文|零售公园 顾森柒

2010年,小米、美团、爱奇艺等诸多超级独角兽先后诞生,站在互联网第二次跃迁的浪口,没有谁不想赌一把。

已经创业两次并且都算得上成功的王滨,也是其中一员。

王滨第一次创业是创办网兴科技,三年后网兴科技以1.25美元被卖给新浪,帮王滨赚到第一桶金;第二次创业是投资淘米网,后来该公司在纽交所上市。

有前两次的经验打底,王滨敏锐地嗅到了互联网售货机的商机,“互联网+售货机”充满诱惑的想象空间。2011年,王滨创办了友宝在线。

彼时,凭借新零售的新兴定位,友宝在线很快就成为资本的宠儿,更是在2019年完成了由蚂蚁集团领投的16亿元战略融资。IPO之前,蚂蚁集团持股比例达16.68%。

可惜友宝在线上市之路却一波三折,先后三次向港交所递交招股书,才叩开了资本市场的大门。

作为国内最大的无人零售经营商,友宝在线终于上岸了,背后的无人零售这片汪洋大海到底成色如何还很难说,毕竟,风口总有一天会散去。

一、坎坷上市路

说友宝在线和王滨熬到上市并不过分。

友宝在线分别在2022年5月27日、2022年12月16日、2023年8月21日向港交所递交过招股书,一波三折后,终于在今年9月28日通过聆讯,11月3日如愿以偿,正式登陆港交所。

上市当天,友宝在线开盘价12.50港元/股,较发行价10.35港元/股上涨20.77%,开盘之后股价涨势不错,涨幅最高达40.87%,最高涨至14.98港元/股。

实际上,友宝在线一度备受资本青睐。

友宝在线成立于2012年3月,但早在2011年就获得了数百万元的天使轮融资和数千万美元的A轮融资。

此后,不乏北极光创投、银泰集团、中金资本、建银国际等知名投资机构投资,先后完成天使轮、A轮、B轮、股权融资、Pre-IPO、定向增发、战略融资等多轮融资,融资金额非常可观。

值得一提的是,友宝在线两次获得蚂蚁集团的战略投资,分别于2018年、2019年获得12亿元、16亿元融资,第二次还有春华资本跟投。

冲刺港交所之前,友宝在线曾经在新三板挂过牌,只是时间不长。

2016年2月24日,友宝在线在新三板挂牌,下半年还被入选为创新层企业,短短三年后,于2019年3月12日摘牌。

王滨过往的部分言论或许能够稍加解释这段被折叠的短暂历史。对于上新三板,可以概括为两个字:尴尬。

“我们上新三板,都不知道怎么定义,定零售行业的话,肯定估值不会高;定互联网行业,人家又说你不像。”

无人零售就像那只被抛弃的蝙蝠,既不被零售业认可,又不被互联网行业看好。

友宝在线考虑过去创业板上市,基于折戟的现实因素,同时也为了谋求更大的发展,还是将目标锁定在了港交所。

为什么昔日资本的宠儿,想跨过资本市场的门槛并不容易?

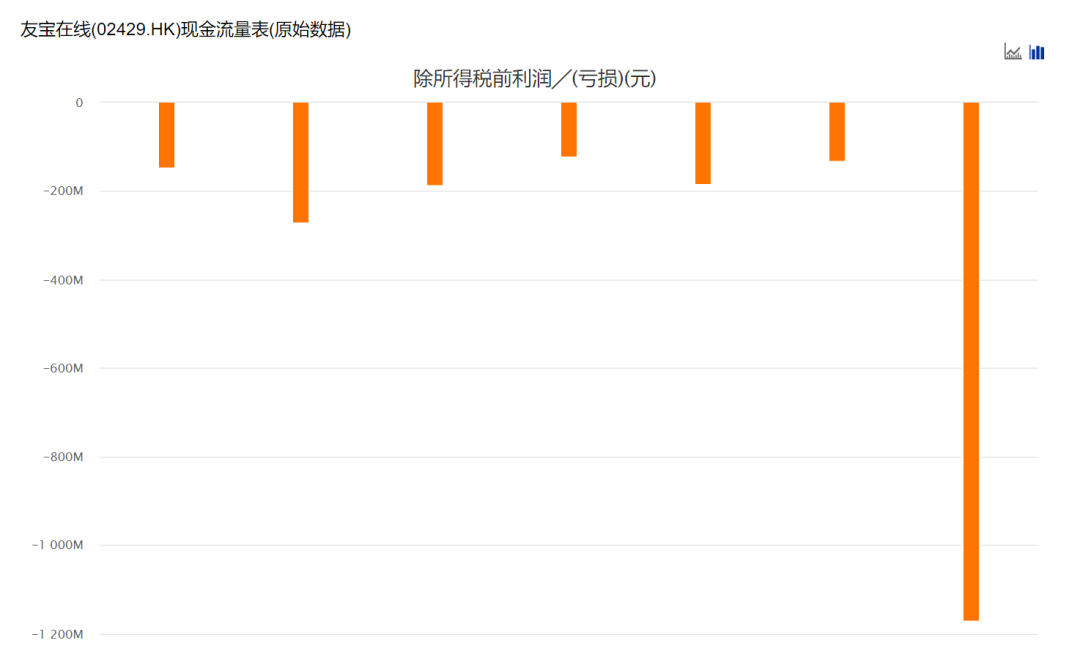

翻看招股书,2020年、2021年、2022年,友宝在线分别净亏损11.84亿元、1.88亿元和2.83亿元,三年累计净亏损超过16亿元。

“疫情”,友宝在线反复在招股书里提及,频次高达105次,看上去友宝在线是觉得疫情导致了业绩严重下滑。

不可否认,被困在家里的用户足不出户确实阻碍了业绩增长,受限于环境因素,友宝在线被波及到在所难免。

但是2023年上半年,友宝在线的亏损仍在继续,再度亏损1.47亿元。

如果排除所有变量只看疫情因素,按照匀速亏损计算,2023年全年友宝在线将亏损2.94亿元,超过了去年同期。

友宝在线自己应该也很清楚,熬到上市只是完成了第一步,如果后续不能止亏,需要靠输血才能存活,想要在港交所久待并不现实。

二、上市了,然后呢?

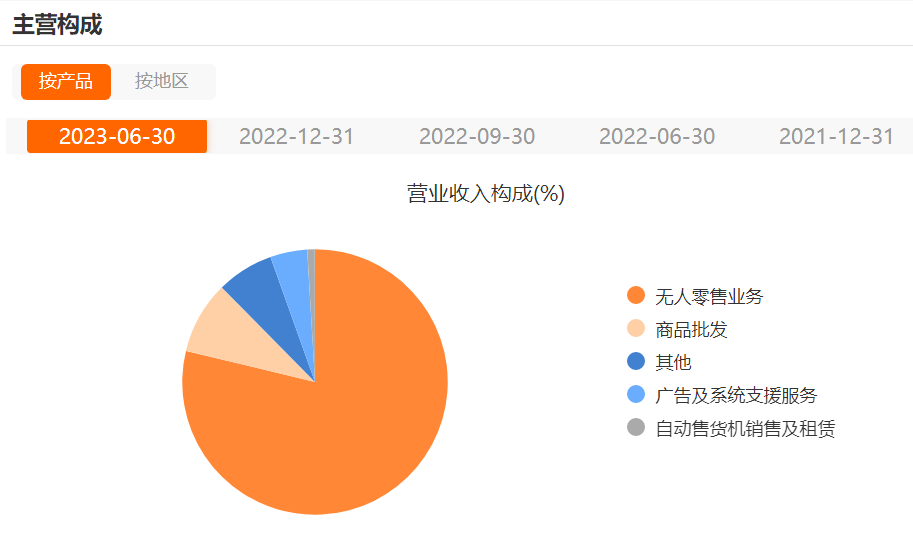

作为智能零售终端服务商,友宝在线的主要收入来源是无人零售业务。业务结构过于单一,自我造血能力羸弱,是友宝在线的主要问题。

招股书显示,2019年至2021年,友宝在线给出的业务口径为“智慧零售业务”,为了更好区分各业务构成,统一口径为无人零售业务,与2022年至今相同。

2019年—2023年上半年,友宝在线无人零售业务占比分别是56.46%、70.28%、71.56%、78.38%和78.77%。不难看出,无人零售业务保持增长趋势,且占比逐年增加。

有明确的的挑大梁业务,从商业模式上来讲并没有太多过失。

根据弗若斯特沙利文数据,以2022年的商品销售总额来计算,友宝在线占中国大陆自动售货机运营商行业7.4%的市场份额;以交易商品总额以及网络规模计算,友宝在线在中国大陆无人零售行业均排名第一。

点位是友宝在线的发展核心,守住点位等同于守住了江湖地位。

截至2023年6月30日,在中国大陆157个城市及28个省级行政区,友宝在线拥有超61,888个自动售货机友宝点位,其中有87.3%的点位集中于一线、新一线和二线城市。

“友宝在线是中国最大的无人零售经营商,公司拥有全国规模最大的自动售货机网络。”这番自我介绍并没有夸张的成分,友宝在线确实是无人零售的龙头老大哥。

简单追溯下友宝在线的历史,就会发现其成立第五年就开始盈利了,直到新三板退市前一直都处于盈利状态。

正常来讲,无论是看行业占比,还是看交易总额,友宝在线都具备了明显的规模优势,在采购环节拥有较强的议价能力,可以有效缩减开支。

可是,无人零售是重资产项目,友宝在线的商业模式也只能走重资产模式。

零售业务是典型的高毛利、低净利,需要以规模换利润,套上互联网的马甲,无人零售同样遵循。

规模越大,受成本拖累可能反而越严重。友宝在线全覆盖了机器购置、场地租金、机器维修和运营等环节,成本高企。

根据招股书,近三年,友宝在线的销售及分销成本分别为10.83亿元、10.77亿元和11.56亿元,今年上半年支出已高达5.45亿元,成本高企。

再来看友宝在线的挣钱能力如何。毛利率是衡量企业盈利能力的重要指标,净利润率是脱水指标。

2019年—2022年,友宝在线的毛利率分别为48.7%、29.4%、41.1%和42.7%,并不算低;但是与之对应的经调整净利润率只有1.5%、-51.2%、-6.4%和-10.4%,比较低。

而对比历年数据,友宝在线历史单年最高净利润率是2017年的5.53%。

也就是说,如果按照年营收20亿元来算,友宝在线真正到手的只有3000万元,盈利水平较差。

极低的利润留存让友宝在线不得不多次积极谋求上市,极度依赖外部输血。所以,哪怕营收规模有所增长,也无法解决友宝在线亏损局面。

业务单一并不是友宝在线亏损的原罪,过于单一才是,就像为了分散风险,鸡蛋需要放在多个篮子里一样,友宝在线近乎把宝全部押在无人零售业务上了。

友宝在线不是没有考虑过发展第二增长曲线:收购友唱M-bar,进军迷你KTV市场,是友宝在线想下的另一盘棋。

截至2022年9月30日,友宝在线在直营模式下共有1998个迷你KTV,在加盟模式下共有约1640个迷你KTV,遍布中国大陆289个城市。

迷你KTV讲究长尾效应,是传统KTV需求满足的碎片化延伸,不以一时的硬件盈利或投放数量取胜。

更何况,2019年—2021年,该业务板块的毛利率分别为66.9%、-490.2%、19.3%,盈利能力极不稳定。

随着多元化自动售货机退潮,迷你KTV业务给友宝在线还造成了商誉减值。

三、无人零售,仍困于小众

无人零售浪潮已退,是真风口还是伪需求,或许友宝在线已经用自身经历给出了答案。

“新零售”的故事,是马云率先提出来的,后面还有张近东的“智慧零售”,刘强东的“第四次零售革命”。

在王斌看来,无人零售刚好符合传统线下零售的“新零售”故事:自动售货机连上互联网,通过触摸屏展示商品信息,收集到的销售数据用来做广告和电商,从而形成商业闭环。

无人零售的故事,凭借天时地利人和,起初充满了科技感。

天时,是指恰逢新零售兴起。地利是指支付场景初步搭建,人和是指用户线上支付习惯逐渐养成。

友宝在线成立第二年,线上支付更加成熟,2012年,支付宝推出首个二维码支付,微信支付、京东支付、百度钱包、苏宁金融等第三方支付平台涌现,一场移动支付大战即将开启。

无人零售巧妙借势,设想一个画面:用APP扫码进入商店,该商店完全无人值守,东转西转,挑选好了自己满意的商品,打开支付平台,甚至直接刷脸就能结账,然后转身潇洒离开。

想象很美好,很可惜,马云自己的无人超市都以失败告终,两年内损失40亿元。

无人零售能被资本催熟,也要承受随时被资本抛弃的代价。抛开花里胡哨的代称,究其本质,都是线上+线下+物流。

前文提及,无人零售属于重资产运营模式,前期没有资金优势,很难砸出什么水花,只有长时间“烧钱”投入,才能满足机械扩张,进而实现规模效益。

无人零售有着无法忽视的“隐形成本”,据测算,友宝在线一台机器月均亏损75元。

以京东为例,凡是涉及物流的,难挣钱的原因莫过于供应链建设困难,搭建供应链非一日之功,京东投入巨大的人力财力物力,坚守13年才实现了盈利。

而友宝在线之所以能在新三板挂牌时期实现盈利,是因为把难挣钱的任务简介转移给了加盟商,优化了成本结构。

2015年,友宝在线除了自营,开放加盟模式,加盟商依靠经营商品销售业务、获得广告利润分成赚钱,友宝在线得以大规模铺开市场。

可当商品销售不再赚钱时,友宝在线留不住加盟商,2020年开始,友宝在线的加盟商流失就较为严重。

这其中,不排除友宝在线自身商业模式的问题,但身处无人零售大赛道,友宝在线躲不开行业性问题。

无人零售第一品牌,友宝在线的处境尚且如此,很难不怀疑无人零售的天花板是比较低的。

首先,无人零售的市场规模较小。

对比其他同样搭上互联网的行业,动辄高达万亿的市场规模,到2026年,国内无人零售也才达818亿元。

其次,无人零售复购率较低。

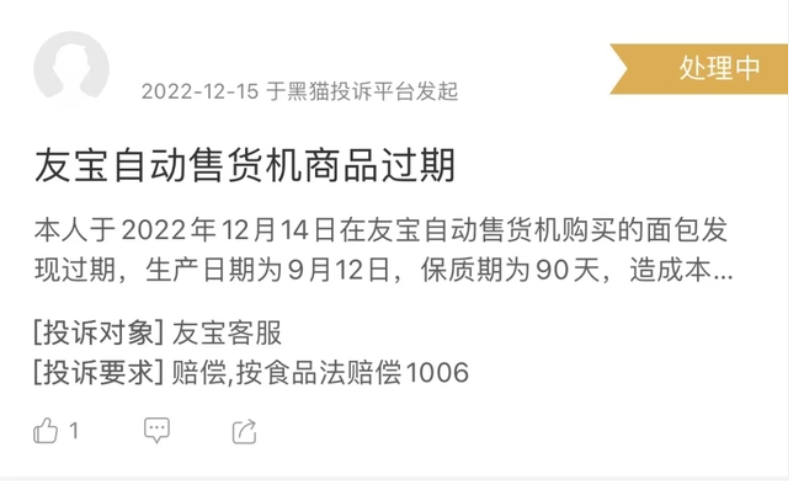

由于设备维护和管理的成本较高,加之技术应用不够成熟,往往会出现用户扫码开不了门、商品扫不上码、重复扫码、找人工客服麻烦、服务链路长等现象。

如果货柜内的商品再出现质量问题,用户体验感直线下降,很难形成二次复购,如果第一次仅仅是因为兴趣或者必需品尝试一番,后续再想获取此类客户,实属不易。

再有,无人零售仍是小众需求。

作为对有人门店、传统零售场景,甚至是线上零售业务的有效补充,无人零售有其存在的必要。

至于能否成长为庞大的鲸在大海里自由自在地遨游,还需要市场检验。

作为单独的领域,无人零售面对的是消费、快递等行业的激烈竞争,比如,农夫山泉、元气森林等有自己的饮品冷冻柜、热饮货柜。

自诞生之日起,无人零售的争议一直存在,资本裹挟风口席卷而来,最终仍然落入“平庸”的俗套结尾。

友宝在线成功冲刺港交所,成为“无人零售第一股”,背后心酸苦楚只有自己知道,往好的方面来看,无人零售还有未来,与技术和消费者再磨合磨合,还有可能看见真正的破晓。

评论