文|节点财经 七公

尽管白酒市场低迷,且产品同质化严重,但在刚刚结束的第三季度里,水井坊还是交出了一份逆势上扬的“答卷”。

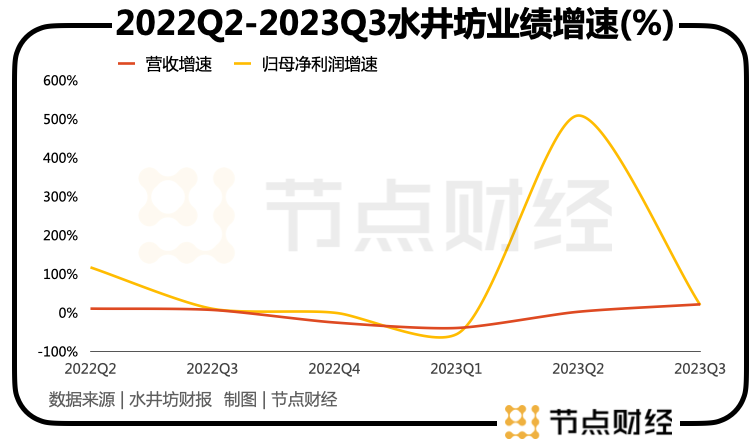

财报显示,2023年1-9月,水井坊实现营业收入35.88亿元,同比减少4.84%;实现归母净利润10.22亿元,同比减少3.08%。

其中,单拎Q3出来,其营收为20.62亿元,同比增长21.48%;净利润为8.2亿元,同比增长19.61%。

而在Q1和Q2,水井坊的营收增速分别为-39.69%、2.22%,归母净利润增速分别为-56.02%、508.87%。

从上图不难看出,水井坊的业绩跌宕起伏,而Q3营收、利润均双位数正增长,总体呈现出深蹲→起跳→企稳的轨迹。

Q3逆势增长,水井坊做了什么?

10月19日,贵州茅台盘中大幅下探,一度跌超5%,成交额超100亿元,为2022年11月以来首次。

作为A股的定海神针,白酒赛道的绝对标杆,贵州茅台的剧烈波动,在较大程度上折射出当下资本市场对酒类消费的态度。

近两年来,囿于宏观经济复杂多变,消费者捂紧钱袋子等,白酒终端需求持续走弱,行业景气度减弱,库存去化尚在途中。

据国家统计局数据,2023年1-7月,中国规模以上企业白酒产量236.7万千升,同比下降13.3%。

也因此,众多白酒企业业绩不再“醉人”,缓步慢行逐渐常态化。换言之,水井坊逆水行舟,阻力不小。

那么,水井坊是如何迎难而上的?

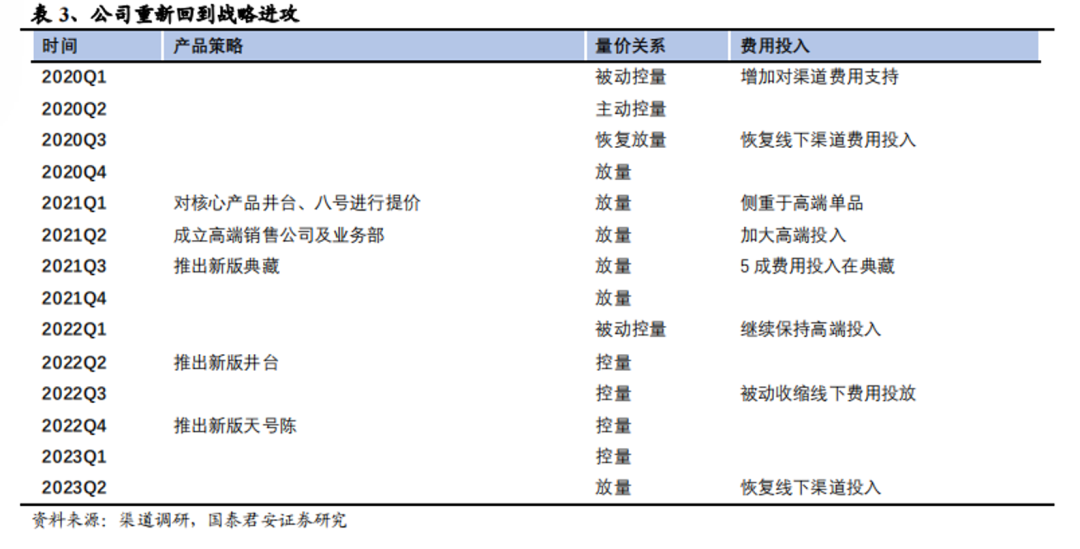

首先,针对白酒产能过剩,社会库存普遍高企的情况,水井坊连续五个季度(2022Q1-2023Q1)战术性控量,给渠道降压,维护分销商利益,驱使公司迈入良性发展道路,一定程度上避免了费用政策利诱下的过度压货打款,以及后续可能导致的价格倒挂、价盘混乱等问题。

但在硬币的另一面,该做法引发的“阵痛”也真切地体现在报表上。

2022年四季度,水井坊录得营收9.0亿元,同比下滑25.4%;录得归母净利润1.6亿元,同比下滑19.1%。全年营收和归母净利润增速放缓至0.9%、1.4%,并且降幅在今年一季度加速扩大。

而随着流通价值链趋向稳定健康,成效很快在二季度显现,如上图所示,水井坊在该季触底反弹。

其次,提价。

一般而言,在成熟市场,促使企业竿头日上的因子有两个:量和价。当量增有难度时,价增就得上马。

6月底,水井坊发布《关于调整部分水井坊产品建议零售价的通知》,将旗下主力产品——臻酿八号(52度500ml、42度500ml、38度500ml)建议零售价上调30元/瓶,达致518元—558元区间,调价前为488元—528元。

得益于此,三季度以水井坊品牌为主的高档产品收入19.8亿元,同比增长19.56%;以天号陈系列酒为主的中档产品收入0.53亿元,同比增加74.27%。

德邦证券分析认为,在臻酿8号提价、新财年开门红、宴席同比恢复等多方因素加持下,水井坊品牌Q3增速回稳,天号陈则因为去年四季度发布,今年进入贡献期,故而能带动其中档酒高速增长。

值得注意的是,提价带来的红利是有时效的,对业绩的提振也是暂时的。

何时重回高端?

水井坊曾是中国高端白酒新格局的开创者,其在2000年面世之初600元的定价,是彼时茅台的2倍,五粮液的3倍,也赢得了消费者的大量关注,2010年营收高达18.1亿元。

可在之后的成长中,因为股权变更,管理层动荡,经过了从2010年3月首位外籍“掌门”英国人柯明思,到2013年3月美国的James Michae lRice(大米),再到2015年本土总经理范祥福,以及2019年7月和2020年9月先后接棒的危永标、朱镇豪的一番人事折腾,水井坊反而江河日下,无论是体量、声望,还是市值,都远远落后于茅台、五粮液,又被古井贡、洋河等赶超,且差距越拉越大。

酒业营销专家肖竹青告诉节点财经,水井坊的式微,存在外部和内部两大原因。外部,水井坊受到酱香型冲击,浓香及清香阵营、“茅五洋汾泸”等头部酒企的两大挤压;内部,则受制于外资在经营管理方面追求标准化和预算制等流程化经营。

事实上,最近几年,水井坊一直有重回高端,重现巅峰的梦想,并推出“典藏大师”和“菁翠”两款产品,尝试跨越阶层。

52度的水井坊典藏,官方指导价为1399元/瓶,直接对标第八代五粮液;水井坊菁翠,官方指导价高达1999元/瓶,比飞天茅台还高。

但从市场反馈来看,似乎曲高和寡。

根据信达证券渠道调研的结果,水井坊浙江、上海、福建等核心市场,井台及臻酿八号两款产品合计占比在80%以上,其他产品占比较低;光大证券于2021年底发布的研报也是差不多的意思,指出以典藏、菁翠、珍藏(龙凤)为主的高端产品,只占水井坊营收约5%左右。

虽然水井坊在财报中称其高档产品营收占比超90%,抽丝剥茧,这里的“高档”字眼有打马虎眼的成分,其实并非业内公认的高端价格带产品,而是300-800元的次高端价格带。

此外,高端白酒细分市场,“马太效应”已经接近封顶,目前茅台、五粮液和国窖的市占率分别为61%、28.4%和6%,合计吃下了95.4%的份额,叠加品牌的“锚定效应”,“Others”们想要撕开一道口子,非常困难。

何时重回高端,何时重现巅峰,对水井坊来说充满了不确定性。

而就三季度的这份成绩单,水井坊表示符合管理层规划,但也诚实地意识到,当下市场环境严峻,行业竞争激烈,公司将聚焦关键举措,强调快速启动,全力争取完成四季度业绩目标,保持住稳健的发展态势。

言下之意,挑战较大,形势可能不那么乐观。

评论