文|天下财道 孙曼

公司和总经理近期双双被处罚,这事发生在谁家?

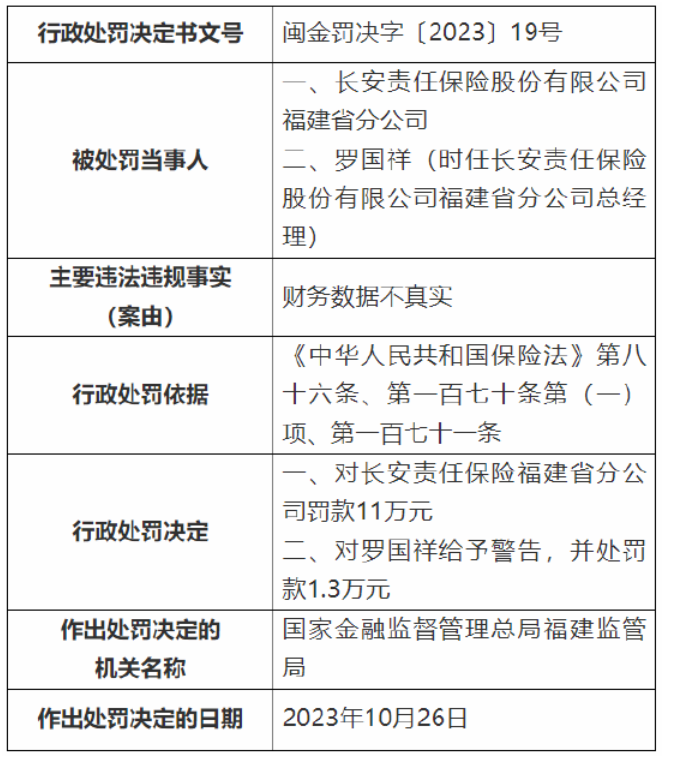

10月27日,国家金融监管总局福建监管局官网显示,长安责任保险股份有限公司(下称“长安保险”)福建省分公司因财务数据不真实,被罚款11万元;同时,时任长安责任保险福建省分公司总经理罗国祥被给予警告并处罚款。

(来源:监管部门官网)

公开资料显示,长安保险于2007年9月成立,注册资本32.5亿元。经营范围涵盖责任险、车险、财产损失险、信用与保证保险、短期健康险和意外险及上述业务的再保险等业务。

种种迹象显示,长安保险因踩雷P2P带来的影响,目前仍未完全消除。而在偿付能力、经营状况等方面,公司所面临的难题也挺棘手。

上半年受罚多

从公司官网公布的偿付能力报告看,今年上半年长安保险分支公司多次受到监管部门处罚。

2月,湖北分公司因聘任不具有任职资格的人员,受到湖北监管局处罚,对公司罚款 5万元,对田玖红给予警告并处 4 万元罚款。

同月,宁夏分公司因编制虚假资料,受到宁夏监管局的处罚,对公司罚款30万元,对宁夏分公司临时负责人祝有军予以警告并处 6 万元罚款。

5月,河南分公司因编制或者提供虚假的报告、报表、文件、资料和未按照规定使用经批准或者备案的保险条款、保险费率,受到河南监管局的处罚,对公司合计罚款100万元,对陶东江合计罚款 20万元。

6月,南平中心支公司因存在虚构保险中介业务套取费用的违法违规行为,受到南平监管分局的处罚,对公司给予罚款7万元,对廖俊伟给予警告并处罚款 2万元。

偿付能力骤降

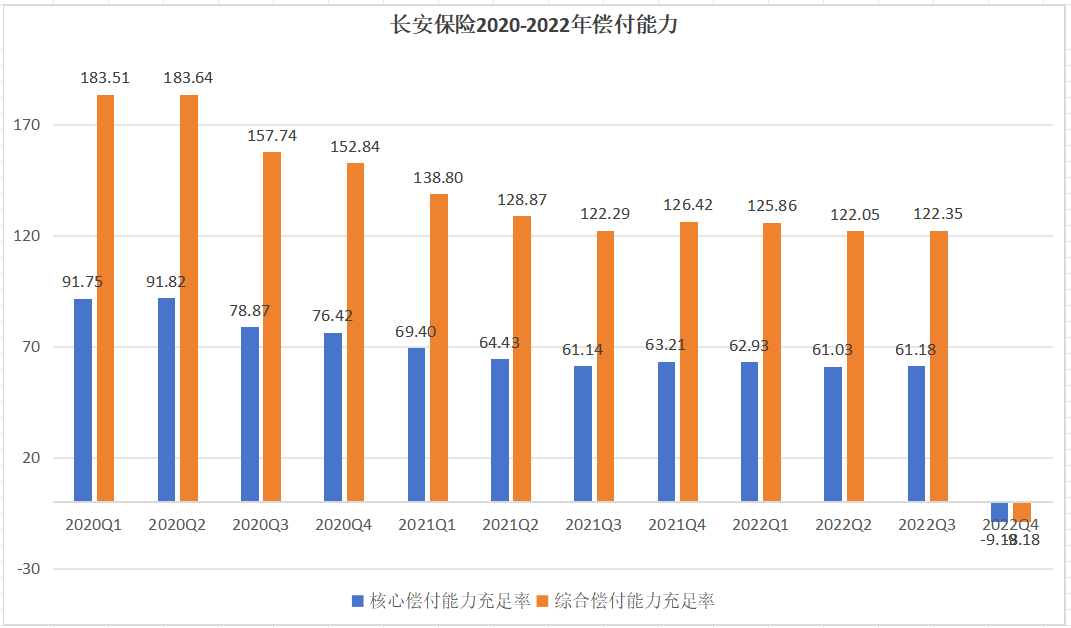

长安保险2023年一季度偿付能力报告显示,公司综合偿付能力充足率约21%,核心偿付能力充足率约10%。

这个水平已低于及格线,但相较2022年四季度末-9%的核心偿付能力充足率和综合偿付能力充足率来说,算是进步不小。

然而好景不长,很快二季度大变脸。据长安保险二季度偿付能力报告显示,其核心偿付能力和综合偿付能力大跌,均为-58%,还不如去年四季度。

回顾近几年的表现,公司偿付能力几乎一直在下行,据2020年一季度公告,其核心偿付能力充足率和综合偿付能力分别为92%、184%,到了2021年一季度,下降为69%、139%,到了2022年一季度继续下降为63%、126%,到了今年同期更是骤降。

(来源:公司公告)

根据监管要求,保险公司需满足核心偿付能力充足率不低于50%,综合偿付能力充足率不低于100%,长安保险今年的表现,显然未能及格。

由此,长安保险风险综合评级也一直难有起色,从2022年第二季度开始,其风险综合评级就一直是D,处于较差等级。

踩雷“后遗症”

拖累长安保险的重要原因是,其曾经踩雷P2P,涉足的P2P履约险导致巨额亏损,即使到如今这个窟窿也难以填满。

2015年起,长安保险开展了个人房产、个人车辆抵押贷款融资和汽车消费分期融资等保证保险业务,合作对象有钱保姆、融金所、好利网等10多家P2P平台。

2018年开始,网贷行业 "暴雷潮 "袭来,不断有平台跑路、失联、兑付困难。这种冲击波也迅速波及到长安保险,毕竟公司需要按照保险合同为多家P2P "兜底履约 "。

当时的长安保险有多尴尬和艰难,从偿付能力报告可看出一二。

2018年第三季度,公司核心偿付能力和综合偿付能力都降到了-41.5%,而上一个季度还分别为76%和152%。

净资产也大受影响,从第二季度的6亿多,直降到了1723万。

(来源:公司公告)

今年一季度偿付能力报告显示,2022年1月、6月和7月,长安保险共向苏州安融车业股份有限公司合计支付了约1.5亿元。今年1月、6月,又三次向该公司支付了共5856万元。

这些款项的用途是“存量底层借款已逾期但未进入理赔程序的信保业务风险化解”,说白了,就是为以前的履约险填窟窿。

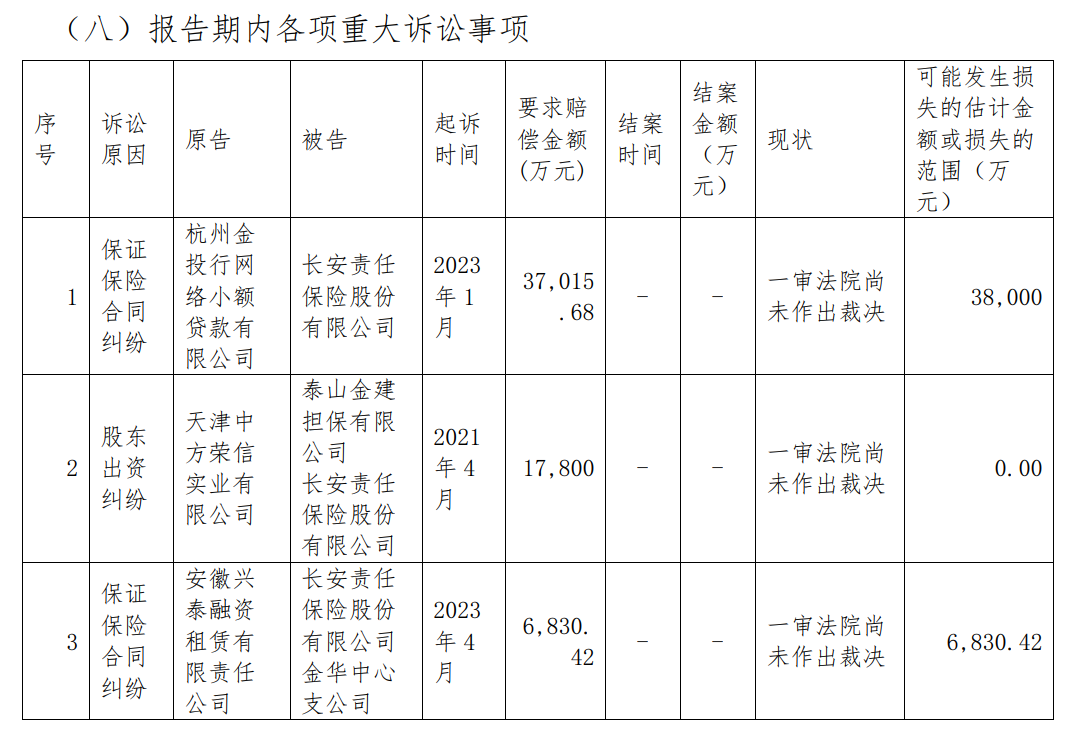

这还不是全部,从长安保险今年公布的两份偿付报告来看,重大诉讼事项显示前两个季度被要求赔偿的金额合计约7个亿。还有其他因合同诉讼、股权纠纷等被冻结的资金约4个亿,这些“债务”或多或少都与踩雷“后遗症”有关。

(来源:公司公告)

增资与换帅

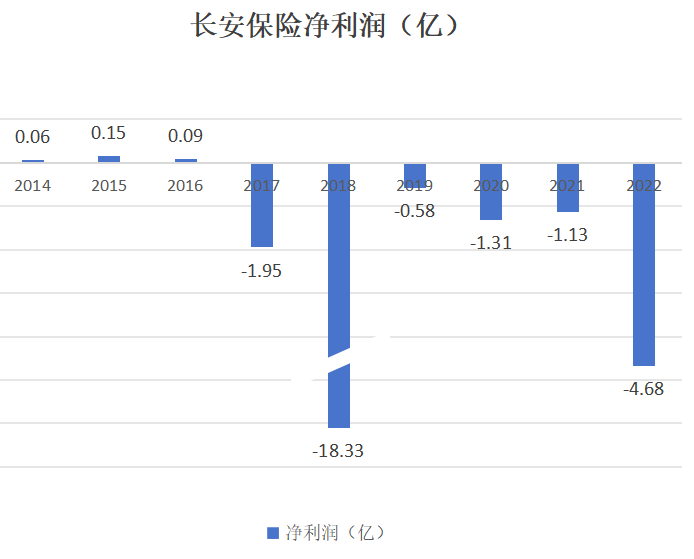

之前的重大战略失误,导致长安保险一直缓不过劲儿,再加上疫情的影响,2022年长安保险的净利润创下4年内最低,亏损约5亿。

同时,2018年P2P暴雷潮之后,长安保险形成了巨大的应收代位追偿,2018当年超12亿,到了2022年末,这一数据仍然达到近7亿。

(来源:公司公告)

公司方面表示,当前正在积极推进增资工作,据透露,长安保险增资扩股已经取得实质性进展,近期经相关决策审批流程后,国有战略投资者将成为公司第一大股东。

遇到大难不得不“抱大腿”,看上去很熟悉的感觉。

(来源:公司公告)

寻求外部“输血”的同时,管理层也在“换血”。

2023年7月17日,长安保险公告称,聘任刘昆为公司临时负责人,张子良不再担任总裁职务。

(来源:公司公告)

但实际上,刘昆对长安保险来说并不完全是陌生面孔,2011年至2015年期间,其一直就职于长安保险。

对于刘昆的上任,有业内人士给予较为积极评价,认为其有较为丰富的保险业务拓展及企业管理经验,且与现在临时履行董事长职责的副董事长李厚文都是“75后”,可能会带来新变化。

值得注意的是,李厚文同时也是国厚资产的董事长,而国厚资产正是长安保险第一大股东。国厚资产是安徽地方资产管理公司,有不良资产处置经验,也许可以在“讨债”方面帮到长安保险。

不过,根据今年二度偿付报告,长安保险股权被质押及被冻结比例超40%,其中国厚资产持有的长安保险约32%的股权全部质押。

如此看来,长安保险未来需要解决的难题,着实还有不少。

评论