文 | 独角金融 高远山

11月8日,一纸公告,让高瓴资本再次站在市场的“聚光灯”下。

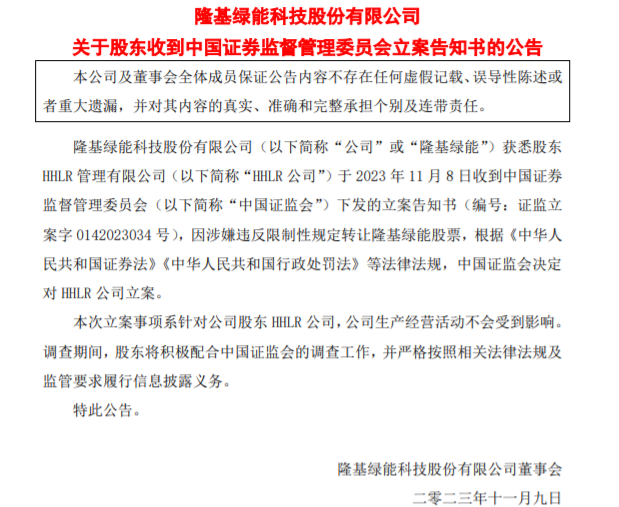

作为一家被高瓴资本旗下HHLR管理有限公司(下称“HHLR公司”)投资近百亿的隆基绿能,日前收到证监会的立案告知书,因股东HHLR公司涉嫌违反限制性规定转让隆基绿能股票,被监管机构立案调查。

图源:公告

石头入水,激起一滩涟漪。白纸黑字,“涉嫌违反限制性规定”,也对高瓴资本旗下机构是否违规定了性。目前的争议点在于,此次HHLR公司持股比例从5.85%降低至4.98%,是何时减持的,通过转融通出借的股份又是否应该被记入出借人的持股比例中?

1、悄无声息“离场”引争议

针对股东HHLR被证监会立案调查,隆基绿能表示,公司生产经营活动不会因此受到影响,股东将积极配合证监会的调查工作,并严格按照相关法律法规及监管要求履行信息披露义务。

根据公开资料,HHLR是高瓴旗下专注二级市场投资的基金管理平台,由独立的二级投资团队负责管理和运营。不光是在隆基绿能,在拼多多、格力、传奇生物等多家上市公司的股东席位中,也有HHLR的身影。

HHLR与隆基绿能的交集,还要追溯到2020年12月。彼时,HHLR受让隆基绿能股东李春安6%股份,每股按70元的交易价格转让,交易对价总额约158.4亿元。2021年一季度,该股东进入上市公司前十大股东席位,并一直持股5.85%。

持股2年后,2023年3月21日,隆基绿能对股东权益变动进行了公告,即HHLR参与转融通证券出借业务借出1%股份,持股比例降至4.85%。而在2023年三季报显示,截至三季度末,HHLR持有4.98%股份,并明确表示“截至报告期末,HHLR-中国价值基金(交易所)通过转融通方式出借的股份已全部到期归还”,即HHLR利用转融通期间持股比例下降5%以下时,完成了部分减持。就这样,HHLR持有隆基绿能的股份,从最初的5.85%,降到了4.98%。

转融通,是一种金融交易机制,具体来说是指银行、基金等机构可以将自己持有的证券借给证券公司,由证券公司以自己的名义在市场上进行交易,以期获得流动性和提高资本利用率。这种机制对市场和投资者都会带来一定的影响,既有利也有弊。

IPG中国区首席经济学家柏文喜分析称,转融通的优点主要表现在以下几个方面。

一是提高市场流动性:通过转融通机制,证券公司可以获得更多的证券来源,从而增加市场上的交易量,提高市场的流动性。

二是提供多元化投资机会:转融通机制使得投资者可借入或借出证券进行投资,从而提供更多的投资机会和策略。

三是降低投资风险:由于转融通机制下的交易是在场内进行的,可降低投资者的风险,减少因市场波动而产生的损失。不过,转融通机制也存在一些缺点和潜在风险:

增加市场波动性:转融通机制会导致市场波动性增加,因为交易量的增加可能会加剧市场的波动。

杠杆效应:由于转融通机制允许投资者通过借入证券来放大投资规模,因此可能会导致市场的杠杆效应增强,增加市场的脆弱性。

监管风险:转融通机制涉及到多个机构和部门,因此存在一定的监管风险,需要加强监管和管理,确保市场的稳定和健康发展。

柏文喜认为,针对隆基绿能的情况,HHLR通过转融通方式出借股份,可在一定程度上提高市场的流动性和提供更多的投资机会,但是需要注意的是,由于转融通机制下的交易是在场内进行的,因此需要加强监管和管理,确保市场的稳定和健康发展。此外,HHLR利用转融通期间持股比例下降5%以下时完成了部分减持,这也反映了转融通机制下可能存在的风险和挑战。

值得关注的是,上市公司股东参与转融通证券出借的股份,不再计入出借人的持股范围是否合理?

香颂资本沈萌分析称,从现行规定的部分条款所隐含的涵义来看,出借的股份应该不被记入出借人的持股比例,比如规定明确限售股出借后即为流通股,但是规定也明确指出不得通过合谋方式牟取不当收益。或许这个争议需要监管层出台相应的解释,才能盖棺定论。

2、是否涉嫌信披违规?

如果按11月8日收盘时隆基绿能1774亿的市值来计算,HHLR“消失”的0.87%股份,大约价值为15亿。

有声音认为,从HHLR目前持股比例看,已经低于5%,根据隆基绿能的半年报,这家股东通过转融通出借业务借出了持有的7581万股。股份出借期间,高瓴资本的持股比例不足5%,也就是说,高瓴资本作为非持股5%以上的股东,不需要履行减持披露计划。

事实上,不止隆基绿能,多家上市公司股东存在类似减仓操作。

2022年8月,华谊兄弟(300027.SZ)股东腾讯计算机因被动稀释、大宗交易出售及转融通出借持股比例降至4.99%。因持股比例由7.94%下降至4.99%,持股比例低于5%,到2022年底,腾讯计算机持股为1%,2023年中报已经退出十大股东席位。

2022年11月,长亮科技(300348.SZ)公告,原持股6.57%的股东深圳市腾讯信息技术有限公司(简称“腾讯信息”)于11月20日通过大宗交易方式减持0.79%股份,同时通过转融通证券出借的方式减持0.79%股份,权益变动后,腾讯信息持股比例降至4.99%。截至2023年第一季度报告,腾讯信息持股比例降至1.93%。

2023年4月,果麦文化(301052.SZ)原持股6.88%的股东浙江博纳影视制作有限公司(简称“博纳影视”)于4月12日通过大宗交易的方式减持1%股份。同日,通过转融通证券出借的方式减持0.88%股份,权益变动后,博纳影视持股比例降至4.99%。此后,博纳影视连续两个季度进行减持,截至三季度末,博纳影视持股比例降至3.15%。

沪深交易所也曾于10月中旬发布关于优化融券交易和转融通证券出借交易相关安排的通知。内容聚焦有:差异化上调融券保证金比例,限制三类主体股票限售期内融券卖出,针对战略配售转融通出借实施差异化规定,同时要求券商等会员机构建立健全融券券源分配、投资者准入机制。

隆基绿能表示,3月份已经公告过权益变动情况,当时定性为股票借出行为,并不是减持。调查结果出来之前,上公司公司不方便回应。

资深投行人士王骥跃介绍称,转融通不是变相减持,券要还的。问题不在于转融通了,而是用转融通降到5%以下,再进行减持。

按照上市公司的说法,股东是因为在出借股份而非减持行为导致持股比例不足5%,这种情况下,是否就无需公告减持?

财经评论员皮海洲认为,持股5%以上的股东需提前15个交易日披露减持计划,不管通过什么方式,持股比例降至5%下,都需要提前公告。转融通不是上市公司不进行披露的借口,转融通制度容易引发违规行为,其合理和合法性仍存质疑,需要进一步改进或者完善。

王骥跃认为,在出借股票时就已经有减持计划了,但当初权益变动报告时没说要减持,实际上是误导了投资者,信披上是有问题的。出借股份不是股份减持,所有权还是股东的,所以此时还受减持规则的约束的,持股比例从5%以上到5%以下,是必须要公告的。

因此,对于高瓴被立案调查,王骥跃认为是明确的违规行为。规则上没有明文禁止此种情况,是因为规则不可能列举出所有的情况,总会有监管想不到的方式。但监管要求是明确的,5%以上股东有义务,应当如何减持。没有按照规则规定的应当动作执行,属于违规而不只是钻空子。

不过,此次的减持事件目前还处于调查阶段,结果将如何演绎,只能以上市公告为准。

监管方面数年前曾发布《转融通业务监督管理试行办法》,整体上看,证券市场引入完整的融资融券机制,长期来看并不会对证券市场产生负面影响,相反可以减少证券市场中大幅波动的情形,对证券市场的剧烈波动起到平抑作用。

为进一步加强融券业务逆周期调节,10月中旬,监管层根据当前市场情况,对融券及战略投资者出借配售股份的制度进行针对性调整优化,在保持制度相对稳定的前提下,阶段性收紧融券和战略投资者配售股份出借。

在此之前,已经有包括德赛西威(002920.SZ)、天齐锂业、指南针等多家上市公司发布股东提前终止转融通证券出借业务的公告。

3 高瓴减持、“押宝”两不误

至于这价值15亿的股份出于何种原因被减持,还要从一度被称为“光伏茅”隆基绿能的业绩与股价说起。

根据隆基绿能披露的三季报,公司营收与净利润均出现下滑。从股价表现看,去年6月份,该股曾一度达到67元,而截至11月9日收盘,该股报价24.24元,较前一交易日增长3.5%,但一年多的时间,其股价下降幅度超过60%。最初携巨资进入的高瓴,按目前股价情况看,属于重仓被套的状态。

高瓴资本创始人、“时间的朋友”张磊被誉为投资界的掌舵者,手中掌管着亚洲规模最大的股权私募基金。2005年,刚从海外回国的张磊创创办了高瓴资本。在投资方面,高瓴资本几乎覆盖了整个中国的经济领域。除了医学健康赛道外,高瓴资本还涉足了金融、科技、消费、制造等多个领域。其中,互联网和科技行业是高瓴资本的重要领域之一。根据《21世纪商业评论》此前估算,高瓴管理的资产规模,在5000亿-6000亿元左右。

回顾高瓴过去的辉煌历史,不难发现,高瓴踩准了中国互联网崛起的巨大浪潮。在初期,先投资腾讯,又花3亿美元重仓京东,后来还投资了美团、滴滴、格力、爱奇艺、百丽国际、未来汽车等800多家企业。让外界一次又一次感叹于他的商业头脑和洞察力。

十年前,张磊还寂寂无闻,当时高瓴已经成立五年,唯一拿得出手的投资案例是腾讯。这笔投资高瓴获得了丰厚的回报。但真正让高瓴拿到顶级投资圈的门票,则是2010年对京东的投资。广为人知的是,当年刘强东只要7500万美元 ,张磊塞给他3亿美元。

日后京东的成功,验证了张磊的眼光和魄力,也给投资圈留下“眼光毒辣、肯下重注”的狠人形象。

2020年,叠加赛道的景气周期,高瓴资本对隆基绿能、宁德时代的两笔投资,让张磊一战“封神”。

近两年,高瓴也更加注重“制造”方向的产业布局。2022年,高瓴资本在制造领域的投资占比最高,超过了40%。包括新能源车产业链、工业智能化、机器人、硬件、新材料等领域的研发、生产、流通的各个环节均有涉及。

据独角金融不完全统计,截至2023年6月底,高瓴资本共发生了16笔投资,其中近50%都与高端制造业有关,且大多为一级市场投资。例如,5月18日青昀新材宣布完成超亿元B轮投资,A轮领投方高瓴资本旗下高瓴创投持续加注。

此前,医疗健康领域曾占据高瓴资本较为重要的投资位置,但从上半年投资情况看,高瓴不仅投了新材料领域,还持续加注了碳化硅(SIC)半导体高科技芯片企业,例如清纯半导体,还持续跟投了汽车基础软件服务商AutoCore.ai的新一轮融资等等。

另外,近几年高瓴资本在医药股、教培领域减持动作不断,今年一季度,高瓴资本减持了7只医药股。

高瓴作为市场投资风向标一般的存在,你怎么看待旗下机构这起减仓行为?评论区聊聊吧。

评论