文 | WEMONEY研究室 王彦强

2023年前三季度,9家A股上市股份制银行营业收入普遍承压,整体来看,超过半数股份行增利不增收,还有3家股份行的营业收入和归母净利润出现双降。

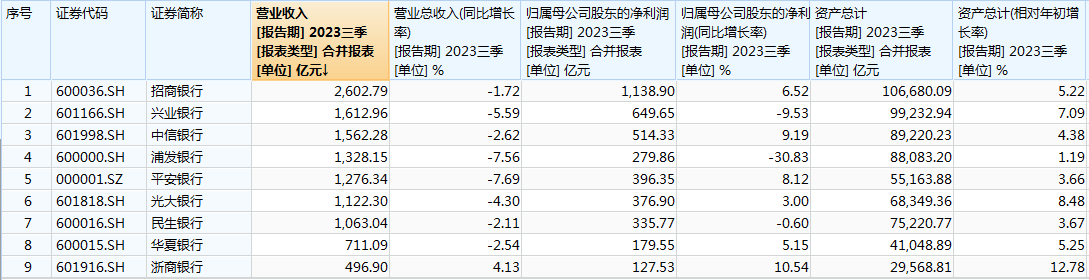

WEMONEY研究室根据三季报数据梳理,前三季度9家股份行合计实现营业收入1.18万亿,同比下滑3.84%;合计实现归母净利润3998.84亿元,同比下滑0.51%,日赚10.96亿元。

从盈利来看,有6家银行保持正增长,3家银行出现下滑。其中,浙商银行增幅10.54%居首,浦发银行下滑30.83%垫底。

与此同时,在营收方面,除浙商银行外,其余8家均同比有所下降。浙商银行也成为9家股份行中唯一一家营收和净利双增的银行。前三季度,整体9家股份行净息差持续承压,但不良贷款率较上年末均有所下降。

截至今年三季度末,9家股份行资产规模合计达到65.26万亿,较上年末增长5.16%;其中,招商银行资产规模达10.67万亿元位居榜首,兴业银行仅次于招商银行,为9.92万亿元,中信银行资产规模超越浦发银行位居第三,达8.92万亿元。

8家股份行营收承压,浦发净利润下滑超30%

2023年前三季度,除浙商银行外,8家A股上市股份行营收普遍承压。

具体来看,招商银行以2602.79亿元的营收领跑9家股份行,其次为兴业银行和中信银行,分别实现营收1612.96亿元和1562.28亿元;浙商银行排名末位,为496.9亿元。

但从营收增速来看,浙商银行是9家股份行中唯一一家正增长的银行。另外8家股份行中,平安银行营收下降幅度最大,为7.69%。浦发银行、兴业银行营收降幅均同比超5%,分别为7.56%、5.59%,其他股份行均有不同程度的下滑。

9家股份行前三季度财报数据,来源:Wind

在盈利能力方面,浙商银行、中信银行、平安银行归母净利润增速排名前三,分别实现127.53亿元、514.33亿元、396.35亿元,同比增长10.54%、9.19%、8.12%;而浦发银行、兴业银行、民生银行增速位列倒数后三,分别实现归母净利润279.86亿元、649.65亿元、335.77亿元,同比下滑30.83%、9.53%、0.60%。

值得注意的是,后三家银行前三季度营收及净利润“双降”。从归母净利润绝对金额来看,招商银行以1138.90亿元排名第一,兴业银行和中信银行排名第二和第三,但浦发银行从去年三季度末的第四名滑落至今年的第七名,平安银行顺位跃居第四。

针对三季度净利润大幅收窄,浦发银行副行长、董事会秘书谢伟在三季度业绩发布会上表示:“公司效益指标阶段性下滑,主要是内外部因素叠加影响。一方面,受贷款市场利率处于低位以及存量资产重定价影响,利息净收入同比下降;同时受资本市场波动影响,财富管理、理财、信用卡等中间业务收入贡献减少。另一方面,近几年公司主动调整资产结构,持续推进不良压降,加大风险拨备计提,经营效益受到一定影响。”

值得注意的是,三季度末股份行资产规模座次发生变化,中信银行超过浦发银行成为第三大股份行。

三季报末,9家股份行资产规模合计达到65.26万亿,较上年末增长5.16%;其中,招商银行资产规模达10.67万亿元位居榜首,兴业银行仅次于招商银行,为9.92万亿元。中信银行资产规模超越浦发银行位居第三,达8.92万亿元。而同期浦发银行的资产规模为8.81万亿。

从资产规模增速情况看,浙商银行较上年末增长幅度最高,为12.77%;光大银行、兴业银行、华夏银行、招商银行资产规模增速均超过5%,分别较上年末增加8.48%、7.09%、5.25%、5.22%。

平安银行净息差居首,招商银行存款增速最高

三季度末,招商银行、兴业银行、平安银行、中信银行、华夏银行、浦发银行、民生银行、光大银行、浙商银行的存款总额分别为7.98万亿、5.22万亿、3.45万亿、5.46万亿、2.08万亿、4.96万亿、4.23万亿、4.09万亿、1.79万亿,分别同比增长12.56%、11.25%、6.43%、8.53%、0.10%%、4.45%、4.32%、2.66%、4.18%。

同期,招商银行、兴业银行、平安银行、中信银行、华夏银行、浦发银行、民生银行、光大银行、浙商银行的贷款总额分别为6.46万亿、5.31万亿、3.43万亿、5.47万亿、2.32万亿、4.92万亿、4.38万亿、3.76万亿、1.70万亿,分别同比增长7.69%、9.93%、3.78%、7.20%、1.35%、0.07%、6.11%、5.52%、12.70%。

9家股份银行前三季度财报数据,来源:Wind

其中,招商银行的存款增速最高,达到12.56%,兴业银行和中信银行次之;在贷款方面,浙商银行的贷款增速最高,达到12.70%,兴业银行和招商银行次之。整体而言,9家股份行前三季度相比过去几年,呈现存、贷双增的态势。

在净息差方面,今年前三季度,平安银行、浦发银行、华夏银行、民生银行、招商银行、兴业银行、浙商银行、中信银行净息差分别为2.47%、1.43%、1.87%、1.48%、2.19%、1.94%、1.81%、1.82%;较上年末分别下降28个基点、34个基点、23个基点、12个基点、21个基点、16个基点、40个基点、15个基点。

值得一提的是,光大银行的净息差为2.37%,较上年末增长36个基点。而平安银行的净息差位居9家股份行之首,为2.47%;浦发银行最低,为1.43%。

对于净息差收窄的原因,平安银行解释称:“持续让利实体经济,不断优化资产负债结构,适度加大低风险业务和优质客群的信贷投放,同时受贷款重定价效应及市场利率变化的影响,净息差下降。”

“从全年情况看,第四季度存量房贷利率调整会影响单季度息差下降约7BP,全年息差降幅会有所扩大。”兴业银行计划财务部总经理赖富荣表示,展望明年,今年LPR重定价和存量房贷利率调整将影响息差下降约10BP,同时,随着贷款利率中枢的下移,新发放贷款定价依旧承压。该行将通过自身资产负债结构的进一步优化调整,积极应对息差压力。

浦发银行方面提及,受贷款市场利率下行、存量贷款重定价和资本市场波动的影响,集团息差进一步收窄,利息净收入同比下降,财富管理、理财、信用卡等中间业务收入贡献减少。

光大不良率增长,华夏银行股息率最高

前三季度,9家股份行资产质量整体保持稳定,一家增长,两家持平,其余6家均有所下滑。

数据显示,光大银行的不良贷款率为1.35%,较上年末增长0.1个百分点。而浦发银行和招商银行的不良贷款率分别为1.52%、0.96%,基本与上年末持平。

华夏银行、民生银行、浙商银行、中信银行、兴业银行、平安银行的不良贷款率分别为1.72%、1.55%、1.45%、1.22%、1.07%、1.04%,较上年末分别下滑0.03个百分点、0.13个百分点、0.02个百分点、0.05个百分点、0.02个百分点、0.01个百分点。其中,招商银行不良贷款率最低,为0.96%,其次为平安银行。

9家股份银行前三季度财报数据,来源:Wind

在拨备覆盖率方面,兴业银行、中信银行、浙商银行、浦发银行、华夏银行、民生银行前三季度的拨备覆盖率分别为237.78%、209.51%、182.94%、177.04%、160.06%、149.21%,较上年末分别上升1.34个百分点、8.32个百分点、0.75个百分点、18个百分点、0.18个百分点、6.72个百分点。

招商银行、平安银行、光大银行前三季度的拨备覆盖率分别为445.86%、282.62%、175.65%,较上年末分别下降4.93个百分点、7.66个百分点、12.28个百分点。

从加权净资产收益率(ROE)来看,前三甲分别为招商银行、平安银行、兴业银行,分别实现加权净资产收益率13.04%、9.88%、9.10%;而浙商银行、中信银行、光大银行基本在7%以上,加权净资产收益率分别为8.73%、8.47%、7.67%。

从基本每股收益来看,招商银行、兴业银行、平安银行在1元以上,分别为4.44元、2.99元、1.94元,而其余皆在1元以下。而

从分红派息情况来看,9家股份行的股息率近三年都在稳步提高,以2022年来看,招商银行、兴业银行、平安银行、中信银行、华夏银行、浦发银行、民生银行、光大银行、浙商银行的股息率分别为4.66%、6.75%、2.17%、6.61%、7.38%、4.40%、6.20%、6.19%、7.14%。

由此来看,华夏银行股息率最高,达到7.38%,浙商银行和兴业银行次之。整体来看,股份行的股息率不及6大国有银行。

评论