文|新熵 樱木

编辑丨月见

如果说在小家电领域,还有一片蓝海,电动牙刷一定是其中之一。

据中国口腔清洁护理用品工业协会发布的2023年1月—4月口腔护理行业数据显示,我国电动牙刷相关产品已多达300多家,但整体行业渗透率仅8%,相较于欧美市场40%以上的渗透率差距仍十分明显。

今年7月,飞利浦发布了新品钻石7系电动牙刷,试图通过引入“牙龈护理”等概念进一步引领行业;9月usmile发布数字牙刷F10系列,试图通过智能化、数字化等概念破局;10月,曾以电动吹风机一站成名的新网红品牌徕芬,也发布电动牙刷新品,推出“扫震一体”功能,企图再次复制类似徕芬在吹风机市场的成功。

细数目前国内电动牙刷品牌,传统龙头飞利浦、欧乐B虽仍占有较大市场份额,但后起的国货品牌如usmile、素士、飞科等也通过线上渠道的发力试图实现反超。在中国口腔清洁护理用品工业协会发布的1-8月口腔护理网络零售细分行业品牌榜中,usmile已经实现了对飞利浦等品牌的超越实现了28%的网络零售份额。

线上格局的快速变化,以及usmile的异军崛起似乎印证了电动牙刷“新蓝海”的格局。但从另一个角度来看,各大厂商壁垒较弱,行业内头部格局不稳,较低的渗透率以及每个入局玩家仍能上一杯羹的现状,似乎预示着电动牙刷行业正处于爆发前夜。2023年,当行业整体开始回暖时,各电动牙刷品牌的争夺也进入到了白热化阶段。

苹果式的发布会,小米式的营销打法,薇诺娜式的医学共创模式……电动牙刷品牌们似乎正在将曾经成功的品牌各种经验在这个行业再次复用,但热闹的背后,行业内缺失超级大单品的事实,却始终未缓解。

从小红书等用户平台的反馈来看,各大网红品牌新品似乎仍未摆脱平庸二字,如徕芬即使凭借强大的传播能力,拿下单日销售2万支的成绩,但关于产品设计、体验以及性价比问题在社交媒体讨论声不断。电动牙刷行业的低价销冠虽一直层出不穷,但始终无法跨越口碑的瓶颈,如福派电动牙刷曾凭借31元的极低价格,爆卖400万支,近乎占据了全年电动牙刷出货量的十分之一,但随即口碑滑坡,品牌销声匿迹。

电动牙刷赛道似乎依然在等待一个“戴森”式的创新产品的出现,以打破行业渗透率的天花板。而奔跑的品牌们谁能拿到门票,也许决定了行业能否走上跃升的快车道。

01、一次没有标准答案的“内卷”

在内卷的电动牙刷市场,徕芬产品路径和打法颇具参考和拆解价值。

“后来通过拆机,我们也发现,戴森的吹风机确实是各个方向上的最优解。”徕芬创始人叶洪新,在接受媒体采访时坦然说道。基于戴森吹风机超级爆款模型的模仿,以及不到戴森8分之一的价格,徕芬成就爆发式增长,公司销售在今年的618爆卖60万台,全网销售超3.3亿。

模仿超级单品,打造低价爆款,叠加对新兴线上渠道的重投入,似乎成了徕芬吹风机成功的公式。

戴森之于徕芬,甚至整个吹风机行业,就像标准答案一般,后续的品牌只需要做到降本,即可完成突破。而徕芬方面向新熵表示,在徕芬之后又有数百家公司,先后模仿徕芬吹风机推出新品。

现在,当徕芬带着这套方法论来到电动牙刷市场时,相同的路径开始变得艰难。

首先,在电动牙刷市场,并不存在戴森式的颠覆性爆款产品。早期电动牙刷品牌,如素士等,虽然通过低价、众筹等方式拉动产量,但随着竞争的加深,低价也曾一度反噬着整个行业。

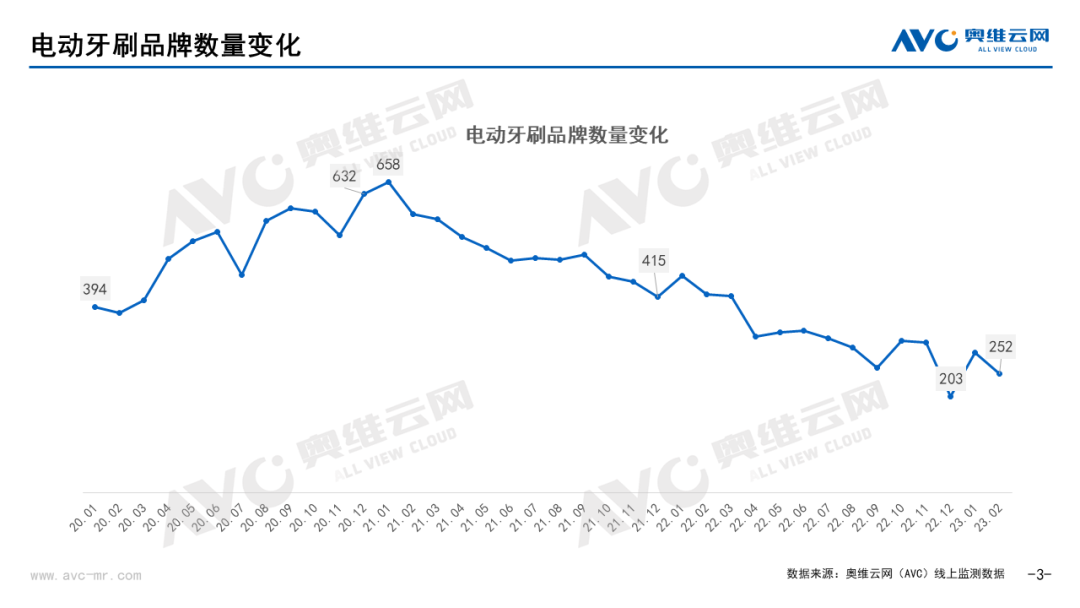

根据奥维运网报道显示,2021年-2022年电动牙刷行业走向低迷,多个品牌承压不力,电动牙刷品牌数量大幅洗牌,从658个在售品牌减少到不足300个在售品牌。与此同时存在产品质量参差不齐,低价低质产品横行市场,用户体验感较差等问题,消费需求严重不足,行业曾一度陷入低谷。

行业的下行与出清,也给品牌们一个警示,即短期的低价行为,并不是电动牙刷的答案。而从最新的产品来看,加码“科技”“医疗”属性,似乎成了行业的全新共识。

据徕芬内部人士透露,徕芬电动牙刷在两年前已经立项,而从技术角度来看,徕芬试图从自身强大的机电技术储备,以及相关理解方面破局。“900毫安的欣旺达的电机,内部的PCB四层的沉金工艺,这些跟数码产品是趋同的。”徕芬相关负责人表示道。

从产品上看,徕芬产品噱头十足,独创的扫震一体功能,伺服电机系统,类苹果式的简约设计。299元的售价,处在电动牙刷平均区间,但根据徕芬发布会自述,具有相同配置的产品,价格带往往在千元区间。

似乎另一版本的戴森故事,正在上演。

但从结果上来看,徕芬确实在产品性能上做出了提升,但没有复刻吹风机式的成功。在小红书等平台上,用户对徕芬产品的吐槽也不少,如“误触”“打牙”等经常被用户提及。而B站测评博主“哈哈岛”更是用“用一次就想退货”等不客气的词语来形容本次新品。

但客观来讲,徕芬产品更大的困境,也许在于不够“惊艳”。“任何用户都想用299元的价格,体验到戴森式的感受,这也是徕芬给用户的心智,但现实情况似乎难以达到这个标准。”

而从更大的层面来说,徕芬的问题似乎也是全行业的困境,无论是飞利浦,亦或是usmile,以及一晤未来,各家品牌都开启了自身认可的技术创新路径,但从结果来看,无论是usmile的可视化双屏幕,传感器配合自研算法,还是飞利浦的GumPro变频护龈功能,似乎都难以从更大的维度打动用户。

测评博主们动辄20支牙刷一起的测评,得到的评价也仅仅维系在“好用”“优秀”等简单的维度。更深的心智,显然远未打开。

电动牙刷在经历了简单粗暴的价格战之后,似乎迈入了另一层技术堆料和拼性能的狂欢之中,用户在更多的专业名词中开始迷失。另外,加速这场电动牙刷狂欢的催化剂,离不开寻找到符合品牌调性且年轻人更乐于接受的营销通道。

02、多少钱可以换一个品类“奇迹”?

“当时的ROI还是很高的,可以达到10,我们在B站投入了差不多1000万。还有抖音而相关研发团队为150人,在全新的电动牙刷发布之后,徕芬对于渠道的加码异常明显。

在抖音,徕芬的直播近乎贯穿全天,下注似乎确有成效。新熵在3个同时在线的直播间里观察到电动牙刷其累计销量分别为2.2万,2388,1.1万,销售量虽进入平缓区间,但增量依旧可观。

创始人叶洪新多次亲自上阵直播带货,抖音、淘宝等线上渠道依旧是徕芬营销发力的重点。而对比之前的投入来看,此次徕芬团队已经更加成熟,显然营销规模也会相应扩大。

“其实现在大家走得都是DTC模式,可以说是直面消费者,省去了商超渠道的费用,所以我们传播是要找更有效的渠道,最直接的方法就是去社交媒体平台去做营销。”徕芬相关负责人解释道。

而在行业内,这样的趋势早已非常明显。

usmile作为线上销量首先反超飞利浦、欧乐b的国货品牌,公司的发展离不开对多个渠道的下注。

据资深业内人士智卓见在一篇名为《深度拆解usmile爆发背后的底层逻辑》的文章里分析道,usmile之所以能迅速崛起,跟其早期“押注”微信公众号有一定关系。

2016-2017年正是微信公众号的快速上升红利期,彼时微信公众号的投放费用较低,且公众号打开率极高,因而转化率较高。随后在品牌内容端,usmile在2021年6月,官宣顶流明星肖战为品牌全球代言人,进一步加深品牌认知度。

而随后,usmile在抖音、淘宝、小红书等多个方向上的重投入,也是其快速反超进口品牌销量的关键。据2023年1-7月口腔护理行业数据显示,Usmile的网络零售额占比已达26.8%,同比增长65.1%。据Usmile透露,目前其已是全国销量第一的国产电动牙刷品牌。

而对于营销以及渠道的热情,小米系品牌素士也情有独钟。根据素士递交的招股书显示,素士科技的营销费用和比重逐年攀升,2019年至2021年,其营销费用分别为1.35亿元、2.61亿元和4.40亿元,占总营收的比例分别为13.17%、19.04%和23.52%。

如此大的加码之下,各家收获不一。

以今年双十一据官方战报来看,根据数据显示(统计周期10月20日-11月3日)显示,usmile笑容加销量较去年大幅增长,斩获中国牙刷全网销售额第一,成为了抖音、天猫、京东、拼多多全渠道TOP1。

但取得如此成绩的另一面,是一些网红品牌们正在采取限量销售策略。据徕芬透露,为了保证产品质量,徕芬采用一体化经营手段,自建产品线,所以线上销售往往需要抢购。而这也就意味着,徕芬在电动牙刷的出货量方面,无法保证大批量供货。

而徕芬4分钟即销售2万支的速度,似乎也有意无意地提醒着usmile等品牌,这场大战远没有数据、战报来得简单。

另一方面,素士等早期试图IPO的品牌,在今年的双十一却略有掉队,电动牙刷已经不再是其主推的重点。在抖音平台,多个素士直播间并未上线电动牙刷产品,正在主推吹风机。与此同时,传统品牌如飞利浦等似乎也有复苏的趋势,在小红书,飞利浦电动牙刷的笔记数量已达2万+,超过了徕芬的1万+的数量。

总结来看,由于产品技术并未实现实质性突破,电动牙刷品牌似乎还在营销端不停颤抖。

电动牙刷的战争似乎还在进一步加深,而产品护城河显然是决定这场战斗胜负的关键一环。

正如戴森创始人在书中所说的,“我从不相信伟大的营销活动可以取代伟大的产品,你所说的每句话都应该是真实的”。

评论