文|白马商评

今年前三季度,东阿阿胶营业收入同比增长12.53%,归母净利润同比增长52.79%。单看三季度,营业收入同比微增3.32%,归母净利润同比增长23.42%。

东阿阿胶当前市值300亿左右,距离历史高点尚有170亿的差距,但较2020年的低点已经增长了80%多。

现在这个位置有点尴尬,如果说低估,毕竟到目前为止东阿阿胶的营收和利润还没有恢复到2018年的高点,而股价已经较低点反弹了不少;如果说高估,业绩在持续恢复和增长,趋势向好。

东阿阿胶今年会是第四个业绩保持增长的年份,但和利润表上的数字相比,公司2019年以来最优先的目标是降库存。

01、存货周转效率回到2015年水平

东阿阿胶自2018年开始每年公布前一年度和本年度的销售量、生产量和库存量。

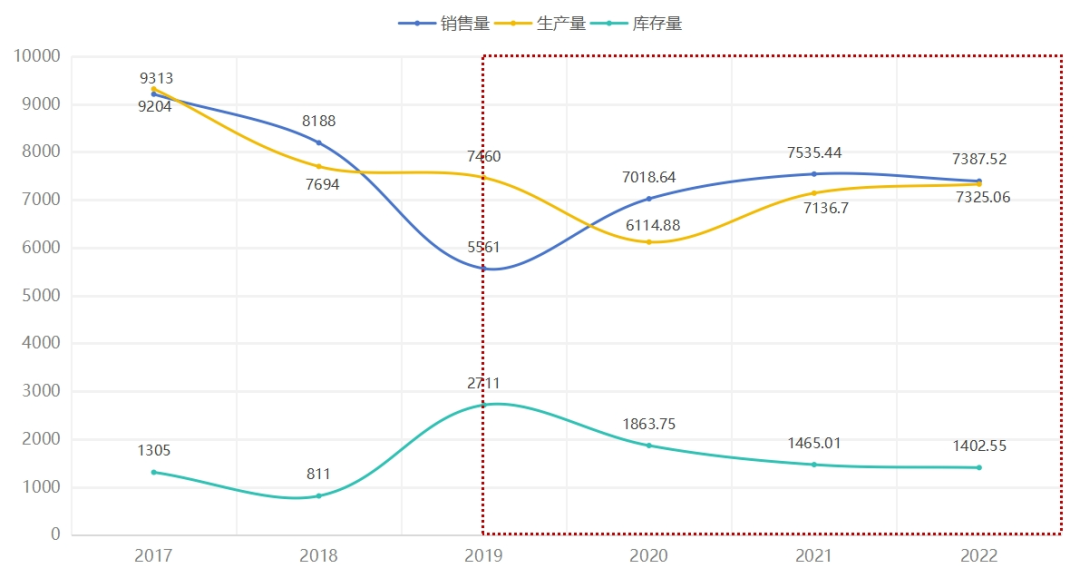

东阿阿胶销售量、生产量、库存量情况(单位:吨)

我们重点看2019年之后的数据。先看库存量,东阿阿胶库存量自2019年达到最高的2711吨后持续下降,但降幅不断趋缓,到2022年底仅比2017年高100吨左右。

2022年底的库存是不是处在合理位置了?还需要结合生产量和销售量来看。

2019年销量下滑,生产量远高于销售量,随后2年,销量明显高于生产量;但到去年,生产量与销售量基本持平。我们可以简单理解为,公司认为目前的库存基本合理,否则大可以继续减少生产量,至少可以维持在2021,甚至2020年的水平上。

从存货绝对值来看,高点在2017年底,达到36.07亿元;此前,至少从2014年开始存货就在飙升了。

最新的数据,今年三季度末,东阿阿胶的存货为11.08亿,仅为高点时的三成。这一方面得益于去库存的种种措施,其实也离不开“甩包袱”式的会计处理。2020、2021两年里,东阿阿胶共计提了4.2亿元的存货跌价准备,其中大头为库存商品,也就是即将出售的产成品。

去年,转回/转销的存货跌价准备超过了计提金额,可以理解为公司不再需要通过存货减值来进行会计上的“去库存”了。上一次这种情况的出现还是5年前的2017年了。

从不再“审慎”的会计处理中,我们也能看出东阿阿胶的底气似乎又回来了。

2023年仅剩一个多月,东阿阿胶的库存去得怎么样了?

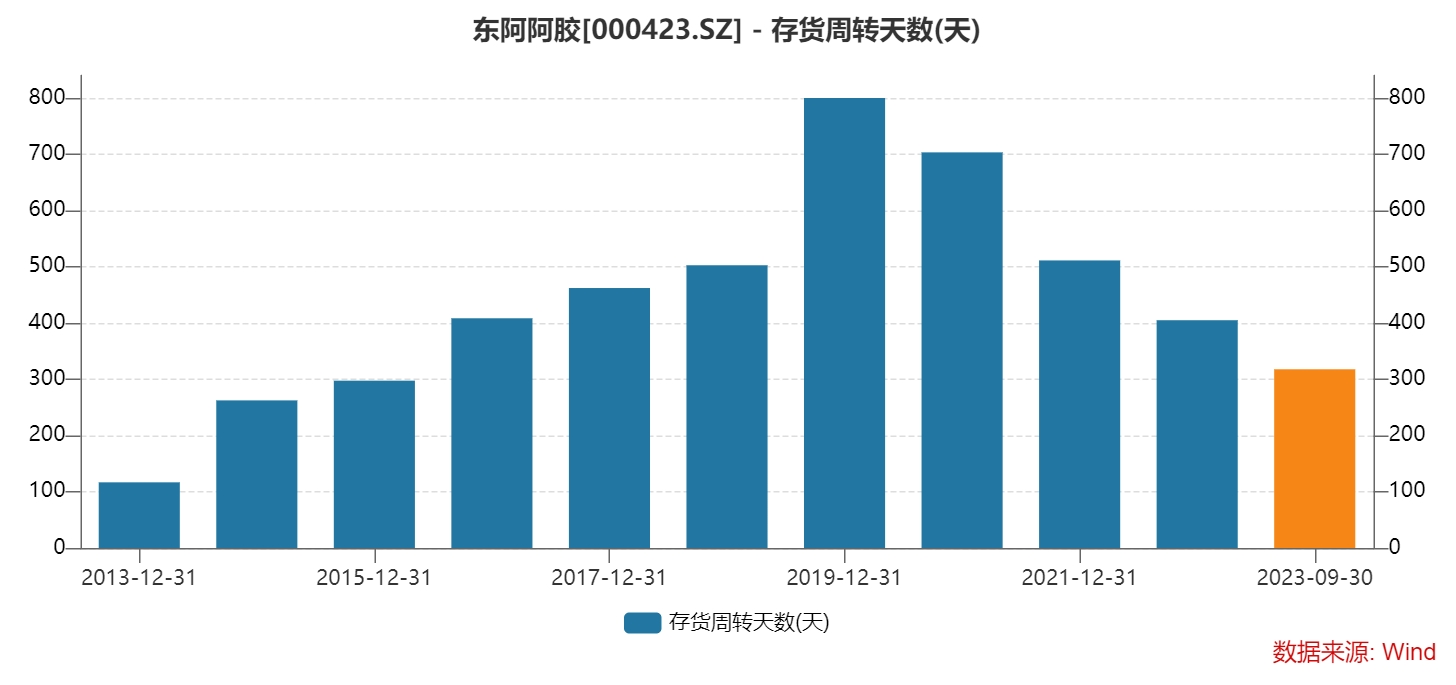

东阿阿胶存货周转天数最高是2019年的800.53天,过去3年持续下降到去年的405.22天。今年前三季度,东阿阿胶的存货周转天数进一步下降到317.95天,纵向比已经回到了2015年的水平。

横向比,消费中药的头部公司片仔癀、云南白药、同仁堂今年前三季度的存货周转天数分别为93.39天、186.44天、261.55天,东阿阿胶还有进步空间。

不过,由于产品场景不同,存货流转效率存在一定的差异也很正常——毕竟我们不能苛求阿胶块的周转效率比云南白药牙膏高。所以如果希望进一步提高存货周转效率,东阿阿胶的突破口也许在桃花姬阿胶糕和阿胶粉等“阿胶+”产品上。

从上述财务数据看,至少可以说,东阿阿胶去库存已经取得了非常大的成效。

02、渠道伙伴信心恢复

在数字之后,其实更重要的是东阿阿胶品牌力和渠道商信心的恢复。

从2010年到2018年,东阿阿胶每年都会进行调价。客观上,持续提高出厂价格刺激了渠道进货,囤到就是赚到。

但从2019年以来,东阿阿胶出厂价持续下调,东阿阿胶的金融属性消失,渠道商也被迫进入去库存周期。

同时,东阿阿胶加强线上销售的力度。在2019年年报中就已经提出——建设品牌社群,敏锐洞察顾客需求,紧紧围绕品牌积累和顾客开创配置资源,建立数据分析、内容营销、顾客体验、会员管理四位一体的数字化运营平台,通过营销精细化运营,建立“私域流量”。

2019-2021年,东阿阿胶天猫旗舰店东阿阿胶块(250g)的售价在650-800元之间,低于线下渠道商720-800元的进货价。渠道商的动力大减,直接导致了近几年东阿阿胶市场占有率的下滑。

去年,东阿阿胶有两个非常重要的举措应对价格乱象。

一是去年初开展的“春雷行动”,全面治理产品价格乱象,网络渠道全体调价为999元,线下渠道不再通过低价的方式去库存。

二是去年7月发起的“炼行计划”,公司和客户共同开展品牌活动,稳定价格预期,渠道信心得以恢复。

根据东阿阿胶披露的数据,线上销售占比为2成左右,80%左右的销售额仍在线下。因此我们认为,过去那种不顾渠道商甚至和渠道商博弈的去库存策略虽然短期取得了效果,但并不利于东阿阿胶的长期品牌建设,只有和渠道商共赢才是长久之道。

目前东阿阿胶的出厂价已经止跌企稳,重回上升趋势。这既是手段也反映结果——手段是指公司通过重新提价来稳定预期;结果是指敢于提价,说明包括公司和社会面的库存压力都已经得到缓解。

通过应收账款周转效率也能判断东阿阿胶去库存的情况,甚至可能比存货更加“有效”。

原因在于,东阿阿胶去库存的真正难点在渠道端,而非公司。公司可以通过向供应商压货来缓解自身的库存压力,但带来的后果可能是应收账款的增加——供应商无力消化库存,导致付款能力或意愿降低。

所以,东阿阿胶的应收账款周转率可以在一定程度上反映渠道商的现金流状况。也就是说,只有东阿阿胶应收账款周转率提升时,才能说明渠道商的库存压力真正缓解了。

今年前三季度,东阿阿胶的应收账款周转天数为28.3天。以年为单位看,过去几年效率最差是2019年,当年的应收账款周转天数达到131.73天。最近几年持续下降,目前的状态与2017年相当,已经基本回归正常。

另外,今年前三季度东阿阿胶的合同负债达到7.87亿元,同比增长51.65%,创下历史新高,反映出渠道商进货积极性大幅提升。

综上,东阿阿胶去库存可以说是“轻舟已过万重山”,业绩何时重回巅峰就看何时提价了。

评论