文|每日财报 楚风

继去年净利润下降后,妙可蓝多业绩再遭重挫。今年前三季度,妙可蓝多实现营收与净利润“双降”,其中净利润同比下滑超七成,扣非净利润陷入亏损。其中,三大业务的收入均出现下滑,奶酪主业较去年同期少赚5亿元。

2020年及2021年,妙可蓝多业绩实现大幅增长,受到资本市场爆炒,市盈率(TTM)最高飙升至477倍,市值超过300亿元。当前业绩持续缩水,妙可蓝多股价跌跌不休,市值已经降至90亿元,而市盈率(TTM)仍达到350倍,业绩能否支撑市值存疑。

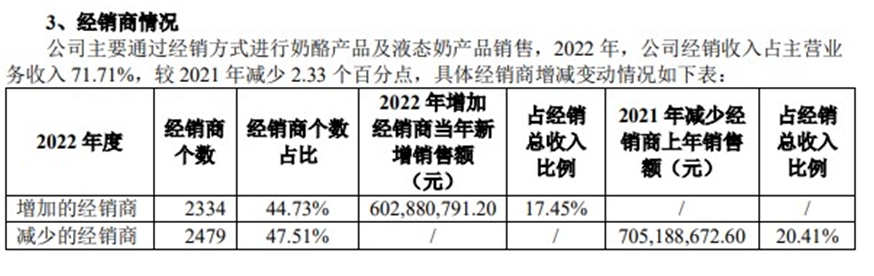

《每日财报》注意到,妙可蓝多销售以经销渠道为主,而经销商数量有所减少。2022年至今,经销商数量出现大进大出的现象,更换极为频繁。

奶酪在中国属于新兴市场,入局者众多,市场竞争加剧。不仅是新兴品牌如雨后春笋,伊利、蒙牛等乳业巨头也来分一杯羹。同时,奶酪产品同质化较为严重,妙可蓝多产品竞争优势越来越难凸显。

净利润大降逾七成,能否支撑市场估值?

2020年及2021年是妙可蓝多的高光时刻。2020年,妙可蓝多录得业绩最高增速,实现营收和净利润分别同比增长63.20%和208.16%。2021年,妙可蓝多延续业绩高增长趋势,实现营收和净利润分别为44.47亿元和1.54亿元,分别同比增长57.31%和160.60%。

在业绩高歌猛进和未来想象空间的推动下,妙可蓝多股票遭受资本热炒。2021年5月,其股价增长至历史最高水平,超过80元/股(前复权),市值也超过300亿元,市盈率(TTM)达到令人咂舌的400多倍。

2022年,妙可蓝多业绩高增速戛然而止,当年录得“增收不增利”。其中,营收同比增长7.84%至48.30亿元,净利润同比下滑12.32%至1.35亿元;扣非净利润同比下滑45.14%。

今年前三季度,妙可蓝多业绩下滑幅度更为显著,遭遇营收与净利润“双降”。当期,妙可蓝多实现营收为30.75亿元,同比下降19.69%;实现净利润为3388万元,同比下降76.42%;扣非净利润亏损191万元,同比下降102.16%。

分业务来看,今年前三季度,奶酪业务实现收入为24.16亿元,较去年同期下滑18.36%;液态奶业务实现收入为2.44亿元,较去年同比下滑10.74%;即使是贸易业务,收入也同比下滑30.72%。

自2021年5月股价高点以来,妙可蓝多的股票就在持续下跌,尤其是业绩不及预期后,下跌幅度更为显著。11月9日,其股价为17.46元/股,市值跌至90亿元,较历史高点缩水近八成,较今年高点也“腰斩”。

尽管股价跌跌不休,但是随着净利润大降,妙可蓝多估值仍高企。据同花顺iFinD数据,当前妙可蓝多的市盈率(TTM)仍高达350倍。从历史数据来看,今年市盈率(TTM)暴涨是发生在6月30日,从130倍涨至358倍。今年中期,妙可蓝多的归属净利润下降78.36%。

(数据来源:同花顺iFinD,妙可蓝多-市盈率(TTM)走势)

经销商大进大出,或因更难赚钱

从销售渠道来看,妙可蓝多以经销渠道为主,2022年度经销渠道销售收入占总收入比重超过七成,直营渠道销售收入占比仅为15.80%,其余为贸易模式的收入比例。近两年来,妙可蓝多经销商数量有所减少,同时更换频率极高。

2020年末,妙可蓝多的经销商数量尚为2626家,2021年末,仅在一年间增加到5363家,累计净增加2737家,相较之下翻了一倍。到2022年末,其经销商数量降至5218家,今年三季末再降至4854家。

《每日财报》发现,妙可蓝多的经销商更换频率非常高。2022年度,妙可蓝多新增经销商2334家,减少经销商2479家;今年前三季度,妙可蓝多新增经销商991家,减少经销商1355家。由此可见,在经销商大量流失的同时,妙可蓝多又在不断开发新的经销商。

对于今年第三季度经销商数量下降,柴琇在业绩说明会上表示,南区经销商减少44家,在正常的数量波动范围内,经销商整体规模和结构体系保持稳定。公司适时调整、不断优化经销商体系,增加经销商与当地市场的适配性。北区市场为公司传统优势市场,公司也一直致力于加大拓展开发南区市场。

在经销商不断流失背后,或为经销商更难赚钱。2020年度,妙可蓝多平均从每位经销商获得的销售收入为81.69万元;2021年,妙可蓝多平均从每位经销商获得的销售收入为61.69万元。

到2022年,妙可蓝多平均从每位经销商获得的销售收入为62.21万元;今年前三季度,妙可蓝多平均从每位经销商获得的销售收入为46.17万元,同比下降11.75%。妙可蓝多从经销商获得的收入,本质上也是经销商的拿货金额。

入局玩家数量多,市场竞争压力大

经过快速增长后,奶酪市场规模增速在持续放缓。2018年至2020年,奶酪市场规模持续增长,增速分别为20.7%、27%和35.1%。至2021年及2022年,奶酪市场规模增长放缓,增速分别为22.8%和8.9%。

在奶酪市场规模大增之际,新入局的玩家越来越多。不仅有蒙牛、伊利等头部乳企争夺市场,二三线乳企也有布局,包括光明、三元等乳企。除妙可蓝多外,还有奶酪博士、妙飞等新兴品牌来分一杯羹。

为了争夺市场份额,各大品牌竞争加剧,价格战不断。据相关媒体报道,在线下市场,奶酪棒品牌纷纷在打折促销。近两年来,妙可蓝多的毛利率也在持续走低,今年前三季度综合毛利率为30.59%,而2021年综合毛利率为38.21%。

在激烈的市场竞争中,妙可蓝多投入大量资金做营销。今年前三季度,其销售费用为7.33亿元,占总收入比例23.84%;2022年,其销售费用为11.59亿元,占总收入比例25.88%,其中广告促销费占销售费用比例78.18%。

同时,奶酪产品的创新空间有限,设计、买点、配料表大同小异,同质化现象较为严重。妙可蓝多投入的研发费用也较低,今年前三季度研发费用为3501万元,占总收入比重1.14%。

对于奶酪棒品类的战略规划,柴琇表示,在中国奶酪发展的1.0时代,妙可蓝多以奶酪棒为大单品,以儿童为核心目标消费人群,打开了奶酪在中国的大门;2.0时代,妙可蓝多将在稳固儿童健康营养产品的基础上,进一步拓展“奶酪+”成人休闲零食品类。

评论