文|动脉网

在今年GLP-1产品频频刷新数据的情况下,国内市场对药王和重磅炸弹有了新的期待:随着药物研究的发展,以及生活水平和疾病认知水平提升,肿瘤领域之外有了更多蓝海。

不少目光转向了自免领域。全球范围内,自身免疫疾病是第二大疾病市场,但是自免创新药始终未能在中国打开局面。2022年全球自身免疫疾病药物市场规模约1317亿美元,而中国自身免疫疾病药物市场规模约36亿美元,不及司库奇尤单抗一个产品全球一年的销售额。

药王修美乐2010年就已进入中国,但直到修美乐临近专利期黄昏,这款产品在国内销量才刚刚来到10亿人民币的关口。修美乐在中国的历程,是国内自免领域发展历程的一个缩影:很长一段时间内自免药物临床渗透率都很低,能承担高昂用药费用的患者稀少,进入医保后,修美乐又被本土企业以价格更优的国产替代药挤压了空间。自免创新药从无到有,从进口到国产,从昂贵到价格适中,这一历程正在快速发生。

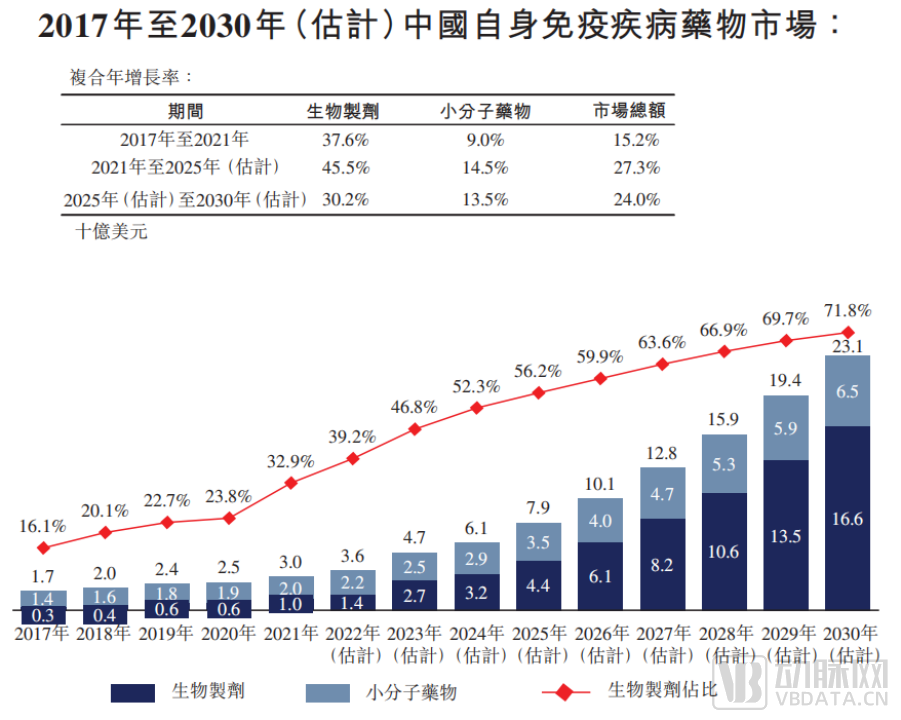

自免创新药的临床疗效是不可否认的,且发病患者多为青壮年、女性患者占比高,用药周期长,未被满足的需求巨大。根据弗若斯特沙利文报告,到2030年中国自免药物市场规模约为230亿美元。但结合自免创新药供给、市场教育和药物可及性来看,国内自免领域成长为第二大疾病市场仍需要耐心等待,更不能将全球自免药物的销售情况照搬到中国。

来源:弗若斯特沙利文报告

千亿市场是否真实?

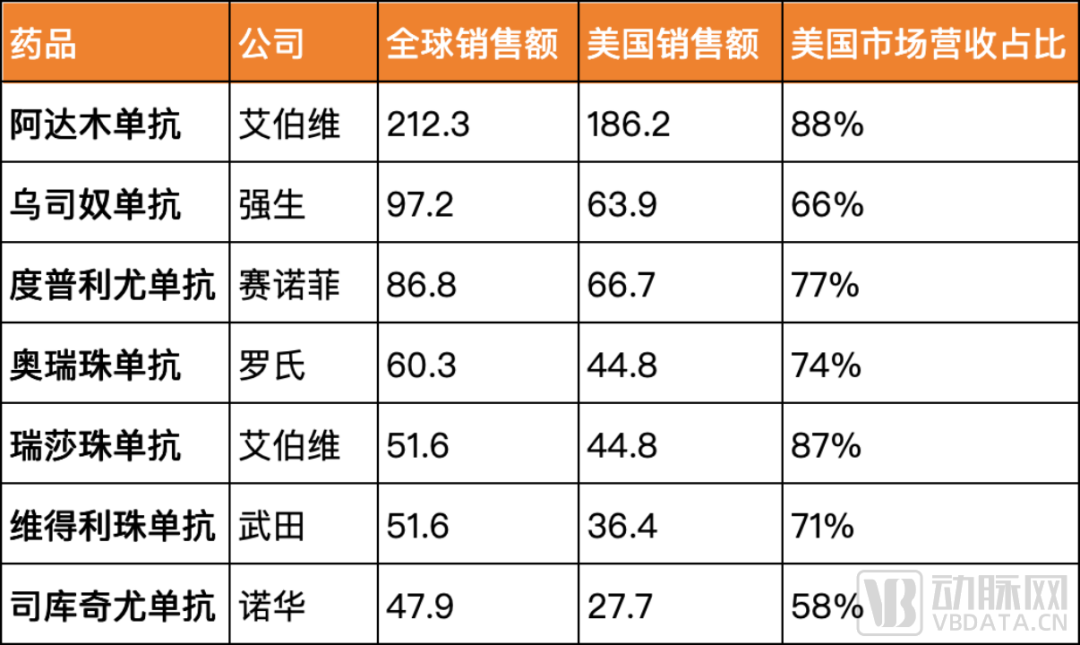

自免领域出药王,从全球市场来看,2022年全球药品销售额TOP100中共有22个自免类药物,合计实现974亿美元销售额,平均每个药物实现44亿美元销售额。

但从地区销售构成来看,美国市场才是缔造药王的关键。以2022年销售额计,全球销量最高的7款自免药物中,美国市场营收占比均超过50%,其中修美乐(阿达木单抗)、度普利尤单抗和瑞莎珠单抗的美国市场营收贡献更是超过75%。

2022年全球TOP 7自免药物销售情况,单位:亿美元

美国的销售数据是建立在美国的自免患者数量上的。根据美国国家环境健康科学研究所2022年更新的数据,自身免疫性疾病影响了美国超过2400万人。而根据美国自身免疫相关疾病协会(AARDA)估计,全美的自免患者数量高达5000万。也就是说,有10%-20%的美国人患有自免疾病。

美国的自免诊断市场也是全球之首,据Kalaroma Information在2016年的报告,北美市场占据全球自免诊断市场的42%,欧洲市场约为全球市场的37%,而中国市场仅占全球市场的3%。

国内自免诊断市场至今仍在起步期,根据过敏和自免体外诊断公司浩欧博的招股书,国内自免诊断市场规模在2018年时仅为11亿元。行业人士称,按体检人群5%的自身抗体阳性率进行保守估算,中国自身免疫疾病诊断市场总量应在70亿元左右。

再向下探究原因,是国内普遍还不关注自免疾病,尤其是基层医疗机构。由于自免患者症状往往不危重,可能导致医疗工作者不重视,患者也有充分的时间去上级医院就诊,多数二级及以下医院尚不具备诊断自身免疫性疾病的能力。同时低诊断水平导致了自身免疫性疾病的低确诊率,自免患者往往被分流至肾内科、肝病科、血液内科、内分泌科等进行诊疗,致使中国还存在庞大的潜在患者群体。

据不完全统计显示,中国自免疾病患者数量约5000万人,但如果把“自免疾病”替换为“风湿病”,国内市场空间的广阔就更加显而易见。类风湿关节炎、痛风性关节炎、过敏性哮喘等常见疾病均被包含至风湿免疫科。

2019年,卫健委发文要求和鼓励医院建设风湿免疫科,全国的三级医院必须建风湿科室且配备10张床位,同时医院应具有独立的检验科支持风湿免疫疾病的常规检查。

风湿科虽然是国内自免的重点科室,但据北京协和医院风湿免疫科专家胡朝军,2021年全国2427家三级医院大概只有770多家有独立的风湿科,意味着还有1657家三级医院必须设立独立的风湿免疫科。

参考国内肿瘤医院的发展历程,在2000年-2009年的快速发展阶段,肿瘤医院数量迅速发展并很快突破了100家,肿瘤医疗服务市场规模随之提升。

不论是横向对比成熟市场,还是纵向回望肿瘤领域,自免领域发展都有广阔前景,药物市场也的确有千亿潜力,但我国整体基础薄弱,放量仍会较为缓慢。

药物供给,本土企业可否跟上?

某种意义上,自免药物与耗材器械的发展趋势可以说非常相似。从需求缺口满足看,在提高渗透率方面压力非常明确:根据《中国银屑病疾病负担和患者生存质量调研项目研究报告》和《中国特应性皮炎患者生存状况调研报告》,国内近62%以上的患者对银屑病治疗结果不满意,超过75%的医生对特应性皮炎现有治疗方案不满意;从供给侧,自免药物仍是优质的创新切入领域:国内非甾体抗炎药(NSAIDs)、传统改善病情抗风湿药(DMARDs)、糖皮质激素等传统疗法仍是主流,已上市自免生物药基本来自MNC。

自免疾病机制复杂,新靶点药物的药效和毒副作用评估难度大、研发存在壁垒,治疗方法与商业化模式和肿瘤有巨大差异。根据研发客统计,国内众多入局自免产品研发的企业中,深耕者仍是少数。A股和H股上市近80家新药研发“活跃分子”,有43家企业入局自免赛道,但28家(65%)自免管线产品在2个以下,仅5家(12%)公司在研产品超过3个。

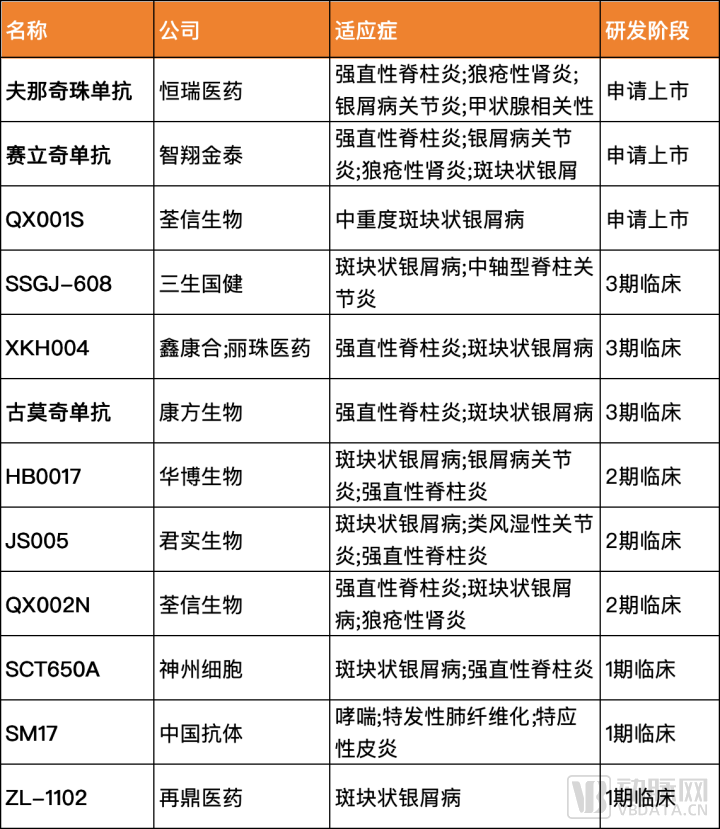

不过,本土部分药企在特应性皮炎、银屑病、类风湿关节炎和系统性红斑狼疮等疾病领域,已取得了初步的研发成效。就银屑病领域而言,有多款药物走到上市申请获3期临床阶段,研发进度靠前的药企包括恒瑞医药、康方生物、荃信生物、三生国健等。

国内部分银屑病管线

国内自免领域起步较晚,因此还处在一个可以摘低垂果实的时候。不少自免的靶点和PD-1一样是广谱的。PD-1虽然早已是内卷代名词,但是当时在PD-1竞争中能名列前三、前四的厂家,都已凭借着它蜕变成Biopharma。IL-17、IL-5、IL-4等都是已经验证过的大品种,如果临床进度在国内排在前列,完全有机会做me-better产品出来,用差异化设计不断扩增市场空间,抢占仍被MNC主导的国内市场。

这也意味着本土企业与巨头之间的商业化博弈将逐渐激烈。例如最早被争夺市场的修美乐即阿达木单抗,目前国内已有7款生物类似药阿达木单抗上市,进了医保的修美乐首年费用和每年维持费用仍在3万元以上,而国产阿达木单抗如格乐立、汉达远、苏立信等,通过援助计划等方式首年费用和每年维持费用仅需1.5万元左右。

今年8月,首款国产乌司奴单抗也申报上市,这款生物类似药QX001S由荃信生物和中美华东联合开发,用于治疗成年中重度斑块状银屑病。

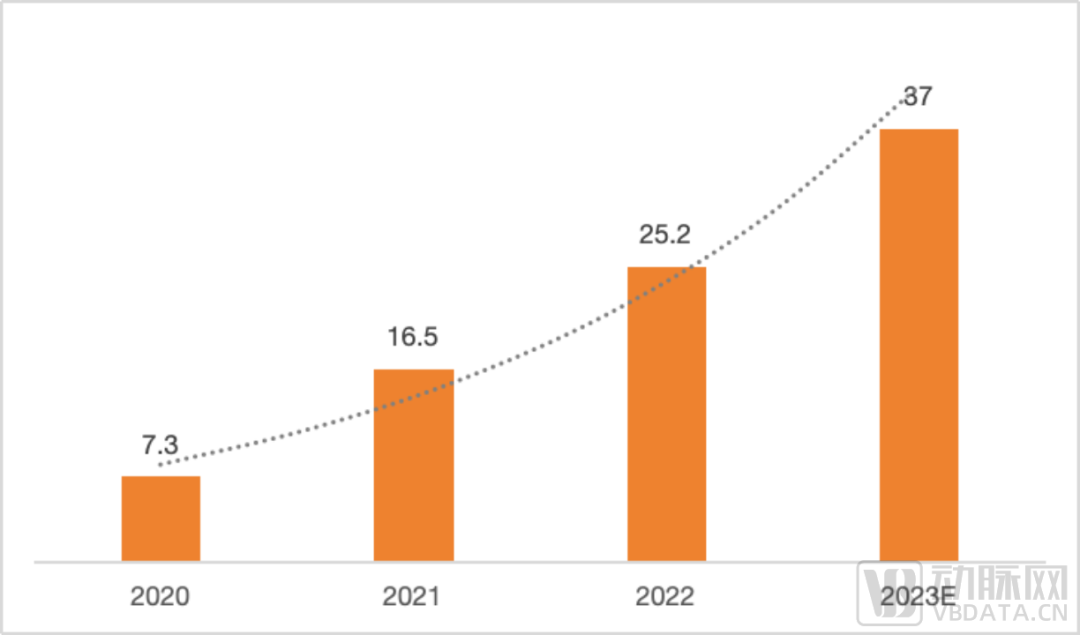

值得一提的是,国内自免领域由于发展时间不长,靶向小分子免疫抑制剂近年开始出现并展现了和生物制剂显示出“分庭抗礼”的能力。小分子免疫抑制剂特别是JAK抑制剂的主要特点是药效好、起效快。以乌帕替尼为代表的第二代JAK抑制剂2019年在美国上市,2022年在中国上市,2023年仅上半年全球销售额已超过16亿美元,2023年第三季度销售11亿美元,增长约为60%。

乌帕替尼全球销售额数据,单位:亿美元

“乌帕替尼的销售额迅速增长,体现了市场的接受程度非常之高。在欧洲一个类风湿关节炎中对JAK抑制剂和生物制剂治疗的满意度调查中发现,患者和医生对JAK抑制剂治疗的满意度都已经远远超过了生物制剂。另外,一个在澳洲患者的真实世界数据研究发现:类风湿关节炎首发患者中使用JAK抑制剂的比例和一线用药选用JAK抑制剂的比例呈现升高趋势。”凌科药业创始人万昭奎博士称。凌科药业是以第二代高选择性JAK抑制剂和第三代组织特异性JAK抑制剂的开发为核心的自免创新药研发公司,公司多个产品进入临床,并于今年成功完成C轮融资。

“相对生物制剂,小分子抑制剂的生产、运输、储藏更加方便,监管机制也比较成熟,价格优势突出。因为采用口服给药方式,病人依从性高。从公开的数据上能看到,相较于生物制剂,新上市的类似小分子JAK抑制剂在临床上展现了较生物制剂更优的的疗效,同时起效也较快。根据市场反馈,国内患者和医生对小分子免疫抑制剂的接受程度比海外更高,除了疗效和起效速度之外,价格也是一个重要因素。可以说,国内小分子免疫制剂的推广程度远快于海外。”

根据公开数据,目前由国内公司主导研发的JAK抑制剂数量已超20个。

有行业人士表示:接下来,申报上市的国产自免创新药会越来越多,对患者来说是福音,对整个市场发展来说是利好。但国内自免药物仍需要突破壁垒、解决安全性隐患以及面对可能出现的“新内卷”,为市场提供更高疗效、安全、经济方便的产品。

“可及性”与“大单品”能否共存?

除了供给不足,药物可及性低一直是自免赛道在国内发展受阻的重要原因。在美国,高企的药价和不断的涨价是缔造自免药物大单品的条件,2009年至2019年,艾伯维将修美乐的价格提高了18倍,2021年修美乐的价格又涨了7.4%。

但在国内,想获得市场的药物基本绕不开“以价换量”。

诺华是最先意识到这点的MNC之一,根据诺华今年4月份的统计显示,自2019年上市以来中国使用司库奇尤单抗(可善挺)的患者人数已经超过30万,占全球患者人数的30%。这和诺华在国内的价格策略密不可分,司库奇尤单抗进入中国时定价为2998元一支,和在美国无医保情况下的7301美元有着天壤之别,随后司库奇尤单抗在2022年进入医保降至1188元,今年再次降价为870元。

有数据显示,司库奇尤单抗是在近5年获批上市新药中,进入北京三级医院最多的药物,超过一半的三级医院可以提供司库奇尤单抗。一线城市之外,诺华在下沉市场下了巨大功夫,例如在河南通化县也有司库奇尤单抗提供,在医保报销85%后,患者本人仅需承担130.5元。

司库奇尤单抗成为国内银屑病患者最为熟悉的药物的同时,其增长速度由于降价而停滞。

医保研究专家仲崇明表示:“自免药物在中国不会像在国外一样能有百亿美金营收,特别是如果同时使用了医保支付的话。就像索马鲁肽在同时使用医保支付的场景里,也卖不到很高的销售额。”

部分自免药品进入医保目录前后价格,注:因各地报销政策以及药品优惠波动,价格会有所不同

仲崇明认为,自免药物因其特性和医保有较强的利益绑定。“自免药物所对应的适应症疾病覆盖全年龄段人口,且需长期用药,医保支付职责避无可避。一旦进入医保,可能造成‘福利刚性’。而自免药物获得医保支付共付,对药企来说是在以收入为指标的金字塔人群中向下打开新用户市场,且越是向下,人群的横断面越大。”

此外,自免药物迭代迅速,重视医保谈判可以压缩长期的不确定性,但也会考验短期内药企的策略和经营。

自免领域疾病种类众多、市场复杂,结合国内经济发展和支付水平,或许不应该用千亿赛道、百亿单品推断或想象其前景,但可以确定的是,自免创新药企站到了医保支持创新药、支持国产替代的风口上,如果能纵横拓展自免市场,并借用医保资金继续创新,中国的Biopharma、Biotech将拥有肿瘤之外的另一条“大腿”,营收与品牌价值更进一大步。

参考资料

1、市场规模来到30亿元,“自免奇迹”跟随者的突围困惑 - 氨基财经

2、创新药:自免会不会是10年前的肿瘤?- 医药投资部落

评论