文|新能源产业家

在一众跨界转型储能的光伏企业中,天合光能是转型最为凶猛的一家。

2021年,天合储能首次进入了中国新增投运的新型储能项目规模前十。

2022年,天合储能继续冲刺到第四名。

在天合储能成立的2015年,高纪凡设下一个当时看来十分激进的目标——在2020年进入全球储能市场前五。

虽然时间上有所延迟,但足见天合转型的决心。相比之下,其他光伏巨头跨界储能的动作更加谨慎。

笔者不久前参加了一场闭门论坛,会上就有一位隆基员工的提问引发了现场对光储一体化的讨论:光伏和储能毕竟是两个领域,储能更像传统的电力行业,光储一体化布局的难度和收益长期来看并不匹配。这一定程度解释了为什么光伏巨头在光储一体化这件事上雷声大雨点小。

但天合光能从来就有逆潮流而为的基因。

在光伏组件尺寸的战争上,天合死死守住210大尺寸光伏组件,和晶科、晶澳和隆基三巨头统一的182尺寸阵营对垒。

而这一竞争还在持续。据PV InfoLink的数据,到2022年年底,182组件的市占比已达到60%;而210规格市场份额保持在20%出头,其中超过一半的份额都为天合光能所有。

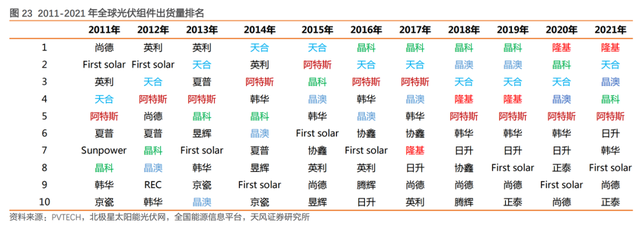

2011年-2021年全球光伏组件出货量排名

在更早的2007年的光伏上游扩产潮中,面对扩张规模的机会,高纪凡反而放弃了10亿美金的万吨级多晶硅项目,最终使其躲过了双反政策下的光伏倒闭潮,为2014年、2015年挑战光伏组件出货量第一的位置保存了力量。

2023年,储能行业的上半年和下半年可以说是泾渭分明,从一片繁荣到寒冬来临。天合储能何以持续高歌猛进?

01、输血七年,完成全产业链布局

在储能布局上,天合光能实际上差点成了先烈,因为彼时资本和市场都还没有接受这一概念。

2015年,天合光能宣布成立天合储能。天合储能的母公司为合力投资,二者均为2015年成立,当年在美股上市的天合光能占合力投资30%股权,高纪凡、天合星元(高纪凡、吴春燕夫妇100%持股公司)持有其70%股权。

但在2015年-2016年,储能市场处于相当早期的阶段,全球风光发电比例不足5%,让电站投资成本倍增的储能毫无性价比可言。2016年一年时间,天合储能营收不过1300多万元。

彼时在美上市的天合光能开始遭到董事会的质疑,因为储能业务短期来看无法产生足够的现金流。

2016年6月,天合光能不得不将储能从上市体系中剥离,将30%的股权以300万元转让给体外公司天合星元。

赴美上市曾是光伏企业规模狂飙的发动机,但随着海外市场对光伏企业的追捧热度降低,国内市场的升温,估值水平开始迥异。

天合储能受到的制约就是一例。为了先做大营收,天合储能承接了大量集成项目,靠OEM和外购来降低产品成本,但却没有核心零部件的技术积累。

2017年,天合光能开启了回A之路。当年,高纪凡依靠私人借贷40多亿元将天合光能私有化退市,又花费三年一举冲刺了科创板首富。这三年时间,天合光能夹杂着各种质疑声,被晶科超越后更是一度不被看好。

在天合光能辗转腾挪的资本动作下,天合储能则经历了团队洗牌和业务停滞,高纪凡家族开始对其持续的输血。

2017年私有化退市后,为了推进光储一体化,天合光能又从天合星元、合力投资两者中收购了100%的天合储能股权。仅一年时间,估值翻6倍,高达3.91亿元。

在这次股权转让上,双方进行了业绩对赌。

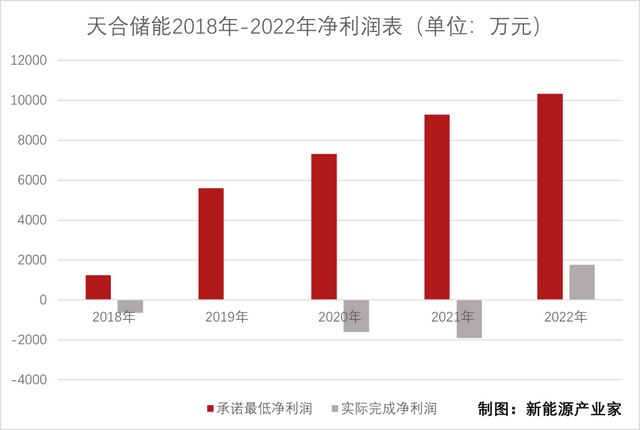

招股书显示,天合星元、高纪凡就合力投资的主要子公司天合储能的净利润进行承诺:2018年度、2019年度、2020年度、2021年度及2022年度的净利润分别不低于1241.44万元、5598.90万元、7320.45万元、9278.25万元、10329.29万元,并根据天合储能的利润实现情况对天合光能作出补偿安排。

天合储能2018年-2022年净利润表,2019年数据未披露

天合光能的年报显示,在2022年之前,天合储能都处在净亏损状态,2020、2021每年亏损1000多万元。

直到2022年,天合储能才由亏转盈,实现净利润1772万元,但根据协议仍需做出补偿。

与之对应的是团队掌舵手的不断更换。

从2018年天合储能总裁祁富俊离职开始,天合储能每年的总裁几乎都在更换,2018年半年内甚至更换了三任总裁。公开资料显示,2022年天合储能总裁为王大为,2023年又由孙伟接任总裁。

但是好在,业务不断调整、最终活下来的天合储能也多少积累了自研核心零部件的优势。

2019年4月,天合储能与鹏辉集团成立合资公司,设立江苏金坛电芯基地,规划10GWh磷酸铁锂电芯产能和10GWh储能模组生产线。

和鹏辉合资成立公司是天合一个重要的转折点。

2021年,天合储能瞄准大储赛道。2022年,天合储能确立“天合芯”战略定位,且已完成150Ah、280Ah等储能电芯的样品开发。

除电芯外,天合储能还具备年产5GWh储能集装箱系统集成线和配套3S产能,预计2023年底公司储能产品产能将达到12GWh,2024年二季度末达到25GWh产能。远远超出其他光伏企业的产能布局。

02、开始全力冲刺

在储能市场的前景明确后,作为曾经王者的天合光能开始了教科书级别的扩张——左手融钱,入账数亿元资金弹药,开启冲刺,右手全场景布局,将自研电芯的力量发挥到极致,大储、工商业储齐头并进。

2023年3月,天合储能宣布增资4亿元。其中,原股东天合智慧能源投资发展(江苏)有限公司拟增资1.65亿元,浙江丽水星创企业管理咨询、上海瞰远科技等多方拟增资。

公告显示,本轮投前估值为10.99亿元,据新能源产业家独家了解,本轮投后天合储能估值接近20亿元,并开始寻觅PCS并购标的,以图自研。

在获得资金补充之后,天合储能进入了加速发展的进程中。

紧接着在2023年4月,天合光能宣布,拟筹划控股另一家子公司江苏天合智慧分布式能源有限公司分拆上市。后者为天合光能旗下分布式光伏业务平台,并同期获得多家机构联合投资19亿元,投后估值219亿元。6月,天合智慧启动了IPO辅导。

天合智慧拥有“天合富家”和“天合蓝天”两大品牌,2021年净利润2.02亿元,2022年净利润7.19亿元,换算可得天合富家的市盈率达到了30倍。天合富家和天合储能未来或许将在分布式市场形成互补。

值得一提的是,分拆上市是今年光伏企业的热潮。

9月4日,正泰能源旗下子公司正泰安能也向上交所递交招股书,冲刺“户用光伏第一股”,估值超300亿元。正泰安能和天合富家是最直接的竞争对手。

在这一系列资本游戏下,A股上市公司的玩法对创业公司来说可谓降维打击,在拥有充足的资金储备后,天合储能开始密集地发布新品。

2023年10月,天合储能推出面向大储的新一代柔性液冷电池舱Elementa 2和工商业储能系统新品Potentia蓝海。在这两款产品上,天合储能做到从电芯到PCS到系统集成全栈自研,采用“天合芯”,并补足了自身在电力电子设备的技术缺陷。

其中Elementa 2将280Ah电芯升级为314Ah电芯,循环寿命可达10000cls+,能量密度179.4Wh/kg,能量效率高达96%。

而在各路人马必争的工商业储能市场,天合储能从卷产品变成了卷服务。因为工商业储能面向大大小小的工厂,市场教育才刚刚开始,单纯看产品参数只会陷入同质化竞争。

天合储能收益测算小程序

针对工商业场景,天合储能就推出了一键生成方案设计的小程序功能,简化了原来繁琐的收资、场勘环节。类似的生成平台只有少数厂商拥有。

03、横向一体化,还是垂直一体化?

光伏巨头进入飞轮发展的方式有两种,一是基于光伏全产业链的垂直一体化,二是与主业搭配的横向业务拓展。

前者的代表是通威、隆基。隆基不仅有硅料的话语权,也拥有在光伏组件的地位,拿捏着产业链上下游的财富流向。

通威股份也在去年8月宣布杀入组件环节,一年时间,通威组件产能快速扩张,预计年底将达到80GW。据经济观察报报道,通威还在短时间内搭建国内营销团队,开始在市场中以更低的价格频频获得订单。

虽然通威和天合在2023年11月再度签订了战略合作协议,规划2024年在光伏组件硅料及电池片产业链方面展开合作。天合的思路一直也是与产业链相关方合作,进行优势互补合作,但面临通威的一体化跨界,天合的压力只会多不会少。

因此,在多元化布局上,天合显然更倾向第二种方式,加强和主业相关的支架和储能业务投入。

在支架方面,2018年5月,天合光能收购了当时排名全球前5的跟踪支架公司Nclave的51%股权。2020年7月,天合光能完成剩余49%股权的收购,并于2020年11月宣布对旗下跟踪支架产品及解决方案品牌进行全球焕新,正式更名为“天合跟踪”。

而在储能方面,天合也很明确作为光伏组件厂商的优势所在。

天合储能现任总裁孙伟在接受采访时表示,“大储今后的方向一定是跟光伏、光储发电、光储一体耦合的应用方式,其市场前景非常广。天合储能产品现在覆盖了大储、工商储、户储等核心领域,但现阶段在储能领域还是专注于大储,未来可能会占业务量的90%。”

从数据来看,大储市场也是目前最肥美的储能细分市场,尤其是海外大型储能,这造就美股上市公司Fluence 48亿美元的市值神话。

而在大型储能的销售、开发和落地和光伏组件系统有着不少相似之处,因此或许将发挥出天合光能的渠道优势。

内卷之下,全球储能市场的座次早已发生洗牌。2022年,比亚迪、华为、阳光电源等国内巨头已经接替海外储能集成商成为新王,保持在冲刺状态的天合储能无疑会让今年的角逐更加激烈。

毕竟,只要留在牌桌上,就有赢的机会。

评论