文|聚美丽 洋 流

圣保罗时间11月14日,私募股权公司Aurelius宣布从Natura&Co S.A.收购The Body Shop,据收购协议显示,其对The Body Shop的估值为2.07亿英镑(约合人民币18.77亿元),其中包括9000万英镑(约合人民币8.16亿元)的盈利,但需满足一定条件。

图源:Aurelius官网

据悉,该交易预计将于2023年12月完成,尚需获得相关竞争和监管机构的批准。

两次转手,The Body Shop被欧莱雅、Natura&Co“抛弃”

公开资料显示,The Body Shop由安妮塔·罗迪克Anita Roddick于1976年创立,该品牌秉持零残忍化妆品和可持续发展理念,拒绝在动物身上测试产品,并透过公平贸易购买天然材原料。

2006年,欧莱雅以9.4亿欧元(约合人民币74.17亿元)收购The Body Shop。但此事引发了一些消费者粉丝不满,认为在欧莱雅旗下会弱化The Body Shop品牌特征。

而且在欧莱雅旗下的11年里,The Body Shop却未能实现较为积极的发展。

2017年,The Body Shop再次“卖身”,被Natura&Co以10亿欧元(约合人民币78.90亿元)收购。

收购完成后,Natura&Co对The Body Shop的发展制定了相关策略,如改造门店,并重新推出了化妆品系列。尽管如此,The Body Shop近年来的销售疲软仍拖了母公司业绩的“后腿”。

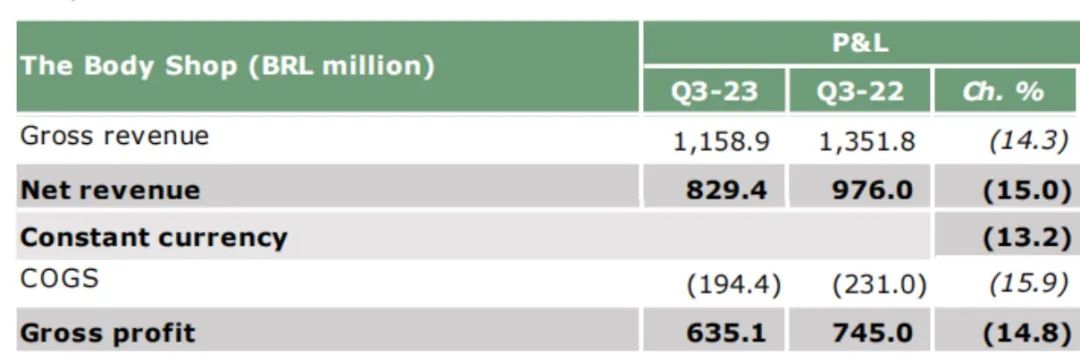

据圣保罗时间11月13日Natura&Co发布的最新财报数据显示,今年第三季度,The Body Shop净收入为8.29亿雷亚尔(约合人民币12.36亿元),同比下滑15.0%,按固定汇率计算下滑13.2%;前9个月,The Body Shop净收入为24.80亿雷亚尔(约合人民币195.69亿元),同比下滑14.6%,按固定汇率计算下滑11.7%。

图源:Natura&Co2023年Q3业绩报告

一天后,The Body Shop又以2.07亿英镑(约合人民币18.77亿元)被Aurelius收购,对比此前出售的价格,The Body Shop身价可谓是大“跳水”。

与之形成鲜明比对的是,Natura&Co今年售出的Aesop伊索,作为被一众资本哄抢的“香饽饽”,成交价是25亿美元(约合人民币181.21亿元),为The Body Shop的十倍左右。

尽管如此,但收购方Aurelius对The Body Shop仍抱有信心。据其表示,将与The Body Shop管理团队合作,利用其全渠道零售和批发市场的知识和经验,推动集团发展,并使该业务能够利用高速增长的美容市场的积极趋势获得增长。

The Body Shop首席执行官Ian Bickley对于此次收购则表示了自己的期待:“我期待着与Aurelius携手合作,未来会着眼于可持续的盈利增长,在新的全球零售环境中适应和发展。”

The Body Shop换新东家之后,能否改变疲软现状尚不可知,而其最终被出售的命运,其实和Natura&Co的精简业务策略有关。

早在去年,Natura&Co就透露,必须精简规模,将对集团进行彻底重组。今年Natura &Co首席执行官Fabio Barbosa在最新的财报中也强调,“The Body Shop是集团精简业务的重要一步,我们相信通过加强结构以及对关键优先事项的聚焦,将能帮助集团实现利润增长。”

剥离非核心业务,多家国际美妆巨头接连“卖子”

经济下行的大环境中,消费增速放缓,不少国际美妆企业选择剥离非核心或疲软业务,调整布局以提振业绩。“瘦身”在一定程度上能让企业更聚焦核心品牌,也能避免业绩不好的品牌拖“后腿”的局面。

据聚美丽不完全统计,今年以来,包含联合利华、欧莱雅等多家国际知名集团皆有出售子业务的举动。

今年9月,外媒有消息称,联合利华正准备剥离非核心资产,其已聘请摩根士丹利和Evercore投资银行,重启Elida Beauty业务的销售程序。Elida Beauty业务产品组合包括Impulse、旁氏Ponds、Caress、Tigi、Timotei以及Q-Tips等等。

联合利华自身则在今年第三季度财报中宣布,其已达成协议,预计在2023年底之前出售美元剃须俱乐部Dollar Shave Club,并将保留35%的少数股权。

10月,欧莱雅集团将旗下有机化妆品品牌Sanaflore出售给法国投资基金Ekkio Capital。继The Body Shop后,这是欧莱雅第二次出售有机化妆品品牌。

同月,彭博社消息显示,有知情人士称,宝洁正考虑以10亿美元(约合人民币72.38亿元)出售旗下护发品牌沙宣在中国的运营权。

据宝洁首席财务官Andre Schulten在对公司未来投资方向进行回应时表示,宝洁一直评估关注旗下品牌组合,寻找可收购并为股东创造价值的潜在选择。

另外,花王也在进行改革调整业务布局,目标之一就是精简品牌结构,外媒有消息称,花王希望重组或出售约10个化妆品品牌。

此外,早在2021年资生堂打包“甩卖”水之密语、珊珂等十大个护品牌,又转让Laura Mercier等彩妆品牌,当年资生堂就实现了扭亏为盈局面。

大集团频频“瘦身”、调整已有业务的同时,也在关注具有潜力的美妆品牌和企业,并进行收购、投资。

前文提及,欧莱雅集团收购有“现金小奶牛”之称的Aesop伊索,布局高端化妆品领域,就是个中典例;雅诗兰黛则在今年投资了中国网红周扬青的品牌纨素之肤CODEMINT,希望通过投资新锐品牌来改善当前品牌矩阵;而开云集团于今年10月完成对高端奢侈香水品牌Creed的收购,布局高端香水领域欲从中分一杯“羹”。

“买与卖”背后,展现的是国际美妆企业的策略、重心转向,在内卷非常严重的当下,选择剥离非核心业务或收效不大好的品牌,回归主业,聚焦核心业务发展,或者高增长品牌的持续打造,未尝不是出路。

评论