昨晚(11.16)两个重磅消息突袭阿里巴巴,恒生科技ETF基金(513260)直接被带崩,现跌超2%。

一个消息是阿里巴巴Q3财报出炉:营收2248亿元,增长8.5%,财报披露,云智能集团的完全分拆可能无法按照原先的设想提升股东价值,因此决定不再推进云智能集团的完全分拆。与此同时,阿里还在这一季度财报中表示,盒马的首次公开募股计划暂缓。

另一个消息,马云家族信托拟减持1000万股阿里股票。两家归属于马云家族信托的实体——JCPropertiesLtd和JSPInvestmentLtd,预期将在11月21日左右出售共1000万股阿里巴巴股票。这笔1000万股股票出售价值约8.7亿美元。

截至目前,阿里巴巴11月17日半日跌超10%,作为恒生科技指数成份股,恒生科技指数大幅回调。受此影响,恒生科技ETF基金(513260)早盘跌2.46%,盘中大幅溢价,半日成交额超2000万元。公开数据显示,恒生科技ETF基金(513260)近20日净流入超1亿元。

图片来源:Wind,截至2023年11月17日

恒生科技ETF基金(513260)其他成份股方面,阿里健康跌超7%,哔哩哔哩跌超6%,百度集团、金蝶国际跌超5%,京东集团、京东健康跌超3%,腾讯控股、美团、开始、东方甄选跌超2%,小鹏汽车、商汤跌超1%;涨幅方面,小米集团、网易、联想集团、理想汽车、比亚迪电子逆市上涨。

公开数据显示,恒生科技ETF基金(513260)综合费率显著低于市场平均费率,管理费(0.15%)和托管费(0.05%)加总后,综合费率仅为0.2%,明显低于主流ETF产品;较低的综合费率意味着更好的投资体验,越来越多的精明投资者秉承“省到就是赚到”的投资理念,选择恒生科技ETF基金(513260)。(数据来源:Wind,截至2023.9.30)

图片来源:Wind,截至2023年9月30日

【中金:港股短期反弹修复!更关注科技互联网】

中金公司11月5日最新观点认为,港股短期内存在反弹修复空间,尤其是此前跌幅较大、弹性较高且对利率敏感的标的,如生物医药、科技和互联网等。

美债利率快速回落为前期持续承压的市场带来了喘息机会,无论是对于风险偏好的修复、资金面压力的缓解乃至汇率企稳等方面均能起到一定帮助,港股的弹性也可能大于A股!(来源:中金公司《港股:年末反弹行情能否再现?》)

【FOMC最新发声!中信建投:美国加息进入尾声!】

11月16日,FOMC官员梅斯特最新发声,经济强劲而有韧性,但通胀仍有下降趋势;预计经济增长将放缓至低于趋势水平;预计不会发生经济衰退。

此前,维持通胀水平在2%以内是FOMC的目标。中信建投研报最新观点指出,短期来看,美国10月通胀低于预期夯实了美国暂停加息的基础,市场对明年降息预期提前。中期而言,在未来高通胀高利率、美国大规模财政赤字的环境,预计美国失业率进入上升通道,美国加息进入尾声。

加息进入尾声,降息通道预期打开,对美股、特别是美股创新药板块无疑是一剂强心剂。

资金开始跑步入场,加紧布局全球顶尖创新药。

最新数据显示,截至11月16日,全市场唯一表征全球创新药的纳指生物科技ETF(513290)已连续7日获资金净流入超4800万元,基金份额创上市以来新高!

11月17日,纳指生物科技ETF(513290)回调,早盘微跌0.40%。

图片来源:Wind,截至2023年11月17日

截至11月16日最新数据,纳指生物科技ETF(513290)份额达2.38亿份,创上市以来新高!

图片来源:Wind,截至2023年11月17日

11月16日,美股纳指生物科技指数(NBI)收跌0.93%,成份股最新表现方面,因美纳(Illumina)跌超4%,福泰制药(Vertex)跌超1%,安进(Amgen)、吉利德(Glead)、渤健(Biogen)均小幅下跌;涨幅方面,赛诺菲-安万特涨超2%,阿斯利康涨超1%,再生元制药(Regeneron)、莫德纳(Moderna)小幅上涨。

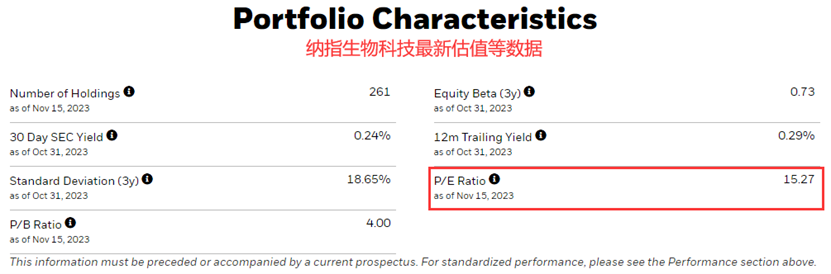

资金之所以呈现“越跌越买”态势,或许与美股创新药“估值性价比”不无关系。从估值上看,截至11月15日最新数据,纳指生物科技板块最新PE已回调至15.27倍,相对于A股医药和港股医药板块,估值性价比更加凸显!

【美债利率或见顶,全球创新药终迎曙光乍现】

目前来看,美居民资产负债表较为健康,住宅未偿还抵押债务的有效利率低于5%,利率可能需要做好较长一段时间维持高位的预期。但是,当下利率边际的变化,比绝对值更加重要,美债利率见顶对全球权益市场将产生正向修复,特别是对投融资情绪极度敏感的创新药板块,一旦降息预期打开,投融资情绪改善,表征全球尖端创新药、已回调近3年的——纳指生物科技或迎来一轮波澜壮阔的估值回归。

近期,美股创新药技板块回调,资金也开始加紧布局纳指生物科技ETF(513290)。

图片来源:Wind,截至2023年11月17日

【2023美股生物科技公司IPO融资金额显著回升,投融资情绪企稳!】

众所周知,资本市场投融资热情才是影响美股生物科技板块走势的关键。当美债利率飙升超过4%、5%水平时,生物科技投融资情绪降至冰点,而当美债利率顶部确认,降息预期打开,美股医药或重启上行态势。

浙商证券最新数据显示,2023年至今美股生物科技和医疗保健公司IPO融资金额显著逐渐回升,A股2017-2019年水平,H股回到2014年水平。从IPO融资额角度看A股2023年才显著放缓,H股2022年IPO融资额绝对值已经回归到2014年水平,2023年仍有所下降。

叠加前面对全球一级PE/VC融资数据看,我们可以看出海外一级和二级医疗健康融资市场均已经开始边际企稳。

数据截至2023年11月13日,数据来源:浙商证券研究所

创新药大级别底部反转,相关产品全球顶级创新药云集的纳指生物科技ETF(513290)。公开资料显示,纳指生物科技ETF(513290)跟踪复制纳斯达克生物科技指数(NBI),是布局全球前沿创新药的高效工具,截至2022年底,纳指生物科技ETF(513290)标的指数近20年较标普500指数有明显超额收益。

习惯场外申赎或没有证券账户的投资者,纳指生物科技ETF联接基金(A:017894;C:017895)。此外,如果你资金体量大、在一级市场有申赎需求,纳指生物科技ETF(513290)一级市场最小申赎单位已经从100万份降低到了50万份,门槛大大降低,申购相当丝滑。

风险提示:基金有风险,投资需谨慎。投资人应当阅读《基金合同》《招募说明书》《产品资料概要》等法律文件,了解基金的风险收益特征,特别是特有风险,并根据自身投资目的、投资经验、资产状况等判断是否和自身风险承受能力相适应。基金管理人承诺以诚实信用、谨慎尽责的原则管理和运用基金资产,但不保证基金一定盈利或本金不受损失。纳指生物科技ETF(513290)属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。请投资者关注指数化投资的风险以及集中投资于单一指数成分股的持有风险,请关注部分指数成分股权重较大、集中度较高的风险,请关注指数化投资的风险、ETF运作风险、投资特定品种的特有风险、参与转融通证券出借业务的风险等;以上产品投资于境外证券市场,基金净值会因为所投资证券市场波动等因素产生波动。境外投资产品风险包括市场风险、汇率风险和政治风险等。文中提及个股仅为指数成份股客观展示列举,本文出现信息只作为参考,投资人须对任何自主决定的投资行为负责。本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议。

评论