周二(2023年11月21日),大盘全天冲高回落,三大指数均小幅下跌,全市场超3300只个股下跌。沪深两市今日成交额9981亿元,较上个交易日放量708亿元。核心资产大面积飘红,反映A股核心资产整体表现的中证100ETF基金(562000)场内价格收涨0.12%,强于大市。

盘面上,多重利好来袭,万亿地产板块全天强势爆发,代表A股龙头房企行情的地产ETF(159707)领涨市场,场内价格放量收涨近2%。大消费方面同样表现亮眼,茅台“壕气”分红240亿元,带火吃喝赛道,食品ETF(515710)逆市涨1.16%,消费龙头ETF(516130)同步逆市上涨0.66%!

图片来源:Wind,截至2023年11月21日

就当下市场来看,华福证券指出,当前市场正处于底部向上阶段,建议逢低布局,关注较大概率迎来明显改善的行业。主要为以下三大主线:

1、三季报显示处于主动补库阶段显著受益于全球半导体周期回升叠加华为产业链突破的电子板块;

2、当前PB估值处于低位,随着市场预期转好以及未来进一步化债措施的出台,估值有望修复的大金融板块;

3、当前低估低配,具备性价比的医药板块。

ETF全知道热点盘点

今日重点聊聊地产和食品等2个板块主题的交易和基本面情况。

一、地产全线爆发,原因找到了!资金密集布局,地产ETF(159707)收涨1.96%,交投放量超7成

今日地产股全线爆发,截至收盘,新城控股收涨5.22%,华发股份收涨3.69%,金地集团收涨3.51%,万科A上涨3.03%,代表A股龙头房企行情的中证800地产指数收盘大涨1.94%,终结4连跌。

热门ETF方面,地产ETF(159707)高开高走,全天强势,场内价格收涨1.96%,一举收复5日、10日、20日等多道重要均线。全天成交额为5777万元,较上一交易日放量超7成,交投异常活跃。

图片来源:雪球,截至2023年11月21日

综合市场消息来看,今日地产板块强势领涨,或与几大利好因素有关:

①行业利好消息:据媒体消息,监管机构正在起草一份中资房地产商白名单,可能有50家国有和民营房企会被列入其中,在列的企业将获得包括信货、债权和股权融资等多方面的支持,这一名单较今年年初具有系统重要性优质房企的范围有所扩大。

②房企信用风险化解:历时18个月的融创境外债重组正式宣告成功,这意味着融创成为首家完成境内外债务重组所有流程的大型房企。据测算,境内外债务重组完成后,融创整体化解约900亿元人民币的债务风险。

③多地取消土拍限价:今日午间消息称,广州黄埔新挂宅地按“价高者得”,意味着广州成为一线城市中首个正式取消宅地“限地价”出让政策的城市。此前,据中指研究院监测,已有17城恢复“价高者得”。

另外从资金来看,近期资金密集布局地产,以地产ETF(159707)为例,该ETF连续4天获资金净流入,合计金额超800万元。叠加行业利好因素,板块逆转时刻或正在酝酿?

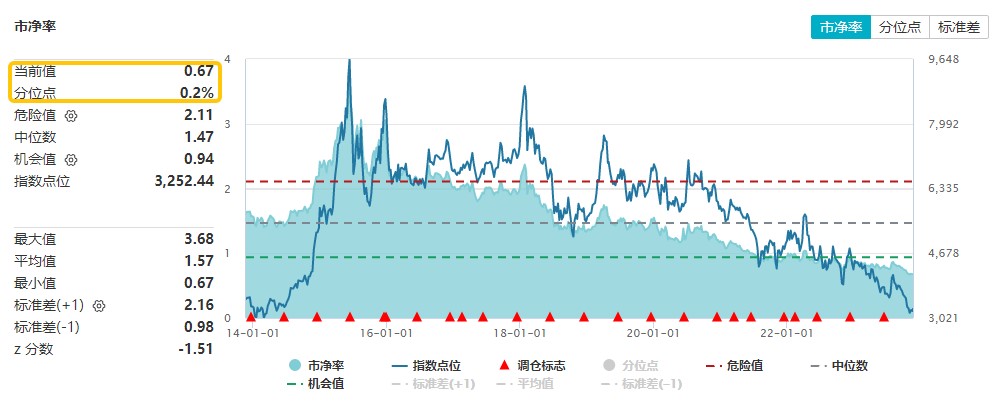

估值方面,地产板块估值仍处底部区间。以中证800地产指数为例,截至11月21日,该指数PB估值为0.67X,处于近10年0.2%百分位,低于超99%的时间区间,后续向上修复空间或较大!

图片来源:Wind,截至2023年11月21日

展望后市,东吴证券认为,当前地产支持政策已经从偏重需求端转向供需两端双管齐下转变,从“保项目”向“保主体”改变。土储优质、财务稳健、资源禀赋、不断提高产品力的房企有望穿越周期,把握土拍窗口期积极调仓,未来率先受益于行业销售复苏;同时部分地方房企以及代建企业有望受益于城中村改造持续推进带来的增量机会。

产品工具方面,资料显示,地产ETF(159707)跟踪中证800地产指数,汇集市场16只头部优质房企,在投资方向上具有明显的头部集中度优势,前十大成份股权重超8成,央国企含量高!地产ETF(159707)也是目前市场上唯一跟踪中证800地产指数的行业ETF,具备稀缺性与辨识度。

二、“壕气”分红240亿!茅台带火吃喝赛道,食品ETF(515710)逆市涨1.16%,成交翻倍激增!

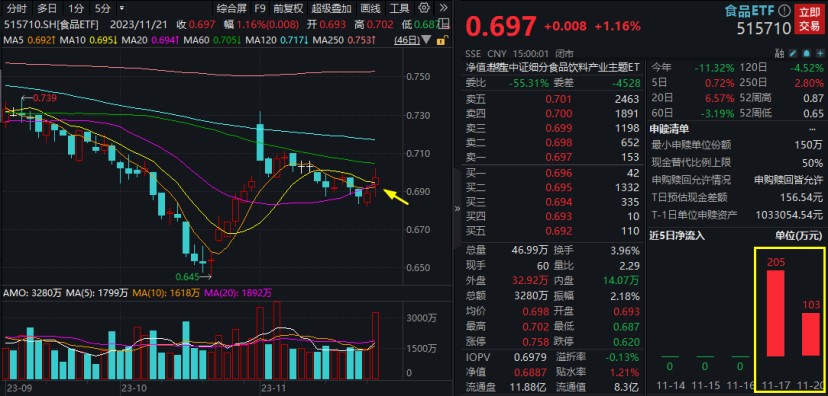

贵州茅台重磅分红消息提振,吃喝板块今日逆市走强。尽管尾盘受大市走弱影响涨幅收窄,但表现仍亮眼,食品饮料行业涨幅在31个申万一级行业中高居第二。反映食饮行业整体行情表现的食品ETF(515710)场内价格午后一度涨近2%,收涨1.16%,一举突破5日、10日、20日等多根均线,场内交投激增,全天成交3280万元,较昨日放量逾122%!

图片来源:Wind,截至2023年11月21日

成份股方面,贵州茅台盘中一度涨超2%,收涨1.56%。行业核心龙头股带动下,食品ETF(515710)标的指数50只成份股中36股收红,占比超7成。高端白酒股纷纷跟进,泸州老窖、洋河股份涨逾2%,山西汾酒涨3.43%;“乳茅”伊利股份涨1.07%。

图片来源:Wind,截至2023年11月21日

1、重磅利好!茅台派发240亿元大红包

11月20日晚,贵州茅台公告称,公司拟向全体股东每股派发现金红利19.106元(含税)。截至2023年9月30日,公司总股本为12.56亿股,以此计算合计拟派发现金红利240.01亿元(含税)。

这是继2022年贵州茅台首次实施特别分红后,连续第二年进行特别分红。加上年中分红的325.49亿元,本年度贵州茅台合计分红近565.50亿元。数据显示,仅2022年、2023年,贵州茅台累计分红1113.01亿元(含本次拟分红金额),占上市以来分红总金额的47.84%。

贵州茅台在公告中表示,实施特别分红是公司基于持续、稳定、健康发展的考量。在保证正常经营和长期发展不受影响的前提下,加大现金分红力度,有利于提振市场信心。

市场分析人士指出,贵州茅台如此大手笔派现,反映出公司现金流的健康稳定,结合此前的三季报营收破千亿和调高产品出厂价,贵州茅台以实际举措彰显其对行业的发展信心。

2、基本面修复中,需求预期高涨

白酒方面,9-10月白酒终端动销保持了良好增长。根据相关部门公布的社零数据,9-10月的单月社零数据烟酒分别增长23.1%和15.4%,1-10月累计增长10.3%,无论单月还是累计,都是增长最快的细分行业之一,体现白酒行业消费需求的韧性。由于去年11-12月基数开始走低,未来两个季度行业动销有望在低基数下实现弹性增长。

大众品方面,10月社零名义同比+7.6%(较前值+2.1pct),两年复合增速+3.5%,好于预期。社零数据好于预期,餐饮同比环比持续高增。从今年三季报的收入表现看,大众品整体仍呈现一个渐进式复苏的趋势。后续随着经济的稳步复苏,以及消费信心的恢复,整体大众品收入端有望逐渐走出低谷,利润端由于成本下行幅度较大,大众品公司整体盈利能力有望显著修复。

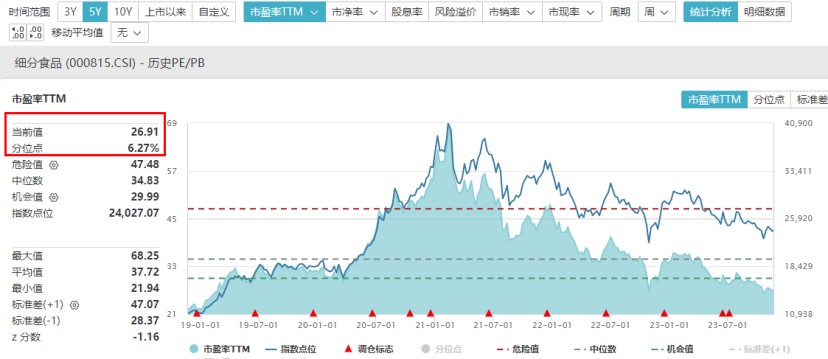

3、估值低位,长期配置价值突出

吃喝板块当前估值水平已处于阶段底部区间。截至11月20日,食品ETF(515710)跟踪的细分食品指数PE估值26.91倍,处于近5年6.27%分位点,即低于近5年来逾93%的时间区间,估值性价比尤为突出。

图片来源:Wind,截至2023年11月21日

公开数据显示,食品ETF(515710)跟踪中证细分食品饮料产业主题指数,超6成仓位布局白酒,近4成仓位布局饮料乳品、调味、啤酒等板块,贵州茅台为第一大权重股,最新权重占比超16%!

图片、数据来源:沪深交易所、Wind、华宝基金等,截至2023.11.21。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;食品ETF(515710)被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布于2012.4.11。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,地产ETF、食品ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

评论