文|公司研究室 雪梅

进入2023年以来,基金发行市场低迷,募集困难,不少基金选择延长募集期。Wind数据显示,截至11月15日,今年有163只基金宣布对外延长募集期,包括富国基金等知名公司。

与此同时,今年以来已有10只基金发行失败,其中有6只是封闭期产品,包括金鹰景气驱动一年持有、永赢佳瑞12个月持有、民生加银卓越配置两年持有、民生加银优享进取一年封闭和鹏扬进取先锋一年持有等。

其中,民生加银基金年内有2款产品发行失败。

公司研究室注意到,民生加银基金发行失败的这两款产品,不仅是封闭期产品,而且是

基金中基金(FOF)。根据基金招募说明书,上述两只FOF基金,拟募集份额总额不少于2亿份,募集金额不少于2亿元。

其中,民生加银优享进取一年拟任基金经理是苏辛,民生加银卓越配置两年持有期混合拟任基金经理是孔思伟。这两位也是民生加银现有11只FOF产品的现任管理者。

01 4年换了3任总经理去年净利润下滑44%,11只FOF产品近一年业绩全亏

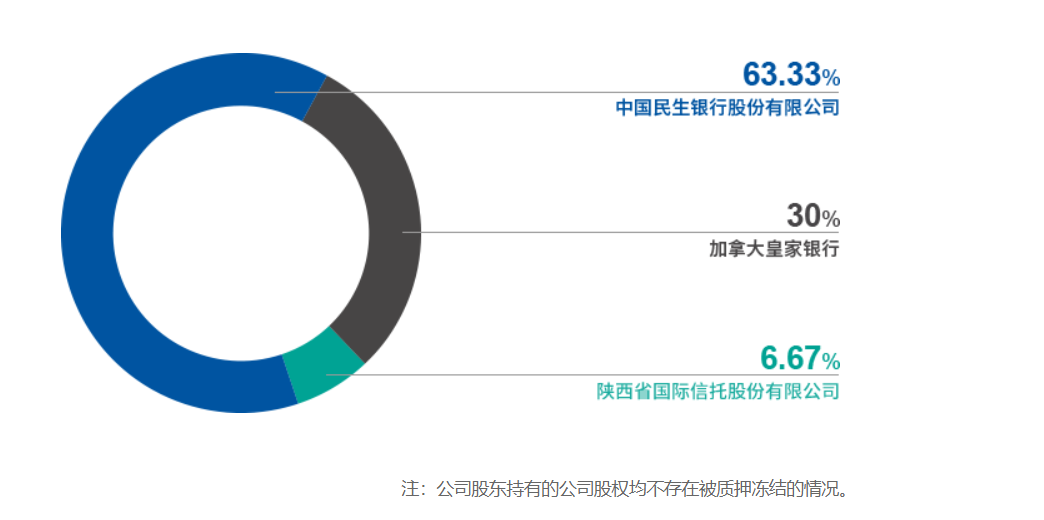

公开信息显示,民生加银基金是一家中外合资公司,第一大股东是民生银行,持股63.33%;第二大股东是加拿大皇家银行,持股30%。

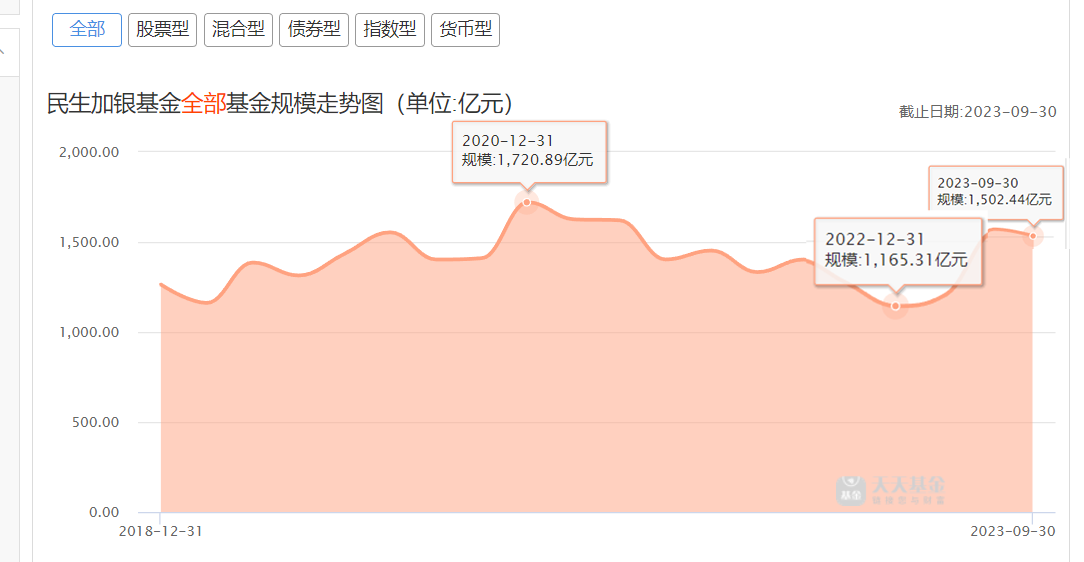

截至9月30日,民生加银基金在管资产规模1502.44亿,在现有205家基金公司中排名第39,在银行系基金中,大致排在第11。

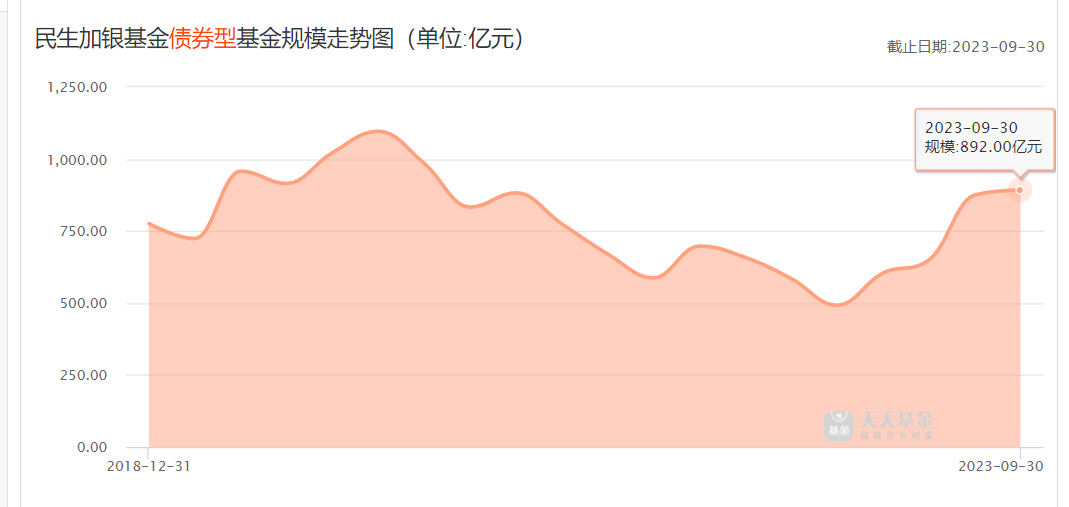

数据显示,2020年底,民生加银基金资管最高达1720.89亿,2022年底仅剩1165.31亿,今年以来快速反弹,9月底回到1502.44亿。细分数据显示,主要是债券与货币基金规模大幅反弹促成,其中债券型基金当年增长近300亿元。

从2023年中报看,民生加银基金上半年盈利0.81亿元,在13家有业绩记录的银行系基金中排名第12 。从业绩增速看,民生加银业绩同比下滑33.06%,增速倒数第一。

事实上,民生加银基金2022年年报业绩就出现大幅下滑,净利润近乎“腰斩”。

数据显示,2022年,民生加银基金实现净利润1.49亿元,归属于该行股东的净利润1.03亿元。而2021年,民生加银基金共实现净利润2.67亿元。以此计算,民生加银基金2022年净利润同比减少44.19%。

公开信息显示,从公司成立以来,民生加银基金总经理变动比较频繁,差不多每3年就换人。2018年—2022年,4年间,换了3任总经理,现任董事长张焕南曾两度代理公司这一关键职务。

业内人士坦言,高管团队变动频繁,对于一家基金公司的发展显然不是好事。

作为一家银行系基金,民生加银擅长债券型、货币型基金的管理,权益类产品投资是其短板。这从其近1年业绩榜单上看得非常清楚。

由于大盘弱势震荡,近一年,民生加银基金旗下产品的业绩也是绿肥红瘦。从天天基金网数据看,截至11月20日,公司旗下业绩上涨前十产品中,有8只是债券型基金,2只港股通指数基金,最大涨幅11.29%,最小涨幅2.99%。

相反,近一年跌幅前十中,则全是混合型偏股基金或股票型基金。截至2023年11月20日,这些产品中,最大跌幅高达35.98%,最小跌幅也在22.71%。

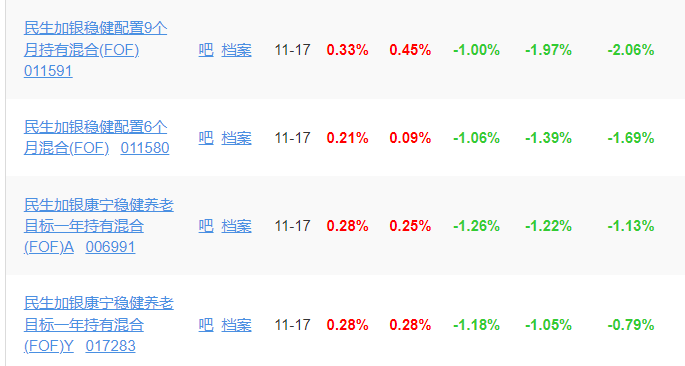

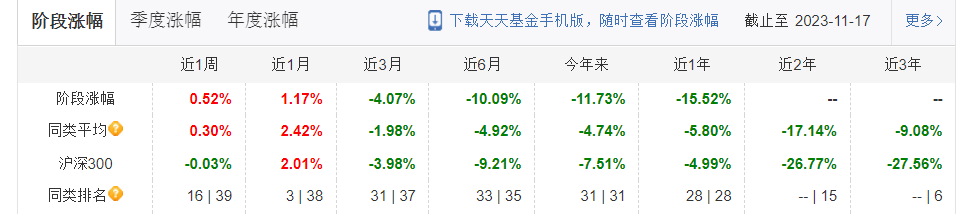

不过,与其他细分品类相比,民生加银的FOF基金,近一年则是全线亏损,11只产品无一翻红。截至11月17日,近一年跌幅最大的是民生加银积极配置6个月持有混合(FOF),下跌15.52%,跌幅最小的是民生加银康宁稳健养老目标一年持有混合(FOF)Y,下跌0.79%。

公司研究室注意到,近一年跌幅最大的民生加银积极配置6个月持有混合(FOF),中短期业绩都不行,从业绩排名看,今年以来及近一年,这只基金都在同行中垫底。

自成立以来,民生加银积极配置6个月持有混合(FOF)累计下跌31.84%,同类平均下跌16.82%,沪深300下跌27.4%。也就是说,它远远跑输同行,也跑输了沪深300指数。

这只基金的基金经理正是苏辛,上述发行失败的FOF新基金,其中一只就是拟由她来担任基金经理。业内人士告诉公司研究室,她现任产品业绩的惨淡表现,可能是民生加银那只新FOF发行失败的重要原因,

02 775只FOF基金中单只业绩第二差,民生加银积极配置(FOF)最大亏损31.84%

FOF即Fund of Funds,指“基金中的基金”,是一种专门投资于其他证券投资基金的基金。理论上,这是一种优中选优的产品,但实际运作中,这类产品的业绩似乎并不理想。

从天天基金网数据看,现存775只FOF基金,自成立以来业绩前十中,表现最好的是成立于2018年5月的前海开源裕源(FOF),截至2023年11月17日,五年来累计上涨57.95%;表现最差的是成立于2021年7月的恒越汇优精选三个月混合(FOF),截至2023年11月16日,累计下跌35.43%。

业绩第二差的就是成立于2021年12月的民生加银积极配置6个月持有混合(FOF),截至2023年11月17日,其净值累计下跌31.84%。

值得关注的是,这只产品并非苏辛从旁人手中接任,而是从成立起就由她担任基金经理,可以说,比较真切地反映了她及其背后团队的投研水平。

客观而言,成立以来业绩涨幅第一的前海开源裕源(FOF),占了天时地利人和。

业内人士分析,它不仅吃到了2019.1-2021.2那波大盘上涨红利,其投资组合前九中,前海开源自家基金占了7只,占比高达78.94%。从这只FOF单位净值走势图看,近2年大盘走势不好 ,但其净值却能保持在相对高位震荡。

再来看看业绩第二差的民生加银积极配置6个月持有混合(FOF)。

业内人士分析,首先,其成立于2021年12月,正是大盘高位震荡后暴跌的前夕,因此,这只基金成立时间不讨巧,选时上就输掉一筹;其次,从其持仓前十组合看,有4只国泰基金,2只鹏华基金,1只富国基金,1只银华基金,1只华泰柏瑞基金,1只国联安产品,就是没有民生加银基金自己的产品。

虽然权益投资是银行系基金的短板,但民生加银擅长投资的债券型基金也一只未入选,这就让人不免困惑。

公司研究室注意到,民生加银积极配置的基金配置摘要上明确表示:“本基金投资于全市场基金,采用量化模型。”显然,它是可以投资债券型基金的。

“对于FOF而言,近亲化繁殖不见得是好事,但是如果自己有好产品,而基金契约又允许投资的话,为何不近水楼台先得月呢?这样对整体业绩肯定有帮助。”上述人士分析。

03 FOF规模从榜首大幅下滑,明星基金经理来后不服水土?

FOF基金是个舶来品,2017年引入国内,当年9月国内第一批FOF基金就开始发行。自此,民生加银基金就踊跃加入这一赛道。

公开信息显示,在2020年初到2021年中,民生加银基金的FOF管理规模曾高居业内同行榜首。截至2021年6月,民生加银基金共发行5款公募FOF(其中两只为养老目标FOF),总规模达到了220.2亿元。

不过,从那时开始,民生加银基金的FOF业务规模便从巅峰滑落。

截至2023年9月30日,民生加银基金拥有11只FOF产品,占现有775只FOF基金的比例为1.42%;总规模为77.01亿元,仅为高点时的34.27%,接近1/3。可以说,在目前的FOF阵营,无论是投资业绩还是产品数量、资产规模,民生加银基金都泯然众人矣。

上半年,民生加银基金的两只FOF新产品发行失败,有业内人士分析称,或与这家公司前“FOF一哥”于善辉离职相关。

4月份,担任民生加银基金副总经理、基金经理、公司投资决策委员会成员的于善辉离职。2021年民生加银基金FOF规模达200亿元高点时,旗下所有产品均归于善辉管理,当时他在管的产品,占全市场FOF基金规模15%以上。

因此,有人便认为,少了这位明星基金经理的“加持”,投资者们信心缺乏,所以,民生加银两只新基金募集失败自然不足为奇了。

其实,这种分析有失偏颇。

事实上,接替于善辉扛起民生加银FOF基金大梁的苏辛,此前的经历与业绩并不比于善辉差,同样是圈内星光熠熠的红人。

公开信息显示,苏辛是2020年7月从前海开源基金公司跳槽到民生加银基金的,来之前,她是前海开源基金公司FOF投资部负责人,目前业绩排名第一的前海开源裕源(FOF),正是在她手里发行上市,离职时任职回报46.17%。

与她相比,于善辉离职时,在管FOF基金最佳任职回报不过18.07%,当然,其在管规模比苏辛大得多。因此,如果说明星光环,两人都有光环罩身。

孰料,苏辛到了民生加银基金后,独立担任基金经理的第一只FOF,成立以来的业绩居然在行内倒数第二,而她离职的老东家的那只FOF,业绩却高居第一。

“这种近乎魔幻的事情,简直比影视剧情节都离奇,难道是橘生淮南则为橘,橘生淮北则为枳?”一位圈内人感叹。

这种反差,也许有很多东西值得总结分析。

可以肯定的是,一只产品甚至一个产品板块的业绩如何,基金经理固然重要,其背后的投研团队、平台综合实力同样重要,基金业依靠单枪独马打天下的时代早就过去了。

评论