界面新闻记者 |

界面新闻编辑 | 张慧

建设一座电池工厂,从开始审批到最后产品下线,需要多长时间?

“在国内,它的答案是一年半到两年,在国外则是三到四年。”

对已经习惯了中国速度的李可来说,在欧洲建设电池厂的“龟速”让他无可奈何。

“等一个一个环节审完,半年多都过去了。它确保的是流程上的合规和设计的无缺陷,但带来的问题是时间上的不可控。”李可是一家中国电池企业国际业务负责人。

和他有同样感受的还有另一家电池企业的国际业务负责人赵梦:“在国内设备安装调试,三四个月就搞定了,在国外需要半年或更长的时间。”

在国内,锂电项目可以当月洽谈签约、当月开工。但到了欧洲和美国,这都成为天方夜谭。

时间周期的差别体现在海外落地工厂的各个环节,从建厂审批、厂房施工,到设备调试。

宁德时代(300750.SZ)是最早奔赴欧洲建厂的电池企业,2018年在德国建设首座海外电池工厂。这座年产能为14 GWh的工厂是中等规模,直到今年年底,工厂才能实现满负荷生产。

2022年以来,已有多家中国电池企业宣布欧洲建厂计划,但由于前期筹建程序繁琐,大部分工厂目前并未实质性开建。

鉴于此,国轩高科(002074.SZ)、蜂巢能源在欧美建厂时,都选择了购买旧厂房的方式。例如,国轩高科在德国哥廷根的工厂,是从博世集团收购所得。

这并不能高枕无忧。

进入生产设备安装调试阶段,同样存在时间挑战。由于海外工厂的锂电生产设备大部分从国内进口,需要中国技术人员现场参与设备调试,涉及到大量的员工签证办理问题。

“必须为技术人员提前办理签证,并且尽可能增加申请签证人员的数量。”赵梦所在的公司曾这样要求设备供应商。

宁德时代的德国工厂也曾因签证问题受到当局的特别关照。德国公共广播联盟曾报道称,去年10月,数名宁德时代德国工厂员工被发现在当地的逗留时间超过了签证允许的时间。今年1月,超过250名德国海关官员和警察曾前往工厂,针对非法工作、非法居留问题进行检查,但此次检查只发现了一起违规案例。

即使签证问题如期解决,员工也必须按照所在国的工作节奏,不能超过当地规定的时间加班,这同样拖慢设备调试的进度。

尽管海外建厂困难重重,但已是大势所趋。

在全球碳中和背景下,欧盟决定2035年起禁止生产燃油车,美国也开始加速能源转型,新能源汽车驶上高速增长车道。

作为新能源车的“心脏”,动力电池主要由中日韩三国主导。得益于完整产业链及成本技术优势等,中国已连续六年登顶全球最大动力电池制造国。2022年,中国锂电池出口数额约3426亿元,同比增长86.7%,成为中国出口“新三样”之一。

但近年来,为了推动制造业回流,欧美相继出台了扶持本地新能源产业发展政策。这意味着,中国企业若不在当地建设产能,就难以获得相应的优惠乃至市场准入条件。

《欧盟电池法》等新规的出台,成为中企落地欧洲的催化剂。

在李可看来,这些新规对于电池产品提出了碳排放等方面的要求,如果不在欧洲建厂而是通过产品进口的方式,中国电池企业未来很难在欧洲市场拥有竞争力。

睿咨得能源副总裁付多告诉界面新闻,到2026年,中资企业在欧洲的锂电池产能预计将达161 GWh,是2022年规模的20倍,将占据欧洲锂电池总产能的14%左右。

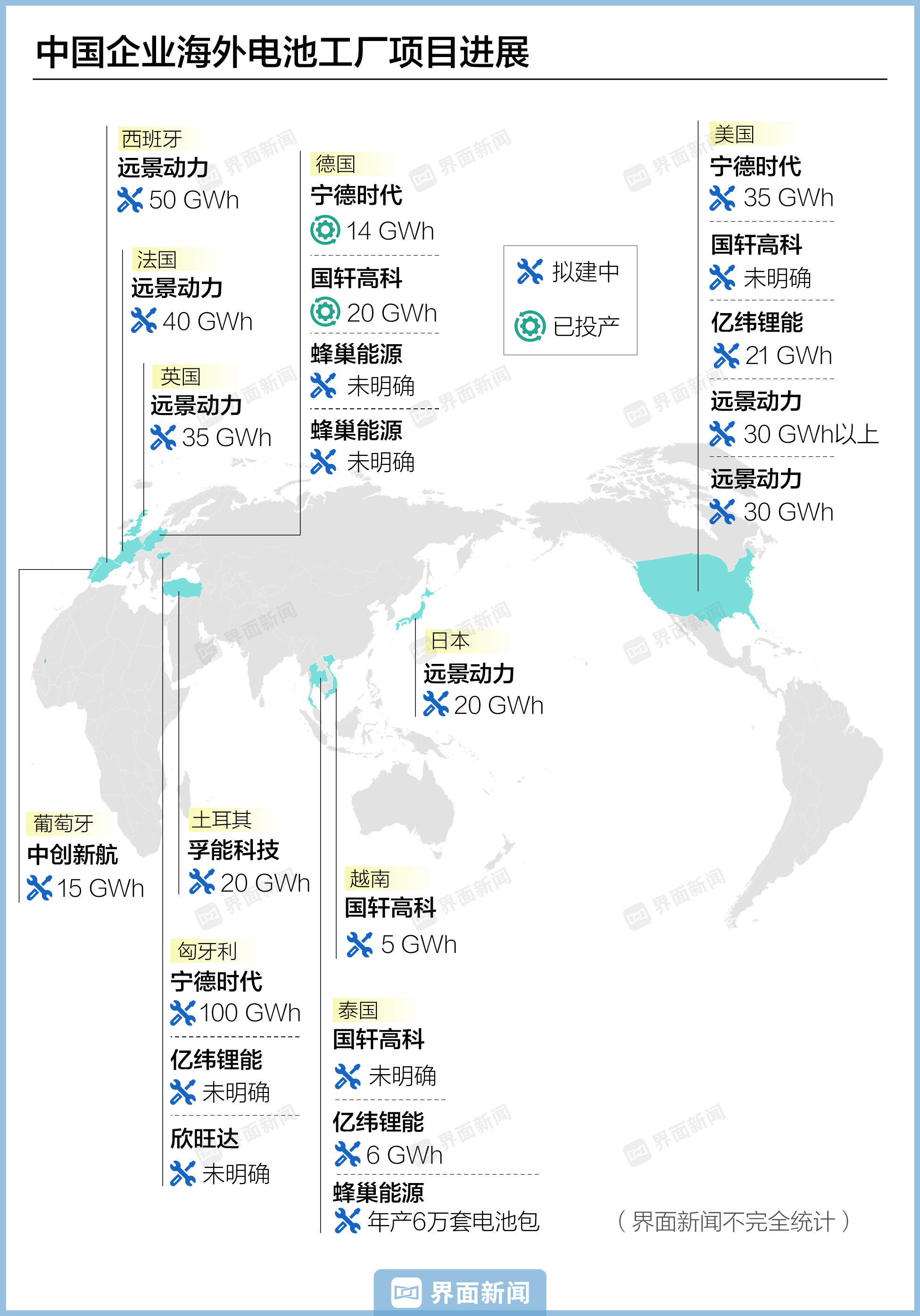

据界面新闻不完全统计,中国电池企业已有22个出海项目,超过一半位于欧洲。

国内排名前十的动力电池企业,已有七家宣布了在欧洲的建厂规划。起步较早的宁德时代和国轩高科,已分别在去年和今年实现德国电池工厂的量产。

除德国外,匈牙利是中国电池企业在欧洲的另一重要投资落脚点,已吸引了宁德时代、亿纬锂能(300014.SZ)和欣旺达(300207.SZ)设厂,三家中国电池企业在当地的投资额合计将超过600亿元。

德国和匈牙利都有着悠久的汽车工业发展历史,聚集了大众、戴姆勒、宝马等大批整车企业,便于选址当地的电池企业为客户提供动力电池配套。

李可称,欧洲本土的电池产业相对薄弱,能够批量出货的主要是此前落地的日韩电池企业,因此欧盟层面对中国电池企业落地建厂持欢迎态度。

根据科尔尼的统计,欧洲是仅次于中国的全球第二大新能源汽车市场,去年销量达270万辆。该机构预测,2026年,欧洲新能源汽车年销量有望增长至700万辆。

由此带来的动力电池需求正呈现爆发式增长,来自中国的进口电池在其中扮演了重要角色。

今年前8个月,中国锂电池出口前五大目的国中,包括德国与荷兰两个欧洲国家,分列第二和第四位,两者合计进口额超过92亿美元(约合673亿元人民币)。

欧洲整车企业,也对中企尽快实现本地化供应提出了明确要求。双方签署订单时,中国电池企业往往也会官宣在欧洲设厂的计划,其中大部分将投产时间锁定在2025年-2026年。

相比欧洲,在中国最大的锂电池出口目的地美国,情况更为复杂,风险也更难驾驭。

美国的新能源汽车销量仅次于中国和欧洲,是排名全球第三的区域市场。

美国今年实施的《通胀削减法案》,旨在鼓励锂电池产业链落户,对于使用“美国制造”动力电池的新能源汽车,给予每辆车最高7500美元的税收抵免。

欣旺达动力对界面新闻表示,该法案提高了消费者购买新能源汽车的补贴力度,但也限制了电池组件的来源地。

“大部分中国动力电池企业的产品不符合该法案的要求,这意味着中国动力电池产业链需要重新调整战略。”这家隶属于欣旺达的动力电池新贵称。

前往美国建厂已是必然之举。但有意投资的中国企业,不得不面对中美博弈下的地缘政治风险。

有中国电池企业曾接到过美国州政府的建厂邀约,但考虑到上述潜在风险,最终并未成行。亦有电池企业希望通过淡化中资背景的方式,低调进入美国等海外市场。

截至目前,仅有四家中国电池生产商宣布在美国市场布局,其中包括采用技术输出方式入局的宁德时代。

今年2月,宁德时代对外宣布,将为福特汽车新建的电池工厂提供筹建和运营服务,并就电池专利技术进行许可,但不涉及直接投资。

在科尔尼全球合伙人王怿恺看来,考虑到美国市场的法律法规要求,以及政治上的不确定因素,中国电池企业以轻资产的形式进入当地,会是一个比较好的折中方法。

近期宣布在美投资的亿纬锂能,就选择了轻资产的路径——以合资形式在美建厂,合作伙伴包括戴姆勒和帕卡两家卡车巨头。亿纬锂能在合资公司中仅持股10%,其还将为合资工厂提供电池技术许可,并收取许可费。

尽管如此,以宁德时代为代表的中国电池企业仍然未能躲过地缘政治的袭扰。

今年9月,三名美国众议院议员联名致信福特汽车,要求其提交与宁德时代此次合作的相关文件。议员们质疑,福特汽车与宁德时代的合作,可能导致美国政府针对新能源汽车行业的补贴资金回流到宁德时代。他们还威胁称,如果要求未获满足,将传唤福特汽车CEO吉姆·法利(Jim Farley)前往国会听证。

在近期陷入汽车工人罢工风波后,福特汽车已在9月宣布暂停该电池工厂的建设工作,直到两个月后才重启该项目,工厂的电池规划产能也随之下调了四成。

另外两家计划在美国建厂的中国电池企业,远景动力和国轩高科的投资策略与宁德时代截然不同,这与两者的股东背景及企业历史相关。

远景动力脱胎于日产汽车旗下的动力电池板块,现在的大股东为远景科技集团,在被中资收购前,其已有在美设厂的历史。国轩高科的大股东则是德国大众汽车。

王怿恺认为,由于有着大众汽车的股东背景作为加持和护航,国轩高科将拥有更多的资源,帮助其实现在美国工厂的落地以及国际化运营。

国轩高科于10月分别官宣在美国设立电池工厂和正负极材料工厂的规划,同时明确将与第三方战略投资者共同投资这两个项目。其中,正负极材料工厂的投资规模高达23.64亿美元(约合173亿元人民币)。

付多向界面新闻分析称,由于LG新能源、松下等日韩电池企业在美国市场已有相当大的投资,且未来一段时期依然有大规模的产能扩张规划,中资电池项目在当地并不具备稀缺性。

“中国电池企业在美国市场的优势,主要体现在电池品类方面,即磷酸铁锂电池,日韩企业尚不具备该产品的量产能力。”付多说。

相较于另一动力电池主流技术三元电池,磷酸铁锂电池尽管能量密度偏低,但具有安全性高、成本低的优势,正在逐渐获得欧美车企的青睐。上述四家在美布局的中国电池企业中,有三家的投资主要涉及磷酸铁锂电池。

与美国类似,在欧洲布局的中国电池项目,同样会面临一些不可控因素的困扰。在多党执政的政治体制下,投资地所在国的在野党,是这类风险的重要来源之一。

宁德时代匈牙利工厂曾遭遇当地反对党人士对于其地下水问题的质疑,并称欧盟委员会将因此展开调查。不过宁德时代否认了该传闻,并表示项目通过了匈牙利政府的环评许可,正顺利推进中。

赵梦告诉界面新闻,在海外投资的过程中,反对声音的出现无法避免,但不希望其中牵涉过多的政治因素,企业层面能做的,是尽可能符合当地在环保等方面的要求。

“在跨区域运营的道路上,无论是合规还是本地化管理,中国电池企业仍需要进行大量补课。”王怿恺对界面新闻表示。

除了时间周期、地缘政治挑战,中国电池企业在出海中需要翻越的另一座大山,是如何驾驭全球化供应链。

“首先要设计一张覆盖全球的供应链网络,在不同区域,根据客户的要求、市场规模,建立一套能够平衡成本和风险的供应链网络。”王怿恺称。

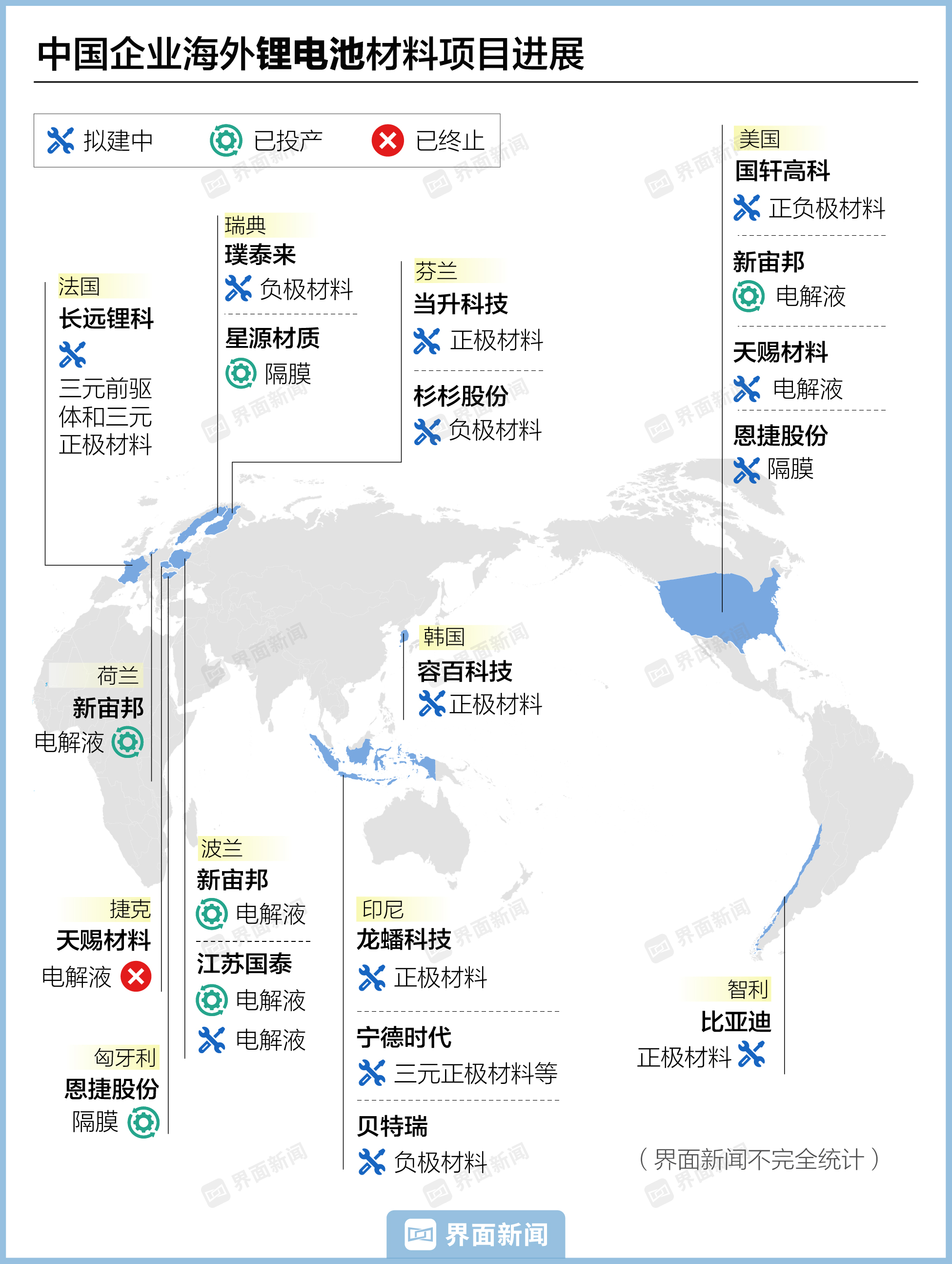

以欧洲为例,当地的锂电池产业链目前尚处于空白状态,意味着中国企业当地生产所需的正负极等电池材料都需要进口,来源地主要为中国本土。

如果选择成本相对低廉的海运方式,时间动辄一个月,需要企业提前计划并预定物料。选择更为高效的陆运,则必须承担更高的物流成本,这些因素都会影响到海外工厂的生产效率和成本。

江西国轩研究院副院长黄忠喜也对界面新闻称,在欧美市场,包括正负极材料、隔膜、电解液以及生产设备等方面的产业链并不完备,其打造产业链的时间成本、人才培养及工资成本都会非常高昂。

“动力电池产业是涉及多个环节的复杂产业链,任何环节的波动都可能对整个产业链造成影响,在出海的过程中,如何保障供应链的稳定性和可靠性,是一项需要克服的挑战。”欣旺达动力对界面新闻称。

随着海外工厂落地,构建全新的供应链网络,已逐步进入中国电池企业的重要议事日程。

远景动力全球CEO松本昌一在去年告诉界面新闻,2027年前后,其欧洲工厂将实现100%的原材料本地供应,目前工厂八成左右的原材料来自中国。

他同时透露,随着美国新工厂的落地,远景动力同样计划在当地推进电池原材料、零部件在内的供应链本土化战略。

今年10月,远景动力与总部位于比利时的优美科签署供货协议,后者将从2026年开始为远景动力的美国电池工厂提供正极材料。优美科计划为此在加拿大建立一座新工厂。

上述合作与美国《通胀削减法案》息息相关。该法案规定,到2027年,有资格享受法案补贴的新能源汽车,其所搭载的动力电池中,须有80%的正极材料在美国本土加工,或是来自于加拿大等20个与美国签订自由贸易协定的国家,中国并不在该名单之列。

同样是基于上述考虑,国轩高科在美国布局电池工厂的同时,也规划在当地建立自有的正负极材料工厂。

在此背景下,中国锂电池材料企业也相继在美国落地。恩捷股份(002812.SZ)去年宣布了在美国建立锂电隔膜工厂的计划,正在推进过程中;天赐材料(002709.SZ)今年也宣布在美国建立年产20万吨的电解液项目,规划在未来两年建成。

在欧洲市场,璞泰来(603659.SH)、杉杉股份(600884.SH)年内相继公布建厂安排,有望成为当地最大的电池负极材料生产基地。当升科技、新宙邦也明确了在欧洲的正极材料和电解液投资。

在李可看来,这些出海的电池材料企业,一方面是为中国电池企业提供配套,同时也在寻找与当地新兴电池企业合作的机会。

“如果我们在海外建了电池厂,而这些企业不去,将来当地可能也会出现相应电池材料的供应商,它们在海外的市场份额就将丧失。”李可告诉界面新闻,就目前而言,电池材料企业正以与电池生产商相匹配的速度,加快在海外布局设厂。

(文中李可、赵梦为化名)

评论