文 | DoNews 曹双涛

编辑 | 杨博丞

今年的双11各大电商平台在低价混战中落下帷幕,各大手机厂商仍习惯通过将定语数据拔高,成为某一价位端或某一品类下的“销量冠军”。

其中,红魔销量冠军来自TWS耳机、气锋150W充电器等手机配件产品。小米销量冠军一方面来自京东、拼多多4K—6K价位端手机销量/销额,另一方面来自天猫国产和抖音国产手机销售/销额。

各家自封“销量冠军”的背后,却是苹果近几年虽屡屡被外界诟病创新力度不足,但产品依然能打。据京东发布的手机竞速排行榜来看,苹果依然拿下手机销量和销售额冠军。

虽说京东这份榜单仅有参考意义,有业内人士透露,每年类似于618、双十一等大促节点,手机厂商和京东之间有一个默认的“规则”就是厂商通过渠道需求提前管控。

在大促节点来临后,借助京东平台放量。“收”“放”之间,既带动了电商平台大促节点业绩的提高,也帮助手机厂商完成库存的出清。vivo因担心失去价格主导权,进而损害经销商利益,并不参与该“规则”。

但不可否认的现实却是,挤进这份销售额前十的努比亚,近些年来在各大机构关于手机市场份额的排名中,一直都是“others”的存在。

另据百度指数显示,近一年努比亚搜索指数一直维持在2000以下,甚至不及OV旗下子品牌一加和iQOO搜索指数。红魔虽在今年5月份和7月份对外发布新品手机,但仍未激起太大水花。

作为和OV、小米同一时期出现的手机品牌,努比亚到底做错了什么会逐渐被消费者所遗忘,沦为小众品牌呢?智能手机下行周期、厂商竞争加剧下,努比亚又能否逆风翻盘?

一、过度依赖经销商,发展战略不定

2012年国内智能手机发生巨变,诺基亚、HTC等海外巨头纷纷跌落神坛,三星以绝对优势独占鳌头,国产四巨头“中华酷联”的市场格局初步形成。为抢占更多市场份额,中兴当年发布子品牌手机努比亚,以互联网发展模式抢占高端市场。

但当时中华酷联在销售渠道上高度依赖运营商,颠覆时期,运营商在中兴、联想、酷派手机出货量中的占比分别为90%、100%、88%。缺乏自有销售渠道,努比亚自诞生之初就注定命运多舛。

充话费送手机、积分兑换礼品、合约机是当时运营商常用的销售策略。基于成本考虑,赠送手机普遍为中兴低端机型,这在强化消费者对中兴低端手机认知的同时,对努比亚冲击高端市场也形成阻力。

2016年努比亚先后发布千元价位的N1,面向中端市场的M2,面向女性市场的布拉格系列,这侧面说明努比亚冲击高端市场并未达到预期,多类型、多价位带手机更让努比亚市场定位愈发模糊。

同时中兴低端机堪忧的质量在背刺消费者的同时,对努比亚销量也构成反噬。2016年《中国质量万里行》对包括OPPO、vivo、华为、苹果、联想、小米、中兴努比亚等10个手机品牌的销售及维修窗口服务质量进行测评,包括核心服务、辅助服务等三大类14项服务指标,结果努比亚以70.5分垫底。

更深层次来看,过去十年实则是国内互联网行业真正爆发,新一代消费者迅速成长的十年。缺乏自有销售渠道,导致努比亚无法及时洞察终端市场需求,反映到其产品上就是硬件虽能打,但软件不足,产品体验感欠佳。

比如努比亚对影像的专注,引来后续多家厂商纷纷在影像上内卷。坚持走小而美路线的努比亚,后续也成为一加、锤子为之模仿的对象。但努比亚手机系统NUBIA UI 1.0版本到5.0版本一直都是缝缝补补,2018年发布的6.0版本性能和流畅度虽有所提升,但此时友商操作系统也迎来大幅升级。

近两年发布的9.0版本更是被消费者吐槽缝合怪,融合过多功能的同时,也失去原有特色。手机系统的Bug,让努比亚用户持续流失,难以形成较高的复购率。

更大的问题在于,随着2014年“营改增”政策的持续推进,手机厂商依赖运营商出货逐渐无法维系。以京东、淘宝为代表的电商平台迅速崛起,智能手机销售渠道迎来巨变。

受此影响,酷派、联想、中兴手机业务纷纷受到冲击。华为成为中华酷联幸存者的背后,实则是以通信业务为支撑,在地方搭建一个很成熟的分润体系。

中兴虽在2016年提出计划在全国建立3000-4000家门店,渠道布局至少投入近5亿元,但因此时OV借助广告营销+机海战术+深入捆绑经销商,以及小米借助互联网+性价比强势出圈,华为除在高端手机市场份额上和苹果分庭抗礼外,也在借助子品牌荣耀稳定性价比市场份额。

友商持续冲击下,相关机构预测,努比亚2015年至2017年每年销量仅维持1000万台。另据中兴相关财报显示,2016年努比亚营业利润和净亏损分别为2亿元和9142万元,2017年前4个月亏损更是达到7123万元。

难看的数据,一方面让提出降低运营商渠道占比,提升社会渠道和电商渠道占比等战略的曾学忠在2017年离职,进而导致中兴手机自建销售渠道战略戛然而止。另一方面,中兴在同年7月向南昌高新转让所持子公司努比亚10.1%的股权。

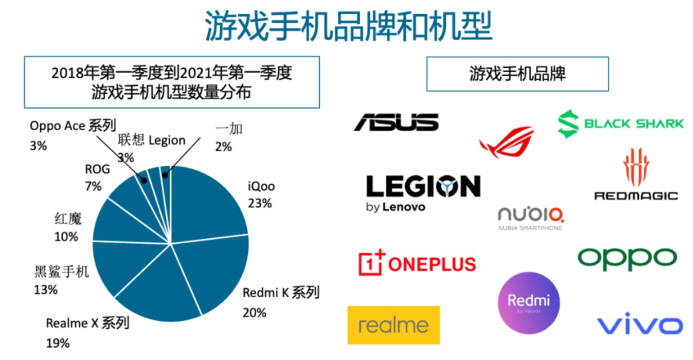

被“卖身”后的努比亚,虽并未像金立、酷派等其他手机品牌那样倒下,并且在电竞手机大火下,顺势推出红魔电竞手机,并依托强大配置,斩获一定销量,但其依然无法掩盖努比亚愈发颓靡的现实。

图源:Canalys

二、回归中兴,努比亚为何依然乏力?

2020年,中兴以5.537亿元现金取得了努比亚28.43%股权,股权占比由49.9%增至78.33%。这也意味着中兴重新获得努比亚的控股权。但时隔三年,当前的努比亚仍是一个小众品牌。

产生这种情况的原因除和老生常谈的过去三年智能手机行业进入下行周期、行业缺乏爆炸式创新产品、疫情导致消费市场发生改变外,也和努比亚自身因素有关。受美国对中兴封锁事件影响,近三年中兴归母净利润持续动荡,中兴即使想给努比亚更多资金、资源扶持,但却有心无力。

智能手机发展至今其营收方式包括:手机自身产品利润、以智能手机硬件为流量入口,衍生的应用商店广告收入、新机预装收入等等。尤其是流量收入和新机预装更是手机厂商收入大头,这也是为何小米能接受较低利润,手机厂商纷纷发力性价比市场提高出货量的根源所在。

以OPPO为例,某OPPO应用商店广告代理商负责人李华(化名)告诉DoNews,每年OPPO应用商店官方给到他们的考核任务为客户年消耗流水10亿元。其他头部广告代理公司,可能达到20亿元以上。除此之外,官方直签行业头部大客户,游戏联运也是OPPO应用商店重要的收入来源。

某OTA大厂手机业务预装负责人张青(化名)对我们说道,OPPO因价位段不同,其对应的新机预装费用可能不同,但整体区间在3-6元/个,预装量普遍要求百万起。

但努比亚和红魔较低的出货量,意味着这些营收方式很难实现。李华接着表示,近两年努比亚应用商店虽推出和其他厂商应用商店那样的CPA、CPD收费模式,但其较低的出货量让不少客户担忧投产较低低。基于此,很多APP厂商都不愿意付费投放,甚至有的APP厂商更是不愿意再努比亚渠道中免费分发APP。

张青也表示,因新机预装到用户最终打开APP,存在较大的漏斗模型,很多OTA大厂对努比亚新机预装兴趣度普遍偏低。换言之,努比亚自身难以创造太多的营收和利润。

而且短视频爆发的这几年,又让流量高度碎片化、信息日趋爆炸化,在各大手机厂商密集发布新机下,消费者对努比亚和红魔的关注度自然逐渐下降。

不仅如此,努比亚包括红魔较低的出货量,对APP厂商难以形成较高的话语权。

国内另一APP大厂商务经理朱阳(化名)告诉我们,前两年努比亚商务经理找自己合作手机负一屏时,但被公司产品总监以开发负一屏浪费人力,且无法像华为、OV那样给公司APP增加更多品牌曝光为由,不允许项目合作。后在和努比亚商务经理针对某款新机合作时,自己直属领导认为努比亚出货量太低,无法给自家APP带来更多用户,再次婉拒合作。

APP厂商合作意愿较低的背后本质上和XR行业一样,APP厂商希望硬件厂商出货量极高,进而帮助其提高用户、增加收入。硬件厂商希望借助APP大厂完善整个内容生态,进而带动其出货量。“先有鸡还是先有蛋”的矛盾下,相较于其他手机厂商,努比亚在内容生态上的缺失,让用户购买意愿偏低。

意识到努比亚未来发展前景不明的内部员工,出于自身发展考虑,自然会选择离职,这让努比亚面临着技术人才、营销人才、商务人才匮乏的情况,这点从几年努比亚一直没有推出爆款产品侧面也能看出。

三、努比亚能否逆风翻盘?

虽说目前红魔虽专注电竞手机市场,但国内电竞手机市场一直是一个小众市场。即便是依靠电竞营销出货量高于红魔的iQOO,vivo基于降本增效考虑,也让其和vivo合并。

且新发布的iQOO 12除专注电竞市场外,其影像也在持续提升。换言之,当前的iQOO正逐渐从电竞市场转型大众市场。

伴随着当前各大手机厂商纷纷选择在大模型上开卷,以及AI芯片和处理器性能的持续提升,这在给用户带来更高性能的游戏体验的同时,不排除后续各家大厂推出的旗舰机整体性能和综合性价比,将会完全赶超红魔电竞手机。

而且努比亚虽发展十余年,但时至今日仍未建立一个完整的线下销售网络,我们在高德地图搜索阜阳市努比亚线下门店时,高德地图显示暂无结果。当我们将范围扩大至安徽省全省境内时,仅显示1家门店。换言之,当前努比亚和红魔出货只能依靠线上电商平台出货。

暂且不说当前电商平台流量枯竭所带来的高成本运营,在如今各大电商平台纷纷追求低价背景下,对电商平台的过度依赖,很容易让其丧失价格主导权,进而对产品利润构成影响。

同时站在消费者角度来看,缺乏完整的线下渠道意味着售后问题难以解决,其必然会劝退消费者。意识到这一问题的努比亚,通过预约服务和邮寄服务,并给用户提供备用机的方式进行解决。

但问题是,目前OV、小米、荣耀、华为、苹果等手机厂商均已建立完整的线下销售渠道,甚至OV这样的厂商乡镇市场都有布局,能帮助用户快速解决售后问题。

而且消费者对维修过程的实时监督,能够减少后续诸多麻烦。那么当前努比亚和红魔相关机型到底有何亮点,能够让用户放弃简单快捷的售后方式,选择这种相对“麻烦”的售后呢?

努比亚想要补齐线下渠道短板也面临着不少现实挑战,一方面若是和小米那样选择走自营门店,其大量门店对应的高昂租金以及庞大人力成本支出,这对现金流本就短缺的努比亚而言,几乎不太现实。中兴是否愿意投入更多资金扶持努比亚线下渠道建设,这里仍充满不确定。

目前中兴旗下有面向低端的远航系列、中端的Axon S30系列和中高端的Axon S40系列。努比亚回归后定位都在次高端市场,产品风格都在向中兴靠拢。

但从OV对子品牌的战略来看,子品牌一旦对主品牌产生背刺,主品牌必然会放弃子品牌。那么,努比亚又要如何处理好和中兴手机的关系,避免二者产生竞争呢?

若选择和华为、OV、荣耀那样选择走经销商路线的话,在当前手机经销商本就苦苦支撑,扩张意愿不足的背景下,努比亚作为一个小众品牌,其较低的出货量对追求利润最大化的经销商,更不具备吸引力。更现实的问题,努比亚目前是否具备开拓、管理线下经销商团队的经验呢?

虽说当下的努比亚仍在苦苦支撑,但当前努比亚需要补齐的短板太多了。从产品到技术,从营销到人才,从销售渠道到终端市场洞察,从合作伙伴到战略规划等等。或许努比亚想要逆风翻盘,但这条路依旧道阻且长。

评论