文|马上赢情报站

在今年的酸奶货架上,一种新形态的产品正在逐渐占据视线:它们更多地出现在常温货架上,以小杯装酸奶+谷物包/盖的组合形式出现,并且在产品名称上大都包含“嚼”、“拌”等字眼。

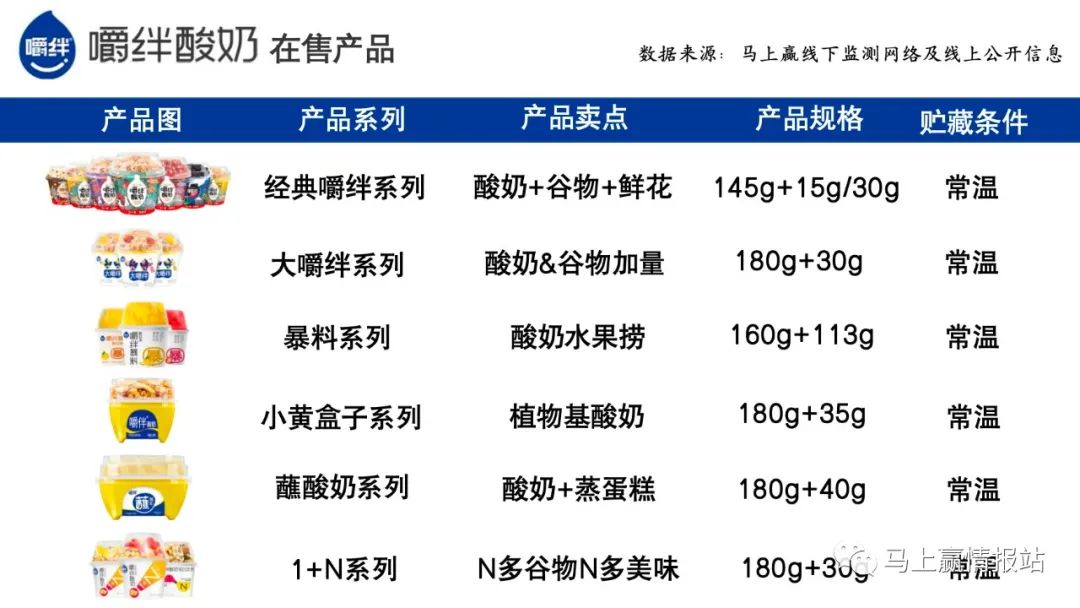

马上赢通过对各种零售业态中的货架陈列,以及零售监测网络中该类型商品信息的观察发现,这类酸奶产品以「谷物搅拌酸奶」自称,在常温、低温货架都有产品出现。其中,低温类的产品在便利店售卖居多,常温产品则在各种业态都有销售。在进一步的研究中发现,常温产品以新小莓集团旗下的雅弥优格嚼绊系列谷物搅拌酸奶较早出现在各种业态的常温货架上。

在乳制品类目中,新小莓集团以及它旗下的嚼绊系列酸奶出现的时间都不算长。天眼查数据显示,其集团公司江苏新小莓食品有限公司注册于2019 年,注册地位于江苏省宿迁市,是一家以从事食品制造业为主的企业,旗下品牌包括“嚼绊”、“雅弥优格”、“盒子里的奶牛”等,在售产品基本都属于「谷物搅拌酸奶」这一酸奶新形态。

实际上,「谷物搅拌酸奶」,或者说谷物+酸奶的组合食用方式的历史可以追溯到上个世纪来自苏黎世大学的Bircher-Benner博士为医院的病人研发了特别的谷物酸奶早餐——Bircher Muesli,因其膳食纤维丰富,口感清甜,非常易于消化和吸收,在20世纪60年代风靡西方国家。英国国民酸奶品牌Müller也曾推出Corner系列,在酸奶盒的一角放入各种配料,有的装着果酱、有的装着巧克力豆、麦片等等。酸奶和配食分开装,干湿分离利于保证新鲜度,还可以让消费者自主决定加多少配食,享受将配食噼里啪啦倒入酸奶、搅拌开来的新鲜感,既好吃又好玩。

自2017年开始,「代餐」概念在国内流行起来。酸奶品类其自带“益生菌”、“蛋白质”等健康成分,搭配能够增添饱腹感,含有丰富膳食纤维的青稞、燕麦等谷物,「谷物酸奶」自然就成为了「代餐」概念下的明星产品。为了解决预先混合导致的口感、谷物糊化等问题,达能率先在中国上市卡趣滋谷物组合风味发酵乳,130g的酸奶搭配15g的谷物,主打早餐轻食的概念,同时也让国内厂商和消费者第一次了解到了「谷物盖」这种分装组合的形式。

在此以后,「谷物搅拌酸奶」这种新形式的产品各家都有涉及,成为了酸奶品类的发展高端定位和提升溢价的新方向。但一直也处于不温不火的状态,直到「新小莓」的“嚼绊”系列出现才重新给这个形态的产品注入活力。在 2023 年这个时间点上,「谷物搅拌酸奶」这一形态的产品,是否真的是“异军突起”?其产品快速增长的优势是什么?面对的压力与未来又在哪里?本周的马上赢情报站,基于马上赢线下零售监测网络中的相关数据与公开信息,数读「谷物搅拌酸奶」。

异军突起的“嚼绊”

靠着「谷物搅拌酸奶」快速成长的新小莓,虽然是新玩家,但成长速度飞快。

可以看到,2022 年 Q1 时,新小莓的市场份额在整体酸奶类目(低温+常温)中的排名还在 20 名开外,在 2022 年 Q4 时突然上升到 10 名附近。最近的 2023 年 Q3,其排名已经在第十名,年内其最好成绩为 2023 年 Q1 的第 8 名。

在常温酸奶类目中,我们以产品品牌CR10 排行来观察新小莓旗下主力产品嚼绊的产品排名情况。

可以看到,嚼绊系列产品从2022 年 Q1 的第六名上升至 2023 年 Q3 的第四名,并连续四个季度超过简醇系列产品在常温酸奶中的市场份额。

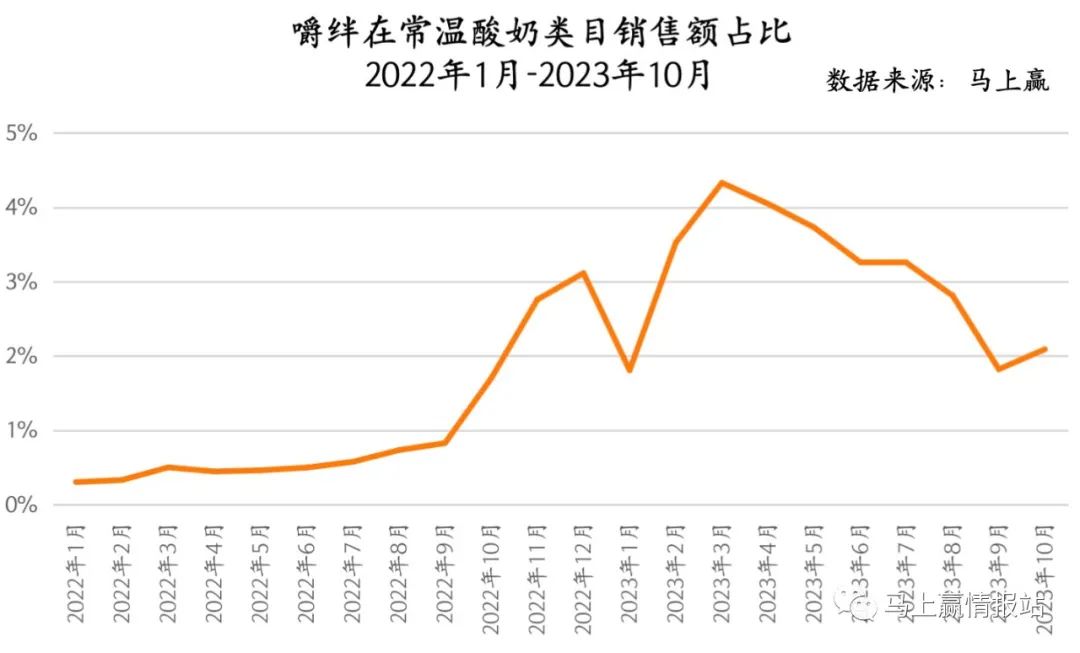

其嚼绊系列产品自2022 年 1 月-2023 年 10 月的市场份额变动情况也可显示其市场份额的快速成长。不过,在 2023 年 3 月达到4% 的常温酸奶类目市场份额峰值后,其市场份额有较明显的回落迹象,这或许与市场中竞争者们的加入有密不可分的关系。截止2023 年 10 月,嚼绊系列产品市场份额有小幅度的攀升,但与峰值时超过 4%的市场份额相比依然有很大的差距。

产品:1+1>2的「健康」组合

在分析「谷物搅拌酸奶」这一新产品形态是如何快速增长时,首先我们依然回到原点--产品进行分析。「健康」标签是近几年最火的食品概念之一,尤其在经历了疫情等因素对市场的教育后,健康标签正在成为所有食品饮料产品都趋之若鹜的标签,得到健康心智的产品就能获得消费者的青睐。

对于「谷物搅拌酸奶」来说,酸奶与谷物都有很强的健康标签存在。酸奶本身作为拥有高蛋白的乳制品,以及益生菌等健康概念,一直广受关注健康的消费者的青睐。加入的组合产品谷物制品,一方面贴近冻干果干、坚果、粗粮等近两年新生的健康概念,另一方面拥有一些舶来品的光环。在此背景下,酸奶+谷物的组合变成了典型的 1+1>2 的产品适配组合。

但是,简单的组合销售也有其问题与隐患。比如在定价上,简单组合的产品形态对于消费者来说理解的门槛并不高,消费者很容易以组合后的产品与组成的各单独产品进行价格对比。这种比价对组合产品并不有利,如果组合产品相比组合中各部分单一产品的价格之和过高,则很容易形成高价的标签。且对于其他竞争者来说,高毛利会留出充足的竞争空间,其他竞争产品可以快速进入并通过降价的方式抢占市场,破坏组合产品形态原有的价格带。

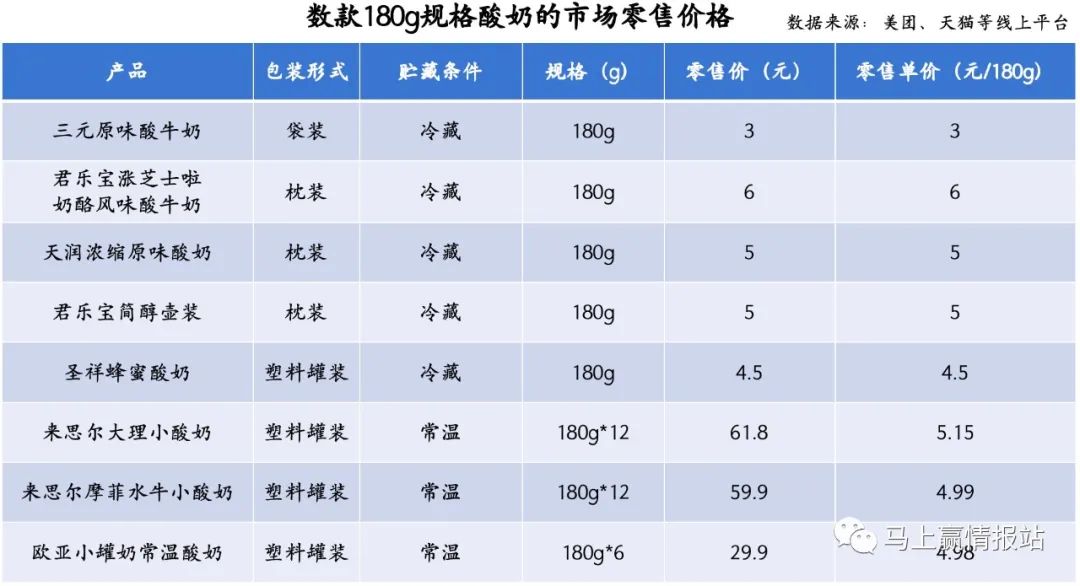

对于由谷物盖+酸奶组成的「谷物搅拌酸奶」,以嚼绊系列中销量最高的大嚼绊酸奶产品为例,我们把这个产品拆为 180g 常温酸奶+30g 谷物包,基于同类产品一些价格信息去进行对比。

根据上图对于部分同规格商品的价格研究可以发现,180g 左右的酸奶,零售价大都在 5 元左右价格带附近。需要注意的是,上表中的部分产品是低温酸奶,一般情况下,低温酸奶由于冷链、保存等温度上的条件与限制更严苛,低温酸奶在同净含量的情况下价格一般比常温酸奶略高。

新小莓的负责人在过去采访中也提到:相较于低温冷藏酸奶产品,嚼绊酸奶价格比其低30%。与冷链物流成本高、条件要求严格,产品品质难以把控的低温酸奶不同,常温酸奶不受物流半径的影响,甚至可以借势常温白奶成熟、发达的渠道优势渗透。

在谷物包/盖价格的查询中,由于谷物包大都以大规格进行售卖,我们从 1688 上找到了类似形态产品的批发/代工价格做参考。可以看到,在大于 100000 杯以上规模的批发订单情况下,单杯盖的价格低至 1.26 元,规格同样是 30g。

基于180g 酸奶与 30g 谷物盖的价格观察可以发现,对于目前「谷物搅拌酸奶」中主销的嚼绊系列大嚼绊酸奶 11 元左右的零售价格来说,产品的毛利空间较为充足,对于系列产品未来的品质提升、品牌形象塑造、营销与渠道建设等,都有较充足的空间。

渠道:更适合下沉城市体质

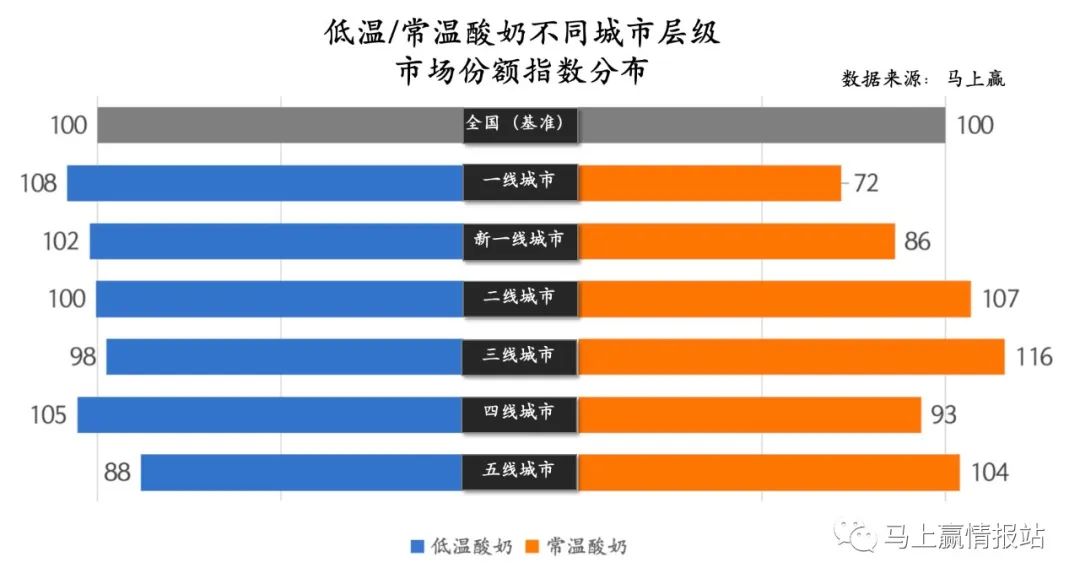

从低温走向常温,带来的不仅仅是价格带上的概念套利。事实上,常温酸奶的保质期更长、运输成本更低,所带来的渠道适配性有很大程度的提升。同时,常温酸奶、低温酸奶在不同城市等级的偏好上的不同,也让这种新型态的产品在下沉城市市场有很广阔的空间。

基于马上赢线下零售监测网络的相关数据,在城市等级与低温/常温酸奶市场份额相关性的研究中,以全国基准线为 100 对各城市等级不同酸奶类型的市场份额指数分布进行了展示。常温酸奶在下沉等级城市,尤其是二线、三线城市中均有较明显的优势;反之,在一线城市和新一线城市,常温酸奶则处于劣势。低温酸奶则相反,在三线、五线城市偏好程度偏低,在二线及以上偏高。

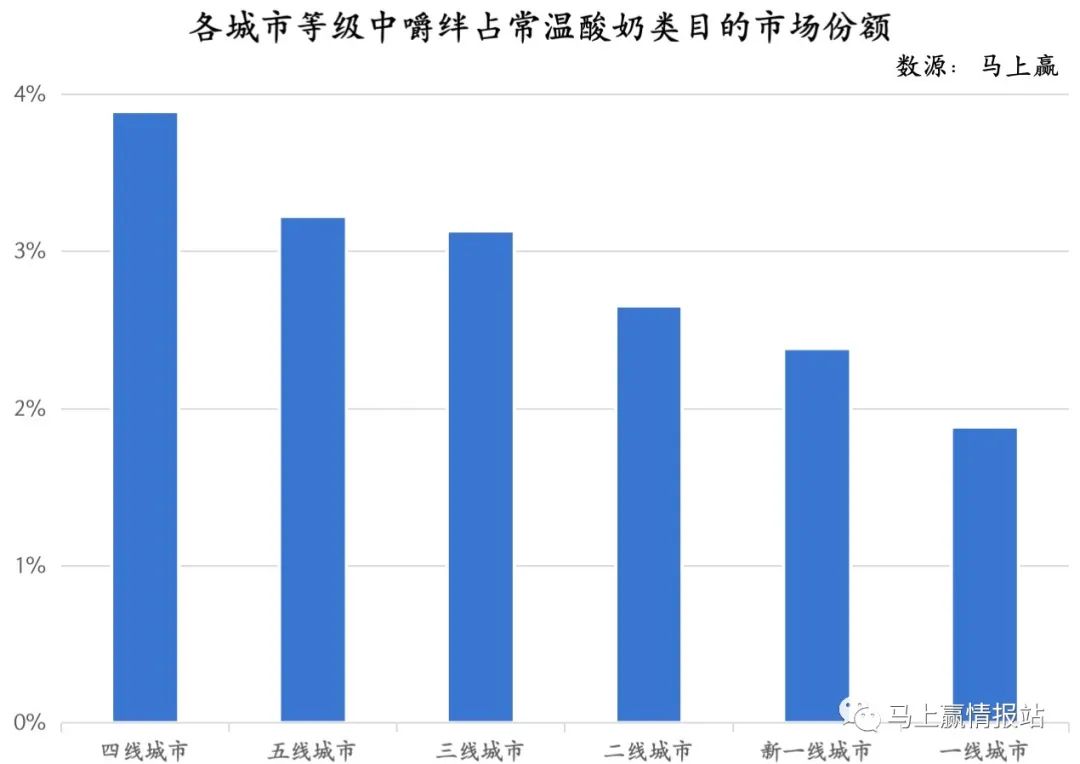

这也与新小莓嚼绊系列产品在各个城市等级中的市场份额分布有很强的一致性,上图可以看到,嚼绊品牌系列产品所占市场份额在四线城市最高,其次五线城市、三线城市,在一线城市最少。占有最高的四线城市市场份额相比一线高出了近一倍。

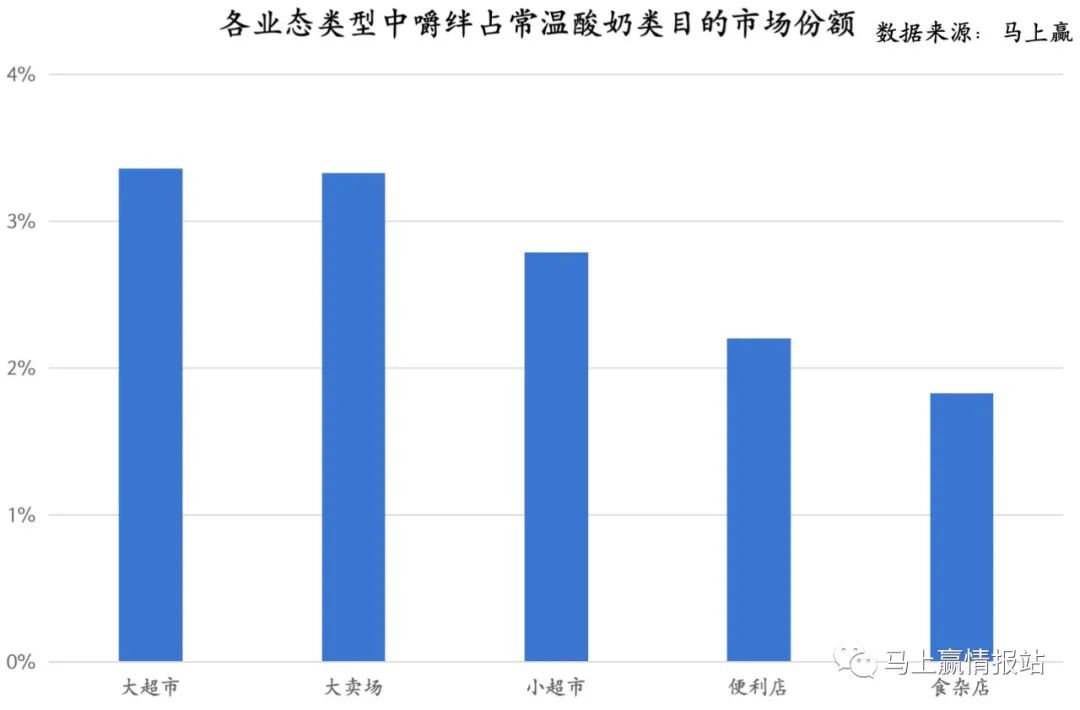

在渠道业态构成上,低温走向常温带来的好处也显而易见。冷链的非必需带来了更低的运输成本与更广泛的渠道适用性,其常温6个月的保质期也相对较长,更适合以经销商为核心的传统业态,正好与下沉城市的主力零售业态构成一致。可以看到,嚼绊系列产品的主力业态为大超市、大卖场。便利店仅在整体业态分布中的倒数第二名,这一数据与在昂贵的便利系统中非常活跃的低温酸奶有很大不同。

“巨头”跑步进场

对于产品研发来说,简单组合的门槛其实并不高。对于一个快速增长、门槛较低的产品来说,类目中的巨头肯定第一个闻讯而来。具体到「谷物搅拌酸奶」,蒙牛就是那个快速加入市场的巨头。

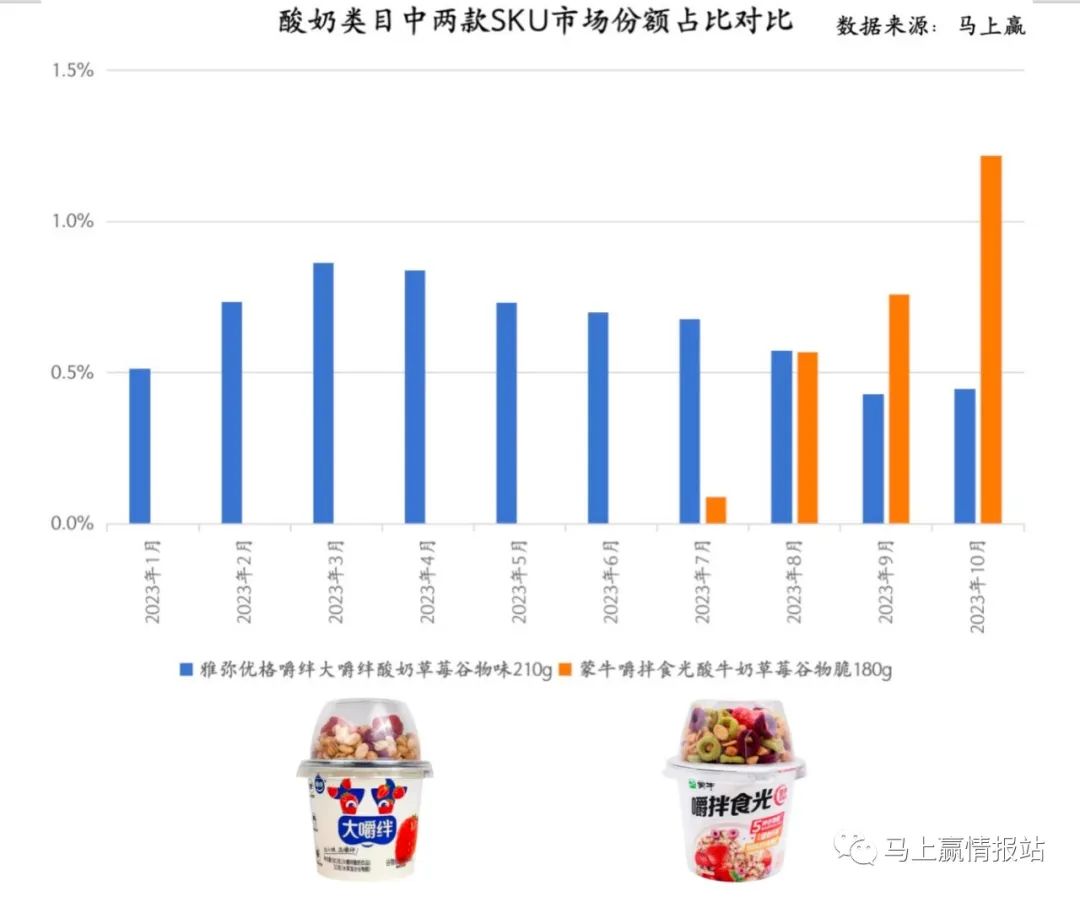

基于马上赢线下零售监测网络中的相关数据显示,一款名为【蒙牛嚼拌食光酸牛奶草莓谷物脆180g】的产品于 2023 年 7 月首次登录系统,并以迅雷不及掩耳之势快速增长。该产品与新小莓销量最好的大嚼绊系列产品类似,也是 180g 常温酸奶+30g谷物盖的创新产品形式。

我们选取了马上赢线下零售监测网络中,蒙牛嚼拌食光与新小莓大嚼绊两个系列中销售情况最好的两个单品,在酸奶类目中进行市场份额对比。可以看到,蒙牛的嚼拌食光在于7 月首次登录后迅速增长,在 10 月时其在酸奶类目中的市场份额已两倍于大嚼绊的产品。新小莓的大嚼绊则在 7 月后有一定的下滑趋势,并在 9、10 月保持平稳。

其实除了嚼拌食光,作为巨头的蒙牛早在2022 年 9 月就上市了与三只松鼠联名的「谷物搅拌酸奶」产品,该产品主要以三只松鼠售卖为主,并在线上三只松鼠旗舰店中进行销售。截止目前,该产品在天猫平台也已经取得 1 万+人付款的成绩。

“白牌”蜂拥而至

伴随巨头而来的,还有大量的“白牌”产品,这些产品正批量地出现在天猫、京东等线上电商平台中。除了「谷物搅拌酸奶」相同的产品型态,另一个相同点则是它们的名字中大都含有一个“嚼”字,或一个“拌”字。

上图中包含的十几款产品只是线上平台中该类型产品的一小部分,除了一致的命名规则与卖点信息外,这些产品的价格带从单杯10 元~单杯 5 元都有覆盖。大量的同类产品进场,势必造成消费者对该品类产品热情的消耗,也给类目中的头部产品与后进场者提高了进入的门槛。

在零食量贩的稿件中(零食量贩链接)我们曾研究过,白牌的目标是以削减品牌溢价为手段,通过品类代替品牌的“白牌好货”与消费者实现正向循环。对于乳制品来说,该类目的集中度很高,消费者教育成本也很高,类目中的两个“千亿巨头”与地方的各种知名品牌已经形成了很强的品牌壁垒,「谷物搅拌酸奶」以产品形式创新的白牌的出现,对消费者的接纳可能有着很强的挑战。

结语:元气森林时刻,幸或不幸?

对于现在「谷物搅拌酸奶」的快速增长,不禁让我们想起2019 年前后的元气森林与气泡水。

在当时,元气森林气泡水凭借0 糖0 脂0 卡在碳酸饮料中刚刚崭露头角。一方面,农夫山泉、可口可乐、百事可乐、娃哈哈等几乎所有巨头都进场加码气泡水赛道;另一方面,据相关报道,在当年的糖酒会上,各种厂牌生产的气泡水多达数十种,当年的糖酒会俨然成了各种各样顶着「QI」字的气泡水集散地,仿佛所有厂商都在生产气泡水,都在主推气泡水。

事实上,在某一产品品类或形态被消费者接纳的初期,品类的引领品牌,尤其是这一引领品牌是新品牌时,都会面临相同的压力与困境。一方面,巨头们的围剿,在产品研发、渠道沉淀等方面远高于新品牌,对新品牌进行降维打击;另一方面,较为分散的中小型工厂或代工厂,以及一些地方品牌的模仿式跟随,也会挤压新品牌的空间,对于品牌来说,跑出来就会生,跑不出来就会死。

当然,在激情燃烧的岁月中搏杀只能解“近忧”,激情褪去的可能不仅仅是市场,更是消费者对于这一类产品新鲜感的消退。在元气森林故事的下半场中,主要矛盾正在从元气森林对气泡水品类的心智占领向气泡水品类在消费者心中的心智占领转移。因为要把动能重新转化为势能,后者面临的挑战其实远远大于前者。各个品牌也是八仙过海各显神通,有的通过品牌形象与品牌溢价的不断提升筛选客群,持续做让消费者“高攀不起”的品牌;亦有走向下沉,走向供应链,让品牌变成品类;当然,这些都没有优质、高性价比的好产品重要。

品类是否能够长青,消费者是否能持续热爱或许才是问题的关键。在酸奶这一类目中,“大果粒酸奶”或许就是我们共同经历过,但现在已经不太会放入购物车的产品之一,没有原因,消费者不选择产品不需要原因。

评论