文|增长会 许栀

前段时间,东呈集团发布了老店翻红计划3.0,继续深耕存量,作为行业首发的老店升级改造一站式解决方案,这一计划致力于用确定性和安全感为投资人带来更懂生意的改造。

“存量市场”这一概念,在酒店行业已提了多年,不过,相比起前两年的火热,今年行业中,“存量”的声音似乎没有往年大。那么,酒店存量市场到底发展得如何了?

酒店存量市场的风,从何而来?

时间回到2019年,彼时存量酒店改造,正成为酒店行业的新风口。2019年,并不是国内酒店开始存量改造的第一年,却常常被视作存量市场作为新风口的开端,这一风口的出现,是多个契机的共振。

一方面,是酒店增量时代已过。

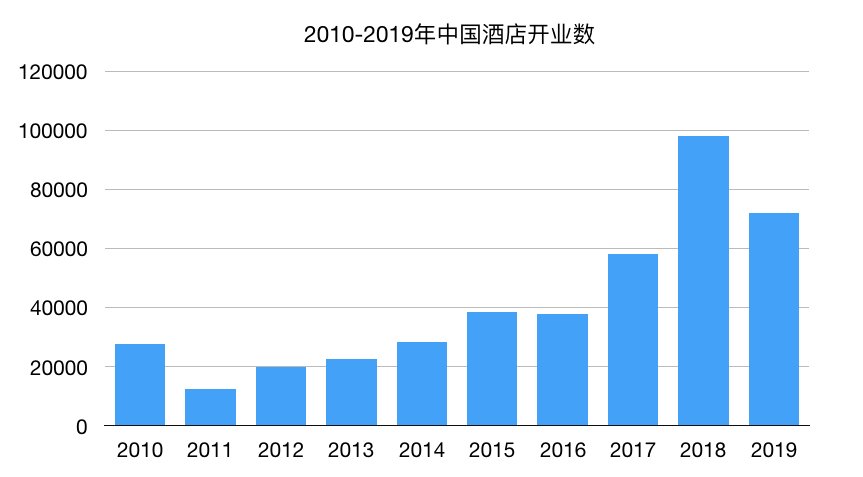

以2019年为界,前10年的关键词是“增量”。在地产发展驱动下,国内酒店行业高歌猛进,特别是2011年至2018年,酒店业持续高歌猛进。根据盈蝶咨询统计,2018年中国已开酒店48万余家,1816万多间客房,整体酒店数量规模大约是2003年的50倍。

但到了2019年,酒店开业数量,出现了一个明显的回落。

与此同时,根据文旅部发布的2019年上半年全国星级饭店统计报告显示,酒店平均出租率同比下跌1.83%,其中三、四、五星级饭店均有不同程度下跌,而这也是继2014年之后,酒店行业平均出租率首次下跌。

当时有业内人士指出,“酒店行业快速扩张,数量的增加也让一部分客源加速分流。”

增量时代的过去,使得酒店增长进入下行通道,必须找到一条新的发展道路。而等待着改造、升级、焕新的存量酒店市场,无疑是一片蓝海。

另一方面,国内酒店行业的连锁化也开始加速。

据统计,2019年中国酒店连锁化率达到25%,较2010年的10%有了显著提高。与彼时35%的全球酒店连锁化率相比,仍有较大发展空间。与此同时,连锁酒店凭借其品牌效应、规模经济和管理水平等方面的优势,不断主导着市场,促使存量市场中的非连锁酒店进行转型升级,这也使得酒店行业进入存量风口。

致力于扩张的酒店品牌们,也纷纷将“存量”写入发展战略中。

除了前文提到的东呈,华住在2020年的华住世界大会上就透露,华住的中高端酒店将以存量改造升级为主,希望在2023年以前新开业至少500家中高端酒店;首旅如家酒店集团的敏锐性更强,早在2017年,就提出实施“向存量要发展、向整合要发展、向创新要发展”的战略;锦江酒店(中国区)旗下的品牌,也在以各自的方式向存量市场发起进攻,有媒体指出,锦江2021年启动品牌矩阵规划,将30+品牌分为轨道品牌、赛道品牌等,就是在存量市场竞争趋势下,开始构建起跨越长周期的能力。

事实上,从存量市场成为风口,如今已是第5年,“存量时代”这个词已经提得越来越少,但酒店品牌们对于存量市场的深耕并未减弱,而是以“常态化”的目光来看待。

连锁化率的数字,或许可以作为佐证——《中国酒店集团及品牌发展报告》显示,截至2023年1月1日,我国酒店连锁化率为38.79%。这一数字,较2019年,增加了13个百分点,增长速度堪称惊人。

只是在5年之后,酒店存量市场,也发生了不少值得关注的变化。

如今存量市场,有哪些特点?

不同于风口期看似遍地黄金,如今的存量市场,有了不少新的特点。今年9月,酒店之家APP发布了《全国各线级城市当前不同档位酒店存量变化及占比分布》的报告,根据这份报告中的一些数据,我们或许能够探查一二。

越改造,存量反而越多了

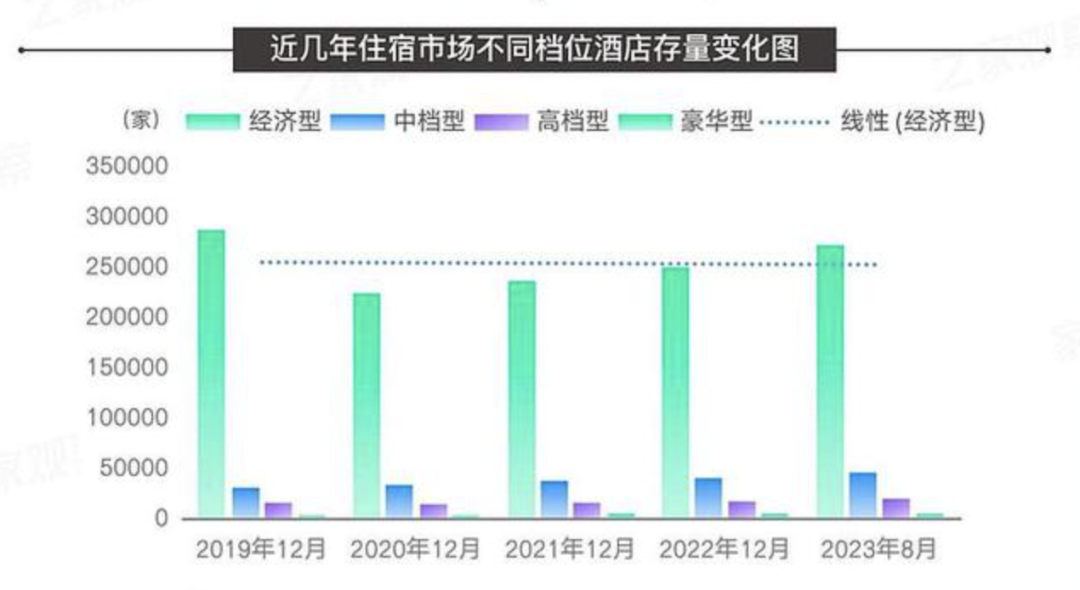

值得注意的是,尽管酒店已进入了存量竞速的时代,不断加码存量改造,但存量供应,却变得越来越多。

报告显示,过去5年间,2020年是供给侧波动最为剧烈的一年,特别是经济型酒店,存量下滑严重。但到2020年之后,行业整体存量就开始逐渐恢复,到了今年更为明显,行业整体供给增速有加快趋势。截止到今年8月底,行业整体存量已经超越2019年。

这背后,有两方面因素。

一是城市更新背景下,不少酒店资产已逢8-10年合同陆续到期,这个时候酒店往往需要翻新或翻牌,这部分存量正在不断释放。存量市场中,大众酒店超过5年仍未装修的老酒店超过半数,同时有10%面临亏损压力的存量老店急需升级。

二是过去几年,疫情影响下,越来越多的酒店资产被抛售,无数经营困难的单体酒店进入存改周期,寻找新的出路,加速了存量市场被关注和开发的速率。业内人士指出,“2019年整个行业的在营酒店是34万家,而到了2022年底,这个数字变为27.9万家,减少的这部分,就是存量市场的空间和机会。”

不是所有存量,都能被改造

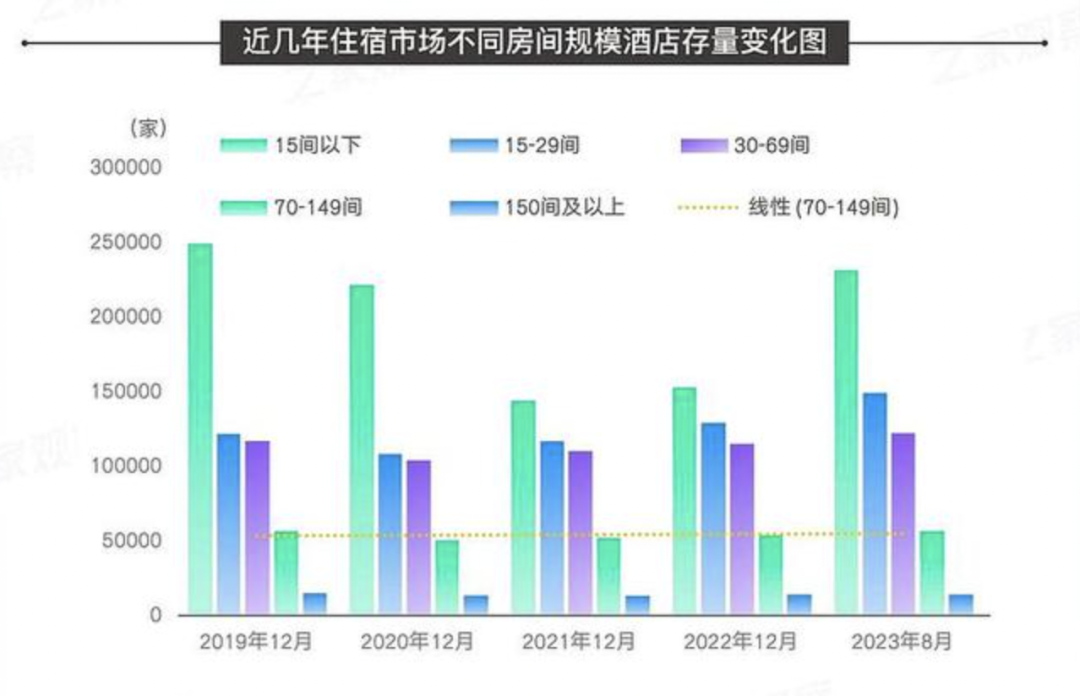

在存量市场耕耘多年,不少酒店品牌也逐渐摸出了些“门道”,根据酒店房间规模的不同,来判断这个存量项目,值不值得被改造。

从报告中我们不难看出,以15间客房规模为代表的住宿设施虽然在2020年经历存量锐减,但供给恢复速度较快,而70-149间客房规模的存量,则始终位于一个较稳定的区间。

近几年,国内酒店市场的主要竞争,集中在中端及中高端,这一品类的酒店房量,通常也为70-149间的客房规模。在行业的大势之下,酒店对于存量的选择,变得更有目标性。

一线城市存量,向高端进发

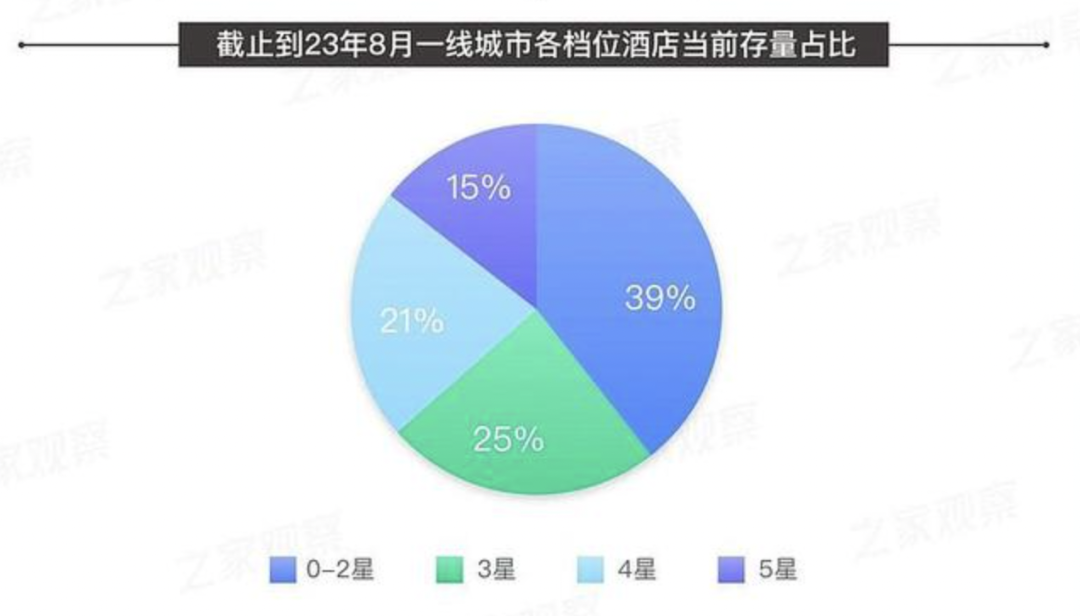

不同线位的城市,酒店存量市场也发生了变化。在一线城市,高端酒店翻牌正成为趋势。如果以一线几座城市为观察样本,还可以发现一线城市高档酒店新开业占比已高于中档。

这一趋势,来自市场与酒店品牌的共同作用。

一方面,数据显示,截止到2023年8月一线城市经济型酒店占比已不足40%,如果以行业发展周期的眼光来看待这一现状,这意味着一线城市未来酒店市场,存有较大的“翻牌”其他档位酒店的空间。与此同时,一线城市4-5星存量酒店占比达到36%,市场颇为广阔。

另一方面,不少酒店集团已推出针对高端存量市场的品牌,如洲际旗下的Voco、万达旗下的万达颐华、华住旗下的美仑美奂,以及各个酒店集团推出的高端软品牌等,皆已有落地的成功案例。

下沉市场存量,仍有较大空间

当前,开发与深耕下沉市场已成为酒店集团发展的必然方向之一,与此同时,下沉市场的存量市场也尤为广阔。

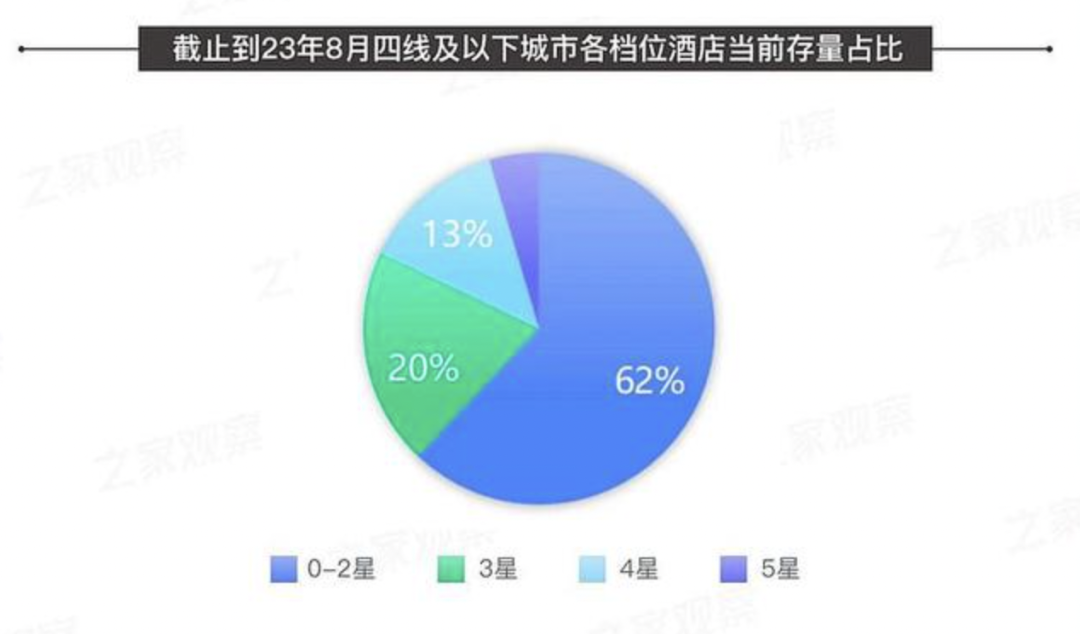

报告数据显示,截至2023年8月份,国内三线城市0-2星档位酒店的存量占整体的60%,四线城及以下城市0-2星档位酒店的存量占整体的62%。

这意味着,相比起高线城市,作为几乎与存量市场同期成为新风口的下沉市场,酒店翻改,尤其是经济型酒店的翻改,仍有着较大的拓展空间。

酒店品牌,如何应对新存量市场?

存量市场的转变之外,诸多酒店品牌对于存量市场的认知,也开始有所不同,面对这一市场的应对之策,也在逐步更迭。

存量改造并非一味“翻牌”

在存量市场成为风口的初期,存量改造与翻牌,常常划上等号,无需花费太多成本,甚至只需要改一改招牌与内部软装,就是所谓的“存量改造”。

但这样的存量改造所带来的弊端,很快便显现出来了。早期的OYO虽然将存量市场推到了行业面前,但也因为过于激进粗暴的翻改方式,使得品牌最终铩羽而归。

如今也有投资人表示,现在酒店改造有六大坑:改得鸡肋、没钱去改、不知咋改、改得太慢、一改再改、改个寂寞,总结来说就是改造成果不理想。

对于酒店品牌而言,存量改造看似简单,但从来都不是易事。业主及投资人正变得越来越谨慎,也越来越关注品牌给出的翻改政策背后,所能带来的最终效果与投资回报,既要保证品质,也要关注长期价值。

存量改造并非扩张方式

对于酒店而言,存量市场的出现,无疑是集团的“第二增长曲线”,酒店纷纷将存量竞争作为品牌扩张的重要战略。

如今在竞争更为激烈的酒店市场,“品牌扩张”是最终的结果,面对存量市场,酒店同样需要关注产品的品质、市场的趋势、投资人的需求等等。

正如四川大学旅游学院教授李原所说,此时的增长意识不再是追求数量和规模,而是立足于现有存量酒店适应变化转型的升级战略,面对新周期里酒店翻改的难点以及改造的痛点,行业亟需新的解决方案。

存量改造并非“新就是好”

酒店业进入存量改造风口的5年间,我们也见证了行业的不断推陈出新。无论是层出不穷的新品牌,还是不断迭代的新产品,都在让老店“变新”。

不过,如今的存量改造中,“最新”不一定就是“最好”的代名词,改造需要回归酒店的本质与投资逻辑,要有真正的落地践行,且实现品牌与存量物业情况的真正匹配,而非一味“逐新”。

过去5年,堪称跌宕起伏,在宏大的时代背景下,酒店增量难寻,存量改造几乎是酒店扩张的常态。如今市场发生了新的需求变化,存量改造正变为酒店集团的常态化发展路径,一条重塑商业价值、寻求长期主义的道路,正在铺陈开来。

评论