文|公司研究室IPO组 曲奇

近日,中国黄金协会发布“2022年中国黄金珠宝销售收入十大企业”榜单。梦金园以153.93亿销售收入位列榜单第5位,连续8年上榜中国黄金珠宝销售收入十大企业。

在同行中收入较高的梦金园,却因为产品结构中素金饰品占比过高,导致长期以来毛利率不足6%。此外,多数黄金珠宝品牌的黄金主要向上金所采购,而梦金园却长期以“旧料兑换”为主。

此前在A股申请上市时,上述两个问题便是监管关注的重点。如今,由A股转战港股,梦金园能否顺利通过港交所聆讯?

1、门店数量近2800家,约七成位于三线及以下市场

2023年黄金价格一路上扬,国际金价多次冲破2000美元每盎司,国内金价近日也已经达到每克480元,各大黄金品牌零售价更是突破600元每克。各大商场的周大福、周生生、周六福等黄金珠宝门店,经常围着一圈看首饰的消费者。

在国内黄金首饰行业里,有周大福、周生生、六福珠宝等港资黄金珠宝品牌,这些港资品牌最初进入内地主要瞄准一二线市场;也有周大生、周六福、梦金园等内地品牌,为了避开与周大福等港资品牌的竞争,多数国内珠宝品牌选择在三四线市场扎根。

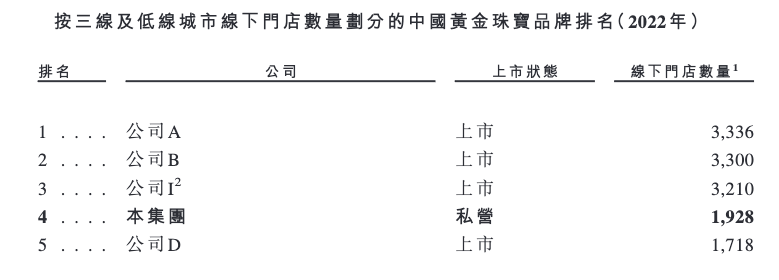

2022年末,梦金园在国内三线及低线城市共拥有1928家线下门店,在中国黄金珠宝品牌中排名第四,前三名分别有3336家、3300家、3210家。

2022年末,梦金园加盟店数量为2743家、自营店数量为32家。按此推算,金梦园约有70%的门店位于三线以下城市。

根据招股书,2022年,三线及以下城市的黄金珠宝市场规模为1742亿,梦金园在中国珠宝品牌中的市占率为6.1%,为第三名。

2020年至2022年,梦金园收入分别为108.3亿、168.7亿、157.2亿,2022年收入同比下滑6.8%。

按上述数据推算,2022年,梦金园来自三线及以下城市的收入约为106.3亿,在全年收入中占比约为67.6%。

截至2023年6月末,梦金园加盟店数量为2756家、自营店数量为35家,分别较2022年末净增加13家和3家。

2023年上半年,梦金园门店并没有太多增长,但由于黄金消费市场的火热,公司收入出现大幅增长。2023年上半年,梦金园收入为93.2亿,同比增长38.7%。

2、素金饰品占比高,毛利率不足6%

虽然梦金园的收入在国内黄金珠宝品牌位列前5,但与同行相比,梦金园的毛利率显得十分微薄。

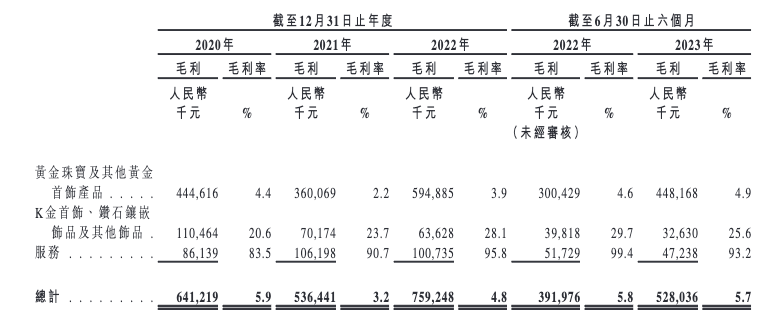

2020年至2023年上半年,梦金园毛利率分别为5.9%、3.2%、4.8%、5.7%。导致梦金园毛利率长期偏低的原因主要在于产品结构。

2023年上半年,梦金园98.1%收入来自黄金饰品,K金、钻石饰品的收入占比不足2%。然而,梦金园黄金饰品的毛利率只有4.9%,K金、钻石饰品毛利率却为25.6%。

与之相比,周大生、周六福等内资品牌的毛利率则要明显高于梦金园。2020年至2023年上半年,周大生毛利率分别为41.03%、27.31%、20.78%、18.46%;2020年至2022年,周六福毛利率分别为37.62%、34.92%、39.22%。

以周大生为例,2023年上半年,周大生素金饰品收入占比约为83%,镶嵌饰品收入占比约为6.5%。其中,前者毛利率为8.71%,后者毛利率为32.24%。

无论是素金还是镶嵌饰品,周大生的毛利率都高于梦金园,且毛利率更高的镶嵌饰品占比更高。产品结构上的差异导致周大生毛利率整体高于梦金园。

在国内黄金珠宝品牌中,比梦金园毛利率略低的品牌也有,比如中国黄金。

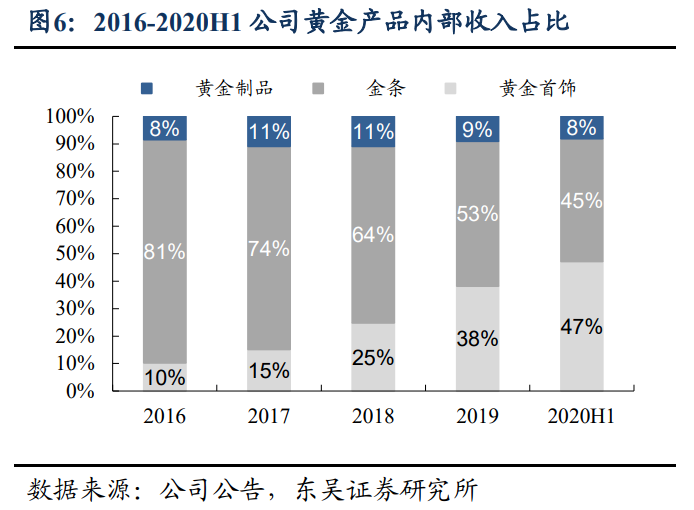

根据东吴证券研报,中国黄金的产品主要由投资属性较强的金条和消费属性较强的黄金首饰构成,其中投资金条为中国黄金传统优势业务,而投资金条毛利率相比黄金首饰还要略低一些。

近年来,中国黄金有意提高黄金首饰占比,毛利率有所提升。2020年至2023年上半年,中国黄金毛利率分别为4.17%、2.89%、3.86%、4.23%。

但通过对比周大生、梦金园、中国黄金的产品结构便能发现,钻石类镶嵌饰品占比高整体毛利率也会相对较高,素金饰品和投资金条占比高则会导致毛利率相对偏低。

此外,由于毛利率过低,2020年至2023年上半年,梦金园净利润分别为1.7亿、2.2亿、1.8亿和1.1亿;净利率分别仅有1.6%、1.3%、1.1%、1.1%。

3、黄金主要来自“旧料兑换”,与同行差异较大

此前,梦金园在A股申请上市时,被监管关注的一个重点问题便是其“旧料兑换”业务。

国内多数黄金珠宝品牌的黄金来源主要是从上海黄金交易所采购,或向商业银行租赁。比如中国黄金、菜百股份从上金所采购黄金的比例分别约为90%、70%。

然而,梦金园的黄金来源主要是客户兑换的黄金旧料。

根据梦金园A股的招股书,2018年至2020年,公司从上金所采购黄金的数量分别为1.85万千克、1.46万千克、0.77万千克,在总采购量中占比分别为35.54%、33%、26.46%,逐年下滑。

然而,2018年至2020年,梦金园“旧料兑换”获得的黄金数量分别为2.7万千克、2.6万千克和1.96万千克,在总采购量中占比分别为51.79%、58.7%、67.56%,逐年增长。

梦金园的黄金来源渠道,明显与同行有很大差异。深交所曾在《问询函》特意提到这个问题,要求梦金园说明以旧换新业务占比较高的原因及合理性,以及公司否存在利用以旧换新名义虚增收入及毛利等。

在港股招股书中表示,梦金园对此做了解释。咨询机构弗若斯特沙利文称,梦金园旧料业务于黄金珠宝制造商及品牌中属于普遍现象。此外,公司与业内其他主要企业相比,旧料业务做法并无重大异常之处。

然而,过去两年,梦金园却有意缩减旧料兑换业务。2021年和2022年,梦金园旧料业务的黄金数量分别为2.5万千克、1.72万千克,占当期总采购额的比例均为40.8%。

来自旧料兑换渠道的占比仍远高于中国黄金、菜百股份等公司,但相比于此前三年已出现明显下滑。

梦金园曾两次冲击A股IPO,均未能成功。虽然不清楚是哪些环节或问题导致梦金园IPO受阻,但黄金来源渠道与同行有较大差异的原因,或许公司还应该做出更多解释。

为何选择旧料兑换为黄金主要来源,这样做法在成本、客户黏性等方面,会给公司带来哪些益处?

评论