文|创业最前线 王亚静

编辑|蛋总

美编 | 吴宜忠

审核 | 颂文

在收到上交所问询函4个月后,尚水智能终于进行了回应。

这家被比亚迪入股的初创企业,有多位高层、核心技术人员曾有比亚迪任职背景,同时在业务上与比亚迪深度关联,因此在11月17日回复上交所问询函时,再次引发外界关注。

据悉,尚水智能(全称为“深圳市尚水智能股份有限公司”)的主要产品是以非标锂电池制浆系统应用装备为核心的微纳米材料智能处理系统,可广泛运用于动力电池、储能电池、3C电池等多领域产品的智能生产制造。

根据GGII统计锂电池制浆系统市场数据,2022年,尚水智能锂电池制浆系统的市场占有率为31.29%,在市场占有一定地位。

有此成绩,离不开比亚迪的支持。招股书显示,比亚迪既是尚水智能的股东、还是公司第一大客户。

在比亚迪的助力下,尚水智能报告期内营收、利润节节攀升,并试图冲刺科创板。只是,在上交所对尚水智能的18问之后,比亚迪能将尚水智能顺利送进A股的大门吗?

1、依赖大客户,比亚迪突击入股

从业绩层面来看,尚水智能的表现可圈可点。

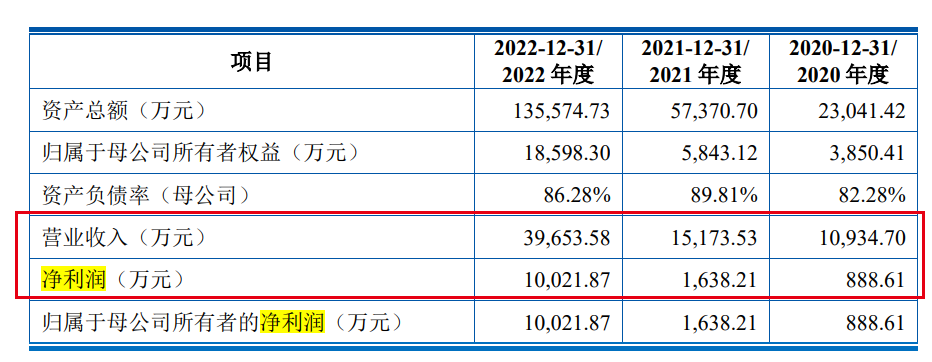

招股书显示,2020年-2022年,其实现营收1.09亿元、1.52亿元、3.97亿元,复合增长率高达90.43%。净利润也随之快速攀升,分别为888.61万元、1638.21万元、1.00亿元。

图 / 尚水智能招股书

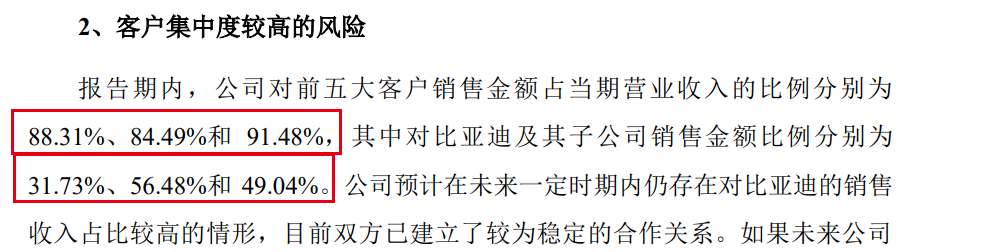

其中,9成左右的业绩来自于公司的前五大客户,自2021年开始成为公司第一大客户的比亚迪更是几乎占据了半壁江山。

2020年-2022年,尚水智能对前五大客户销售金额占当期营业收入的比例分别为88.31%、84.49%、91.48%。其中,对比亚迪及其子公司销售金额比例分别为31.73%、56.48%、49.04%。

图 / 尚水智能招股书

尽管对比亚迪过度依赖的问题屡被外界诟病,但尚水智能短期内仍无法摆脱对比亚迪的依赖。尚水智能直言:“预计在未来一定时期内仍存在对比亚迪的销售收入占比较高的情形。”

实际上,尚水智能与比亚迪产生合作的时间要追溯到10年前。尚水智能回复上交所问询函资料显示,2012年,尚水有限(尚水智能前身)成立,次年,公司即进入比亚迪供应链。

图 / 尚水智能回复上交所问询函资料

上交所在问询函中质疑,尚水智能核心技术是否存在来自比亚迪或依赖比亚迪的情形,但尚水智能对此予以否认。

不过,「创业最前线」注意到,尚水智能的多位核心人员出身于比亚迪。其中,公司董事李黔正是比亚迪的董秘。另外,尚水智能财务总监李外在比亚迪工作过4年,核心技术人员杜保东在比亚迪工作过1年。

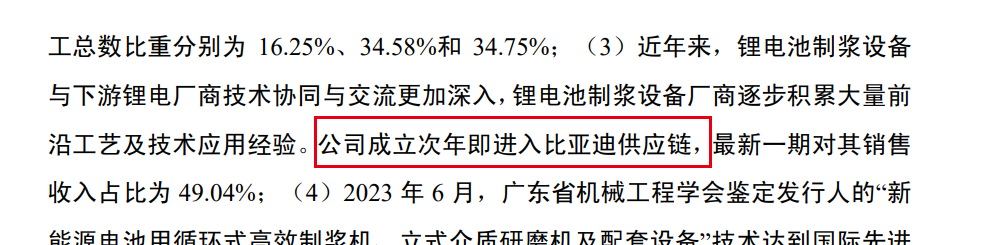

奇怪的是,双方已合作多年,但直到尚水智能冲刺科创板前夕,比亚迪才突击入股。

2022年9月,比亚迪以1840万元收购尚水有限4%股权。

图 / 尚水智能招股书

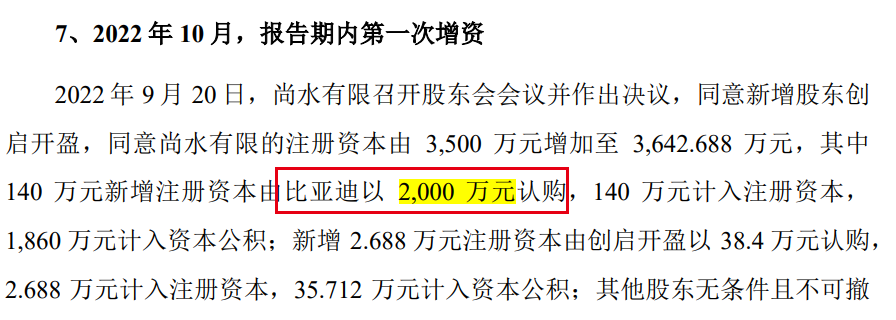

1个月后,尚水有限进行增资。其中,比亚迪增资2000万元。增资之后,比亚迪持股7.69%。

图 / 尚水智能招股书

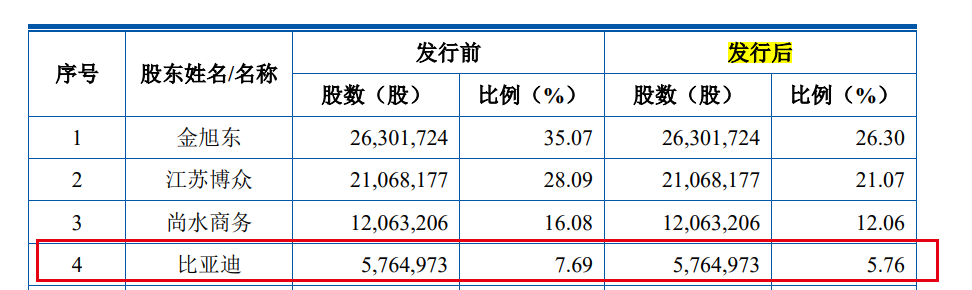

按照尚水智能的规划,本次公开发行的股份不低于发行完成后公司股份总数的25.00%,募资10.02亿元计算,若以25%的比例计算,尚水智能的估值已经达到40亿元。

若以此比例发行股票,比亚迪股份将被稀释至5.76%。但若按照40亿元估值计算,股份价值仍达到2.3亿元,和入股的3840万元资金相比,浮盈近2亿元。

图 / 尚水智能招股书

2、曾对赌失败,创始人套现、拆借两手抓

对于这笔资金,比亚迪也曾设置了一个“安全阀”,与尚水智能签署对赌协议,约定比亚迪享有优先购买权、反稀释权、清偿补偿顺序等特殊权利。

但在7月26日收到上交所问询函2个月(9月21日)后,尚水智能与比亚迪等相关股东签署《终止协议》,相关对赌协议才得以终止。

不过,「创业最前线」发现,尚水智能在过去签署的对赌协议中,两次对赌失败。

2016年12月,尚水有限引入机构投资人湖南弘高、湖南高科和株洲五丰,并签署《A轮增资补充协议》,约定了尚水有限2016年至2018年度累计三年的业绩对赌、股权回购、重大事项一票否决权等特殊权利。

2017年12月,尚水有限进行增资并引入机构投资人中航基金,又与中航基金、湖南弘高、湖南高科签署了《B轮增资补充协议》,约定了尚水有限2017年至2019年度累计三年的业绩对赌、股权回购、重大事项一票否决权等特殊权利。

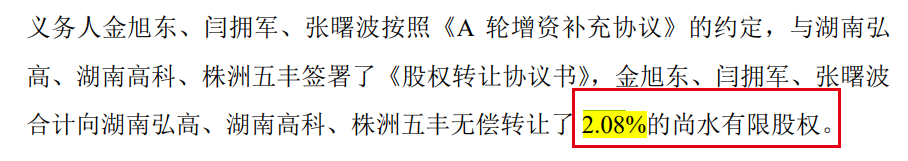

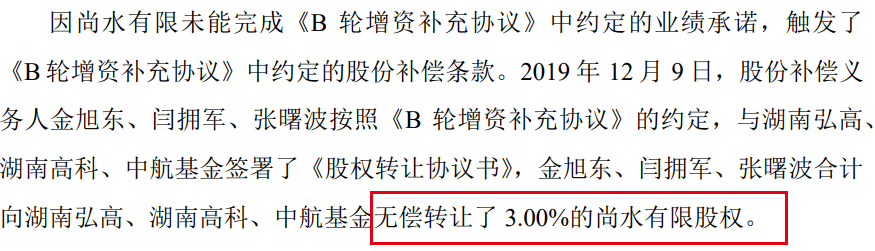

此后,尚水有限均未完成两轮增资补充协议中的业绩承诺条款。2019年,三位创始人金旭东、闫拥军、张曙波合计向湖南弘高、湖南高科、株洲五丰无偿转让了2.08%的尚水有限股权;合计向湖南弘高、湖南高科、中航基金无偿转让了3.00%的尚水有限股权。

图 / 尚水智能招股书

在尚水智能周旋于各股东之间时,实控人、董事长金旭东忙着从公司拆借、分红、套现。

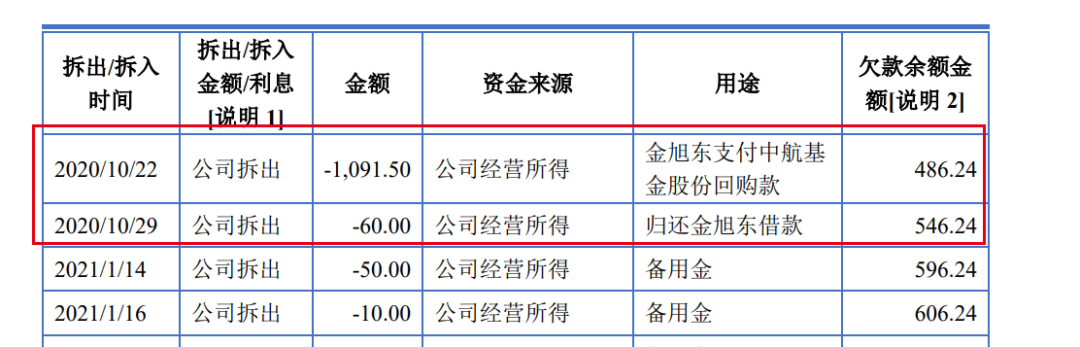

尚水智能回复上交所问询函资料显示,2020年10月22日,金旭东从尚水智能拆出资金1091.50万元,这笔钱用于金旭东支付中航基金股份回购款。

图 / 尚水智能回复上交所问询函资料(单位:万元)

7天后,尚水智能再向金旭东拆出资金60万元,用途为归还金旭东借款。但奇怪的是,在这笔资金拆出以前,尚水智能应收金旭东账款486.24万元。

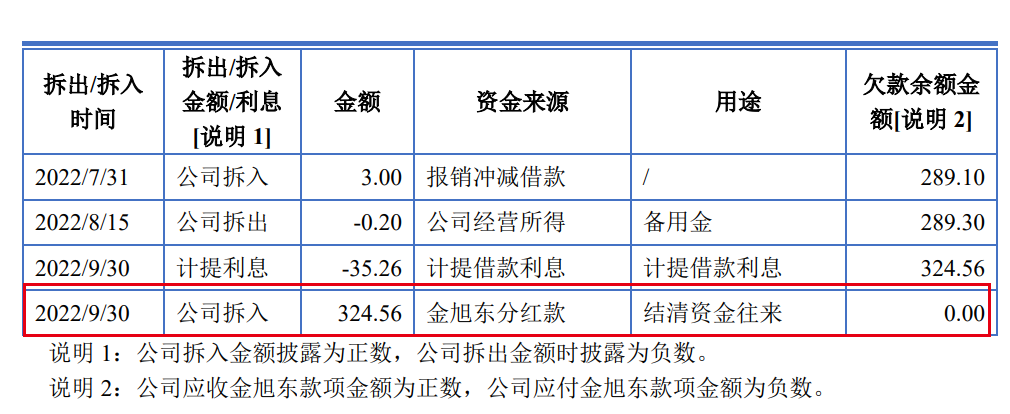

在2020年-2022年期间,金旭东与尚水智能进行了数轮拆入、拆出资金的操作。直到2022年9月30日,金旭东偿还了公司324.56万元资金,才结清资金往来。

图 / 尚水智能回复上交所问询函资料(单位:万元)

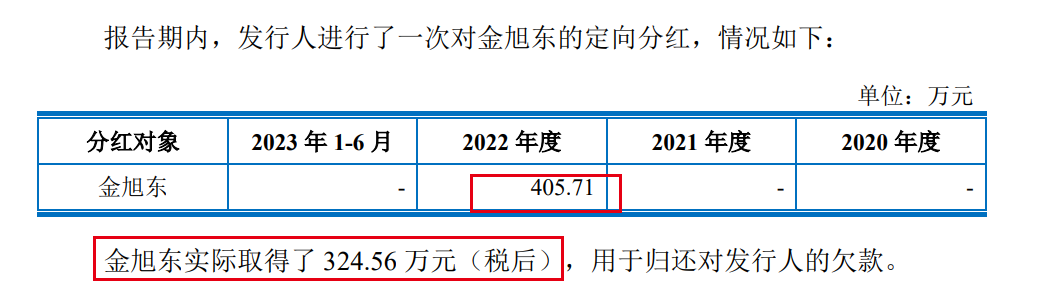

而这笔偿还公司借款的资金来源却是公司的定向分红。2022年9月,尚水有限召开股东会,决议同意向股东金旭东实施定向分红405.71万元(含税),税后资金恰好是324.56万元。

图 / 尚水智能回复上交所问询函资料

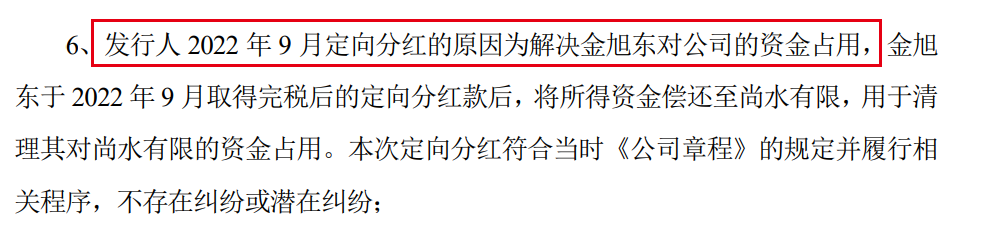

中介机构在审核意见中明确,定向分红的原因就是为解决金旭东对公司的资金占用。

图 / 尚水智能回复上交所问询函资料

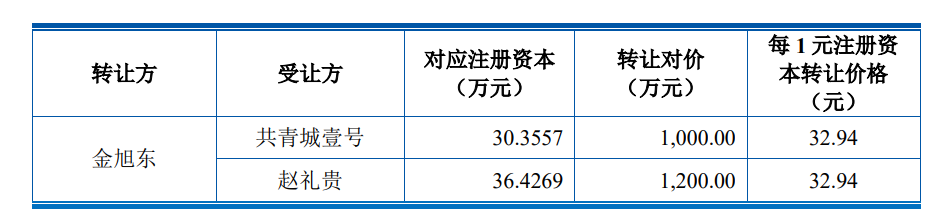

不过,金旭东的“捞金”之路还未停止。2022年11月,按照公司整体估值12亿元的价格,金旭东转让公司3.58%股权,套现超4000万元。

图 / 尚水智能招股书

以此来看,若未来尚水智能成功登陆资本市场,投资者的利益能否保证?

3、创始人纠葛,金旭东多次与股东有分歧

金旭东的身上不缺少故事。

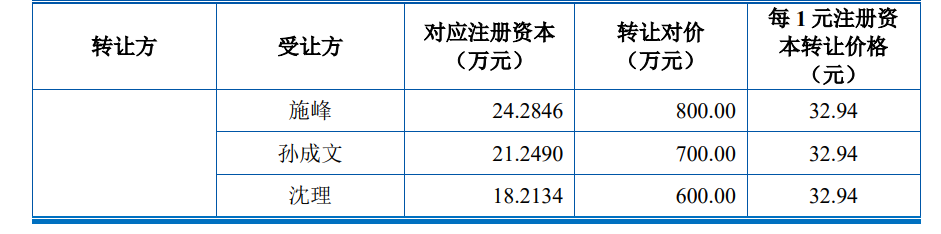

IPO之前,金旭东合计控制公司51.15%表决权,为控股股东。但实际上,尚水有限2012年成立之初,是由金旭东、闫拥军、张曙波三人共同发起设立。

图 / 尚水智能招股书

但在共事过程中,闫拥军、金旭东曾发生分歧。

2016年,公司成功研发循环式高效制浆系统。据此,金旭东主张进一步研发循环式高效制浆系统,闫拥军则主张大力推广成熟产品薄膜式高速分散机,并通过扩产方式不断提高市场占有率。

2019年,新能源汽车的购置补贴开始大幅缩减,公司的薄膜式高速分散机销售不佳,循环式高效制浆系统推广受阻,直接导致公司经营亏损,对赌协议失败,必须承担投资人的股权回购责任。

因资金有限,且不看好公司未来发展前景,闫拥军、张曙波二人毅然转让股份退出。

其中,闫拥军态度决绝。在IPO前的中介采访中,闫拥军甚至拒绝接受采访,其表示“已完全退出尚水智能,不愿意再介入公司的任何事项之中”。

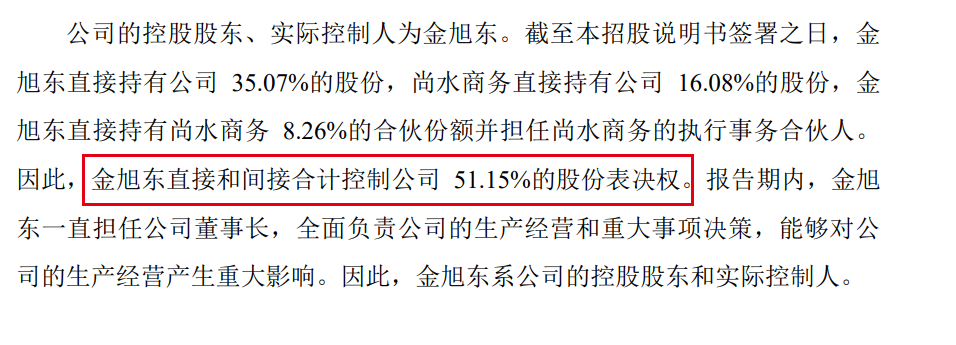

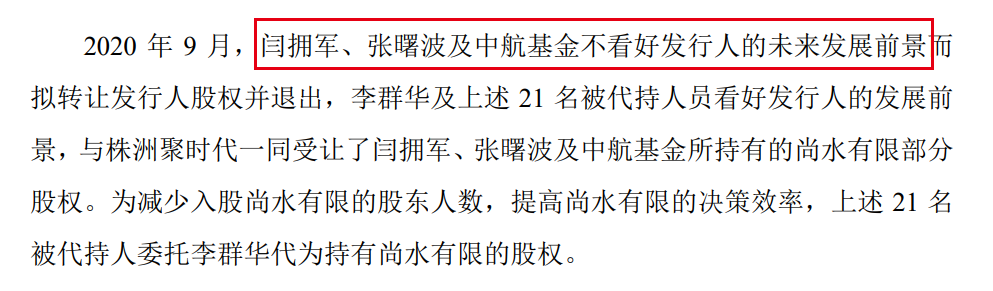

巧合的是,因“不看好公司未来发展前景”而退出的股东不止闫拥军、张曙波二人。

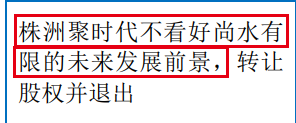

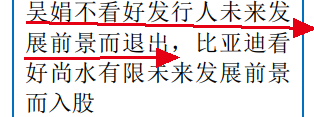

图 / 尚水智能回复上交所问询函资料

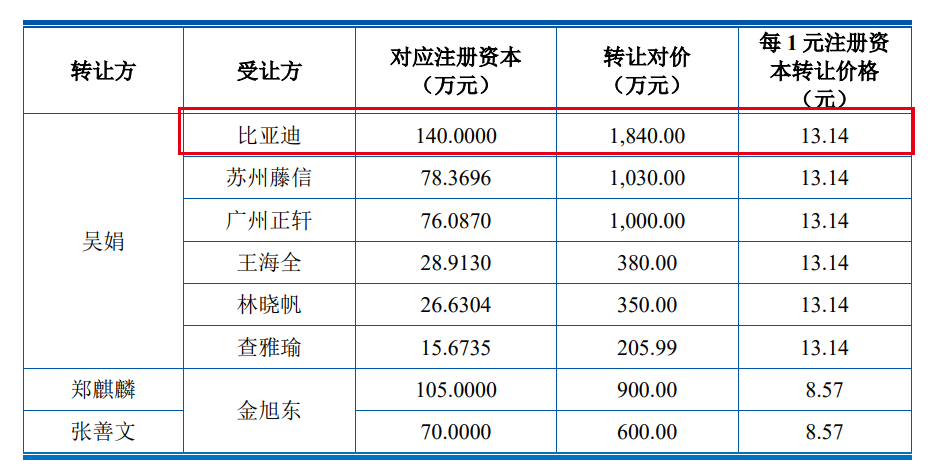

据「创业最前线」不完全统计,原股东中航基金、株洲聚时代、吴娟均是因不看好公司未来发展前景而退股。

图 / 尚水智能回复上交所问询函资料

其中,吴娟本是受金旭东邀请加入尚水智能,但后续与金旭东在公司经营理念方面存在较大分歧,选择退股离职。

除此之外,湖南弘高、湖南高科、株洲五丰、李群华、黄豫华等原股东均已经退出尚水智能。

而股东们的撤离并非没有原因。

从业务层面来看,尚水智能的在研项目并不多,对于一个专用设备制造商来说,没有技术,就没有竞争力。

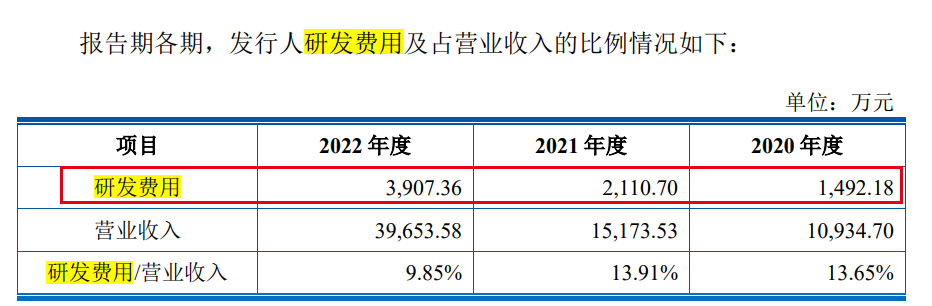

招股书显示,2020年-2022年,公司研发费用分别为1492.18万元、2110.70万元、3907.36万元,每年的研发投入在增加,但在其所列示的26个研发项目中,只有5项在研发中。

图 / 尚水智能招股书

截至2023年6月30日,公司列示的32个研发项目中,仅有11项在研发中。

上交所也质疑尚水智能研项目数量较少,是否具备持续研发创新能力?

更令人匪夷所思的是,作为公司六位核心技术人员之一的石桥,兼任公司董事、首席科学家,但却是在公司兼职。2021年5月至今,其于深圳市固易能科技担任总经理。

金旭东或许应该明白,如果没有技术支撑,仅依靠比亚迪,公司也难已打开更广阔的市场。未来即便登陆资本市场,没有发展前景预期,比亚迪大概也抬不动尚水智能的估值。

评论