文|侃科技

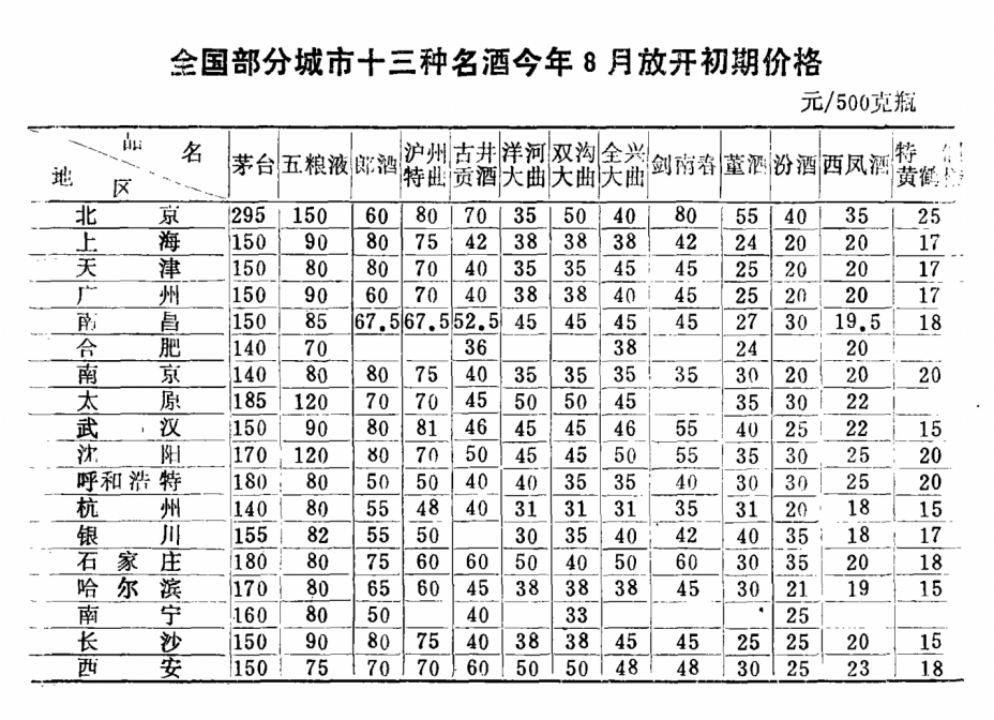

一瓶高端白酒的价格是多少?在上世纪80年代,答案是8元。但等到1988年名酒价格管制放开后,简直换了天地。

当年的一份价格表显示,500克一瓶的茅台在北京地区售价295元,足足涨了36倍。次年,“国家专卖”正式取消,白酒完全走入市场经济。

那是时代的分水岭,也是白酒行业的分水岭。

80年代末的白酒市场,还没有“铁打的茅五,流水的小三”说法。那时的五粮液并不拔尖,茅台也是作坊式生产,连参评国务院的“国家一级企业”都没通过。

当时的酒王是汾酒。

放开定价权后,汾酒因出酒率高产能规模大,连续六年占据销售榜首。1991年,杏花村汾酒厂跃居全国最大工业企业第92位,在全国食品饮料行业里排第一,成为了名副其实的汾老大。

此后,汾老大为了进一步扩大市场,主动降价,幻想用低价占领中国人的酒桌。

而事实证明,价格战在白酒行业并不是金科玉律。

“名酒变民酒”的结果是,汾酒逐渐在市场的竞争中失去品牌力和龙头地位,1995年汾酒的营业收入已跌到第八位,不及五粮液的二分之一。

实际上,汾酒也不是唯一走错路的名酒,还有同时期的泸州老窖。

彼时泸州老窖为迎合大众消费提升销量,将泸州老窖特曲定位为大众品牌。由于大众酒销售门槛低,管理难度大,价格秩序混乱,再加上低价格损害品牌形象,泸州老窖的品牌力和品牌形象开始落后于名酒价格管制放开后提价的五粮液、茅台以及剑南春。

但当时也有反其道行之的名酒,比如五粮液。

名酒价格管制放开后,五粮液一边提价一边扩建,保住了品牌力和质量又解决了产能问题,五粮液逐步成为中国酒类企业规模效益之冠。1995年还拿下了“中国酒业大王”称号,一举奠定了其未来十余年辉煌的基础。

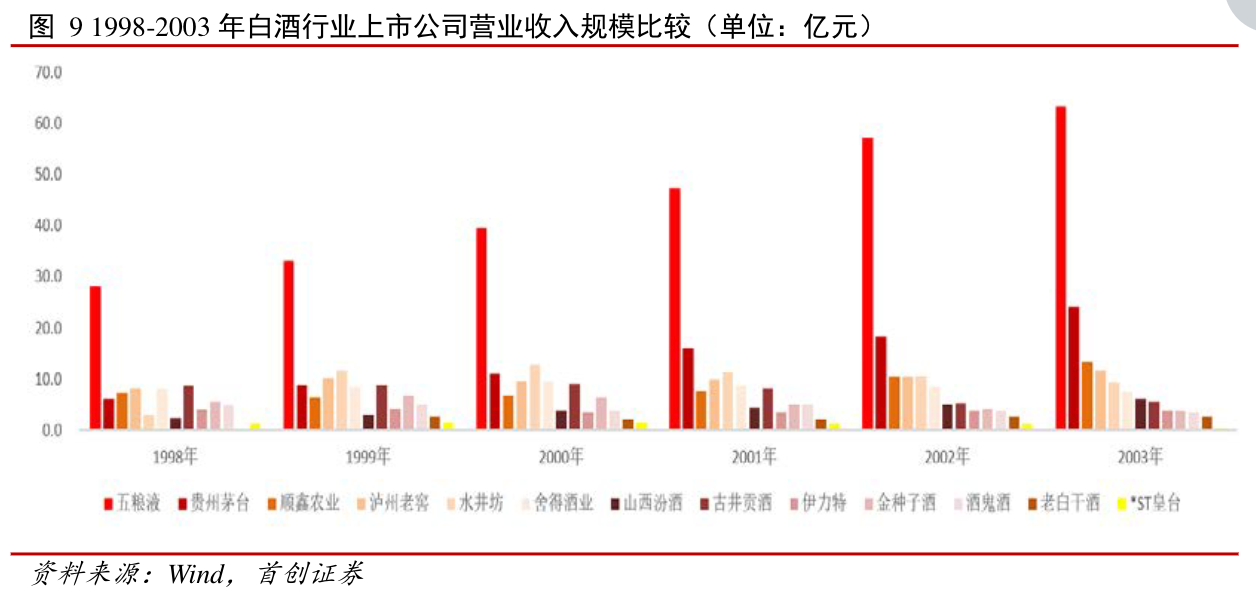

而同时期的茅台无论是产能还是营收,都还是弟弟,例如1998年茅台营收6.28亿,不及五粮液当年的四分之一,甚至比五粮液1995年的9.1亿营收还要低。

如果将名酒价格管制放开,看作是第一轮兴衰更替的转折点,那么白酒行业从计划体制转向市场体制的过程,也是一次新王与旧王的交接。

这一轮的兴衰起伏,五粮液是最大的受益者,汾酒和泸州老窖成为失意者,茅台则蛰伏在角落等待时机。

“五老大”现身

汾酒的下坡路在1997年后又走了一段时间,但这也不能完全怪它。

1998年山西文水县的一个农民用工业甲醇制造假酒,造成震惊全国的“1·26”山西毒液案,使27人丧生、222人中毒入院,整个山西白酒市场遭到了前所未有的打击。

尽管汾酒与该案无关,但是山西汾酒产品销售严重受挫。加之汾酒公司产品竹叶青酒税赋大幅提高,以及东南亚金融危机和宏观经济内需不足等因素影响,汾酒1998年业绩大幅下滑。自此,汾酒彻底退出高端白酒品牌竞争阵营。

同时期的泸州老窖,也因前期“名酒变民酒”的错误定位,以及公司内部不同派系之间的战略分歧,使得有名酒称号的泸州老窖特曲彻底沦为普通白酒,丧失了与茅台和五粮液争夺高端白酒市场份额的机会。

五粮液当时未受假酒波及而且定位也很准,但也着实被东南亚金融危机打了一个措手不及。思前想后,当时的五粮液领导班子决定走“OEM模式”。

简单来说,五粮液为了占领更多的中档酒市场推出了多品牌战略,“五粮春”、“金六福”、“浏阳河”、“京酒”等就在那时推出。同时,五粮液在1995年—2002年完成了第五次扩建,产能充足。

受益于品牌定位、产能优势和OEM代工的发展,1998年五粮液一家的营业收入(28.1亿元)比二到四名白酒行业上市公司营业收入之和(25.2亿元)还要多。发展到2003年,五粮液的营业收入(63.3亿元)已经比二到五名营业收入之和(58.2亿元)还多,五粮液成为名副其实的“一代酒王”。

OEM模式和多品牌战略虽然给五粮液带来了效益之冠,但百余个品牌也不断侵蚀着主品牌的高端形象,其后果就是渠道利润被削弱,且因大商崛起与厂家形成博弈关系。

以上种种原因实际上为后来五粮液在白酒行业黄金十年(2003-2012)的发展中,被茅台从营业收入、净利润、渠道价差、终端零售价格等方面全面超越埋下了隐忧和伏笔。

而同时期的茅台,一边打造“国酒茅台”一边丰富产品定位,顺带手完成了企业改制和产能积淀,同时在营销和渠道上又积极拓展。

总的来说,茅台的这一套打法是瞄着五粮液打的。

五粮液是多品牌,茅台就用不同年份的价格差异,以及同一品牌下的不同产品,稳定了市场。例如茅台15年、30年、50年等年份酒,43度和38度低度酒,茅台王子酒、茅台迎宾酒等系列酒。

再配合营销体制改革、产能扩充等,奠定了自己独一无二的市场地位。

白酒行业这一阶段的兴衰更替,本质上还是上一轮战略的延伸。

没有“名酒变民酒”的五粮液和茅台,因为延续了此前的高端战略,所以即使在外部环境缩紧的情况下,依旧沿用提价或稳价策略,维持了自己的品牌形象和高端战略。

相反,在关键时间节点战略选择失误的泸州老窖和汾酒,错误的认为白酒的竞争格局是低端优于高端,并且忽视低端竞争格局的残酷性,从而将自己之前已经积累的品牌优势消耗殆尽。

反观茅台,在这个阶段实际上只干了一件事,区别于五粮液的大开大合,搞起了精细化运营,品牌文化故事、产品结构、渠道利润和渠道运作模式等都是悄无声息的稳步构建。

所以白酒行业前十几年单凭价格和产能塑造品牌形象就能脱颖而出的战略正确,已经悄悄的被替换成精细化和模块化运营。

五老大失速

五粮液从1998年开始实行的OEM代工制和品牌买断包销,在经过5年的发展后也走到了岔路口。

2002年,五粮液家族已发展有百余个品牌,虽然众多品牌具有不同价位、针对不同层次消费者,但是多品牌效益也开始反噬。

一方面,各个子品牌纷纷进行杀价促销,纷争不断,造成渠道利润微薄。同时因为不同品牌价格不一,但是却和主品牌的外在形象类似,一定程度上稀释了主品牌高端形象;

另一方面,OEM模式的发展既成就了厂家,同时也成就了一批大商,而在厂家不掌握核心渠道和消费者资源的情况下,这一批大商实际上削弱了厂家对一线市场的洞察和掌控能力。并且,以“金六福”为代表的各子品牌开始自立门户,五粮液的面临被拆家的风险。

种种反噬传递到最后,就成了五粮液的渠道价格体系被冲击,经销商利润逐步落后于茅台。

安信证券的调研数据显示,尽管2007年4月茅台零售终端价(448元)才高于五粮液零售终端价(438元),但是茅台五粮液的渠道利润价差在2006年1月就已经有了。

而这种利润价差以及随后进一步扩大的终端零售价价差,代表着五粮液品牌价值的下降和市场供需结构的悄然变化。

同时伴随着这种变化,茅台渠道利润进一步巩固,反过来又加强了茅台经销商的渠道推力和促进了茅台品牌力的进一步提升。

事实上,高端白酒在黄金十年的比拼,已经不再是产能了,更多是公司治理结构、品牌文化故事、产品梯次结构、渠道利润体系、市场渠道把控能力等细节化的模块。

比如泸州老窖丧失了与茅台和五粮液争夺高端白酒市场份额的机会后,于2001年正式推出“国窖1573”。

受益于整个白酒行业量价齐升的行业发展趋势,国窖1573 正确的产品定位等因素,泸州老窖营业收入从2003年的11.8亿元增长至2012年的115.6亿元。

同时,2009年在深交所上市的江苏洋河股份,凭借着其独特的人海式渠道营销模式,也取得了非常不错的发展。根据2012年年报,洋河股份的营业收入为172.7亿元,仅次于茅台和五粮液,在白酒行业中位列第三。

白酒行业的黄金十年,本质上是整个行业由粗狂式发展到精细化运作的过程。

单纯的通过扩产和提价来提升品牌力的战略已经稍显单薄了,企业治理结构(例如完善的股权治理结构)、品牌故事文化的营造、产品结构的划分、渠道利润的厚薄等精细化和模块化的营销细节开始影响白酒企业的品牌力和品牌形象。

茅台“称王”

某种程度上,高端白酒是如同奢侈品的存在。而如果一旦这样想,那么按照奢侈品的规则,高端白酒的成功秘诀就很好理解了——多做有钱人的生意。

这一点其实在上白酒行业上半程的竞争中,五粮液应该算是三好学生:深刻洞察了随名酒价格放开和人民生活水平提升后名酒市场的需求。

但是在黄金十年的发展中,受限于对白酒主业发展的判断失误、多元化和自身股权治理架构问题、以及买断包销和OEM代工所带来的渠道和产品结构问题,五粮液的品牌力逐渐被茅台超越。

而茅台的后来居上,则是因为洞察力优于同行。预判到了随着产能扩张所带来的行业无序增长,除了泡沫化和激烈竞争,未来行业格局可能将面临重新洗牌,同时政策性因素影响行业发展的风险在增加。

正是由于前瞻性的行业洞察,茅台才敢在2012年有较高渠道价差(批发价-出厂价)的时候将出厂价从提升200元(619-819)。

即便之后行业马上遭遇限制三公消费后的大调整,批发价格和终端表现价格一路下滑,但是茅台始终坚挺819元的出厂价不变,正是这一举措,在行业很艰难的时候,维护了经销商信心,同时保全了茅台的品牌价值。

并且,关键时刻用郭德纲的话说,生意好不好,也得看同行衬托。

2013年-2016年行业下行期间,茅台的竞争对手五粮液和泸州老窖先后出现了战略级错误,先提价后降价的操作不仅有所品牌形象,还直接为茅台贡献了不少优质经销商。

这就是五粮液和泸州老窖没有搞懂高端白酒的奢侈品属性,越是大环境不好奢侈品提价越欢。

有人统计过,疫情三年LV出现过一年内提价三次,单次涨幅最高达到15%;Dior稍逊一筹,平均涨幅也有10%以上;提价最勤还是Chanel,三年涨幅超过60%。

虽说白酒的奢侈品属性没有那么重,但对于高净值人群的筛选,酒企真应该组团去参访学习。

所以在行业面临调整时,茅台的洞察力和不降价(甚至提价),就足以碾压一众酒企了。以至于今天的茅台冰淇淋、酱香拿铁,本质上还是奢侈品的玩法,用联名的方式扩大圈层影响力,作用类似于LV的香水或者爱马仕的钥匙扣,在年轻人心中种下一颗渴望的种子。

尾声

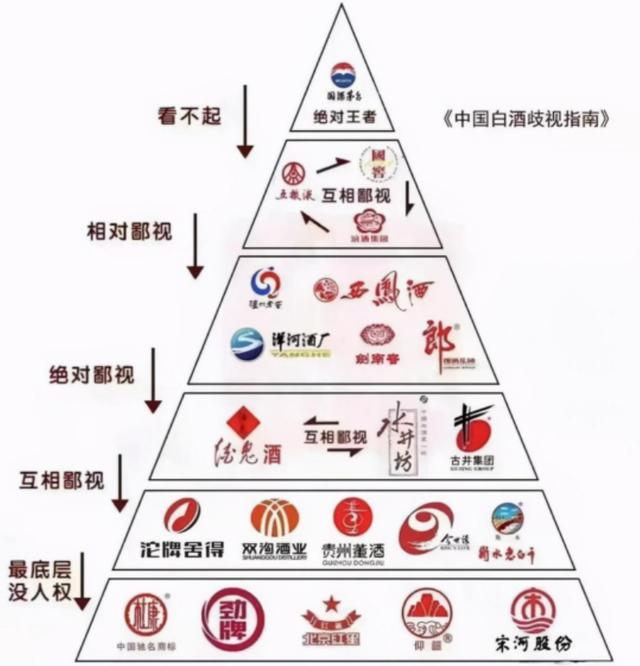

高端白酒的兴衰沉浮,本质上也是白酒文化鄙视链的成型之旅。

在奢侈品圈常年流传着一条鄙视链,坐在顶端的爱马仕是绝对王者的存在,余下的迪奥、香奈儿、LV互相鄙视。

相应的,在中国白酒圈也流行着一本《白酒歧视指南》。绝对王者的位置毫无疑问是茅台,次一级是五粮液、国窖和汾酒。

而这本歧视指南的背后成因,正是我们今天的文章核心:

对于企业经营而言,谁在战略层面犯错误少,谁能洞察经济发展规律,并且顺势而为前瞻性的做出战略布局,对于企业的经营发展至关重要。

典型如五粮液,如果当年不选择买断包销和OEM代工制,那么今天绝对王者的位置还是不是茅台就很难说了。

所以不想当将军的士兵不是好士兵,不想成为茅台的白酒不是好白酒。问题是,下一个兴衰更替到来时,会不会有别的新王出现,也是一件说不准的事情。

参考资料

[1] 从一千吨到巨无霸:改革开放四十五年中的茅台镜像, 智谷趋势

[2] 价格的战争,一瓶酒从7元到3000元要走多久?酒讯锐观察

[3] 中国白酒悲惨世界:寡头割据弱者濒死,行业前五独吞90%利润,新商业要参

[4] 五粮液深度:解决两大问题,“二次创业”将迎硕果 , 安信证券

[5] 不想做茅台,不是好白酒, 有数DataVision

[6] 中产这点小钱,奢侈品看不上, 远川研究所

[7] 白酒Ⅱ行业深度报告:白酒龙头企业兴衰沉浮的启示与展望, 首创证券

评论