界面新闻记者 |

债务压顶之下,昔日“纸茅”晨鸣纸业(000488.SZ)又拟出售资产“回血”。

在11月28日晚发布关于出售参股公司股权的公告后,11月29日,晨鸣纸业股价盘中最低触及4.02元,创2016年6月28日以来新低。近一年来,晨鸣纸业累计跌幅达19%。

再次拟卖资产“回血”

11月28日晚,晨鸣纸业公告称,为进一步优化公司资产结构,聚焦制浆、造纸主业,增强公司盈利能力,公司控股子公司寿光美伦纸业有限责任公司(以下简称:寿光美伦)拟在武汉光谷联合产权交易所江城产权交易有限公司以公开挂牌方式出售其持有的金信期货有限公司(以下简称:金信期货)35.43%股权,挂牌价格为1.97亿元。

本次交易完成后,寿光美伦将不再持有金信期货的股权。本次交易前,寿光美伦是金信期货第一大股东,另外第二、三大股东为湖南机油泵股份有限公司和上海磐厚投资管理有限公司,分别持股约18%和14%。

财务数据显示,金信期货2022年业绩不佳,营业收入为4711.09万元,净利润为-1596.36万元,但今年业绩扭亏为盈,2023年前三季度实现营业收入6611.14万元,净利润1278.81万元。

也正是在金信期货业绩好转背景下,晨鸣纸业才有机会“溢价”将其出售。

根据万隆(上海)资产评估有限公司出具的《资产评估报告》,采用收益法评估结果作为评估结论,金信期货于本次评估基准日(2023年9月30日)的股东全部权益价值评估值为5.56亿元,较净资产账面价值1.91亿元,增值了3.65亿元。寿光美伦以其所持金信期货35.43%股权对应的评估值1.97亿元为挂牌价格。

据了解,晨鸣纸业在5年前购入金信期货股权。2018年10月,金信期货100%股权作价4亿元在湖南省联合产权交易所项目中心挂牌转让,其中,晨鸣纸业通过子公司寿光美伦以1.80亿元受让了其45%股权。彼时,金信期货净资产账面价值1.21亿元,评估值3.05亿元。

晨鸣纸业此前曾表示,购入金信期货股权是为推进公司多元化发展,抓住期货行业发展机会,增强综合竞争力。

而此次转让则是为了“优化公司资产结构,增加现金流入,聚焦制浆、造纸主业发展。”

不过,距离2023财年结束仅剩一个月,晨鸣纸业能否在年底前顺利完成该笔交易还具有不确定性。

公告称,因本次交易采取公开挂牌转让的方式,截至公告披露日,尚未确定交易对方及交易价格,尚未签署交易协议,公司将根据交易进展情况及时履行信息披露义务。

11月29日,界面新闻致电晨鸣纸业董秘办,得到的回复也是“要看挂牌的进度和情况。”

实际上,这并非晨鸣纸业年内首次卖资产“回血”。

今年9月,晨鸣纸业公告拟将直接持有的武汉晨鸣汉阳纸业股份有限公司(以下简称:武汉晨鸣)65.21%的股权,以4.8亿元出售给武汉垣丰隐虎产业投资合伙企业(有限合伙)。该交易完成后,武汉晨鸣将从公司的99.85%控股子公司变成34.64%参股公司,不再纳入公司合并报表范围。本次交易预计为晨鸣纸业产生收益约1.93亿元。

据了解,武汉晨鸣是晨鸣纸业旗下的生产基地之一,由晨鸣纸业与湖北省汉阳造纸厂于1997年合资设立。

近年来,武汉晨鸣财务状况不佳,已于2022年5月起正式停产,目前的收入主要为资产租赁收入。2021年、2022年及2023年1-7月其净利润合计亏损约2.8亿元。

在本次交易前,晨鸣纸业已于今年4月底与武汉市土地整理储备中心武汉经济技术开发区分中心签署《国有建设用地使用权收回协议书》,武汉土储中心拟收回武汉晨鸣368,624.21㎡的土地和地上建筑物及附属设施,向武汉晨鸣支付收储补偿金共计7.32亿元。

值得一提的是,除了出售资产外,晨鸣纸业此前还通过子公司增资扩股引入战略投资者,以降低公司资产负债率。

今年9月,晨鸣纸业公告称,拟引进山东省属国有企业对控股子公司湛江晨鸣浆纸有限公司进行增资,增资金额3亿元。增资后,晨鸣纸业持有该子公司股权比例从77.55%降至75.30%。

昔日“纸茅”如今业绩垫底、债务压顶

从多元化发展到聚焦主业,晨鸣纸业多次售卖资产的举动透露出“焦灼”两个字。

晨鸣纸业成立于1958年,总部位于山东寿光,是以制浆、造纸为主的大型综合企业集团,同时也是国内第一家同时在A股、B股、H股三个市场上市的股份公司。

历经60多年发展,晨鸣纸业在全国拥有多个生产基地,年浆纸产能1100多万吨。目前公司产品主要为机制纸,涵盖文化纸、铜版纸、白卡纸、复印纸、工业用纸、特种纸、生活纸等多个系列。

因业绩和股价齐飞,晨鸣纸业曾被外界冠以“纸茅”称号,2017年是公司上市以来最高光的一年,当年公司净利润一举突破30亿元,达到37.69亿元;股价也从每股5元左右一度涨至超过11元。

此后,晨鸣纸业经历业绩和股价双滑坡,但至2021年净利润仍能达到20亿元,2021年2月公司股价也一度达到历史最高的12.69元/股(前复权)。

但就在2022年,晨鸣纸业业绩遭遇“重创”,当期营业收入约320亿元,同比减少3%,归母净利润仅1.89亿元,同比大降90%;扣非净利润则由盈转亏至-3.61亿元。

晨鸣纸业表示,受多种因素影响,2022年大宗原材料价格、能源动力、国际物流价格猛涨,导致造纸企业运营成本居高不下;同时,在下游市场,国内市场需求疲软,销量同比下降,价格传导机制作用难以发挥,企业盈利空间受到挤压。

从业务板块来看,机制纸占晨鸣纸业2022年全部营收的88%以上,而该产品毛利率骤降近10个百分点,从2021年的23.5%降至2022年的13.9%。

更糟糕的处境发生在今年。在连续三个季度亏损后,晨鸣纸业2023年前三季度合计亏损7.69亿元。 这也是其自2000年上市以来首次录得三季报业绩亏损。

据晨鸣纸业解释,亏损主要是受宏观经济环境影响,下游需求偏弱,导致机制纸销量和价格同比大幅下降影响,尤其是白卡纸受供给增加、需求不足影响,出现了价格成本倒挂的情况。

上半年,造纸行业大部分上市公司业绩同比均出现不同程度下降。国家统计局数据显示,2023上半年,我国造纸和纸制品业利润总额120.4亿元,同比下降44.6%。

在经历行业低谷后,近期,随着市场需求的回暖,纸价出现了反弹,包括晨鸣纸业在内多家企业发布了文化纸涨价函。

但多家机构预测行业反转仍需时间。华泰证券研究报告指出,“由于行业供给释放的高峰期仍未度过,供需反转现在可能仍然为时尚早。”

该研报分析称,“文化纸是2023上半年以来价格修复速度最快的成品纸,文化纸新增产能有望在2024年回归常态,但2023年仍然处于产能投放的高峰期。该行预计仍有107万吨/年产能将在年底前投产,更大的市场挑战可能仍会在2024上半年到来。”

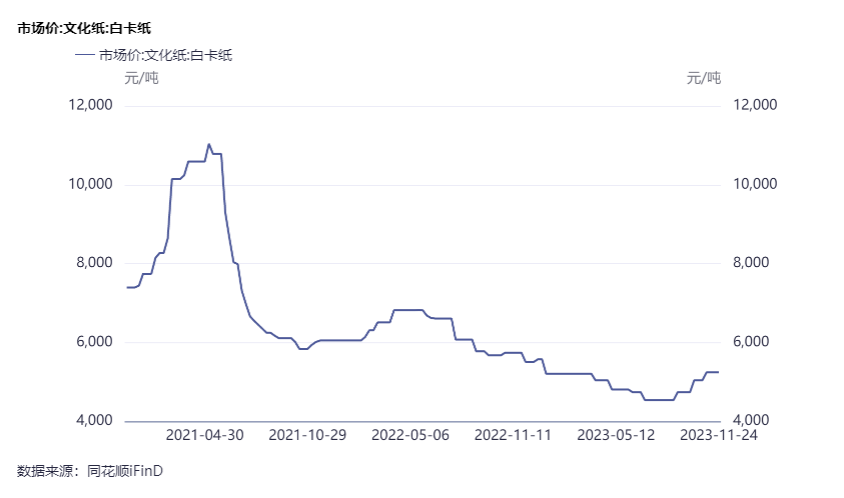

从同花顺数据也可以看到,文化纸中的白卡纸市场价虽自2023年下半年来有所修复,但仍处于历史较低位。

需要注意的是,晨鸣纸业多项财务数据已明显落后行业平均水平。

目前,A股11家造纸企业中,晨鸣纸业以90亿元的市值暂列第5,市值最高的为太阳纸业(002078.SZ)超330亿元,其次是仙鹤股份(603733.SH)市值126亿元、岳阳林纸(600963.SH)市值115亿元、山鹰国际(600567.SH)市值93亿元。

业绩方面,晨鸣纸业前三季度超7.6亿元的亏损额已是行业垫底。盈利最强的太阳纸业净利润超21亿元。

各项指标均表明,晨鸣纸业偿债压力巨大。截至三季度末,晨鸣纸业资产负债率72.98%,为同行业最高,且远超行业49.55%的平均值。公司账上虽尚有货币资金123亿元,不过根据中报,超八成以上使用受限,远不能覆盖334亿元的短期借款,反映短期偿债能力的两项指标流动比率和速动比率分别0.59、0.36,均为同行垫底水平。

评论