界面新闻记者 |

11月29日,甘肃证监会官网发布公告,对兰州黄河生态旅游开发集团有限公司(以下简称:黄河开发集团)和其两个债券项目的受托管理人东兴证券出具警示函。

根据公告,因黄河开发集团非公开发行的“22兰旅02”“22兰旅03”公司债券合计6.46亿元于2022年9月-2023年2月期间未按募集说明书约定的用途使用,甘肃证监局对黄河开发集团董事长张永才、副总经理周宁采取出具警示函的行政监管措施。

东兴证券作为“22兰旅02”“22兰旅03”的受托管理人,未按照债券受托管理协议的约定履职尽责。甘肃证监局对东兴证券同样采取了出具警示函的行政监管措施。

《公司债券发行与交易管理办法》规定,公开发行公司债券的受托管理人应履行“在债券存续期内监督发行人募集资金的使用情况”职责。非公开发行公司债券的受托管理人也应“按照债券受托管理协议的约定履行职责”。《公司债券受托管理人执业行为准则》(2023修订)也明确指出,债券受托管理人应当持续监督并定期检查发行人募集资金的使用情况是否与相关规定及公司债券募集说明书约定一致。

今年年内已有联储证券、江海证券和五矿证券等多家证券公司作为受托管理人因为未采取有效措施督促发行人规范使用募集资金而被罚。

光大证券债务融资总部合规团队指出,因为受托管理人券商往往要被动依靠发行人、银行获取募集资金使用情况相关信息,因此,募集资金使用监督是极易出现履职不到位的方面之一。

根据wind,“22兰旅02”“22兰旅03”两只债券均为非公开发行的私募债券。其中“22兰旅02”发行于2022年9月29日,期限两年,票面利率6.5%,年付息一次,发行规模为5.05亿元;“22兰旅03”发行于2022年10月19日,期限两年,票面利率6.5%,年付息一次,发行规模1.45亿元。

根据两只债券的基本条款,两只债券的募集资金用途均显示“本期债券募集资金扣除承销费用后全部偿还到期公司债券‘22兰交D1’”。

两只债券的实际发行规模合计6.50亿元,而根据公告,合计6.46亿元于2022年9月-2023年2月期间未按募集说明书约定的用途使用。也就是说至少99%的资金未用于约定的用途。

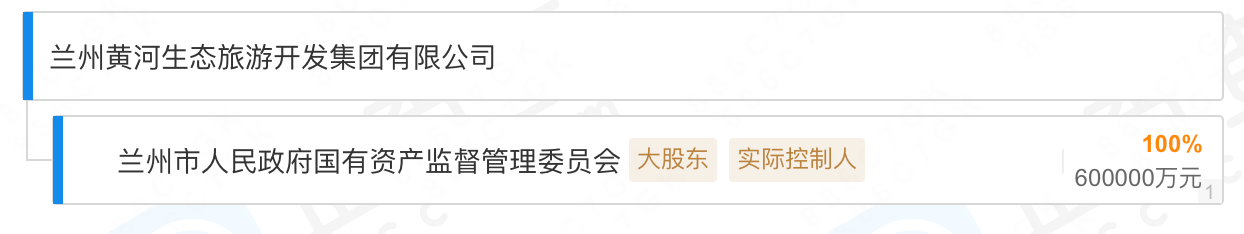

黄河开发集团成立于2018年10月,注册资本金60亿元,主要负责对黄河兰州段范围内国有经营性资产和非经营性资产整合。兰州市人民政府国有资产管理委员会作为黄河开发集团实际控制人持有其100%股份。

上述两只债券资金用途中提到的“22兰交D1”的发行人为兰州交通发展建设集团有限公司(以下简称:兰交集团),该债券发行于2022年2月23日,于今年2月25日到期,并在2月27日完成兑付。

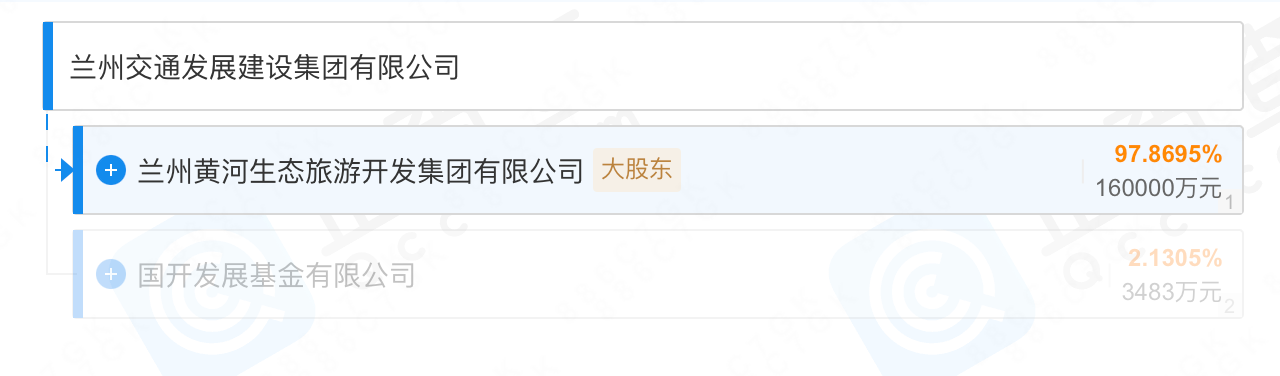

根据企查查,黄河开发集团作为大股东持有兰交集团97.8695%的股份,其余股份由国开发展基金有限公司持有。同黄河开发集团一样,兰交集团的实际控制人也为兰州市人民政府国有资产管理委员会。

黄河开发集团共存续三只债券,除了上述两只债券外,还有一只发行于2022年6月的两年期债券“22兰旅01”,公司的三只债券均将于一年内到期。今年7月,上交所受理了黄河开发集团一只非公开发行的乡村振兴公司债券,拟发行金额20亿元,目前还未有更新进展。

从2020年到2022年公司的资产负债率持续攀升,根据黄河开发集团2023年中报,公司当期发生亏损,净利润为-1.56亿元。公司货币资金359383.32万元,短期债务237371.07万元,目前来看短期偿债压力不大。

评论