文|极客电影

上个月,迪士尼这个1923年10月诞生于洛杉矶的“媒体巨人”刚刚度过了自己的百年华诞。

过去的一百年里,迪士尼在电影、有线电视和主题公园产业中都取得了辉煌成就。

在未来的岁月里,互联网和人工智能毫无疑问将是改变媒体产业最大的两个新技术驱动力。

迪士尼这个“百岁老人”还能跟上时代变化的步伐、施出新的魔法吗?

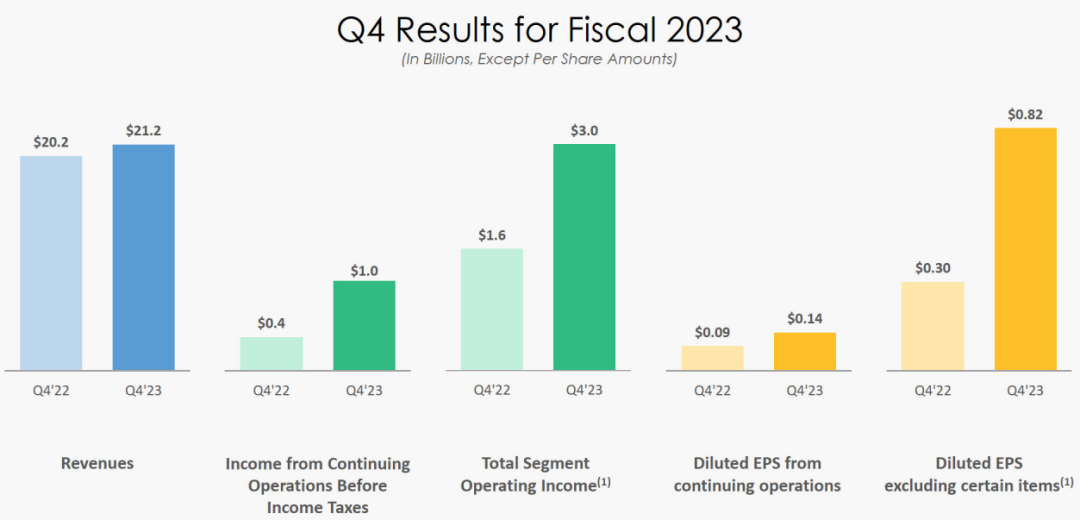

这个月初,迪士尼公布了2023财年四季度财报,强劲的业绩其实是让市场为之惊讶的:

四季度迪士尼不光业务收入 YoY 有了5%的提升(从202亿美元提升到212亿美元),运营利润更是从16亿美元暴涨到30亿美元。

最终每股盈利从0.3美元提升到0.82美元,大大超出市场预期。

Disney2023年四季度财报

应该说,一年前罗伯特·艾格(Robert Iger)重新执掌迪士尼CEO之位,让这个媒体巨人的业务发展重新回到了正确的轨道上来。扩展阅读:《临危受命,老CEO关键时刻上演力挽狂澜戏码?》

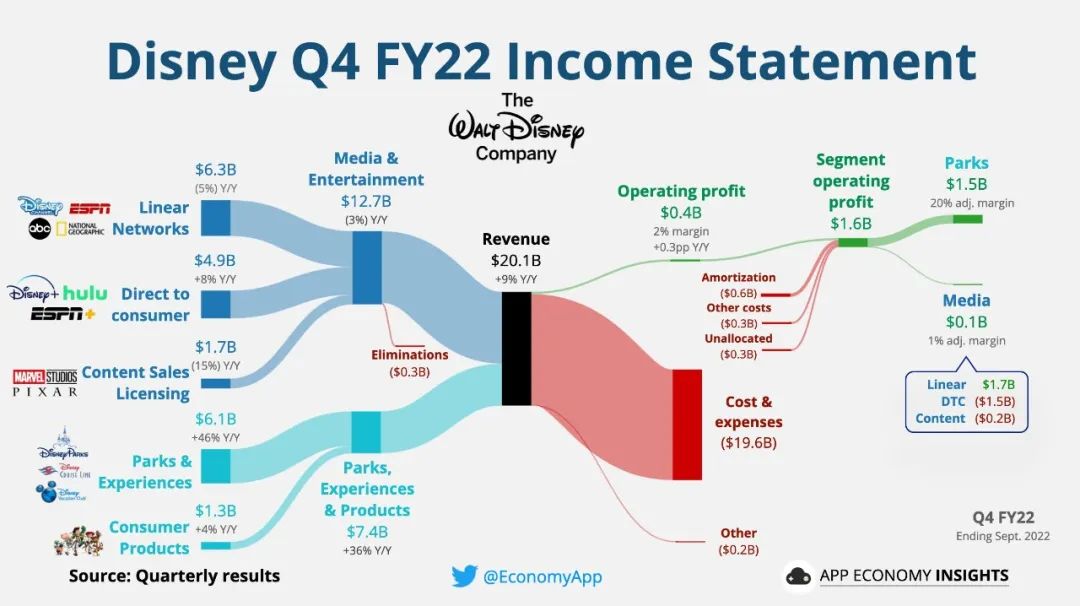

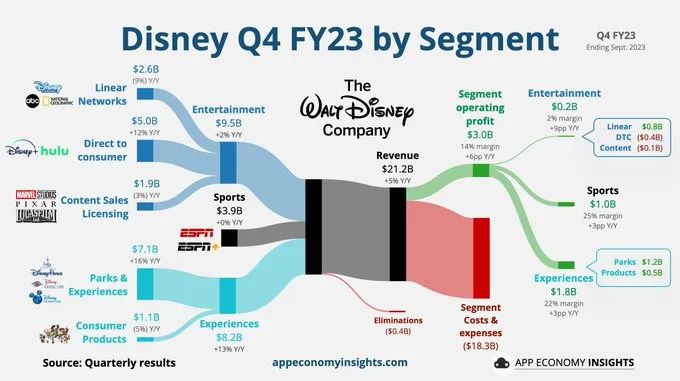

如果我们仔细比较2022年四季度和2023年四季度的财报,就能够发现,到底是哪些业务带来了巨大贡献:

在收入方面,最大的增长来自“主题公园”,提升了16%。

这有赖于疫情之后线下活动和旅游的全面恢复,当然,迪士尼公园门票的提价也为收入增长提供了动力。

另外一个收入增长发动机是“流媒体业务”,YoY 提升了12%。

虽然传统电视业务仍然在萎缩(-9%),但媒体业务整体仍然增长了2%,最终让集团全部收入增长5%。

2022财年四季度损益

2023财年四季度分类收益

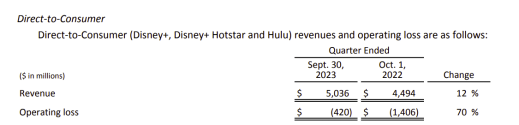

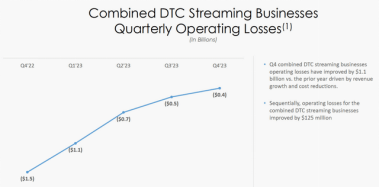

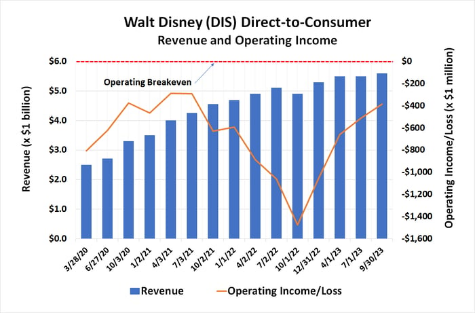

在支出方面,运营成本从196亿削减到183亿。开支节省了13亿——这是迪士尼运营利润快速提升的关键,而其中最大的部分,就是止住了流媒体业务的“失血”。

2022年四季度流媒体运营亏损15亿美元,而2023年四季度流媒体运营亏损4亿美元——光是流媒体开支减少的部分就占集团全部开支节省的85%。

流媒体(Direct-to-Consumer)收入提升12%,而支出减少70%,这是什么样的神仙操作。

Disney2022年流媒体收入与运营支出情况

罗伯特·艾格不愧是执掌迪士尼超过二十年的“老司机”,精准把握了鲍伯·查佩克在掌舵期间“大力发展流媒体,但未能成功控制开支”的弊病,让公司的财报焕然一新。

这次,也是迪士尼使用新财务结构的第一个季度。

所谓“新财务结构”,是将公司分为三个部门:

1、娱乐(Entertainment):包括迪士尼的所有流媒体和媒体业务;

2、体育(Sports):主要就是 ESPN;

3、体验(Experiences):包括主题公园、酒店、游轮、线下营销和消费者商品等所有线下产品和服务。

财务结构变化的背后,彰显了公司对于未来转型的期望。

公司在四季度财报新闻稿中表示:

展望未来,有四个关键的机会对我们的成功至关重要:

流媒体业务中实现显著且持续的盈利能力、将 ESPN 打造成卓越的数字体育平台、提高电影片厂的产量和经济效益,以及推动公园和体验业务的增长。

我们接下来将着重聊一聊迪士尼未来流媒体发展的重要变化。

01 流媒体业务终于止亏

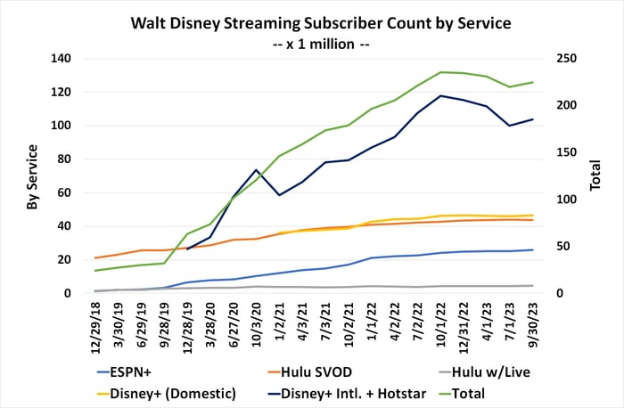

流媒体服务对于传统媒体行业的重要性,已经无需多言。而在过去的三年里,迪士尼的流媒体服务 Disney+ 作为 Netflix 最重要的挑战者,一直在紧追不舍。

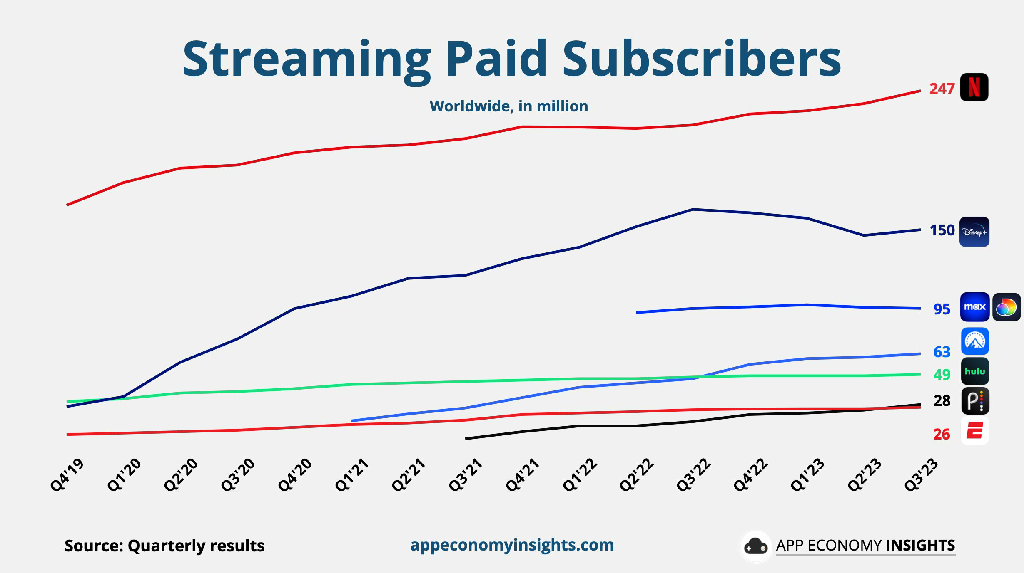

应该说,Disney+ 在刚刚起步时势头很猛,一度快速接近已经陷入原地踏步状态的 Netflix;

但是让人没想到的是,2022年三季度开始,Disney+ 的用户数不升反降,在刚刚达到 Netflix 用户数的六成就摸到了自己的天花板。

流媒体订阅用户数发展情况

这对于一心希望赶超 Netflix 甚至取而代之的迪士尼实在是晴天霹雳。

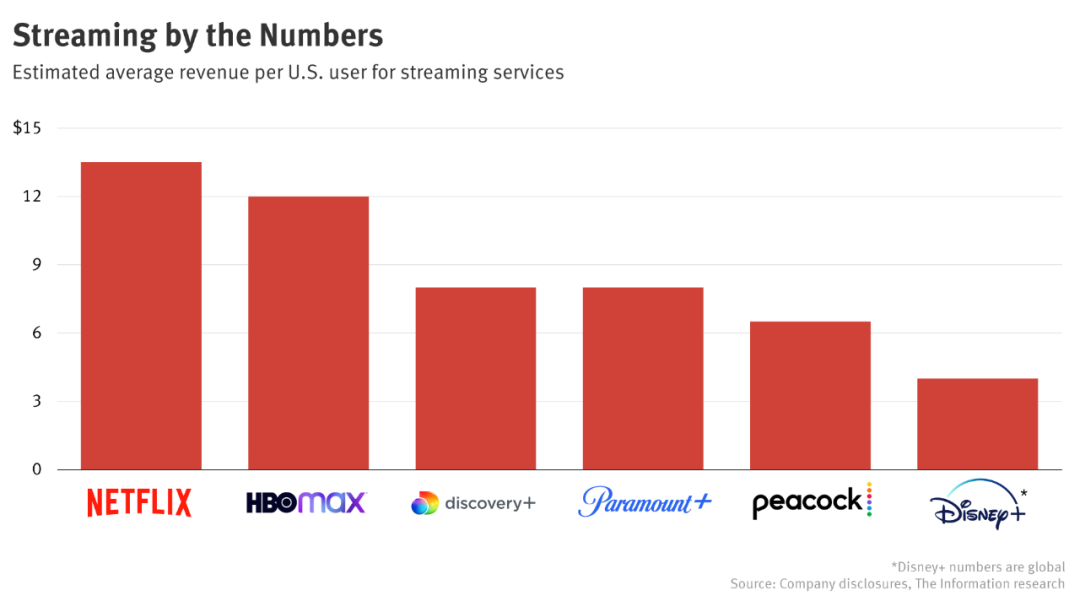

订阅用户数只能反映流媒体平台竞争力的一个方面,户均价值(Average Revenue Per User, ARPU)则是另一个同等重要的指标。

按照研究机构的统计,以低价开局冲击 Netflix 存量市场的 Disney+,虽然用户数发展很快,但户均价值远远落在了 Netflix 之后——Netflix 户均价值在13美元以上,而 Disney+ 的户均价值只有不足5美元,甚至还在所有的流媒体竞争对手如 HBO Max、Paramount+ 和 Peacock 之后。

各大流媒体平台的户均价值

应该说,疫情给流媒体行业的发展提供了火箭般的助推;但整个社会在过去的一年里已经从疫情中全面恢复过来,迪士尼的管理层也意识到疫情的结束已经极大地改变了流媒体的竞争态势,粗放式的“跑马圈地”战略不再有效。

对于像迪士尼和华纳媒体这样的大公司来说,在开辟新业务线条时,率先不惜一切代价追求市场份额是很常见的策略。

大公司经常允许“先驱者”冒险开发利基市场(Niche Market)或新业务,当确认利基市场足够大或者新业务足够成熟后,通过已有的资源优势进入新市场并快速扩大市场份额,以便迅速拉近和“先驱者”差距,甚至彻底反超。

这种情况下,在相当长的时间内,培育市场和摸索商业模式的成本就会由“先驱者”来承担。

但现在的流媒体市场已经不是这样的状态。

“先驱者” Netflix 已经足够大(市场份额)和足够强(原创内容库),短时间内迪士尼是不可能击倒 Netflix 的——于是“猎豹式的捕杀”变为了“马拉松式的长跑跟随”。

在这种情况下的最优策略是:“大公司”必须转而专注于利润,并获得具有挑战性的市场份额和建立足够的利润空间——起码不低于行业平均水平。

如果对手犯错,那就有一举赶超的机会;如果对手不犯错,那就稳健跟随,缓慢扩大市场份额,并与领先者合力狙击新进入市场的挑战者,力争达到少数寡头垄断的局面。

事实上迪士尼也是这样做的。

从去年四季度到现在,迪士尼一直在努力压缩 Disney+ 的亏损金额,分别是4亿,4亿,2亿和1亿。

去年四季度到现在Disney亏损金额下降到1亿

当然,越往后,成本压缩越困难,但这是确保长期竞争优势的必然之举,没有别的选择。

如果我们在 Breakeven (盈亏平衡)的位置画一条线,就可以看到整个亏损的转折点就发生在罗伯特·艾格重掌帅印之后。

罗伯特·艾格重新执掌CEO后,Disney亏损逐渐减少

尽管亏损已经大大压缩,但接下来至少还要花3-4个季度才能真正突破盈亏点,让迪士尼的流媒体业务彻底止血。

02 收购Hulu的意义

迪士尼在流媒体业务的另一个重要举措,就是将在今年年底以86亿美元的价格从康卡斯特手上收购 Hulu 剩余的股份,以便全额拥有 Hulu 这一独立的流媒体平台。

Disney以86亿美元收购Hulu

迪士尼收购Hulu的原因主要有以下几点:

首先,当然是增加消费者接触点。

Hulu 提供更广泛的成人导向内容,有着自己独特的观众群体,这些观众与 Disney+ 家庭友好和以儿童为主的内容目标市场不同。

通过这种方式,迪士尼能够吸引更广泛的观众群体,包括那些对其传统内容(如迪士尼动画和家庭友好型电影)不感兴趣的观众。

在提供更加成熟的影视剧方面,HBO Max 是行家里手。从欲望都市到黑道家族再到权力的游戏,HBO 很多王牌剧集走的都是“逆”合家欢的路线。要获得这些“重口味”观众,当然需要有一个非迪士尼品牌的平台才好操作。

其次,有了 Hulu ,也就有了“品牌组合拳矩阵式出击”的可能。

明确的品牌分工有助于迪士尼在不同市场和观众群体中保持强有力的存在感,并提供绑定的优惠套餐来协同营销。当然,这一招还可以连 ESPN 一起绑进来。

所以,无论是从市场定位,还是从价格策略来说,Hulu 都是迪士尼可以用来对抗竞争对手的武器。

流媒体市场日益拥挤,迪士尼需要强化自己的位置,占位更广泛的受众市场来对抗像 Netflix、Amazon Prime Video 等强劲的竞争对手。

完全控制 Hulu ,可以加强迪士尼在流媒体领域的竞争力。

从现有的迪士尼流媒体订阅用户来看,Disney+ 已经超1亿,Hulu 超过了4000万,ESPN 超过了2000万,刚好是三个不同的用户规模。

而且,Hulu 作为已经上线十几年的流媒体服务,其用户数一直在稳步增长。

Disney流媒体订阅用户增长情况

完全控制 Hulu 意味着迪士尼可以合并其订阅收入,并且能够直接访问 Hulu 的消费者数据——这些数据对于理解观众行为、优化内容推荐、个性化营销策略以及开发新内容非常重要。

通过 Hulu,迪士尼能够获得大量关于观众偏好和行为的数据,这些信息对于内容创作、营销策略、以及个性化推荐等方面能起到关键作用。

对于迪士尼这样的流媒体业务新手,需要从 Hulu 获得更多的运营经验,以便了解广告收入和订阅收入之间的最佳平衡,并提升自己的户均价值(ARPU)。

反过来说,Hulu 也可以从迪士尼那边更多的受益。

迪士尼可以利用内容创作、技术和营销方面的专长,来提升 Hulu 的服务质量和用户体验,这些提升包括高质量的原创内容、获得改进用户界面和增加个性化元素等方面。

总之,Hulu 作为之前的第三方流媒体平台,对于迪士尼流媒体业务的差异化竞争是非常有价值的,所以迪士尼希望彻底控制,为自己所用。

03 被迫与竞争对手合作

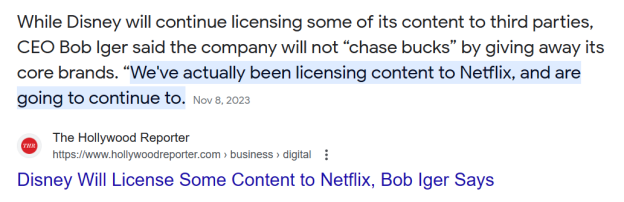

11月8日,罗伯特·艾格宣布,将继续与 Netflix 合作,向其授权部分内容——这代表着迪士尼在流媒体竞争的态度有了改观。

罗伯特·艾格表示将继续向Netflix授权部分内容

此前,艾格曾对将内容授权给 Netflix 的想法表示不屑,他在2022年1月接受《纽约时报》采访时表示,这就像“向第三世界国家出售核武器技术,而现在他们却用它来对付我们”。

2023年随着流媒体行业竞争态势的改变,各家都开始聚焦于提升自己的盈利水平,而不是跑马圈地,这时竞争对手之间的合作就成为大势所趋。

毕竟市场足够大,谁也不能完全干掉对方,合作起来从用户口袋里掏更多的钱就成为行业的主旋律。

于是艾格在4月3日的公司年度股东大会上改变了立场,表示公司不会将其核心的品牌内容(迪士尼动画、皮克斯、漫威、星球大战等)授权给第三方,但会考虑授权其他产品。

这种既竞争又协作的方式,实际上是适应市场的一种体现:

首先是改善收入和盈利状况。通过向 Netflix 授权内容,迪士尼能够从版权费中直接获得收入。

这是一种有效的盈利方式,尤其是对于那些可能不适合或不够吸引新客户来驱动迪士尼自有流媒体服务订阅的内容。毕竟很多长尾的内容并不合适 Disney+ 或者 Hulu,反倒在 Netflix 上有很多观众。

由此就引申出市场覆盖和观众群的扩展。Netflix 拥有最庞大的全球流媒体用户群。通过 Netflix,迪士尼能够触及更广泛的观众群体,尤其是那些可能还没有订阅 Disney+ 的观众。

毕竟迪士尼品牌造梦是企业的核心竞争力,借助竞争对手的平台广泛传播自己的内容和 IP 往往是利大于弊。

从长远来看,迪士尼可能会评估那些授权内容在 Netflix 平台上的表现,以决定未来是否继续在自己的平台上独家提供这些内容——这种策略可以帮助迪士尼更好地了解市场需求和内容价值。

向竞争对手提供内容授权的也不只是迪士尼。许多其他流媒体也已向 Netflix 授权内容,比如 NBC 环球的《金装律师》(Suits)以及派拉蒙的动画剧集《星际迷航:神童》(Star Trek: Prodigy)。

这些内容协作显示出各家媒体巨头已经放弃了斥巨资打造内容优势的努力,而代之以更现实的盈利导向的发展道路。

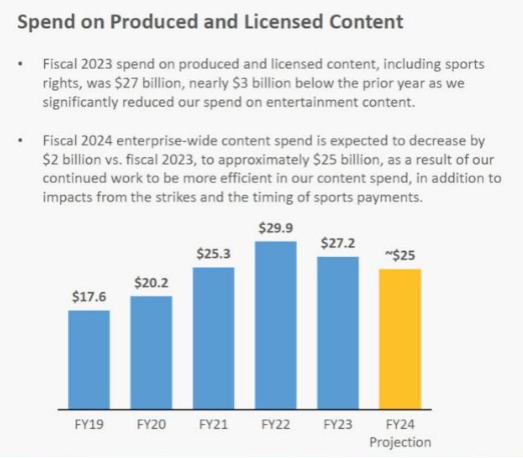

根据媒体披露,刚刚结束的2023财年,迪士尼的内容制作投资从2022财年的299亿美元减少到272亿美元,预计2024财年内容制作投资会进一步缩减到250亿美元。

Disney在内容制作和授权内容上的投资

面对紧缩的市场和有可能软着陆的经济,各个媒体“地主”家余粮也不多了,需要做好长期发展的准备。

需要指出的是,迪士尼新的财务结构中的支柱之一:体育(Sports),也就是 ESPN,也将走上流媒体发展之路。

这部分的策略和变化,我会单独撰文分析。因为 ESPN 的流媒体转型一方面会和传统的剧集内容流媒体很不一样,另一方面 ESPN 还会在体育博彩方面大展拳脚,这将成为 ESPN 未来新的业务增长点。

最后提一句,未来1年内迪士尼可能还会面临外部的影响。

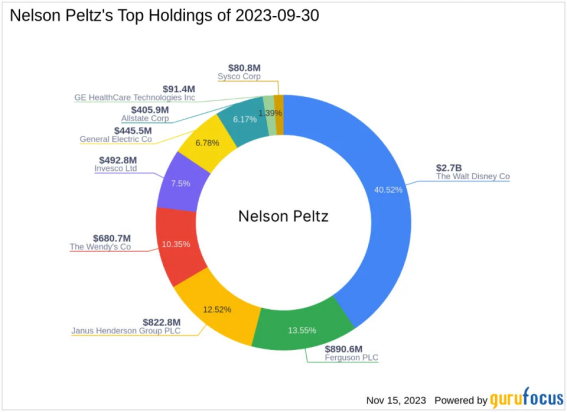

美国知名的对冲基金Trian Fund Management 在2023年第三季度对其投资组合进行了重大调整,增持了412%的迪士尼股票,总价值达 26.6 亿美元。该基金目前40%的资产投入在迪士尼身上。

2023年第三季度 Trian Fund Management 的投资组合

这家基金的首席执行官兼创始合伙人、著名投资者纳尔逊·佩尔茨(Nelson Peltz)属于激进投资者。

他经常购买被认为低估的公司股份,然后游说公司内部进行变革,例如提高股息、股票回购、削减成本、管理层变动,有时甚至解散公司。

佩尔茨就曾经争夺百事可乐的董事会席位,以推动百事的饮料部门和零食部门剥离分拆。目前他重仓投资迪士尼的目的还不清楚。

评论