文|DataEye研究院

B站下半年动作频频,有7款产品完成上线,最近上线的就是《纳萨力克之王》。

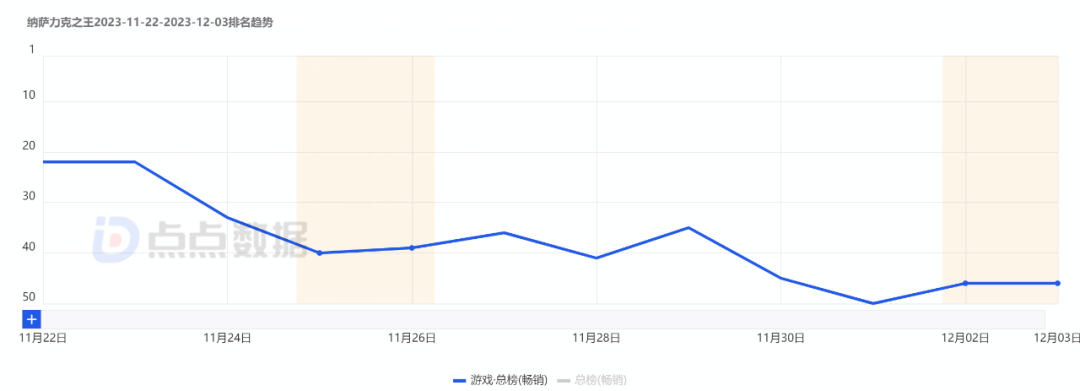

点点数据显示,该产品上线当天排名iOS免费榜第2,但目前已经掉出百名开外。iOS畅销榜方面,该产品基本位置在50名左右,表现中规中矩。

事实上,今年以来B站过得并不太平——财报数据不乐观,多款产品表现平平,备受关注的产品也未能扭转颓势。

《纳萨力克之王》大概率会成为B站今年最后一款上线的产品,宣发表现如何?背后展现了B站怎样的营销思路?

今天,DataEye研究院就透过这款产品,聊聊B站。

为表客观,本文会严格区分【事实&数据】,以及【DataEye研究院观点】。如果您对观点有异议,可以只参考【事实&数据】部分,以您自己见解为主,评论区见。

一、产品&市场情况

【事实&数据】

(一)产品情况

《纳萨力克之王》是一款动漫改编手游,其原著《OVERLORD》属于异世界穿越奇幻冒险轻小说IP,而在国内市场旗下动漫番剧则更为人所熟知。

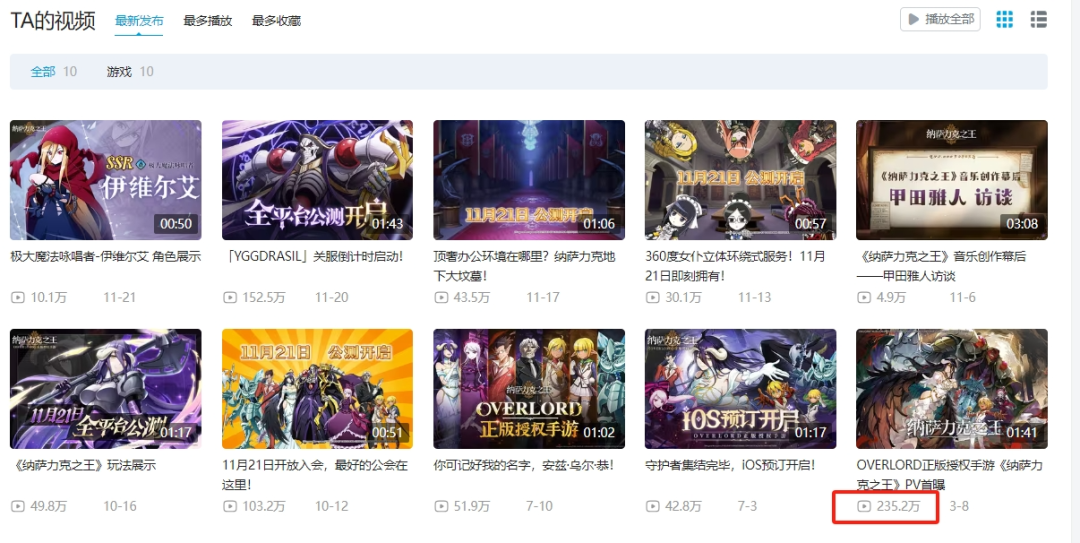

B站数据显示,《OVERLORD》目前播放量突破4.6亿次,而追番人数超过1000万人。一方面《OVERLORD》在二次元圈子内有不俗的知名度;另一方面就是B站作为该作品前三季独播平台。《纳萨力克之王》官方频道在今年3月发布了首曝PV,目前总播放量已经超过230万次。

(二)市场数据

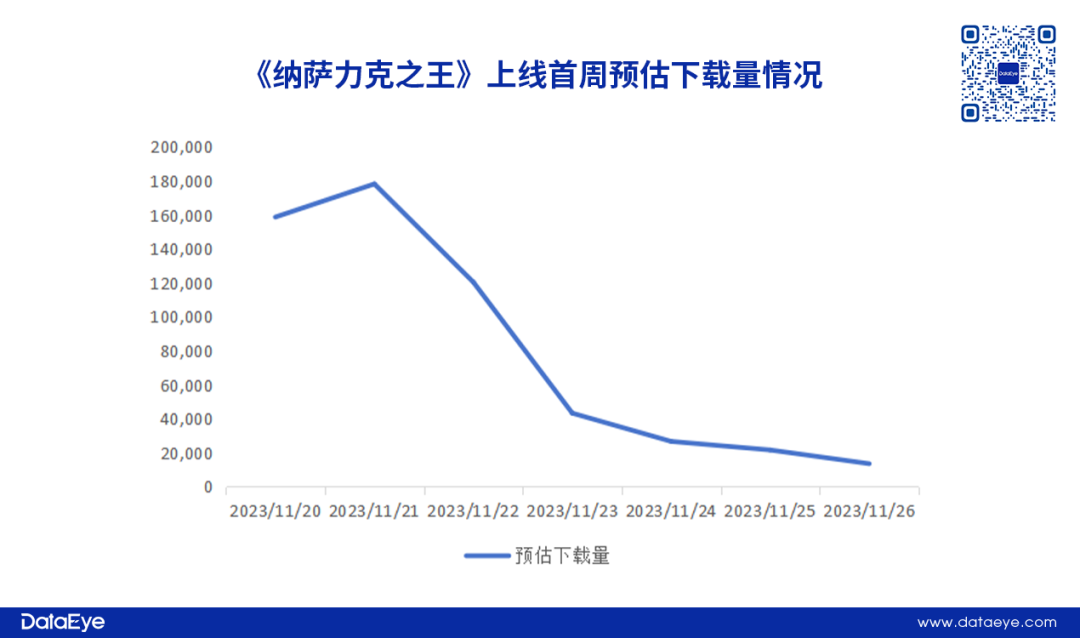

从下载数据来看,《纳萨力克之王》首日上线排名iOS免费榜第2,上线一周累计下载量约为56万次。从趋势来看,第二天该产品下载仍有一定的提升,但很快下载量下滑明显。

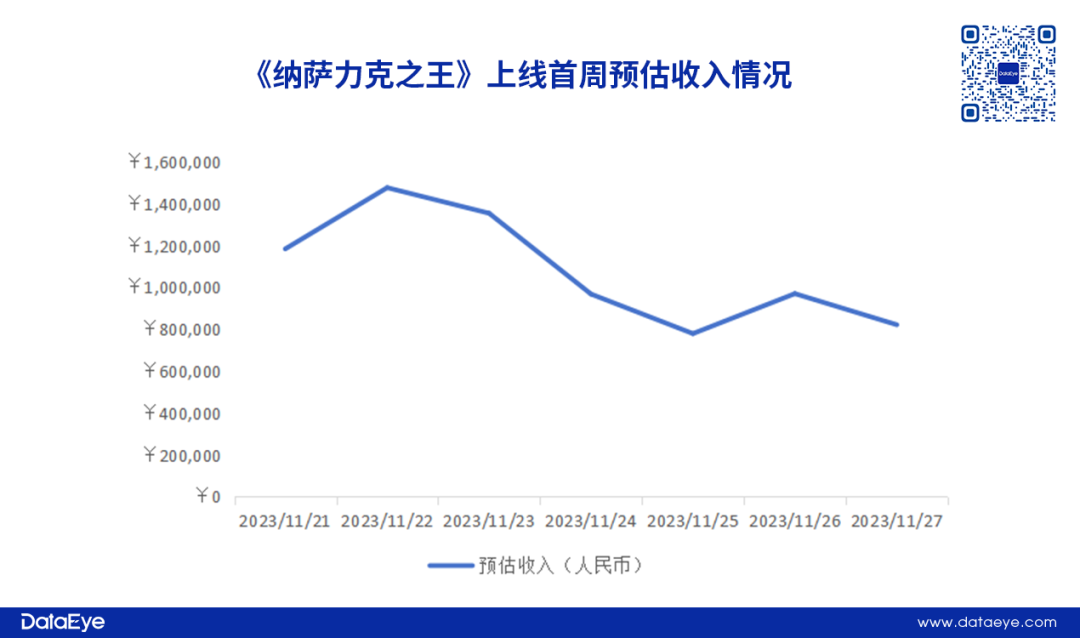

从预估收入层面(扣除了平台分成)来看,《纳萨力克之王》上线一周累计收入约为765万,且收入表现呈现出缓慢下滑的趋势。可是从市场排名来看,《纳萨力克之王》基本维持在iOS畅销榜40-50名区间。

不过需要注意的是,《纳萨力克之王》设有B站渠道服,iOS端表现仅供参考,并不能完全反映出该产品的市场真实情况。【DataEye研究院观点】

《纳萨力克之王》目前市场表现中规中矩,其实这与大多数IP改编游戏的情况相似,享受IP本身自带流量的优势,但劣势也十分明确。

从积极方面来看,作为知名IP改编游戏产品,《纳萨力克之王》本身拥有一定的用户、粉丝基础,一方面可以不强依赖大规模的宣发来扩大影响力,产品登陆市场后亦能迅速打开市场;另一方面核心用户精准,营销策略明确。

但弊端方面也非常明显。DataEye研究院认为《纳萨力克之王》的目标用户大致分为两大类:

一种是该IP的核心用户群体,对IP内容了解、有认知,但对产品品质要求高;

另一种则是对该IP有基本了解的二次元群体,会受到好奇心驱使下载安装,但留存情况或许并不乐观。

事实上,IP改编游戏时常出现“毁IP”“卖情怀”的情况。这也让玩家们尝试IP产品的态度愈发谨慎,核心玩家观望情绪不断增加,付费表现就不乐观。

总结来看,在转化核心用户层面来看,如何分别撬动两类人群是《纳萨力克之王》是项目组需要考虑的两大方向。接下来,将拆解《纳萨力克之王》的买量营销策略。

二、买量营销表现

【事实&数据】

(一)投放素材量

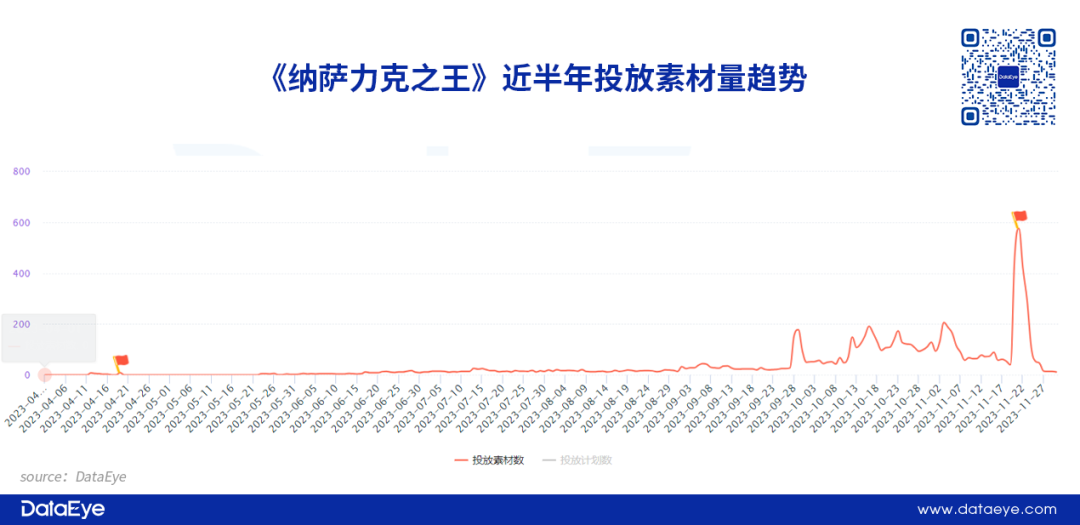

DataEye-ADX投放数据显示,《纳萨力克之王》在今年3月就开始进行小规模的素材测试。

直到今年10月进入产品预热阶段,素材投放量提升至单日150-200组。而在产品上线爆发阶段,素材投放量飙升,游戏发布当日投放素材接近600组。但随后,该产品的素材投放量快速下落。

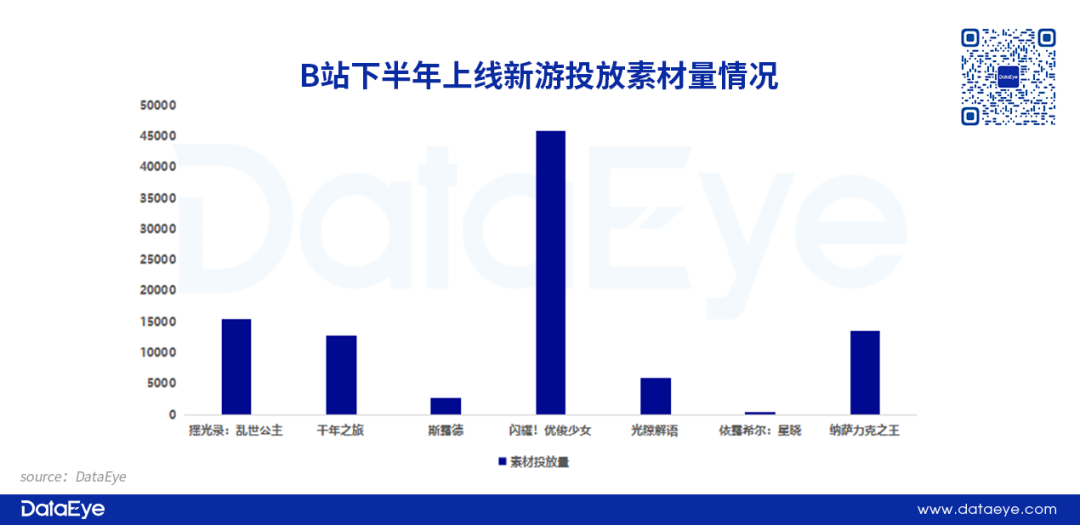

对比B站下半年发布的数款产品,《纳萨力克之王》今年以来去重投放素材量在1.3万组左右,整体投放量处于中等的位置。

(二)买量文案

《纳萨力克之王》热门文案主要呈现出两个方面:

一方面以“100抽”“限定时装”“SSR英雄”为主的福利卖点;

另一方面就是强调原作IP“OVERLORD”。

(三)创意素材

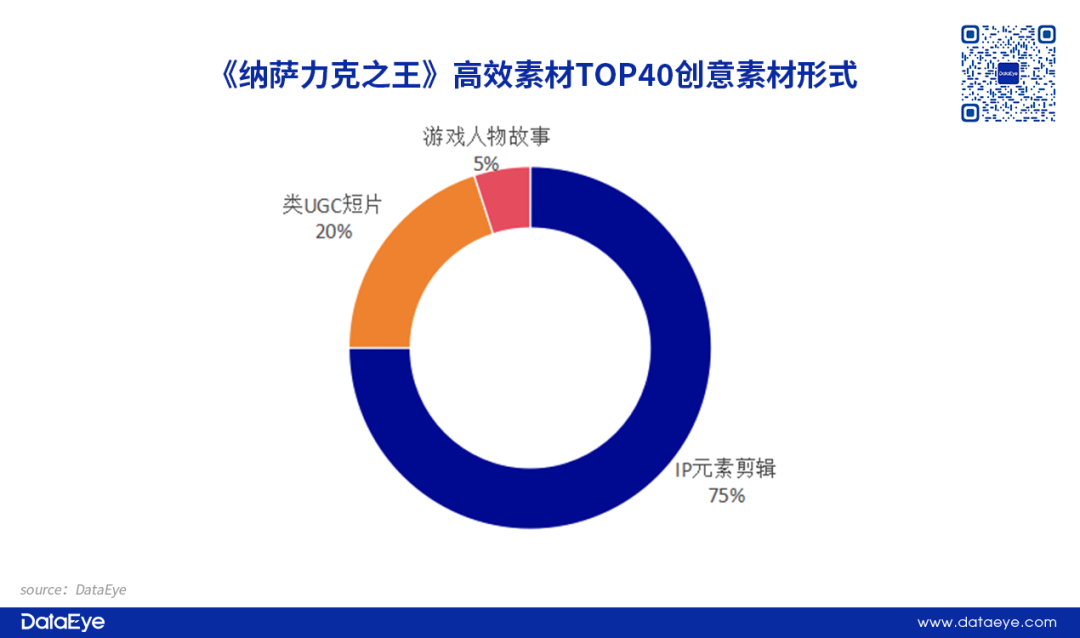

DataEye研究院整理《纳萨力克之王》投放计划数TOP40的高效素材,其中投放素材的创意类型主要分为三种:

第一种是IP元素剪辑。这类素材主要以原作“OVERLORD”的IP内容,例如角色、背景世界观、招式等等,配合原著动漫熟悉的BGM。这类素材占比约75%。

第二种是类UGC短片。这类素材主要通过讲解的方式,对游戏内容进行介绍,突出产品卖点。同时形成内容传播,而这次类素材占比约为20%。

第三种就是游戏人物故事。主要是展示游戏中各角色造型、立绘、技能招式等内容,此类素材占比约为5%。

《纳萨力克之王》高效素材TOP40-角色人物故事

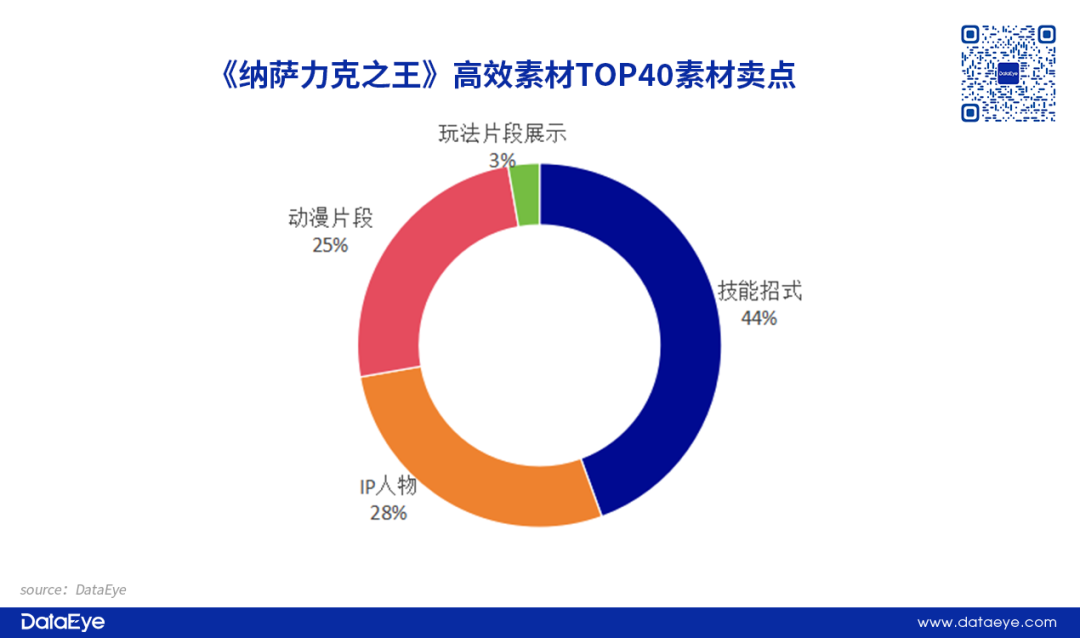

在创意卖点方面,《纳萨力克之王》投放计划数TOP40的高效素材主要分为四个方面,其中重点突出技能相关的素材占比约为44%,而突出IP相关人物以及动漫片段要素的素材合计占比大约为53%。

【DataEye研究院观点】

通过观察《纳萨力克之王》在买量营销侧的表现,DataEye研究院认为,目前并不重买量,而先做品牌。

其实在产品上线前一周,项目组在主流社交媒体发布了带有“关服”倒计时内容,在大本营B站头版推送带有“关服”倒计时的宣传内容。其本质上就是突出产品的品牌营销,维系IP粉丝用户。因为《纳萨力克之王》原著就是以“关服”这一事件引发的故事。

而在买量端,《纳萨力克之王》则呈现出低调、保守的营销打法。具体从两个方面来看:

其一,投放节奏低调,文案卖点套路化。《纳萨力克之王》在上线爆发阶段并没有进行大规模的买量投放,只是在首日配合造势提升投放量,后续快速下滑;另外,在买量文案方面,100抽、上线就送SSR等文案比较老套,但福利元素依然是拉新层面上很重要的一环——体现出项目组“不求有功,但求无过”的宣发方式。其二,“粉丝专属”的创意素材为主。《纳萨力克之王》着重突出IP原著内容,例如对于角色人物的特点,以及片段展示,其中直接剪辑了大量原著IP画面。项目组通过熟悉的内容与IP原著粉丝形成沟通——贴合原著粉丝的需求。

整体来看,项目组以《纳萨力克之王》的相关内容作为宣发卖点,制造话题舆论,引起共鸣,并且不强求买量扩大声量,以及达人营销破圈。

实际上,B站下半年以来的新品宣发策略基本采用了这一思路——以品牌为主,买量为辅的营销策略。同时这也反映出,在降本增效大环境下,B站方面有意缩减买量投入,转而针对品牌释出相关卖点,主要面向核心受众群体作为营销对象。

DataEye研究院认为,B站这样的营销策略具有两面性:一方面可以以较少的成本达到产品宣传目的,并且目标玩家精准,利于产品在开服阶段拉新及转化;

可是从另一方面来看,产品传播具有局限性,泛用户群体难以被转化、破圈,或许产品进入长线运营阶段,用户留存以及活跃度是一个需要考虑的问题。

三、B站困局,无可奈何?

今年以来,B站过得不太顺利,上半年收入贡献最大的两款游戏为《碧蓝航线》和《Fate/Grand Order》,游戏业务陷入了依靠“吃老本”的局面。而下半年有多款产品上线却没有太多水花,备受瞩目的《闪耀!优俊少女》也因为技术问题而下架,没能有更突出的表现。

DataEye研究院不完全统计指出,整理了B站2023下半年的产品:

不难发现,目前仅有刚上线的《纳萨力克之王》仍在榜单(TOP200)之内,其余下半年上线的产品基本“全军覆没”。2023年Q3若干新游营业额低于预期或许就是B站三季报游戏业务同比下滑的原因之一。

事实上,当下的国内游戏市场已经进入了标准的存量竞争阶段,新用户红利消失市场需要与众不同的产品,或者是顶尖的产品力。脸谱化的产品即使品质再好,也难以撬动用户。

DataEye研究院认为,《纳萨力克之王》以一种相对稳健的方式进行宣发,注重对核心用户群的挖掘,优先建立品牌,不强依赖买量投放。

整体来说,营销表现稳健但也缺乏创新和突破。可实际上,这种套路化、公式化的营销方式,或许是当下B站在游戏营销层面上的无奈之举——虽然未能成为市场现象级的产品,但能保证产品的基本营收。

正如B站CEO陈睿认为,当下游戏立项的标准已经发生了改变,跟风立项以及卷内容打造新产品的方式已经行不通了。他认为新的阶段要满足三个标准:一是长线运营,二至少是一个垂类的头部或者是超级头部;三是合理的成本。或许也是未来B站在存量竞争阶段新的立项标准。

陈睿新的策略能否带领B站走出困局?时间自然会给出答案。B站作为国内二次元“大佬”,更需要持续的关注。

评论