文丨直通IPO 王非

“港股激光雷达第一股”,即将诞生。

12月3日,速腾聚创通过港交所聆讯,并披露通过聆讯后的资料集。一切顺利的话,该公司最快或将在年内完成IPO。

而这也意味着,潮汕80后博士邱纯鑫,拉上导师同窗兄弟创业近10年,即将迎来收获期。

需要注意的是,速腾聚创与今年2月登陆纳斯达克的禾赛科技,均身陷“增收不增利”的窘境。

其中,速腾聚创净亏损由去年同期的6.19亿元,扩大至今年上半年的7.68亿元;禾赛科技则在经历了Q2的亏损收窄后,在Q3扩大至1.42亿元,同比增长100.6%。

此外,禾赛科技上市至今,其股价已较上市首日收盘价缩水52.45%,市值蒸发13.74亿美元。

而这,也是速腾聚创成功上市后,需要持续思考的问题。

增收不增利,上半年净亏损扩大至7.68亿

作为激光雷达及感知解决方案市场的参与者之一,速腾聚创通过硬件和软件的整合,因而有别于市场上大多数激光雷达纯硬件厂商。

速腾聚创的业务主要包括销售应用于ADAS、机器人及其他非汽车行业(如清洁、物流、工业、公共服务及检验等)的激光雷达硬件产品;销售整合激光雷达硬件及人工智能感知软件的激光雷达感知解决方案;及提供技术开发及其他服务。

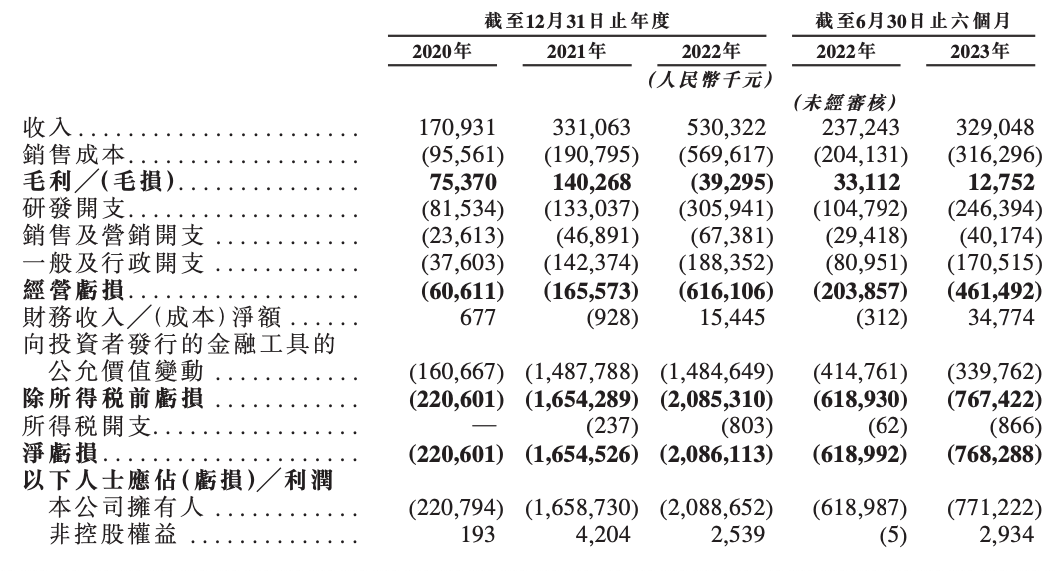

招股书显示,2020-2022年,速腾聚创收入分别约为1.71亿、3.31亿、5.30亿元,复合年增长率为76.2%;毛利分别为7537.0万、1.40亿、-3929.5万元。

2023年上半年,速腾聚创收入为3.29亿元,上年同期则为2.37亿元;毛利为1275.2万元,上年同期则为3311.2万元。

来源:速腾聚创招股书

需要注意的是,2020-2021年,速腾聚创的毛利率分别为44.1%、42.4%。而在2022年,该公司毛利率转负,录得-7.4%。

2023年上半年,速腾聚创的毛利率已转正至3.9%,但相较于上年同期的14.0%,仍有较大差距。另据招股书补充披露,今年前三季度,公司的毛利率已从2022年同期的2.3%提升至6.0%,其中Q3的毛利率为8.7%。

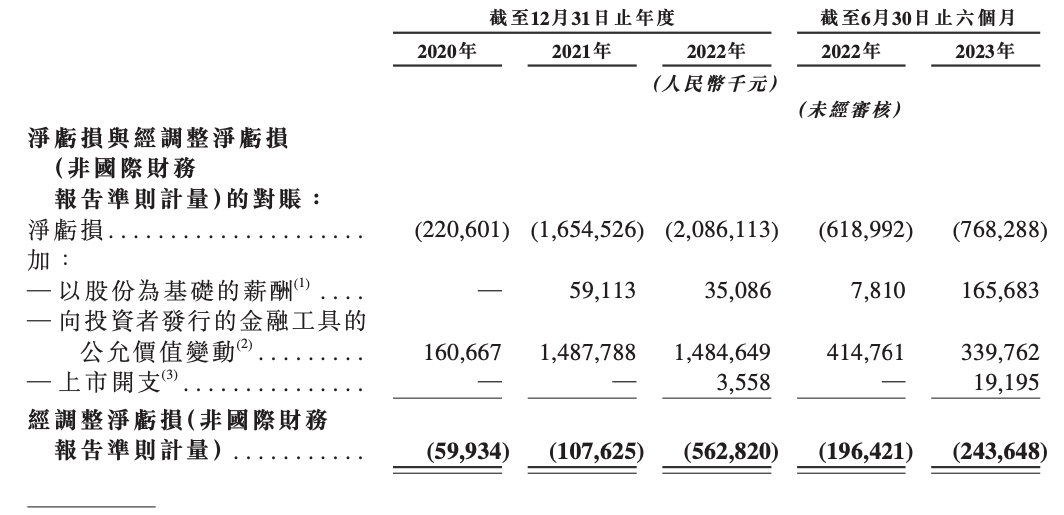

报告期内,速腾聚创一直处于亏损状态,且未有改善。2020-2022年,公司年内亏损为2.21亿、16.55亿、20.86亿元,三年累计亏损约39.62亿元;经调整净亏损(非国际财务报告准则计量)则为5993.4万、1.08亿、5.63亿元。

在今年6月提交的招股书中,速腾聚创表示,“由于我们最近才开始固态激光雷达的商业化,我们或会继续处于经营亏损和净亏损状态”。

2023年上半年,速腾聚创净亏损为7.68亿元,上年同期则为6.19亿元;经调整净亏损为2.44亿元,上年同期则为1.96亿元。

来源:速腾聚创招股书

速腾聚创表示,“我们的净亏损主要是由于业务纪录期产生大量销售成本、一般及行政开支以及研发开支,以及用于ADAS应用的激光雷达产品的平均售价整体下跌。”

对于未来预期,速腾聚创也在聆讯后资料集中提到,“我们可能于可预见的未来(包括截至2023年12月31日止年度)继续产生净亏损及经营现金流出净额,我们预期截至2023年及2024年12月31日止年度将维持净亏损水平并产生经营现金流出净额。”

换言之,速腾聚创身陷“增收不增利”窘境中,且短期内难以改善。

从“定点”到订单,速腾聚创“任重道远”

根据灼识咨询的资料,截至2023年3月31日,速腾聚创已成功取得21家汽车整车厂及一级供应商的52款车型的前装量产定点预期订单,位居全球第一。

需要注意的是,车企拿到的“定点”,也需要最终将其转化成销量。

聆讯后的资料集文件显示,一个季度过后,速腾聚创的覆盖车型增加至58款,且公司已为上述21家整车厂和一级供应商中的九家实现了13款车型的SOP(指:开始量产)。

从这个角度来看,速腾聚创仍是“任重道远”,毕竟供应商被随时替换的情况,并不鲜见。

速腾聚创官网显示,该公司已获一汽、上汽、广汽、吉利、长城等国内龙头汽车厂商的定点项目。

然而,自今年9月以来,一汽红旗、零跑汽车、长城汽车先后与禾赛科技达成相关合作。换言之,速腾聚创的“定点”恐难全部如愿量产落地。

据智驾网消息,一位不愿透露姓名的业内人士透露,由于丢了一汽红旗、零跑、长城的定点,引发部分速腾聚创内部销售、项目相关负责人离职出走。

此外,以激光雷达上车的贡献主力“蔚小理”为例。蔚来和理想分别是图达通、禾赛科技的最大客户,小鹏则脚踏览沃和速腾聚创两只船。

来源:网新社

而无法把握住优质车企客户,后续也将直接影响后续上量的速度。

顺带一提,图达通已于今年8月通过证监会IPO备案,该公司计划在纳斯达克上市,未来有望与禾赛科技“同台竞技”。

获近40亿投资,若触发“对赌”最高赔62亿

自成立以来,除两次股权转让,速腾聚创在9年间共计获得12轮投资,累计投资额约38.65亿元。

据招股书披露,今年4月,速腾聚创还完成了4亿元的G-1系列融资,每股成本为35.17元,以及完成7.91亿元G-2系列融资,每股成本为36.42元,合计获得11.91亿元投资。

以最后一轮融资价格计算,此时,速腾聚创的估值已超过150亿元。

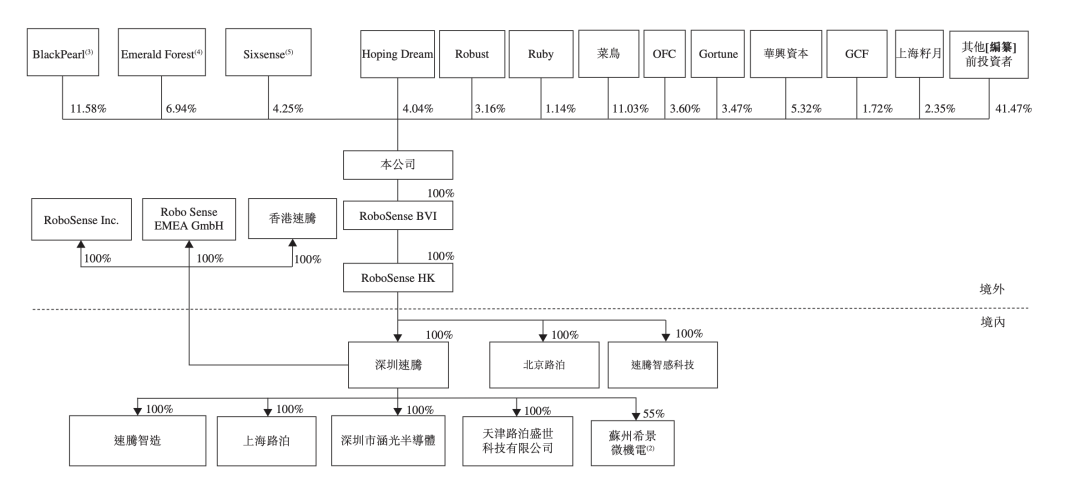

IPO前,创始人兼CEO邱纯鑫持股11.58%,首席科学家朱晓蕊持股6.94%,联合创始人兼CTO刘乐天持股4.25%。

此外,菜鸟持股11.03%,系速腾聚创最大机构股东;华兴资本持股5.32%;早期投资者东方富海通过OFC持股3.6%;湖北小米长江产业投资基金持股2.35%;吉利持股1.72%;北京汽车合计持股1.72%。

来源:速腾聚创招股书

需要注意的是,速腾聚创的招股书中提到,若公司未能于2024年12月31日或之前或股东批准的较迟日期完成上市,各优先股股东 (天使系列优先股及种子系列优先股的持有人除外) 均有权赎回各自的全部或部分股份。

换言之,如果速腾聚创不能在明年年底之前完成上市,那么其投资者可以赎回高达62亿元的股份。

截至2023年6月30日,速腾聚创持有的现金及现金等价物为21.12亿元。

一旦,速腾聚创未能按期完成上市,公司也将面临巨大的资金敞口。

金钱与时间,显然是摆在速腾聚创面前,需要仔细计算的两条“安全线”。

评论