文|星图金融研究院研究员 武泽伟

李宁的好日子似乎已经到头了。

10月25日,李宁公布了三季度运营情况报告,报告中零售流水仅录得中单位数增长,环比第二季度的10%-20%的中段增长大幅下行。这无疑让投资者们大失所望,作为回应,李宁股价次日大跌20.7%,成为近几年来最大的单日跌幅,市值更是在一日之间就蒸发165亿港元。

不过,对于李宁来说,股价下跌显然不是什么新鲜事儿。从年初79.33元/股的高点算起,截至12月5日,李宁股价下跌幅度已经达到了72.79%,并且丝毫看不到止跌的迹象,市场对于李宁的失望一览无余。

也曾红火一时

其实,作为曾经的国潮“一哥”,李宁也不是没有过机会。

2018年,李宁高端子品牌“中国李宁”亮相纽约时装周,仓促赶工出来的“番茄炒蛋”配色套装一炮而红,直接在国内引爆了“国潮风”,当年服装产品年销量超过550万件,相关产品甚至一度售罄。2019年年,李宁的营业收入达到了138.80亿元,同比增长31.85%。

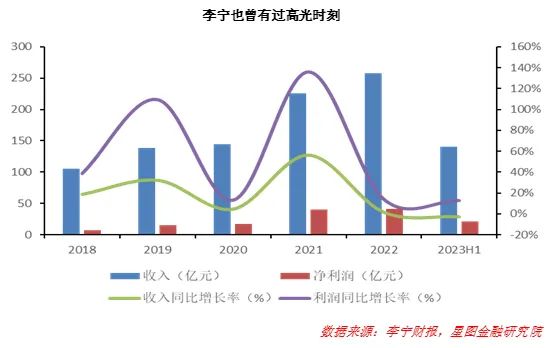

而就在李宁热度逐渐散去,营收盈利双双放缓之时,2021年紧接着又发生了更为重磅的“新疆棉”事件,占据高端市场多年的耐克、阿迪达斯口碑遭遇重创,作为“国货代表”的李宁借机扶摇而上,直接被买爆,当年实现营收225.72亿元,同比大幅增长56.1%,净利润暴涨136.1%,达到了破天荒的40.11亿元。

自2018到2021的4年间,李宁成功实现了业绩翻番,营收规模从105.27亿元增长到226.67亿元。相对应的,李宁股价也一路高歌猛进,2021年9月7日,李宁收盘价为104.58港元,李宁似乎已经迎来了自己的巅峰时刻。

转型之路遍坎坷

在业绩大涨的同时,野心勃勃的李宁也开始向高端化进军,试图推动品牌向中高端转型升级,获取更多的品牌溢价,改善公司的盈利结构。为此,李宁特意推出了定位高端轻奢的LINING 1990,该产品价格带跃升至800-5000元左右,并在恒隆、万象城、SKP等一线、新一线的核心商圈开设了24家直营门店。

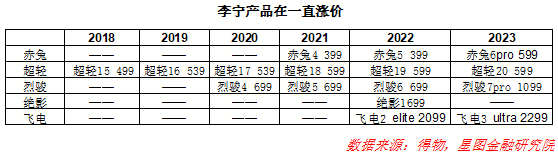

李宁的产品也在一直涨价,以跑鞋为例,2018年推出的超轻15上新价为499,而2023年推出的超轻20上新价就涨到599年,烈骏系列更是在3年间就上涨400元。

然而,“高端化”并没有带来好业绩,到2022年之后,李宁明显跑不动了。一方面,阿迪、耐克再度归来,安踏等国产品牌奋力向上,都对李宁形成了挤压;另一方面,更为关键的是,羊毛出在羊身上,消费者并不愿意为李宁的“高端化”买单,李宁的转型之路充满坎坷。

李宁剑指高端化,但是增收不增利,花钱不见成效。据2022年年报显示,2022年李宁营收达到了258.03亿元,同比增长14.31%。如果说营收端由于2021年突发利好的影响,在高基数下短暂回落尚在情理之中。那净利润仅录得40.6亿元,较2021年仅仅增长1.32%,不但远低于营收同比增速,相较2021的136.1%的净利润同比增速也有天壤之别,未免就要让市场大跌眼镜了。

翻开李宁的财报,可以看出,李宁盈利最大的失血点便在于巨额的营销费用和更大的折扣力度。2022年,李宁广告及市场推广开支由上年的17.79亿元增至22.79亿元,同比增长28%,远高于营业收入同比增长率14.31%。同时,李宁的毛利率也有大幅度的下降,2022年毛利率为48.4%,同比下滑4.6pct,其中最重要的原因便是李宁被迫给出更高的折扣力度,通过降价来去库存,盘活现金流。

然而,大力营销和打折促销本身是一对矛盾的存在。营销本身是为了树立品牌的高端形象,占领消费者的心智,进而在提高品牌的平均售价的同时,也提升品牌的高端市场份额;打折促销却会使得产品价格保障机制大打折扣,对公司的品牌价值造成极为负面的影响,引发消费者的不满,甚至可能引起忠实客户的反噬。

李宁之所以采取这样矛盾的做法,归根到底是因为李宁真实的品牌力支撑不起当前高端定位和高位定价。在经济不景气、收入下滑的当下,消费者也更为精打细算,会毫不犹豫地针对“低端高价”品牌用脚投票。而李宁一味地追求提价,却忽略了推动产品变革和性价比的提升,可谓正撞在疫后新消费形式的“枪口”上,最终只能落入“边涨价边打折”的尴尬境地。

更令人担忧的是,李宁现在打折都不好卖了。从2023年中报来看,李宁2023年中期营收增长13.0%,净利润却同比下滑3.1%。其中,最主要的原因便是公司为了促销,再度增加了线上渠道和零售终端的折扣力度,导致毛利率同比下降1.2pct。与此同时,李宁的平均存货周转天数却从2022年的55天上升为57天,货品积压更为严重。降价和压货并存,表明李宁的高端之路已经走到最为坎坷的路段。

李宁的解决之道

短期来看,公司已经开始着手调整渠道布局,业绩拐点已到。过去几年,公司一直聚焦于高层级市场的渠道拓展,长期来看,这有助于提升李宁的品牌价值,对于企业的长远发展有着莫大的好处。但在经济下行,消费者对于产品价格敏感的当下,该策略也给公司的营收、盈利带来了一定的压力。不过,李宁已经公开表示,高层级市场的布局已基本完成,接下来将对于产品价格分布进行调整,进一步扩展下沉市场份额。这表明李宁的“冲高之路”或将暂时放缓,渠道下沉有望进一步推动公司流量企稳恢复,清理渠道库存,缓解公司营收压力。同时,在高层次市场的门店布局也有望开始进入收获期,在进一步扩大高端销量的同时,也有助于稳定公司产品的价格水平,逐渐收窄整体的零售折扣水平。预计在今年低基数的基础上,李宁在24年有望实现量价企稳,营收、盈利录得较为明显的改善。

站在中长期的角度,李宁同样也有动听的新故事。从高度上看,李宁的“冲高之路”虽然在短期内遇到了压力,但作为少数可以在二级市场上享有溢价的国产品牌,深耕运动服饰领域三十多年的李宁仍然是最有可能跻身高端的品牌之一;从广度上看,李宁也在试点新赛道,重点发力儿童、女子、户外、国潮等多个新兴领域,李宁YOUNG、LINING 1990、中国李宁等有望为公司开辟第二成长曲线。

在磕磕绊绊三十多年之后,李宁终究还是走上了高端之路。这条路要更长,更坎坷,但李宁终究要闯过去。

【注:市场有风险,投资需谨慎。在任何情况下,本订阅号所载信息或所表述意见仅为观点交流,并不构成对任何人的投资建议。除专门备注外,本文研究数据由同花顺iFinD提供支持】

评论