昨日两市延续震荡态势,红利类ETF保持强劲吸金状态,刚刚实施完年内第二次分红的中证红利ETF再获资金大举买入。

公开数据显示,中证红利ETF(515080)昨日再获4197万元资金净申购,自本周一以来,该ETF已经连续3日净申购状态,且申购额呈逐日递增状态,区间累计净申购额超7000万元。

据了解,中证红利ETF(515080)近期刚刚实施完2023年第二次分红,这也是中证红利ETF成立4年来的第7次分红,区间每十份分红金额累计额升至2.5元。

图片来源:Wind

【社保基金拟扩大投资范围等举措,未来或可投资ETF】

市场震荡,资金面再传消息利好,继“国家队”多次出手之后,社保基金拟扩大投资范围等举措,向市场释放积极信号。

据财政部12月6日消息,财政部联合人力资源和社会保障部对《全国社会保障基金投资管理暂行办法》进行了修订,起草了《全国社会保障基金境内投资管理办法(征求意见稿)》,向社会公开征求意见。其中增加和调整全国社保基金投资范围,增加股票、基金、套期保值工具等,进一步提高全国社保基金投资灵活度。

这也意味着社保基金未来或可直投ETF产品,高股息、低估值特征明显的红利策略ETF有望获增量资金关注。

【以守为攻,红利策略配置正当时?】

红利策略具备较强防守属性,往往被当做熊市或者震荡市“避风港”。以中证红利指数为例,其样本股经营业绩稳健、现金流较为充裕、股息率高、估值低特征较为明显。历史业绩来看,超额收益相对市场基准较为明显,相对比较符合当前宏观经济背景及其未来发展态势。

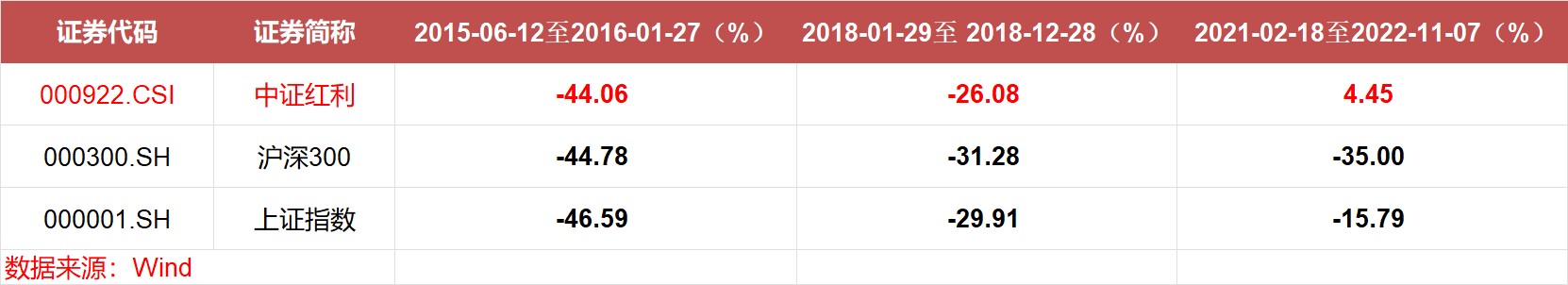

数据显示,在过去A股几轮回撤过程中,高股息策略的中证红利指数相对沪深300、上证指数均能获得一定的超额收益。

数据来源:Wind

另据国金证券数据统计,自2005年起10年国债到期收益率的数据与中证红利指数相对沪深300指数的超额收益的走势,可以看出中证红利指数的超额收益与10年国债到期收益率体现出了明显的负相关关系,红利指数在利率下行的区间内可获得更好的超额收益。

截至2023年12月6日,10年国债到期收益率为2.69%,在当前低利率的市场环境下,红利策略优势较为明显,布局红利策略指数或正当时。

图片来源:国金证券

中证红利ETF(515080)复制跟踪中证红利指数(000922.CSI)走势,该指数主要选取两市现金股息率高、分红连续性在三年及以上、同时具有一定规模及流动性的100只股票为成份股,采用股息率加权,反映A股市场高红利股票的整体表现。根据历史数据,中证红利指数整体呈现高股息、低估值特征。

评论