界面新闻记者 |

在产业发展驱动下,不仅越来越多的开发商抢滩布局,投资者也更倾向于将目光转向物流地产。

比较明显的是险资。今年以来,险资开始加速撤离传统的住宅地产,转而投向物流地产。近期ESR作为卖方,向泰康保险转让了国内6处物流园资产,总价逾20亿元,预估带来相关收益约3.38亿元。

这6个物流资产分别分布在徐州、廊坊、嘉兴、苏州和东莞,总建筑面积约34.96万平方米,涉及5个目标公司,代价分别约为9400万元、5.66亿元、2.55亿元、2.14亿元和9.09亿元。

这项交易看起来会是一件双赢的事。

ESR在公告中表示,出售项目有助于公司获得收益,且符合公司将资产负债表转移至其管理及共同投资的投资工具的资本循环战略。出售完成后,ESR这几个项目中还有少量权益。

作为一家不动产管理公司,ESR在物流地产领域的主要商业模式是通过基金的形式孵化物流地产项目,在项目逐渐成熟、形成稳定现金流之后出售,然后再投资新项目,以此形成资本循环。

就买方泰康保险而言,世邦魏理仕中国区研究部负责人谢晨告诉界面新闻,从战略角度看,险资增加对优质的、现金流稳定的不动产投资,对于提升或者稳定整个保险企业在资产端的回报率有帮助。“而且这应该也是险资会持续做的一件事,是一个中长期的需求。”

在目前的房地产行业,保险公司从不动产配置角度考虑,投资的细分领域更多转向了仓储、物流园区等有稳定现金流的资产类型。

今年11月,曾有市场消息称,全球最大的另类资产管理公司黑石集团拟以超过100亿元的价格出售在中国的11个物流园项目,总建筑面积约220万平方米,意向接盘方为中国平安保险海外。不过,当时黑石和平安方面都否认了在接触,目前这项交易也未最终落地。

从今年初开始,险资在产业、物流地产方面的投资明显加快。

据中国保险行业协会官网显示,从今年1月份开始,就有平安人寿、泰康人寿、友邦人寿披露了大额不动产投资情况,其中平安人寿投向了4个产业园区项目,预计金额超过73亿元,这是险资在不动产领域最大的一笔投资。

当下的物流地产行业,正吸引各路资本入局。

今年年初,凯德集团也宣布要设立凯德中国特殊机会伙伴计划,总承诺股本11亿新元,投资于中国的特殊机会项目,除了包括办公楼、购物中心等传统物业外,也包括物流地产、工业地产等新兴物业。

从全国范围来看,物流地产已成为近年来房地产市场细分类别中发展最快的领域之一。

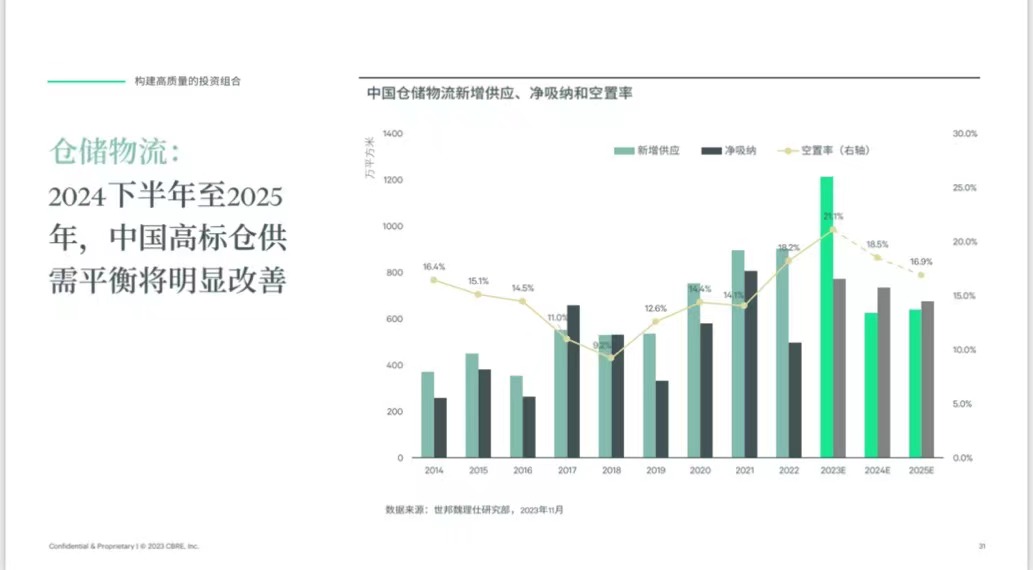

世邦魏理仕数据显示,今年前三季度,全国主要城市高标仓累计净吸纳量达到530万平方米,同比大幅增长45%,同比口径下相当于疫情前三年同期平均水平的150%。

国内高标仓市场正在经历阶段性的供应高峰。世邦魏理仕预计,2023年的新增供应将超过1200万平方米,但未来两年将迅速回落至600-650万左右的合理水平。

谢晨向界面新闻解释,其实从2018年之后,物流地产就已经成为十分火热的赛道,大量资金参与进来,在形成投资后就会带来新增供给。过去几年由于疫情影响,供给延后,才导致今年来到了一个短期的供应高峰。

从需求角度来看,物流的恢复速度也较快,韧性也强。由于物流是生产生活、消费中的一个基础设施,其回弹需求来得最快,而且疫情推动了线上消费,对物流地产也带来结构性收益,这也会体现在未来的物流需求上。

因此,鉴于租赁需求所呈现的韧性,2024下半年至2025年市场供需平衡将逐步改善,尤其是租户重点拓展的一线城市及周边卫星市场有望率先实现租金企稳增长。

但鉴于对经济不确定性、成本上涨和地缘政治等运营挑战的担忧有所上升,物流租户正在通过优化仓储选址、租用高标准物业和提升自动化水平等方式来强化整个供应链的效率和韧性。

谢晨认为,受今年宏观经济环境影响,物流地产商都会面临降本增效的问题。结合区位对物流仓储进行组合优化和整合,降低运输成本是途径之一,“每降低1%的运输成本,可换回来对租金的承受能力提高7%-8%。”

第二,要通过自动化去提升整个供应链的效率、韧性,以及从中长期的角度去降低成本,短期肯定有自动化投入,但是从中长期来讲,它能摊薄成本。此外,相对更高品质的高标仓的诉求其实是在增强,这也是来自于企业追求效率以及供应链安全背后的推动。

毫无疑问,在消费、跨境电商等多样化挑战和需求下,物流地产商也要主动求变。

据世邦魏理仕2023年《中国仓储物流租户调查》显示,82%的受访物流企业表示未来三年计划在一线都市圈进一步扩张,并将交通设施、消费者和终端市场以及上下游制造商和供应商等区位因素置于仓库租金水平之先。

另一方面,绿色ESG在仓储物流领域也走得很快。世邦魏理仕调查发现,在租户未来最迫切想要增加或提升的仓库配置中,屋顶光伏(45%) 和新能源车充电设施 (44%) 位居前两位,仓储物流的绿色属性日益受到租户重视。

今年这类周期性的供应高峰对物流地产市场带来了一定压力。谢晨认为,短期的一些局部市场的租金水平会面临承压,这是一个正常的供需现象,行业整体依然很可观。

就投资者而言,短期内,租赁市场和资产价格波动仍是投资者面临的挑战,“可重点关注一线都市圈绿地开发和核心类资产等穿越周期的机会。”

评论