界面新闻记者 |

界面新闻编辑 | 宋烨珺

812只。

这是目前全市场非货ETF的数量,合计规模约为1.65万亿元。

1085亿元。

这是华泰柏瑞沪深300ETF的规模。年中这只巨无霸级产品的出现,标志着ETF市场进入新发展阶段。

今年以来,在波动的市场行情下,当主动权益型基金经理“低到尘埃”时,ETF基金经理却忙到“脚不沾地”。“我经常感觉,自己本质上就是一个销售。”一位百亿ETF基金经理告诉界面新闻记者,他今年的各种路演和出镜已经超过了1000场。

ETF市场的玩家们都很卷。一方面,随着跟踪中证1000、创业板200、深证50等指数的产品陆续推出,ETF的发行和持营“卷到极致”;另一方面,易方达率先开打科创100ETF“价格战”,让其他基金公司头痛不已。

卷规模:华夏一家独大,规模分化严重

4个月前,随着华泰柏瑞沪深300ETF的规模狂飙,A股首只千亿级权益ETF诞生。这也吹响了ETF高歌猛进的号角。

Wind数据显示,截至12月5日,目前全市场上市非货ETF共计812只,合计规模约为1.65万亿元。从单只规模来看,巨无霸级ETF加速涌现,超过百亿规模的已经有29只。

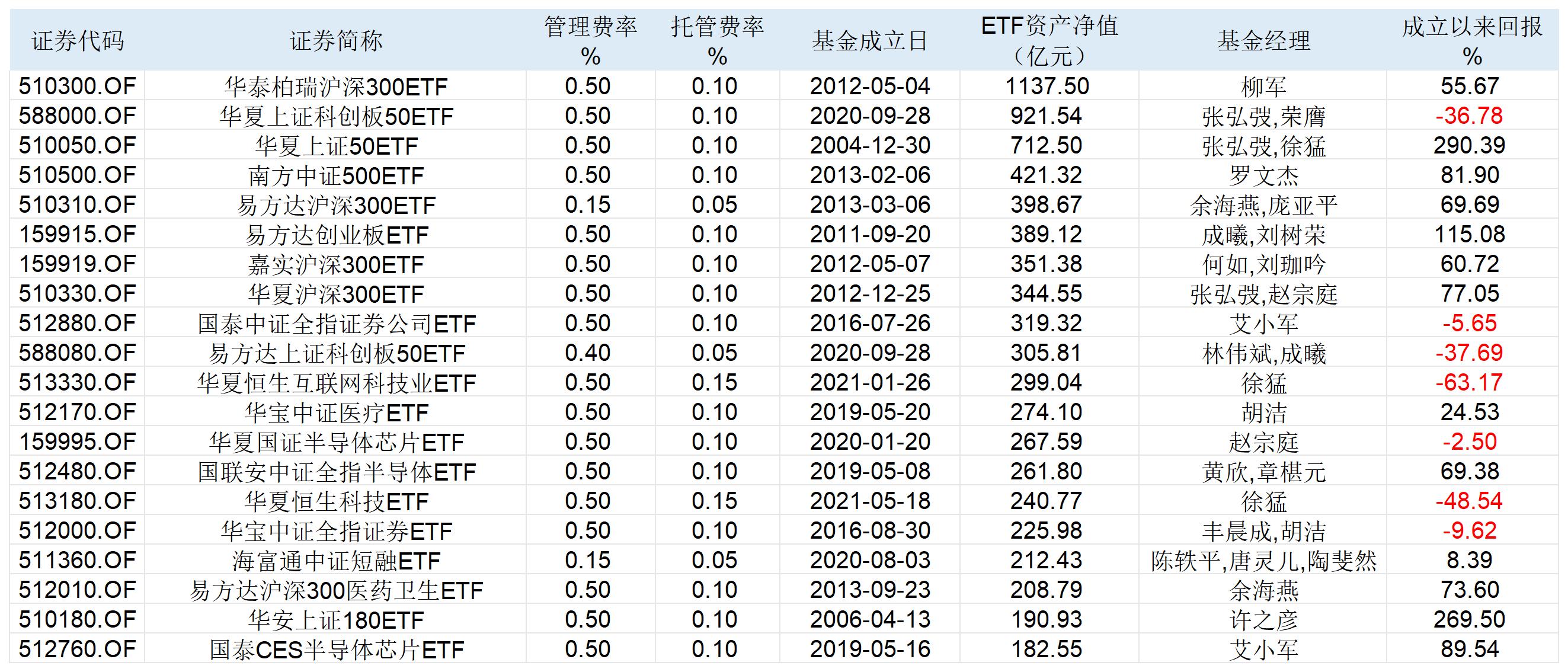

ETF排名前五位的头部公司,规模已经拉开了巨大的差距。华夏基金以79只、4106.86亿元的规模遥遥领先;排名第二的易方达有67只,规模合计2654.85亿元。

国泰、广发、华宝、华泰柏瑞的ETF规模在1000-2000亿元之间。以华泰柏瑞为例,仅沪深300ETF一只产品规模就超过了1000亿元,截至12月5日,公司旗下非货ETF规模为1024.18亿元。

富国、南方、博时、汇添富等老牌公募的ETF规模在500-1000亿元之间,差距不大。

“我们经常开玩笑,说我们和华夏之间差了一个易方达。”有公募人士表示,面对遥遥领先的同行,他们自己直言“卷不过”。在他看来,华夏这种ETF界的“六边形”战士,不论在产品申报、发行、服务商等多个环节都没有硬伤,已经是“难以超越、只能仰望”的存在。

“我们的外资股东也经常问我们,为什么公司ETF做不起来?最主要原因就是——太卷了。目前有54家同行做ETF,其中仅沪深300相关的产品就有35只,中证1000相关的产品也差不多有17只。高度同质化的市场下,我们总规模较小,并不占优势。”一家ETF规模在200亿左右的公募人士表示。

不过,红海之中,仍有新玩家入局。今年10月24日,永赢基金发行了中证沪深港黄金产业ETF,首发规模为3.39亿元。这是市场上首只跟踪沪港深三地黄金产业企业的被动指数型产品。随后,华夏中证沪深港黄金产业ETF也获批,目前仍在募集中。

“永赢偷家了!”在某基金评论人士看来,对于小众的行业基金,首发优势特别重要。人无我有,这种稀缺性才是ETF最强大的生命力。

卷费率:ETF加入降费潮

7月8日,证监会发布《公募基金费率改革工作安排》,具体举措包括降低主动权益类基金费率水平,推出更多浮动费率产品,规范公募基金销售环节收费,完善公募基金行业费率披露机制等。

规定明确, 新注册产品管理费率、托管费率分别不超过1.2%、0.2%;部分头部机构已公告旗下存量产品管理费率、托管费率分别降至1.2%、0.2%以下;其余存量产品管理费率、托管费率将争取于2023年底前分别降至1.2%、0.2%以下。

9月5日,易方达打响了被动指数型基金降费第一枪,率先将上证科创板50ETF的管理费年费率由0.5%调低至0.4%,托管年费率由0.1%调低至0.08%。11月27日,易方达再次出手,将上证科创板100ETF管理费年费率由0.5%调低至0.15%,托管费年费率由0.1%调低至0.05%。

此举被业内人士称为“老大的反击”。以易方达上证科创板50ETF为例,截至12月5日,基金资产净值为305.81亿元,而华夏上证科创板50ETF达到了921.54亿元。

同样,易方达上证科创100ETF资产净值为3.4亿元,而华夏的同款产品规模达到了62.64亿元。目前华夏上述两只产品的管理费率仍是0.5%/年,托管费率为0.1%/年。

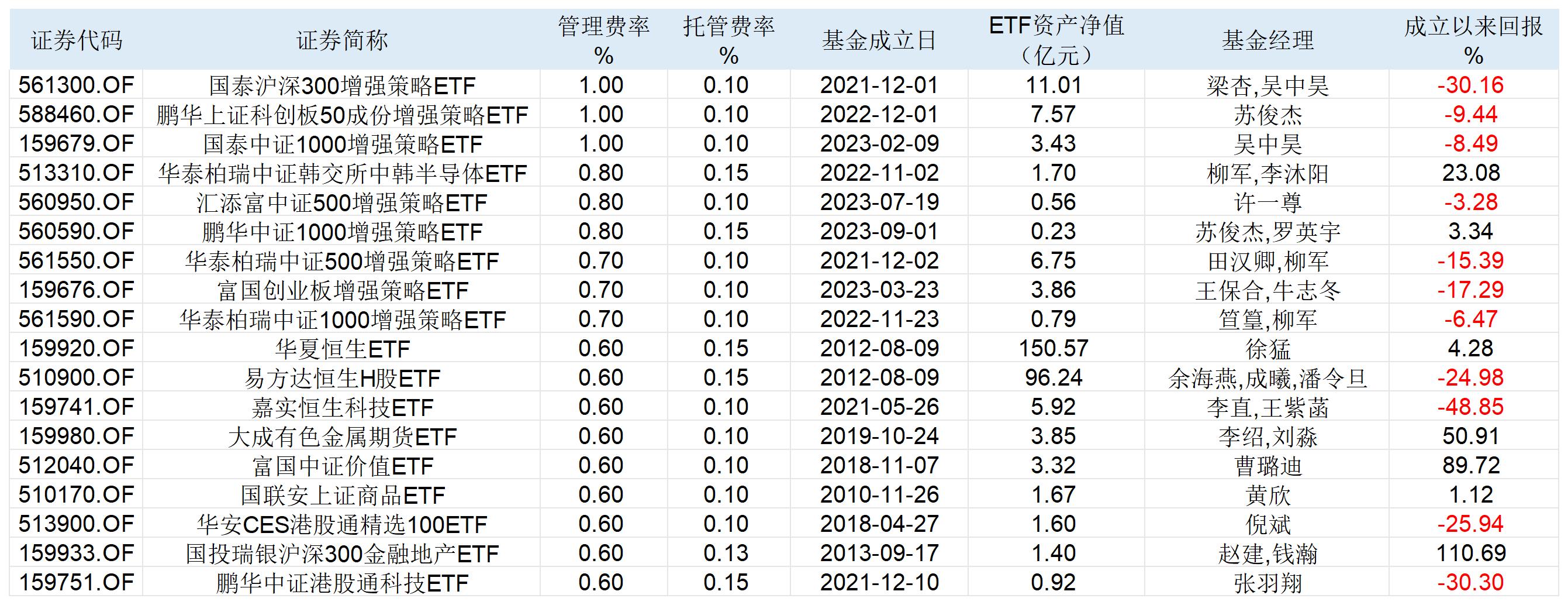

Wind数据显示,截至12月5日,纳入统计的812只非货ETF中,管理费率在0.5%/年以上的有18只,其中国泰沪深300增强策略ETF、鹏华上证科创50增强策略ETF、国泰中证1000增强策略ETF三只管理费率最高,为1%/年。

在业内人士看来,降费是一种打法,以后ETF肯定是要经历一轮残酷的价格战。

“行业老大率先降费,现在0.15%的管理费、0.05%的托管费基本上是地板价。这就相当于本来几个人坐在一起打牌,胜负难分的时候,老大率先甩出了王炸,这让小弟怎么跟?”某千亿公募ETF部门负责人告诉界面新闻记者。

卷费率背后是对规模的渴求。规模是ETF的生命线,同质化的产品,当买卖交易的费率越低,才能吸引更多的投资者入局,从而快速扩大规模。

卷做市商:三只ETF上半年佣金支出超1000万元

除了费率的低廉外,ETF还需要有充足的做市商,保证投资者买能买得到、卖能卖得出。

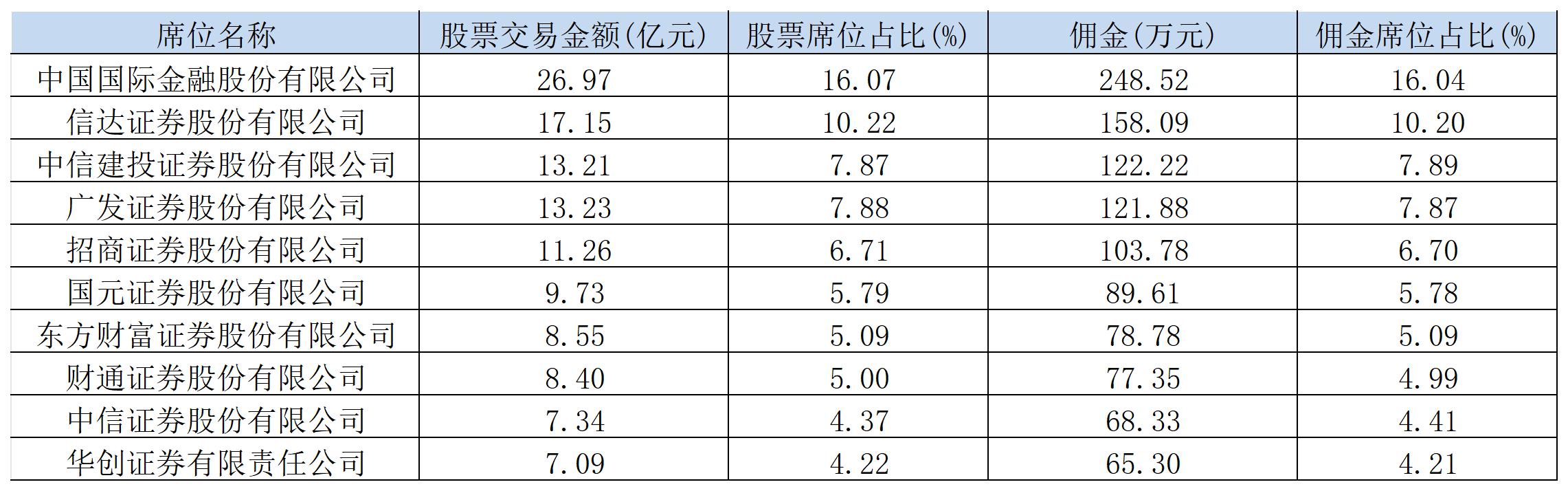

Wind数据显示,截至今年中报,共有3只权益ETF的总佣金超过了1000万元,分别是华宝中证医疗ETF、华泰柏瑞中证光伏产业ETF、华夏国证半导体芯片ETF。其中华宝中证医疗ETF的总佣金最高,为1549.29万元。

之所以佣金费用高,和产品的流动性服务商数量较多有关。中报数据显示,华宝中证医疗ETF共有29家机构作为流动性服务商,其中支付给中金公司、信达证券、中信建投证券、广发证券、招商证券的佣金均超过100万元。

多位业内人士告诉界面新闻记者,基金公司会根据基金产品规模、流动性,合作券商做市业务情况等综合考虑选择增减做市商,并将资源集中到少数大型券商中,ETF做市也从“广撒网”转向“少而精”的模式。随着ETF市场的两极分化,流动性服务商的“流动”也会趋于常态化。

另一方面,ETF的规模和流动服务商的多少并不构成绝对的因果关系。以华泰柏瑞沪深300ETF为例,中报数据显示,该产品仅支付给了4家券商佣金,合计总费用为667.78万元。

卷销售:有ETF基金经理一年路演超1000场

“我经常感觉,自己本质上就是一个销售。”有百亿ETF基金经理告诉界面新闻记者,他今年的各种路演和出镜已经超过了1000场。由于大部分基金的净值是晚上8点以后才出,所以直播一般安排在晚上7点以后,有时候一天2-3场都是常态,基本上路演结束已经半夜12点。

“主要是渠道的要求,每当晚上出了净值后,支付宝、天天基金等平台上的讨论声最为热烈。那我们就要出来给投资者做市场分析,进行心理按摩。比如10月份以来华为产业链比较火热,我们就做了多场关于科技、芯片、半导体的行业路演。”上述基金经理表示。

指数基金大发展,也迎来了互联网平台的关注。11月28日,蚂蚁基金推出“蚂蚁理财金选”4.0升级。“金选”此次升级新增了金选指数基金板块,同时向投资者科普配置方法。

金选指数基金页面显示,金选宽基类、行业类指数基金分别要求跟踪误差不超过1.5%和2%,在跟踪基准的基础上,再筛选出同指数下费率更低的前三只基金。

“之前第三方代销平台很少卖指数基金,因为确实费率低廉,渠道赚不到什么钱。今年主动权益不好卖,指数基金成为最热的产品,以后会有越来越多的渠道卖指数。”某公募人士告诉记者。

从资产配置角度来说,这是个好现象。作为一种创新的交易工具,ETF因其在二级市场的高流动性、持仓分散且透明、参与门槛低且费用低廉等特点不仅受到国内投资者喜爱,在全球范围内也备受投资者青睐,ETF规模和数量屡创新高。

路在何方:找到自己的特色拳头产品

新高之下,ETF未来要向何处发展?这个问题正引起越来越多的讨论,而“头部公司卷宽基、中小公司卷特色行业”似乎已经成为共识。

“我们的纳指科技ETF,它的谐音‘那只柯基’,我们也通过这种谐音梗方式跟投资者做了很多关于纳指科技的普及,这‘柯基’也非常受投资者欢迎。”景顺长城ETF与创新投资部总经理汪洋告诉记者,目前各家公募公司在ETF领域的竞争激烈,对于景顺长城来说,希望通过差异化布局跨境类品种是其打法之一。以纳指科技ETF为例,其是目前国内场内唯一跟踪纳指科技指数的ETF,同时也因为今年的优异表现备受市场关注。

“目前沪深300、中证500、中证1000这些核心宽基,几乎都是头部玩家的天下。作为工具型产品,在拼流动性的同时,已经展开了残酷的费率价格战。”某基金评论人士表示,对于资源没有那么充裕的中小型公司,则可以根据自身优势,选择布局行业指数基金,做出自己的特色。

永赢基金指数与量化投资部总经理章赟告诉记者,公司“后续会在A股、港股和全球QDII等指数类别上围绕行业主题和Smart Beta两个方向做差异化布局,为投资者提供更多精品底层配置工具。”

对于如何看待“ETF的价格战”,章赟说,会通过缜密的分析和精细化的操作,来做好预算规划和成本控制,做好日常的投资者陪伴,希望在合适的时机为有需求的投资者提供相应的投资工具。

评论