文|华夏能源网

科创板“微逆第一股”禾迈股份(SH:688032)将在本月迎来IPO两周年。然而,即将步入花甲之年的董事长邵建雄,恐怕很难再像两年前那样意气风发了。

两年前,禾迈股份以557.80元/股的超高价格发行,被资本市场惊呼为“最贵新股”,媒体也贴上了“四十岁浙大教授创业、造就史上最贵IPO”的标签。此后股价更是不断上涨,最高一度冲到1338.68元/股,仅次于贵州茅台。

两年后的今天,禾迈股份却上榜了A股“十大熊股”,近期股价已跌至200元附近,可谓“脚底斩”。从“最贵新股”到“十大熊股”,禾迈到底经历了什么?

从“最贵新股”到“十大熊股”

禾迈股份成立于2012年,主营业务为光伏逆变器的研发、制造和销售。上市之前,公司故事颇有戏剧性,出身浙江大学的杨波教授,与校友共同创业,有幸遇到了手握资本的杭开集团董事长邵建雄。

2012年杭开集团注资,禾迈股份正式诞生。

禾迈股份的发展本来朝着正常方向前进,但到了2021年走向上市,一切变得超乎寻常起来。

在当时的招股说明书中,禾迈股份表示拟发行股数不超过1000万股,发行募集资金总额不超过 55,792.39 万元,相当于55.79元/股。然而,各机构给出的报价却令人“大跌眼镜”。除少数几家给出百元以内的报价外,大部分机构的报价都高于400元/股,甚至有机构给出798元/股的高价。

2021年12月20日,禾迈股份上市,发行价高达557.80元/股,是原定股价的10倍,也成为当年发行价最高的上市公司,发行市盈率高达225.94倍,被股民称为“最贵新股”。

2021年12月20日,禾迈上市敲钟现场(来源:官网)

禾迈股份原计划募资约5.6亿元,最终却收到近56亿元,扣除发行费用后,实际募集资金净额为54亿元(也就是说,企业本想募资1块钱,结果投资机构给硬塞了10块钱)。而截至2021年6月30日,禾迈股份的资产总额也只有7.6亿元。

禾迈股份股价走势图

更离谱的是,当大家都以为禾迈股份“发行即巅峰”时,它却在上市后一路上涨。最终于2022年9月7日,冲到了1338.68元/股,这一股价在A股中仅次于贵州茅台。

与之相应的,在“2022新财富500富人榜”中,邵建雄凭借103.1亿元人民币的财富,首次上榜该榜单,位列第450位,成为浙江省江山市的首富。

质疑也随即到来。机构报价的“离谱”,股价的疯狂上涨,不禁令股民们发出疑问,是谁在炒作禾迈股份?

有钱了咋就不好好搞搞业务?

先不论5.6亿元凭什么变成了56亿元,也不论千元股的“幕后推手”是谁。只看禾迈股份“巨款”在手,到底都做了什么?

最初摆在禾迈管理层面前的问题是:多出来的48亿元该如何处理?禾迈股份一时之间也手足无措,所以干脆投资理财。

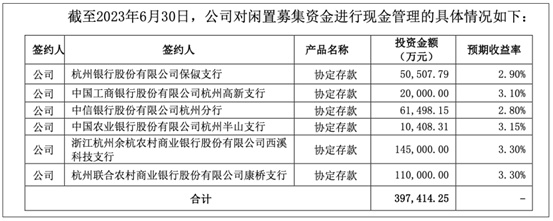

在上市的第二天,禾迈股份就发布公告称,“使用最高不超过人民币45亿元(含本数)的暂时闲置募集资金进行现金管理,用于购买安全性高、流动性好、有保本约定的投资产品(包括但不限于保本型理财产品、结构性存款、通知存款、定期存款、大额存单、协定存款等)”。

禾迈股份对闲置募集资金进行现金管理

巨款在手,本应趁势夯实自己的行业“护城河”,禾迈股份却没能抓住发展机遇,提高自己的竞争力,选择了躺着吃利息。按照平均3%左右的预期收益率计算,50亿存银行一年利息就是1.5亿,这对禾迈来说倒确实轻松许多。

此后,禾迈股份也使用多出来的募集资金投建了项目。但是这些项目多以扩建厂房为主,其中,6.2亿元用于竞拍和续建工业厂房,5千万元用于对绿兴环境的收购以及该厂房续建。

另外,禾迈股份原本计划之内的项目,进度也不尽人意。根据公司2023年半年报,这些募集资金的累积投入进度为47.49%。更挑战投资者神经的是,禾迈股份最初拟投项目之一的“储能逆变器产业化项目”,实际投入募集资金金额为0元。

禾迈股份募集资金投资项目(来源:公司财报)

除此之外,“智能成套电气设备升级建设项目”虽然已经投入2195.94万元,却又在今年8月戛然而止。

8月,禾迈股份发布公告称,拟转让子公司杭开科技100%股权给杭开集团,并同时终止由杭开科技实施的“智能成套电气设备升级建设项目”,将该项目的募集资金投资于“储能系统集成智能制造基地项目” (一期)。

关于弃掉子公司股权的原因,禾迈股份的姿态是典型的“都是别人的错”——“电气成套设备市场竞争加剧”、 “杭开科技生产规模相对较小,规模化效应不明显,导致整体生产成本较高”、“杭开科技在自身产品的智能化转型升级进度方面亦相对缓慢”。

但此前在2020年的招股说明书(申报稿)中,禾迈股份却是这样说的:“随着下游产业与电力技术的快速发展,电气成套设备智能化升级的步伐将进一步加快,低质量产品的生存空间将进一步缩窄,市场集中程度将显著提升。”

这样前后矛盾的说法,让投资者大为不解。

而投资者们也并没有继续“追捧”禾迈股份。经过了1338.68元/股的顶峰时刻后,禾迈股份股价便一路坐滑梯,目前已跌至200元一线附近。

靠吃利息的日子难以长久

靠融资致富的禾迈股份,并没有借着资本市场的“东风”迎风起舞,反而错失了最佳的发展机会,如今已是危机重重。

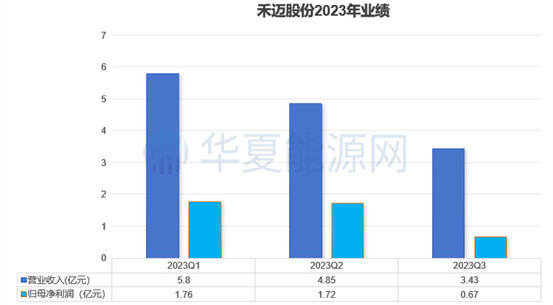

2023年第三季度,禾迈股份营收3.43亿元,同比下降18.8%,环比下降29.2%;归母净利润0.67亿元,同比下降58.2%,环比下降61.1%。

业绩下降的趋势更早已显现。禾迈股份在今年第一季度实现营收5.80亿元,第二季度为4.85亿元。同样,今年前两季度,禾迈股份的净利润分别为1.76亿元,1.72亿元。

禾迈股份季度业绩图

业绩下降,首先是跟市场竞争加剧有关联。

全球市场上,美国企业Enphase仍是微型逆变器领域的霸主。而在国内,逆变器行业竞争愈来愈激烈,禾迈股份也承认,“受到潜在厂商、新能源企业、电池电源设备企业进入光伏逆变器行业......导致竞争进一步加剧;未来公司在激烈的市场竞争中能否持续提高竞争力,并进一步提升产品的综合性能和增强市场开拓的能力,可能面临较大的市场竞争风险。”

市场进入者增多,直接影响了产品价格与厂商的盈利能力。行业协会数据显示,集中式逆变器价格从2014年0.28元/W降至2021年0.11元/W左右,组串式逆变器价格降幅更大,从2014年0.54元/W降至0.17元/W。

其次,经营方面的“内因”不可忽视。

在市场高速增长期,企业自身问题往往被掩盖在水面下。但随着行业进入下行周期,企业自身的抗压能力与各种风险,就逐渐暴露出来。

根据国际权威市场调研机构S&P Global数据,2021年、2022年,禾迈股份连续两年排名微型逆变器出货量第二。但这也带来业务过度集中的问题。2022年财报显示,禾迈股份主营业务构成中,微型逆变器及监控设备占比80.73%。而微型逆变器主要面向户用市场,场景过于单一。

另外,海外市场占比较大,也埋下了一定隐患。

今年上半年,禾迈股份实现营业收入为10.65亿元,其中来自境外合同产生的收入为7.72亿元,占主营业务收入的72%,半年业绩增长的主要原因也是继续在海外扩张。

但是,业内人士认为,欧洲电价短期价格回落下市场需求可能不及预期,海外市场库存积压,将严重影响到禾迈股份业绩。

多重因素叠加下,禾迈股份的发展前景变得模糊甚至暗淡起来。只是不知道当初那些给出超高股价的投资机构们,现在都在哪里、作何感想?

就在上个月,禾迈股份终止了一项限制性股票激励计划。原本,去年10月公司预计总共授出57.1601万股限制性股票,但由于对外部环境和业务发展转为悲观,连股票激励也停了。

如今,整个光伏行业的发展逻辑正在发生深层次变化,过去片面追求速度与规模的野蛮生长将不再适用。随着光伏股的集体下挫,资本也不再相信高增长的神话。

虽然有着十倍的超募,钱也总有花完的一天。禾迈股份需要尽快转变发展思路,需要拿出更具成长性、更能对得起投资者信任的业务来,这考验着公司管理层的业务能力和进取心。

评论