文|融中财经

燕窝第一股,来了。

12 月 12 日,燕之屋成功登陆港交所。截至上午 11 点,股价微涨 1.03%,报 9.8 港元/股,市值为 45.62 亿港元。

燕之屋是全球燕窝产品市场的领先品牌,致力于研发、生产和销售优质的现代燕窝产品。值得注意的是,2002 年,燕之屋在中国市场上推出现炖燕窝“现点、现吃、现炖、现送”的商业模式,并于 2012 年推出燕之屋旗下高端燕窝品牌“碗燕”,是市场上率先实现燕窝产品工业化批量生产的公司之一。

凭借包括碗燕、鲜炖燕窝、冰糖官燕及干燕窝等产品在内的 250 个 SKU,燕之屋一年能实现超过 10 亿元营收。

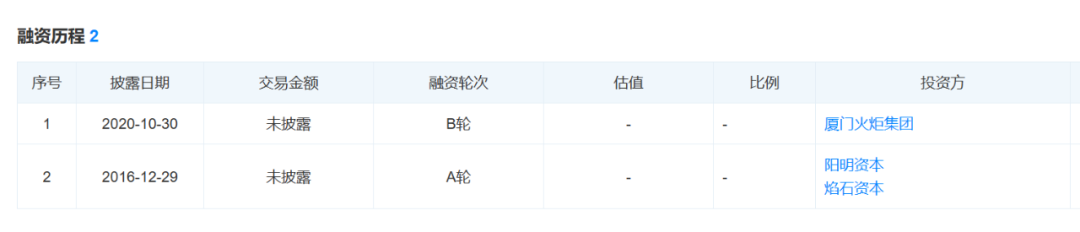

卖燕窝的燕之屋,获利颇丰,但在资本路上却不太顺畅。天眼查显示,如今有26年历史的燕之屋,融资历程寥寥无几,仅完成了两轮融资,背后投资方有阳明资本、焰石资本和厦门火炬集团。为了能顺利 IPO,燕之屋也是在港股和A股之间“反复横跳”,前后历时 12 年,终于得以敲开资本大门。

目前,燕之屋也是全球“最大燕窝公司”。根据弗若斯特沙利文报告,从 2020 年至 2022 年,按零售额计算,公司连续三年为全球最大的燕窝产品公司。于 2022 年,在中国的燕窝产品市场中,按燕窝专营门店数量和中国检科院认证的进口数量计,燕之屋同样位列第一。

招股书显示,燕之屋在线上通过小程序等电商平台实施会员计划,以提高客户黏性和复购率。截至最后实际可行日期,有超过 180 万位客户参与了燕之屋的会员计划。

此外,数据显示,2023 年前 5 个月,燕之屋的会员计划约有 11.76 万名注册付费客户,占注册客户总数的 7.2%;2020 年至 2022 年,以及 2023 年前 5 个月,每名注册付费客户的平均购买额分别约为 4280 元、4790 元、5150 元以及 4240 元。

01、数学老师下海创业,干出一个燕窝品牌

2008 年,香港女星刘嘉玲一句“吃燕窝,我只选燕之屋碗燕”,使燕之屋快速出圈,让不少人记住了燕之屋这个品牌。

但专门赚“贵妇钱”的燕之屋,故事则要从一位男数学老师辞职下海说起。

时间回到 1986 年,彼时的黄健刚从福建师范大学毕业,大学刚毕业的他被分配回户籍地福建宁德市柘荣县中学,任职高中数学教师。20 岁出头的黄健,在教高中数学的三年里,常与比他年轻几岁的学生们打成了一片。

高中数学老师的职业,直至今日都是不少人眼中的“铁饭碗”,对于当时的黄健来说同样如此。直到有一天,黄健骑着摩托车从柘荣县去其他经济较为发达的县城游玩,发现外面的世界比自己想象的要广阔得多。

于是,年轻而又热衷于冒险的黄健,在 1992 年得知厦门有个韩资帐篷企业招聘员工时,也投递了一份简历过去。复试通知意外到手后,黄健立即办了停薪留职,辗转坐了十几个小时大巴,开启其“厦门闯荡路”。

在这家位于厦门的韩资对外出口企业也没干几年,“不安分”的黄健再次注意到,20世纪 90 年代的厦门正掀起一股“出国潮”。

于是,当时 30 岁还不到的黄健顺应潮流,远赴“亚洲四小龙”新加坡。

来到新加坡的黄健,目光很快被新加坡的燕窝所吸引。与内地几乎一片空白的燕窝市场相比,新加坡这边的市场反倒是随处可见东南亚产的燕窝。黄健敏锐察觉到,燕窝的独特营养价值和丰富的历史底蕴,在经济实力不断攀升的内地将会有巨大的市场潜力。于是,他托朋友帮助,考察了马来西亚、印尼等燕窝生产地和渠道,果断回国创业。

于是在 1997 年,黄健联合姐姐与妻子,一起成立了厦门市双丹马实业发展有限公司,创立“双丹马”燕窝品牌,开创了燕窝专营的先河。“双丹马”便是“燕之屋”的前身。

受制于开店资金有限,黄健只能在自家 70 多平方米屋子的底层,改造了一间加工房。把燕窝从东南亚采购进来后,他们做些简单包装,贴上“双丹马”的牌子,然后在厦门中山路的华联商厦,租了一个 2 米长的柜台,开始尝试将燕窝从药店剥离,进行市场化专营。

2002 年,正值中国商业从代销走向连锁经营时代。彼时由麦当劳、肯德基引领的特许加盟模式开始在内地风靡。黄健在得知“连锁”这个新兴概念后,随即便想到,燕窝是不是也可以做连锁加盟?

但要从代销转连锁经营,并非易事。彼时,黄健名下的燕窝代销生意做得风生水起,仅上海地区的代理商,一年便能创造 1000 多万元的营业额。这时候选择改道走品牌特许加盟的路子,或多或少有些冒进与冒险。

黄健特许加盟的想法,自然并未获得太大支持。毕竟,从代理到连锁,意味着要从 B 端转向 C 端,品牌影响力还有市场接受度,都是摆在燕之屋面前最直观的难题。

但骨子里就“不安分”的黄健依旧选择相信自己,说干连锁就干连锁。2002 年,打出“纯正燕窝源自印尼”的旗号,燕之屋开出第一家线下连锁专营店,以“现点、现吃、现炖、现送”为卖点,踏上了加盟扩张之路。

2007 年,正值燕之屋成立 10 年期间,黄健摸索了 6 年的连锁系统化内容才逐渐成熟。燕之屋也很快从 1 家到 10 家、从 10 家到 100 家,门店数量和品牌声量不断扩大。

至此,燕之屋的加盟模式虽然具备了快速复制性,但距离快速扩张还缺乏一个引爆点。黄健的野心显然不仅于此。2008 年,黄健效仿同为福建企业安踏的请代言人、登广告的营销法则,把赚到的利润几乎都拿出来,请来了香港巨星刘嘉玲为品牌代言人。

“不老女神”刘嘉玲在广告中一句“每天吃一碗燕之屋的碗燕”,带来的效果立竿见影。慕名前来的加盟商络绎不绝,燕之屋也因此赚得盆满钵满。尝到明星红利的黄健如法炮制,自刘嘉玲后,燕之屋的历年代言人名单还出现了林志玲、赵丽颖、金晨等一线明星的身影。

更有意思的是,除了一线明星们,燕之屋还与中国国家击剑队达成官方合作,成为中国国家击剑队指定燕窝产品。如今,燕之屋的官网主页,还清楚标注着“中国国家击剑队指定燕窝产品”。

02、金钱捧出来的“燕窝大户”

豪掷千金请来明星坐镇、电视广告和冠名赞助满天飞的燕之屋,钱自然没少花。

招股书数据显示,2020-2022 年间,燕之屋销售及经销开支分别为 3.18 亿元、3.99 亿元及 5.04 亿元,分别占同年总收入的 24.4%、26.5%及 29.1%。其中,燕之屋的广告及推广费用分别为 2.36 亿元、2.69 亿元及 3.26 亿元,分别占销售及经销开支的 74.3%、67.4%及 64.8%。

简而言之,燕之屋在 3 年之内,就花了接近 10 亿元“打广告”,且费用逐年攀升。对此,燕之屋直言,销售及经销开支逐年提升的原因,是由于“销售人员数量增加及广告及推广费有所增加。”

与此同时,燕之屋还表示,“我们已投资且预期将继续投资我们的销售及营销活动。”按照燕之屋的理解,“这对提高其在消费者中的品牌知名度及维持高端品牌定位至关重要,有助于长期收入增长及盈利能力。”

有意思的是,横向对比来看,燕之屋在这 3 年期间,净利润总和也不过是 5 亿元。

善于“营销”的燕之屋,在市场中具备着相当强的优势。根据弗若斯特沙利文报告,中国一直是燕窝产品的主要市场和最大消费地,而燕之屋更是“2022 年,按零售额计算,该公司市场份额高达 14%,是国内溯源燕窝市场中最大的产品公司。”

从渠道来看,燕之屋在线上和线下均有布局。其中在线上方面,燕之屋在京东、天猫、抖音等主流电商或社交平台上品牌的自营网店及经销商网店。

但如业内数据显示,目前我国燕窝市场销售占主导地位的仍然是线下渠道,其中 2022 年线下市场销售占比为 69.53%。燕之屋的线下渠道,同样也是其销售的主要渠道。

近年来,燕之屋的线下门店数量更是在不断攀升。据燕之屋披露,截至 2023 年 5 月,燕之屋拥有 91 家自营门店及 614 家经销商门店,线下经销商数量增加至 214 名。且同期,截至 2020 年 1 月 1 日的 136 名经销商中有 111 名经销商仍为其经销商,比例高达 81.6%,经销渠道的稳定性可见一斑。

拥有稳定的全国性线下销售网络的燕之屋,其业绩表现又如何呢?

数据显示,燕之屋经营业绩近年来也在不断向好。2020 年、2021 年、2022 年及 2023 年前 5 月,燕之屋的收入分别为 13.01 亿元、15.07 亿元、17.30 亿元、7.83 亿元。在过去近 4 年时间内,燕之屋总营收超 50 亿元。

燕之屋的盈利能力也远高于行业平均水平。弗若斯特沙利文报告表示,燕之屋于往绩记录期间的盈利能力,要高于同期估计为 5%至 9%的行业平均水平。

燕之屋盈利能力不断攀升的背后,得益于公司总体处于较高水平的毛利率。在 2020 年、2021 年、2022 年以及截至 2022 年及 2023 年 5 月 31 日,燕之屋的毛利分别为 5.56 亿元、7.27 亿、8.78 亿、3.6 亿及 4.06 亿。同期,毛利率更是达到了 42.7%、48.2%、50.8%、51.6%及 51.9%。

然而,囿于在营销费用上的巨额支出,因此燕之屋即便有着 50%上下的毛利率,其净利润表现依旧平平。2020 年、2021 年、2022 年及 2023 年前 5 月,燕之屋的净利润分别为 1.23 亿元、1.72 亿元、2.06 亿元和 1.01 亿元。其近 4 年来的利润不过 6 亿元,净利润率也维持在 10%上下。

03、屡次冲击 IPO,历时 12 年终上岸

从业绩各方面看,在燕窝市场表现尚佳的燕之屋,在资本化这条路上,却一波三折。

尽管很多数据都在指明,燕之屋是燕窝业内的“第一”,但与获多家明星机构青睐的业内新贵“小仙炖”相比,燕之屋鲜少受到资本的关注。

天眼查数据显示,燕之屋自 2016 年至今仅完成两轮融资,分别是阳明资本、焰石资本的 A 轮融资,厦门火炬集团的 B 轮融资。此后燕之屋便再也没有融资信息传出,融资渠道也主要为内部积累、股东增资以及银行贷款等。

图/燕之屋融资历程 来源/天眼查

燕之屋冲击资本市场的道路,同样谈不上顺畅。

如今回过头看,12 年前的 2011 年,该是燕之屋最有机会敲开资本大门的时间。

彼时在燕窝行业发展十余年的燕之屋,连锁门店已经突破了 500 家,是业内市场连锁规模最大的公司。当时的燕之屋正在筹划赴港上市,就连招股说明书都已经印好。但在景象一片向荣之际,“毒血燕”事件给了燕之屋乃至整个燕窝行业当头一棒。

负面消息给燕之屋所带来的,是与退货、违约、银行停贷等有关的资金压力。重创之下,燕之屋的 IPO 计划无疾而终。蛰伏近 10 年,燕之屋于 2019 年再次将奔赴港交所提上日程,不过结果可想而知,依旧以失败告终。

谋求港股上市未果,黄健也试过将目光转向 A 股市场。2021 年 12 月,燕之屋递交披露招股书,计划于上海证券交易所主板上市,计划募资 10.19 亿元。

然而在 2022 年 4 月,证监会发布《厦门燕之屋生物工程股份有限公司首次公开发行股票申请文件反馈意见》,对燕之屋首次公开发行股票申请文件发布反馈意见,全文字数逼近 2 万字,包含要求说明规范性问题、信息披露问题等共计 57 个问题。其中不乏“食品安全”“虚假宣传”“对赌协议”等“犀利问题”。

来源/证监会

对于证监会所提出的 57 个问题,燕之屋并未就此进行针对性回复。反而在 2022 年 9 月过会前夕,紧急撤回 IPO 申请。对此,燕之屋的表示,“由于资本市场环境变化并综合考虑公司自身实际情况、发展规划等因素,所以撤回了上市申请。”

但有意思的是,在“叫停”不到 2 个月时间,2022 年 11 月,燕之屋再次重启 A 股上市申请筹备流程。不过,第二次冲刺 A 股的燕之屋,仍以撤回上市申请为终。

之后,燕之屋再次把目光转回港股,于 2023 年 6 月向港交所递交招股书,并同时撤回在 A 股上市前辅导备案。

对于最后仍选择赴港上市,燕之屋在招股书中给出的解释是,“考虑到整体 A 股审批程序持续存在不确定性,我们未来的业务发展计划及行业相关因素以及于联交所上市会为本公司提供一个获取国外资本的国际平台,并将本集团推介予海外投资者,我们决定寻求于联交所上市 H 股以推进我们于 2023 年初的上市计划,且已于 2023 年 6 月 9 日撤回我们的上市前辅导备案。”

关于此次 IPO 募资所得款项用途,燕之屋表示,募集所得资金净额将主要用于研发活动,以扩大产品组合并丰富产品功能、扩大并巩固全渠道销售网络、加强品牌建设和营销推广工作、加强供应链管理能力、加强数字基础设施以及用作营运资金及其他一般公司用途。

燕之屋能够成功推开港交所大门,并一夺“燕窝第一股”桂冠,离不开 180 万位“贵妇”的助力,上市后的燕之屋前景如何,依旧仍需“仰仗”她们。

评论