文|市值观察 文雨

编辑|小市妹

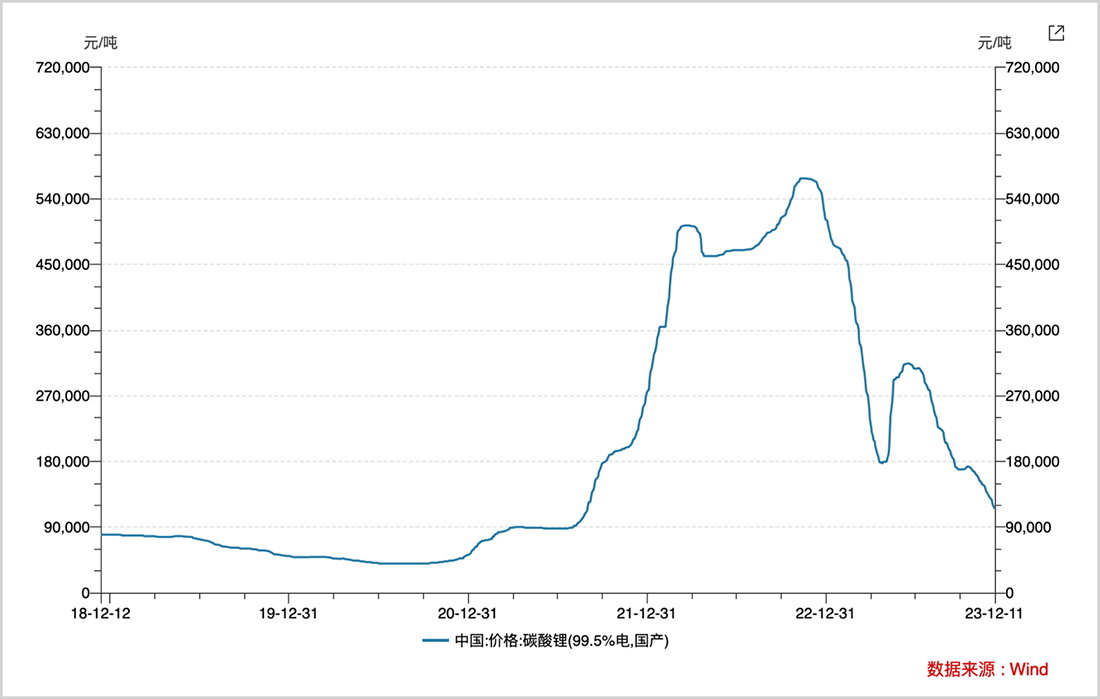

最近一段时间,碳酸锂期货热度飙升,在跌停与涨停之间来回剧烈震荡。尽管多空双方对于后市仍存在很大分歧,但有一点可以肯定,那就是这一轮世所罕见的锂周期已经彻底走向终结。

事实上,早在去年6月,锂价一路高歌猛进之时,我们就曾撰文《锂,该降降温了……》,明确给出了锂价必然回归的研判。如今回看,很多逻辑都已被应验。

始于供需与周期

复盘这一轮锂的“疯牛”市,供需失衡与周期错配是最根本的原因。

2015年之前,全球锂价基本维持在4万元/吨左右。随后新能源车放量,锂需求大增,推动价格大幅走高,进而带动Pilbara、Altura等主要锂矿扩产。

2018年,供给的提升再一次把锂价打回十年前,致使很大高成本矿山被迫退出牌桌。其中Bald Hill破产,Wodgina被雅宝收购,随后停产维护,Altura也被Pilbara收购。

就在锂供给不断收缩的同时,新能源汽车却迎来大爆发,整个产业链的扩张热情被彻底点燃,特别是在中国。2020年,国内正极材料出货量只有50万吨,但是到了2021年,这一数据直接飙升到111万吨,产能更是高达170万吨。

然而,中游制造和上游矿山的扩产周期却并不同步。

国际能源署曾做过统计,澳大利亚的锂辉石矿山从发现到投产大约需要4年的时间,南美盐湖则需要7年。相比之下,正极材料的产能建设周期非常短,仅需1年左右。

类似的情况在光伏产业其实已经有过多次预演,下游组件在短时间内完成高速扩张,但硅料却并未跟上,致使后者的价格涨到了天际。放到新能源车产业,这种由周期错配引发的供应链失衡问题有过之而无不及。

2021年,碳酸锂涨价幅度高达430%以上。进入2022年,局面进一步失控,碳酸锂价格从年初的28万/吨最高涨至近60万/吨。

至此,整个市场已彻底陷入非理性的狂飙,这种疯狂已不再完全是由供需错配所驱动,“天灾”背后,还掺杂了很多“人祸”。

陷于投机与暗炒

身处今天这样一个资本高度发达的时代,商品的价格很多时候并不是完全由供需决定的,而是被赋予了很强的金融投机属性。

比如,2008年金融危机之后,美国大肆印钱解决危机,致使大量热钱涌入国际粮食期货市场,在粮食供需稳定的情况下把价格快速炒高。

再比如2022年的“青山镍”事件,镍价在一天内就可以翻倍,完全脱离客观基本面。

很长一段时间内,国内并没有标准的锂资源期货,锂盐也没有一个统一成熟的价格体系,而这正好给了一部分人可乘之机。2021年7月,无锡不锈钢网上线碳酸锂远期交易合约,也就是所谓的“无锡盘”。

事实上,锂资源的主要订单都已被大客户长单锁定,“无锡盘”成交量很小,因此容易被控制,只需少量资金就能轻松拉起来,但这种价格波动其实并不能真实反映真实的市场供需情况。

问题在于,这会向市场传递某种信号,并引导情绪的走向,进而在全市场引发“蝴蝶效应”。现在复盘来看,其实正是在“无锡盘”上线之后,国内碳酸锂价格才逐步开始失控。

放大市场情绪的不只有“无锡盘”,还有锂矿商的拍卖操作。

2022年,作为澳洲最大锂矿商的Pilbara多次高价拍卖锂精矿石,其本意并非真正为了卖货,而是制造惜售假象,渲染紧张气氛,为涨价造势。与“无锡盘”一样,这种散单拍卖根本无法代表市场的真实供需情况。

比如,去年四月锂精矿主流价格大约只有3100美元/吨,而当时Pilbara却以5955美元/吨FOB(离岸价)的价格拍卖了5000吨锂精矿石。

再比如,2022年5月,斯诺威矿业54.2857%股权最终以20亿元的天价成交,是335.29万元起拍价的597倍。按照这个价格,收购斯诺威的权益成本价格大约为5000元/吨LCE(碳酸锂当量),而同期国轩高科收购宜丰锂矿、赣锋锂业收购松树岗钽铌矿的价格基本在1000-1200元/吨LCE。

上游之所以如此肆意妄为,与中游的隐忍与纵容有直接关系。

一般来说,产业发展都有自动调节功能,上游涨价传递给消费者后会抑制需求,进而反抑制于上游价格。一辆电动车大概平均需要30-50kg碳酸锂,2022年,仅锂一种材料就给电动车带来了上万元的单车成本负担,更别提钴和镍也已经涨疯了。

但问题在于,中游产业资本为了抢占新能源车市场,默默扛下了所有成本负担,2021年是电池厂,2022年是整车厂,并没有将原材料涨价向终端消费者转嫁,也就没能对上游形成反作用力。

过去几年,人们不断被新能源车长坡厚雪的故事PUA,锂更是被冠以“白色石油”的信仰,却忽略了一个最基本的事实,就是世界上从来都不缺锂。

终于产能狂飙

锂在自然界中丰度较大,居第27位,在地壳中约含0.0065%。根据USGS数据,由于持续的勘探,全球已探明的锂资源正不断增加,2022年锂资源总量修改为9800万吨,全球锂储量也高达2600万吨(2021年是2200万吨),以当年的消费量来看,现在的储量就可供全球使用150年以上。

狂飙的锂价让上游扩张欲望爆棚,从2022年开始,各大锂矿商狂上产能。

天齐锂业控股的泰利森锂业旗下的Greenbushes矿是目前世界上储量和品质都极为优越的锂辉石矿,去年Greenbushes新建尾矿再处理厂(TPR)已完工,新增加28万吨锂精矿产能,总产能达到162万吨。据悉,2022年四季度Greenbushes项目锂精矿产量就已达到37.9万吨,同比增长46.3%。

Pilgangoora项目目前拥有世界上最大的硬岩锂钽矿床之一,目前工厂正在进行10万吨/年新增产能扩建,完成后Pilgangoora项目的年产锂辉石总产量将增加到64万-68万吨/年。除此之外,今年一季度公司做出 P1000项目的最终投资决定计划,P1000项目完成后预计2023年底或2024年产能将提升至100万吨/年。

南美盐湖也在积极扩产,目前主要项目产能总计已达到88万吨LCE,超过2022年产量之和,这些项目大部分会在2025-2026年之前投产。而赣锋锂业、紫金矿业、西藏珠峰等中资企业在南美布局的项目有一部分已经在今年投产。

据中信期货统计,今年两年是锂项目大规模投产和释放产能的阶段,预计2023-2026年全球锂矿资源增速将分别达到45.8%、61.5%、34.2%、13.0%,期间全球锂资源有效产量预计分别达到111万吨LCE、180万吨 LCE、241万吨LCE和272万吨LCE,相较2021年的54万吨LCE翻了数倍。

另据世界经济论坛预测,到2025年,全球锂的需求量将达到150万吨碳酸锂当量,这意味着未来两年锂将陷入全面过剩,也就从根本上锁死了价格大幅反弹的可能。

电池级碳酸锂从2020年的不到8万元/吨涨到2022年的近60万元/吨,再跌回如今不到12万元/吨。短短三年,历史最强锂周期,就这样残暴的来了,又残暴的走了。

时代的一粒灰,落到个人头上就是一座山,2022年,天齐锂业归母净利润高达241亿,一年赚的钱比过去几十年加起来都多得多。今年前三季度,公司利润直接腰斩,以目前的市场价,苦日子还在后边。

但对于蒋卫平来说,一辈子能有这一次机会,足矣。

评论