文|阿尔法工场

12月12日,有媒体报道称,IDG资本正在考虑从现有股东手中收购奇瑞汽车有限公司(下称“奇瑞汽车”)的股份。奇瑞汽车正在探索最早明年申报IPO的可能性,估值或触及1500亿元人民币。

由于该笔潜在交易规模约高达70亿元人民币,IDG正在从意向投资者处募集资金。

该消息称,考虑到奇瑞控股集团有限公司(以下简称“奇瑞控股”)重新启动了子公司奇瑞汽车在中国上市的计划,因此任何交易都将在奇瑞控股寻求简化其股权结构之际达成。作为重组的一部分,奇瑞控股的股东可以选择将所持股份换成奇瑞汽车的股份。

投资界重燃奇瑞汽车IPO的希望,或许与其近年来出口销量突飞猛进有关。

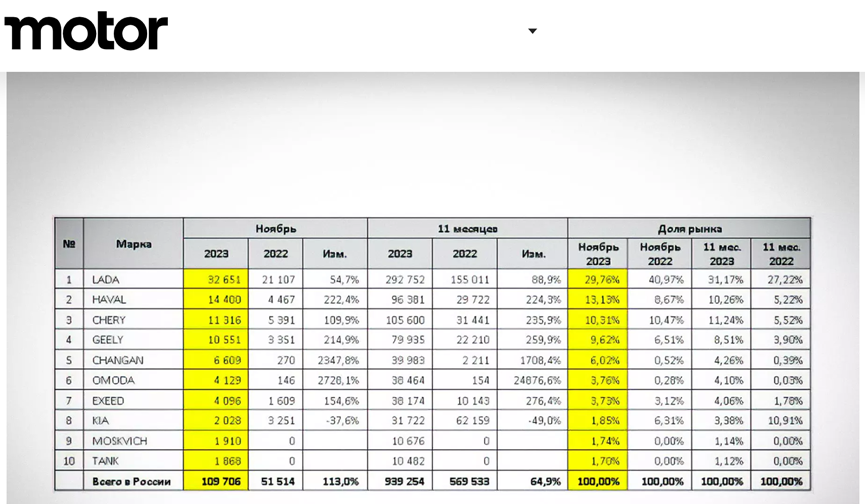

在刚刚公布的11月销量月报中,奇瑞今年销量实现“十一连涨”,至11月末累计销售166.6万辆,同比增长47.8%。这是奇瑞连续第二年取得“历史性突破”。2022年,奇瑞一共卖出了123.27万辆车,年营业收入首次突破2000亿元大关。

奇瑞销量增长,集中体现在海外出口。

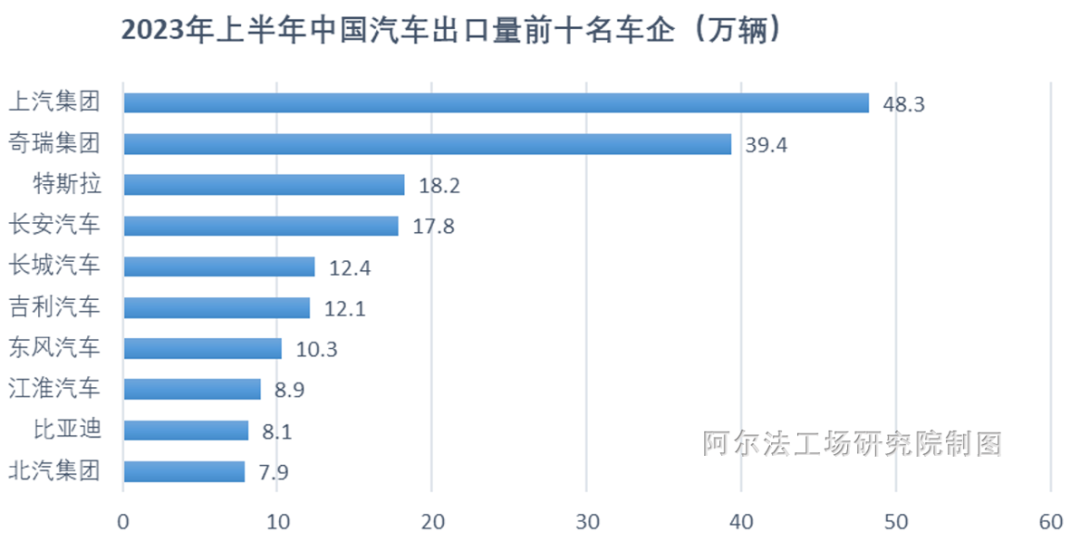

从最近三年趋势看,2021年,奇瑞全年总销量96.19万辆,出口26.92万辆,占比28%;2022年,总销量123.27万辆,出口5.13万辆,占比37%;今年上半年,出口占比再提升至53%,并以出口量39.4万辆的成绩,列中国车企出口销量亚军。

奇瑞控股下辖汽车、零部件、船舶、地产、金融和现代服务业等多个业务板块。其中,奇瑞控股的整车业务板块,包含有奇瑞汽车、星途汽车、奇瑞新能源、凯翼汽车和奇瑞捷豹路虎等。同时,奇瑞控股还拥有动力总成和关键零部件公司。

虽然,做汽车金融的奇瑞徽银、奇瑞零部件等均有过IPO的计划与可能性,但奇瑞汽车是奇瑞控股最重要的乘用车销量来源,也是一直是令一二级市场投资人最为关注的潜在IPO项目之一。

这是因为,奇瑞汽车是国内唯一一个迄今未能上市的整车企业。相较于吉利、长安、长城、比亚迪和广汽,奇瑞汽车20年上市之路着实坎坷。

早在2004年,安徽省政府就曾推动过奇瑞上市,集团内部也开始股份制改革。2007年,奇瑞控股董事长尹同跃公开表示奇瑞将尽快启动上市融资计划,但金融危机的到来使奇瑞上市进程被迫中断。

2009年6月,奇瑞汽车作价29亿元向华融资产、鼎晖投资、渤海产投、深圳中科创和融德资产等5家企业出售20%股权,一度被市场认为是在为上市做准备。过了一年多,尹同跃表示,由于存在关联交易等问题,暂不考虑上市。

到了2018年,中国汽车市场经历了史无前例的寒冬,奇瑞汽车亏损超5亿元。当时有媒体报道,复星集团、华夏幸福、五粮液、正道汽车和普拓资本、基石资本等机构,颇有意向,协助奇瑞方面完成混合所有制改革。连姚振华的宝能集团都表示出兴趣。

作为混改的前置性条件,当年9月,奇瑞汽车与母公司奇瑞控股同在长江产权交易所挂牌,拟分别募集不低于79.11亿和83.32亿元资金实现增资扩股目的,并要求二者引入同一家投资方。

一年后,2019年底,青岛五道口新能源汽车产业基金企业(有限合伙)(简称“青岛五道口”)以溢价1亿元摘牌,合计出资规模达200亿,成为奇瑞汽车与奇瑞控股的第一大股东,改变了奇瑞芜湖国有控股的性质。

青岛五道口的GP(基金管理人)为北京五道口,其董事长、创始合伙人周建民,邀请周建男加入奇瑞。公开信息显示,周建男曾供职深圳证券交易所、中国证监会上市公司监管部、大成基金、光大证券等机构。

于是,奇瑞汽车IPO再次迎来窗口期。2020年,尹同跃表态,奇瑞在增资扩股完成后,将加快上市工作提上重要日程。

仅一年过去,在支付了首期增资和收购老股东股权款合计近100亿元后,腾讯新闻《潜望》报道称,“青岛五道口基金管理人无力解决后续的100多亿元资金问题”。

一时间“奇瑞混改失败”说甚嚣尘上。对此周建民表示,收购奇瑞的资金已全部付清,并强调混改进展顺利。

即便如此,青岛五道口还是很快就将奇瑞股权变现了。

好在,市场永远不缺青睐奇瑞的投资人。

2022年2月,立讯精密(002475.SZ)正式入股奇瑞。其控股股东立讯有限公司,以100.54亿元从青岛五道口手中收购奇瑞控股19.88%股权、奇瑞汽车7.87%股权和奇瑞新能源6.24%股权。交易完成后,以股比计,芜湖建投重回第一大股东之位。

七个月后的战略发布会上,尹同跃给出目标:2025年之前完成IPO。

今年6月,奇瑞高层再向媒体透露,捷途汽车将随奇瑞商用车公司,一起从奇瑞控股并入奇瑞汽车。这距离奇瑞汽车登陆资本市场,又向前推进一大步。

如奇瑞汽车按进度“打包”完成,那么奇瑞控股 将承载非汽车业务和奇瑞汽车第一大股东的身份。随着去年销量规模突破百万辆,奇瑞的IPO计划也开始加速。

值得注意的是,原本立讯精密希望通过二级市场定增,解决与奇瑞合作的资金问题。

因为投资奇瑞的公告10天后,立讯精密又公布了规模达135亿元的再融资计划,以布局汽车领域,其中投资奇瑞预计是资金的主要用途。

但在监管再融资“红线”收紧下,今年12月1日立讯精密宣布终止本次定增。

奇瑞IPO的几个门槛

奇瑞,为何一直没有上市?笔者分析,大概有这么几个原因。

一是过往业绩大幅波动,几乎难寻稳定盈利期。

在2007年至2009年,除去补贴,奇瑞均处亏损状态。根据奇瑞汽车披露,这几年奇瑞汽车分别获得各级政府补助收入2.85亿元、4.70亿元和6.33亿元。

而2009年至2012年四年间,根据中华网汽车统计,奇瑞汽车的营业利润分别约为-5.56亿元、-8.74亿元、-4.15亿元、-3.4亿元,还是靠政府补贴等营业外收入维持正向利润。

这一靠补贴输血的状况,直至2017年也没有改观。2015年至2017年,奇瑞汽车净利润自1.82亿元增长至5.8亿元,但净利润的主要构成为政府补贴及出售资产形成的营业外收入,不具备可持续性、扣非后可能为负,难以达到IPO相关财务指标。

最近期的可查数据显示,奇瑞汽车2018年、2019年、2020年和2021年的收入分别为252.31亿、321.48亿、347.62亿和506.07亿;同期净利润分别为-5.28亿、4.58亿、737.18万元和7300万元。假定全部为扣非后净利润,后三年利润率也仅为1.42%、0.02%和0.14%,就A股主板上市而言,利润率仍偏低。

比较来看,在披露2022年净利润年报的主板过会企业73家中,除6家未披露2022年净利润外,其余67家企业最近一年平均净利润为7.40亿,净利润中位数为1.60亿元,净利润最高值为133.15亿元,最低值为6184.06万元。

在2022年同期,主板净利润8000万元即可冲刺,而今年申报低于1亿元基本无望。这意味着,现在申报主板IPO,企业净利润最好在1亿元以上。

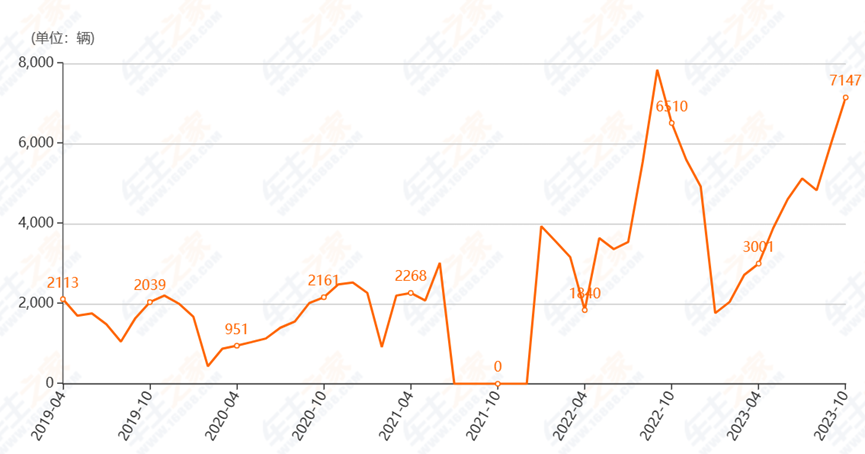

但近三年突增的国际化业务,或许能为奇瑞汽车增厚利润。以俄罗斯市场为例,根据媒体信息,奇瑞在俄罗斯2021年取得利润19亿卢布(约合人民币1.5亿元);2022年销售53,704辆汽车,收入为1474亿卢布(约合人民币115.3亿元),取得利润298亿卢布(约合人民币23.3亿元)。

全面注册制施行后,主板IPO财务指标(标准1)规定,境内企业申请在上交所/深交所主板上市,最近三年净利润均为正,且最近三年净利润累计不低于1.5亿元,最近一年净利润不低于6000万元,最近三年经营活动产生的现金流量净额累计不低于1亿元或者营业收入累计不低于10亿元。

单以净利润而言, 如参考标准1,以海外市场业绩暴增期的2021年或2022年为业绩考核期起点,则奇瑞汽车最快也要2024年或2025年申报IPO。

奇瑞汽车还存在常年高负债率的问题。

根据企查查,2014年至2018年,奇瑞资产负债率一直在75%上下,直到2019年和2020年才分别下降至73%和70.2%。

奇瑞缺钱,行业皆知,混改的目的之一就是改善资金紧缺状况。2019年上半年,在青岛五道口摘牌时的奇瑞汽车,净利润为-13.7亿元,负债总额622.9亿元。母公司状况也不乐观,奇瑞控股净利润为-1.55亿元,负债总额也有685亿元。

尹同跃曾坦言,奇瑞的资产负债率从第一天开始就很高,甚至达到75%。但他觉得这种高负债率是正常的,“芜湖军工企业、造船厂、芜湖机器人都是奇瑞孵化出来的,这些都是需要投入巨额资本的。”

逐年递增的负债也让奇瑞融资渠道越来越有限。奇瑞汽车挂牌募集的79.11亿元资金,即用于偿还对金融机构的借款和业务发展、日常经营等。

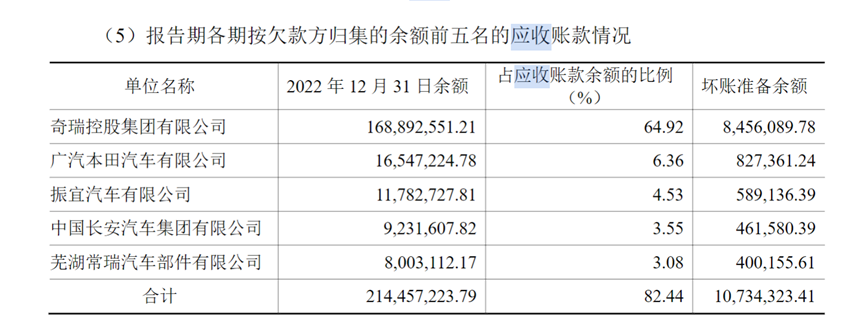

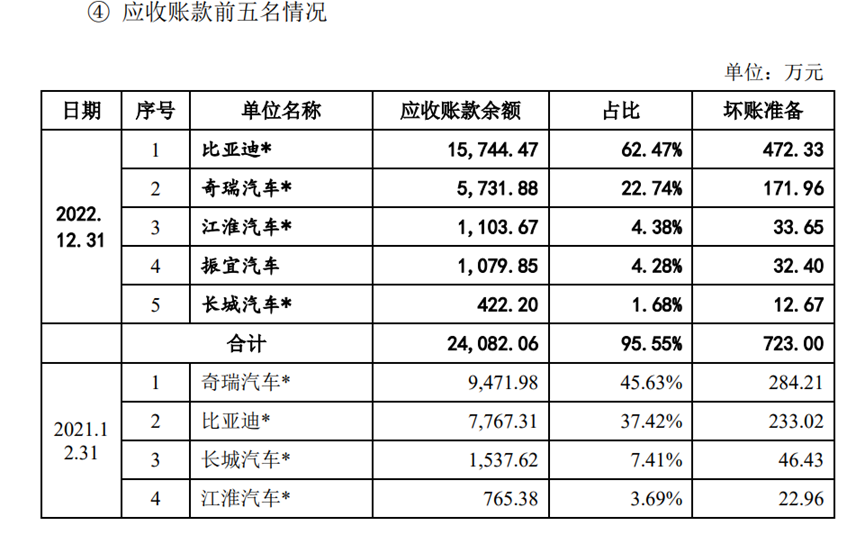

近两年数据奇瑞未再公布,仅从奇瑞两家正在IPO进程中的供应商招股书就会发现,奇瑞控股与奇瑞汽车的应付账款仍难以忽视。一家是大昌科技,至2022年底,应收奇瑞控股1.69亿元。

另一家是汇通控股,同期应收奇瑞汽车5732万元。

高负债率叠加自身“造血”能力不稳定,将为IPO前景带来隐忧。

还有一点是,高管层的频繁变动,对IPO不利。

业内皆知,奇瑞汽车老总如走马灯来来回回。据不完全统计,2017年之前,曾一度出现12年调整了7位奇瑞汽车销售公司总经理的现象。

根据IPO主板发行审核条件,发行人须3年内董事和高级管理人员无重大变化、实控人未发生变更。奇瑞汽车原计划于2018年完成混改,2022年申报IPO。但就在2018年10月奇瑞汽车挂牌之际,刚完成“内阁重组”仅一年,时任奇瑞汽车总经理陈安宁即离职。

其后,或许是为了维持稳定,总经理一职一直由董事长尹同跃兼任。而今年11月尹同跃卸任后,奇瑞汽车由鲍思语接任董事长,章红玉任总经理。高管层架构,又重新充满变数。但或许,这也是为IPO铺路举措之一。

从经验看,退休一般不会轻易认定为属高管层重大变化。但尹同跃离任是否会对公司决策层产生重要影响、以及新领导班子是否能依规保持稳定,将是奇瑞汽车冲击IPO的考查标准之一。

当然,能否完成尹同跃2025年上市的目标,最重要的还有赖于未来几年奇瑞汽车业绩稳定增长。

有待发力的基本面

今年上半年,奇瑞一半以上销量来自海外市场。奇瑞在海外有先发优势,在地缘政治和疫情导致的产能供应不足情况下,奇瑞在俄罗斯和南美市场近两三年出口量直线爆涨。

凭借较早建立的海外网络渠道与业务关联,深耕海外20年的奇瑞享受到了红利。

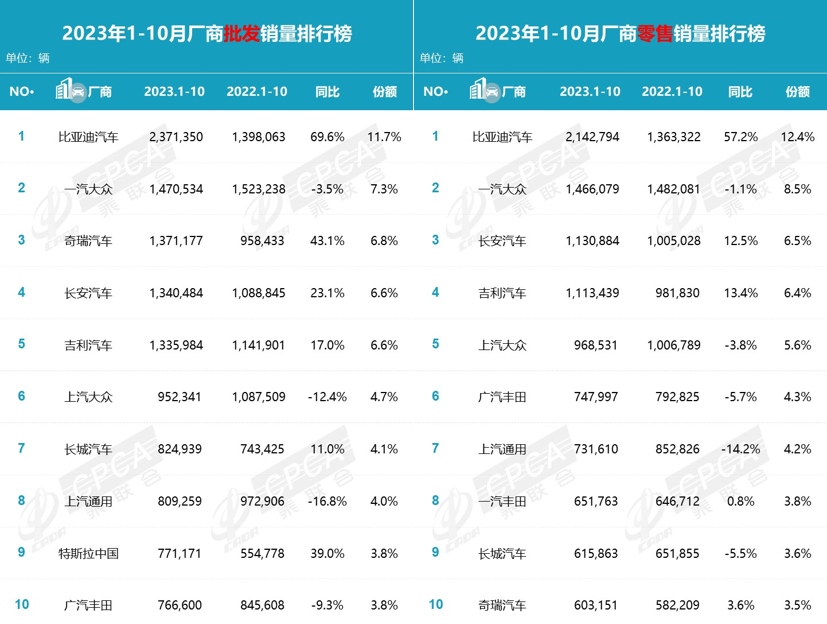

在国内终端市场,奇瑞的竞争力从乘联会数据可知一二。今年1-10月,奇瑞是全国批发量季军,但仅位列零售量第10名。这意味着,在4S店等渠道库存中的奇瑞汽车,还有相当一部分等待在终端市场消化。

近年来,对于当下的国内车企,需要跨越两道坎:一是在燃油车领域实现品牌向上;二是发力新能源产品,保证在未来不掉队。

燃油车冲击高端,奇瑞做过很多尝试。

早在2009年,奇瑞就推出了第一个高端品牌瑞麒。由于定价和策略问题,瑞麒品牌于2012年被叫停,四年时间仅销售一千余辆。

另一个高端品牌的希望在星途。尹同跃曾为该品牌定下“2019年达6万辆,并力争冲击10万辆”的销量目标,但2019年星途的销量仅有1.4万辆。目前星途月销量少则一千多台,多则七千多台,还未能实现月销破万。

在资本市场看好的新能源领域,奇瑞仍有待发力。

从数据来看,2002年全年,奇瑞新能源实现总销量23.2万辆。笔者拆解其销量结构发现:在这23.2万的销量中,售价在6.5万~9.4万元的小蚂蚁和3.59万元~5.75万元的QQ冰激凌这两款A00级别车型,就占据了奇瑞新能源82%以上的销量,销量分别为9.4万辆和9.7万辆。

这就会导致两个问题:其一在新能源汽车注重智能化的今天,依靠低端车型走量,并不利于品牌形象建立;其二,过度依赖A00级别车型,意味着盈利状况不会太理想。

或许有感于此,奇瑞新能源近年来新动作频频。

今年4月7日,奇瑞在北京水立方举办了品牌的新能源之夜,会上奇瑞发布了星途旗下全新产品系列星纪元和全新电动化品牌iCAR。9月中旬,奇瑞官宣了最新新能源产品序列的命名——风云。就在最近,华为与奇瑞合作的首款纯电轿车智界S7开启预售,并宣布将于11月28日正式上市。

这一番动作能否产生蝶变效果,还需要时间证明。

估值几何

如文章开头媒体称,本次奇瑞汽车估值或高达1500亿元人民币。

如最终交易以这一数字为基线,笔者推测,应当是在原有奇瑞汽车主体的基础上,将奇瑞控股集团内存留汽车条线品牌,如捷途、商用车及其他相关业务等,注入到奇瑞汽车体内。

也就是说,奇瑞的所有汽车业务板块,由此实现了整体上市。

笔者梳理了过去数年奇瑞汽车多轮融资的估值情况。可以看出,在过往数年大部分交易中,原有奇瑞汽车的估值在400亿规模左右的水平。

以2009年鼎晖投资等五家投资机构、投资29亿获得20%股权计算,上一年盈利5亿元的奇瑞汽车,估值为145亿元,P/E达29倍。而当时二级市场估值在20-30倍。

十年后,2018年那一次挂牌前的战略融资,有咨询机构曾给出奇瑞汽车市值450亿元的估值建议。而后根据长江产权交易所挂牌的增资底价79.11亿元推算,奇瑞汽车的估值大约为428亿元。

2019年底,据《上海证券报》,青岛五道口参与奇瑞增资扩股的交易总规模约为200亿元。以此推算,奇瑞汽车的估值约为392亿元左右。当时奇瑞汽车的销售规模在70万辆级。

2022年2月,立讯有限又以100.54亿元购买青岛五道口持有的奇瑞控股19.88%股权、奇瑞汽车7.87%股权和奇瑞新能源6.24%股权。如今捷途、商用车等汽车业务整合并入后,去年奇瑞汽车销售规模也突破百万辆。理论上,奇瑞汽车估值应当更上一个台阶。

如果奇瑞启动上市进程,二级市场还会有哪些估值考量?

估值是投资者对预期的定价,笔者试从以下几个方面进行探讨。

首先,中国乘用车市场年销售量近年趋于稳定,每年基本在2500万辆的水平上下波动。在存量模式下既有燃油车又有新能源的车企,市场给出的估值会向传统制造业靠拢。目前长安(000625.SZ)的市盈率为15倍、吉利汽车(175.HK)的市盈率为16倍,行业平均市盈率9倍,都说明了这一点。

如奇瑞汽车在当下IPO,或许也难逃这一估值大框架。

其次,前面已提到,根据现有数据,奇瑞此前数年业绩波动较大。结合前面对盈利结构中的诸如政府补贴等非经常性因素的分析、资产负债率等,叠加资本市场寒冬,投资者或将对奇瑞自身可持续的造血能力和偿债能力进行更为谨慎的考量。

第三,如重点讲市场青睐的新能源故事,还有点太早。

今年10月份,中国新能源汽车的市场占有率已达37.8%,寒冬之下,资本市场的关注点已经从增长规模逐步过渡到盈利本身。

根据最新财报,理想第三季度经营利润和净利润分别为23.4亿元和28.1亿元,连续四个季度实现盈利。广汽埃安(601238.SH)也在今年6月份开始宣布盈利。

尚未盈利的车企正在抓紧时间尽快“上岸”。蔚来CEO李斌提出希望明年实现盈亏平衡,于是一向“不计成本为车主着想”的蔚来(9866.HK/),近期也开始裁员,并缩减非核心项目的开支。

对于奇瑞,无论是风云、iCar还是与华为合作的智界,大规模交付尚在日程计划中,盈利还是下一个阶段的任务。

第四,出海是今年产业不多的主题亮点之一。奇瑞近三年的出海亮眼成绩,属于非常吸引人的阿尔法α。只是这种增幅是否可持续,需要谨慎推演。

一是拉长到20年就会发现,(根据经济观察报、中国经营报等历史信息搜集到的历史信息),自2003年首次出口1200辆到2020的过去17年里,奇瑞每年出口量一直在10万辆-20万辆区间徘徊,直到最近三年,方才有重大突破。

二是,左右着奇瑞总体出口成绩的俄罗斯市场,存在见顶的可能。今年上半年,奇瑞在俄罗斯市场累计销量达到76,755辆,占奇瑞海外销量的20%以上。奇瑞副总裁孙璐泉今年7月接受Vedomosti采访时提到,目前奇瑞正在俄罗斯考察生产工厂场址,预计每年至少生产5万辆汽车。

联邦统计服务机构Rossstat数据显示,在俄罗斯下半年数次加息、以及俄罗斯国内汽车生产开始复苏的情形下,今年9月份的俄罗斯本土汽车产量同比增长了近三倍。到今年11月,在俄罗斯售出的汽车几乎每三辆中就有一辆是Lada。中国汽车品牌进一步扩张存在上限。

三是,国内竞争加剧,车企纷纷加快出海步伐。上汽、比亚迪等不断加速布局泰国、越南和马来西亚等东南亚市场。今年4月长安定下2023年120万的海外销量目标,2024年将进入东盟和欧洲两大重点区域市场。并且,2022年的海外销量也同样是长安汽车数据亮点之一。

一旦国内竞争对手在海外渠道成熟,尤其是在一些奇瑞地位较弱的国外市场——如市占率仅为2%的巴西和意大利,继续投入海外建厂、品牌宣传等投资与营销以维持先发优势,对奇瑞的资金压力是个不小的考验。

在上述分析的基础上,投资者如何给予奇瑞的未来定价,自有考量。

评论