文|时代周报 徐超 时浩

编辑|虞东箭

每年过百亿的营收体量,“海澜之家”依然是国内卖得最好的男装品牌之一。

但海澜加盟商的平均收益,却在逐年滑坡。

据海澜之家相关人士的说法,由于品牌已发展成熟,加盟店趋于饱和,疫情期间开始停招加盟,且后面不会再放开。

收紧加盟的背后,五年里海澜已开出超过1200家直营门店,直营门店数占到线下门店总数的五分之一。

平均单店营收滑坡

曾经,开一家海澜之家很赚。

以内蒙古自治区乌兰浩特市兴安街最早的一家经营面积146平米的“海澜之家”特许加盟店为例。

根据一份文件,2016年4月1日至2017年3月7日近一年的时间,乌兰浩特这家海澜之家累计销售了788.36万元的货品。

按加盟协议:加盟商李某能拿到17%的营业额,由此获得的销售额分成是,172.02万元。

抛开要承担的房租、员工工资,李某赚得盆满钵满。

但是6年过去,现在事情已经起了变化。

在李某的兴安街店不到两公里的乌兰西大街后来也开了一家海澜之家,2019年9月,乌兰浩特万达广场开业,又有一家海澜进驻。

乌兰浩特总计有32万户籍人口,仅市区一度就有三家“海澜之家”。

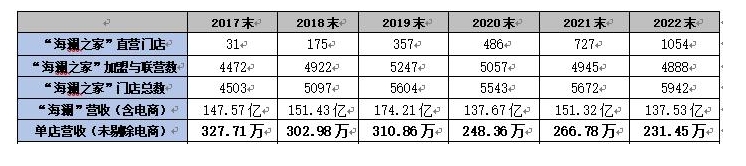

时代周报统计海澜之家年报数据显示,2017年末,“海澜之家”品牌的直营与加盟店总计4503家,合计销售额147.57亿元(含电商收入),这意味着,2017年度海澜之家平均单店销售额约327.71万元(不考虑门店开业时间是否满12个月)。

到2022年末,“海澜之家”品牌的直营与加盟店总计5942家,合计销售额137.53亿元(含电商收入)。平均单店销售额约为231.45万元(不考虑门店业开业时间是否满12个月)。

6年时间,“海澜之家”门店数量增加了31.95%,平均单店销售额下降了29.37%。

从2017年的147.57亿,到2022年的137.53亿,但这5年整个海澜体系的线上电商销售额增加了18亿元(含海澜以外的子品牌),所以在总营收下降10亿背后,线下的销售额实际下降的可能是接近28亿(假设忽略子品牌的电商收入)。

再来算加盟商的账。

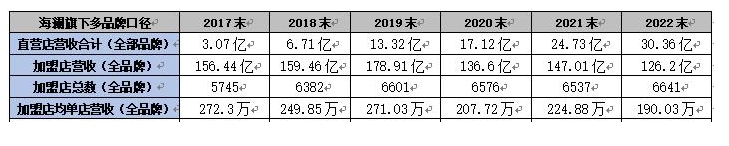

单看2022年,海澜体系的加盟店总营收是126.2亿元(包含男生女生等子品牌),加盟店总数是6641家(其中“海澜之家”加盟店4888家),因此一家海澜体系的加盟店平均营收约为190.03万元,事前有17%的实际销售额已结算给了加盟或联营方,190.03万元是海澜拿回的83%,按这个数字,平均每家加盟店(租房加盟)分到的17%营业额+15%的返点,约为73.26万元。

换句话说,2022年,只要一年员工薪酬开支加房租少于73.26万元(租房加盟),加盟海澜之家体系的品牌还是有得赚。但是,2017年,这个盈亏平衡线还是104.98万元。

从104.98万元,到73.26万元,平均单个加盟商分得的收入,下降了接近30%。

近期时代周报以投资人身份致电海澜之家的加盟电话,得到的回复是,当前海澜之家已暂停招加盟商。

据时代周报记者获悉的海澜之家相关人士的说法,由于品牌已发展成熟,加盟店趋于饱和,疫情期间开始停招加盟,且后面不会再放开。

另一方面,海澜之家仍在大力拓展门店。按照2023年半年报的说法,要不断优化线下门店的渠道布局,加大购物中心门店的拓展力度。

千家直营店分取蛋糕

加盟门店单店收益的下滑,在海澜整体营收见顶的背景下,核心变量因素,其实是“海澜之家”直营门店的扩张,带来的分配格局变盘。

“海澜之家”品牌的线下门店数,从2017年底的4503家,到2023年三季度末,增长到6046家,增长了34.26%。

但在加盟与联营这一块,从2017年末的4472家,到2023年的4822家,增幅只有7.82%。其中在2019年是海澜加盟战略的高峰,加盟与联营店总计达到5247家。从2019年的5247家到2023年三季度的4822家,四年时间,“海澜之家” 实际上:

净减少了425家加盟与联营门店。

而在直营门店这个版块,海澜之家从2017年的31家,到2023年三季度开到了1224家,新开了超过1100家,数量增加了32倍。直营店在线下门店总数的份额占比,从2017年的0.68%上涨到了今年三季度的20.24%。

在整体营收波动不大的背景下,通过大量增加直营门店的方式,海澜把原本由加盟与联营方获得的分成蛋糕,切下一块到上市公司,转换成了新增的营收与利润。

这背后的原理,涉及到海澜的加盟与联营体系与规则。

海澜的线下门店分加盟联营与海澜的直营。

海澜之家的加盟联营体系主要有两种加盟方式:

第一种是商场直接与海澜联营,在商场开设相关品牌门店,商场方获得17%的营业额返点,只用负担营业员工工资,不涉及房租。按照2022年平均单店营收(全扣径所有品牌)190.03万元,这类联营商场能获得38.92万元的营业额提成。

第二种是类似前文乌兰浩特的李某这种,在黄金地段租下门面,然后出100万的保证金,加盟开出线下门店。这类加盟商,能获得的营业额返点,实际是17%+15%=32%,这包含了店面租金+员工工资。按照2022年平均单店营收190.03万元的水平,这类加盟商能获得73.26万元的营业额提成。特许经营一般是5年,五年期满,加盟店要重新与海澜签约,并付出一笔资金,找海澜指定的“成亨装饰”等进行“再装修”。

在海澜庞大加盟体系的背后,全国消费者购买海澜的货品,付出的总资金(以下简称“购买额”),和上市公司海澜开出增值税发票确认的总营收,其实一直存在一个巨额的差值。这个差值就是给加盟与联营店的提成,约为17%左右。

以2017年的数据为例,在直营店总数仅31家、占比几可忽略的背景下,“海澜之家”品牌的营收为147.57亿,假设其中17.57亿是自营+线上的销售额,那么,加盟及联营方面,海澜录得的收入是130亿元,消费者的实际购买额是130/0.83=156.62亿元。其中26.62亿元作为分成部分,被分给了4472家加盟商与联营商场。

一位同样拥有门店加盟业务的上市公司财务总监对时代周报表示,实际购买额与上市公司最终确认的营收存在这样的差额,在服装行业很正常,分成部分也可视为折扣,向渠道返还,品牌方最终确认的营收是扣除折扣后的实际收入。

在加盟商存在分成的背景下,如今海澜之家采取的是增加直营门店的比重,来切取这一块加盟分成蛋糕。

假设分成部分同样还是26.62亿元,按照2022年末数据海澜之家总计有5942家总门店,其中直营门店1054家,占到17.73%的比重,那么原来的26.62亿元中实际有,26.62X17.73%=4.72亿元的蛋糕,被直营门店切取,变成海澜新增的营收、并带来相应的利润。之前假设上市公司录得的营收是130亿元,现在就变成了134.72亿元。

海澜的直营门店毛利率通常比加盟及联营店高22%-25%左右。这个差额,主要就是给加盟与联营商的17%-32%的分成部分。因此直营店的数量与营收占的比重越高,上市公司获得的毛利和净利润也就越高。

2017年度,海澜的线下门店营收(全口径:包括所有品牌,直营与加盟之和)是159.52亿元。五年后的2022年度,海澜的线下门店全口径营收是156.56亿元。这两个数值看似变动不大。但在5年期间,海澜的直营门店营收(全口径)从3.07亿元,上升到了30.36亿元。加盟门店营收,从156.44亿元,下降到了126.2亿元。加盟店的平均单店营收从2017年的272.3万元,下降到了2022年的190.03万元。

不仅加盟门店的营收下滑,主品牌“海澜之家”连续开业12个月以上直营门店的平均营收也在下滑,总营收增长完全是靠门店数量增加。

“海澜之家”品牌连续开业12个月以上直营店数据

“这说明海澜的内部运营体系是有问题的。” 鞋服行业独立分析师、资深品牌管理专家、上海良栖品牌管理有限公司创始人程伟雄认为,库存增加,毛利下降,效率下降,新产品的开发没达到预期,或者定价偏高,上市卖不动等因素,都会导致单店的营收出现下降。

就直营门店单店营收下滑的原因等问题,时代周报向海澜之家公司发出采访函,截至发稿前,仍未获得回应。

走向重资产运营

盘古智库高级研究员江瀚向时代周报记者表示,直营店便于统一管理,战略布局和调整,以保证产品和服务的一致性和品牌形象的统一性。加盟店还要和加盟商分享利润,调整灵活度较低,这也说明海澜之家在着眼更长远的规划。

在线下门店整体营收失去持续增长动能的背景下,海澜通过大力新开直营门店,有效对冲和减缓了营收与利润下滑的力度。但这块新增的蛋糕本身体量有限。就算把加盟与联营全部替换成直营,带来的新增量营收依然有限。

而强化直营、弱化加盟的一个后果是,让海澜从“轻资产运营”走向“重资产运营”,在房租、人员成本、门店上的支出越来越高。

作为对比,2017年度,海澜的销售费用是约15.49亿元;其中职工薪酬4.04亿元,房租费用1.15亿元,实体门店费用,4683.14万元。

到2022年度,海澜的销售费用已经暴涨到34.24亿元。5年时间增长了超过18亿元。

程伟雄认为,海澜现在从加盟为主导的品牌授权模式,转为直营的重资产模式,相应内控体系也要跟着调整,相当于脱胎换骨,会是个和加盟商博弈的过程,毕竟天下主要是加盟商打下来的,今后如何安抚解决已有加盟商是一个任重道远的过程。

另一方面,海澜除了直营与加盟的调整外,一直在费用与子品牌做一些“微操”,如2023年三季度转让掉了门店数超过1000家但长期亏损的旗下童装品牌“男生女生”,尽管在营收上不能获得新的增量,但这一行动从客观上也能提升海澜上市公司的净利润数据和全口径(包括“海澜之家”及旗下所有子品牌)的线下门店平均营收数据。

但不管是旗下子品牌的清理,还是以广开直营店来切取原来加盟板块的蛋糕,都无法解决海澜当前面对的品牌力瓶颈:开更多的门店,却换不来营收的增长。

评论