界面新闻记者 |

专注“家庭制冷”市场的海尔智家(600690.SH)准备进军商用制冷领域。

12月14日早间,海尔智家发布公告称,拟通过全资子公司以约6.4亿美元(折合约45.59亿元人民币,最终交易金额以实际交割时确认为准)现金收购 Carrier Global Corporation(为美国纽交所上市公司,下称“开利集团”)旗下的商用制冷业务,具体为收购 Carrier Refrigeration Benelux B.V. 100%股权及相关资产。

公开资料显示,海尔智家系全球领先的智慧家庭解决方案提供商,旗下拥有全球家电品牌集群,包括海尔、卡萨帝、Leader、GE Appliances、Candy、Fisher&Paykel 及 AQUA。主要从事电冰箱、空调器、电冰柜、洗衣机、热水器、洗碗机、燃气灶等家电及其相关产品生产经营,以及日日顺商业流通业务。2023年8月,公司入选《财富》杂志世界500强。

深耕C端家用产品的海尔智家,为何进军商用制冷业务?

据海尔智家测算,欧洲、亚太及北美商用制冷市场中的冷库市场在2023年规模约为110亿美元,并预计在2023年至2028年间年复合增长率约为13%。主要增长动力来自新的冷库容量,这得益于新鲜和冷冻食品消费的增加,以及在线食品零售业务日益受欢迎。欧洲、亚太及北美商用制冷市场中的食品零售市场在2023年规模约为150亿美元,以商超展示柜为主,市场相对趋稳。

海尔智家表示,“目标业务拥有基于天然冷媒的二氧化碳制冷技术,该技术符合冷媒转换的大趋势,以及全球对可持续发展日益增长的诉求。基于公司在家庭制冷领域的全球引领地位,公司拟从‘家庭制冷’拓展到零售制冷、冷库制冷等商用制冷领域,创造公司新的增长点。”

从此次收购标的来看,开利品牌拥有超过120年历史,目标业务在食品零售行业中提供全球领先的端到端商用制冷解决方案,其主要产品包含在食品零售行业(如商超)使用的制冷柜、制冷机组,以及在冷库使用的CO2制冷机组及配套服务。

资料显示,开利集团旗下的商用制冷业务在全球十余个主要国家和地区拥有约4000名员工,其中研发人员约200人,配备了2300余名技术服务工程师,拥有大量合作长达数年的企业客户群,同时在二氧化碳制冷领域积累了丰富技术经验以及商业应用案例。

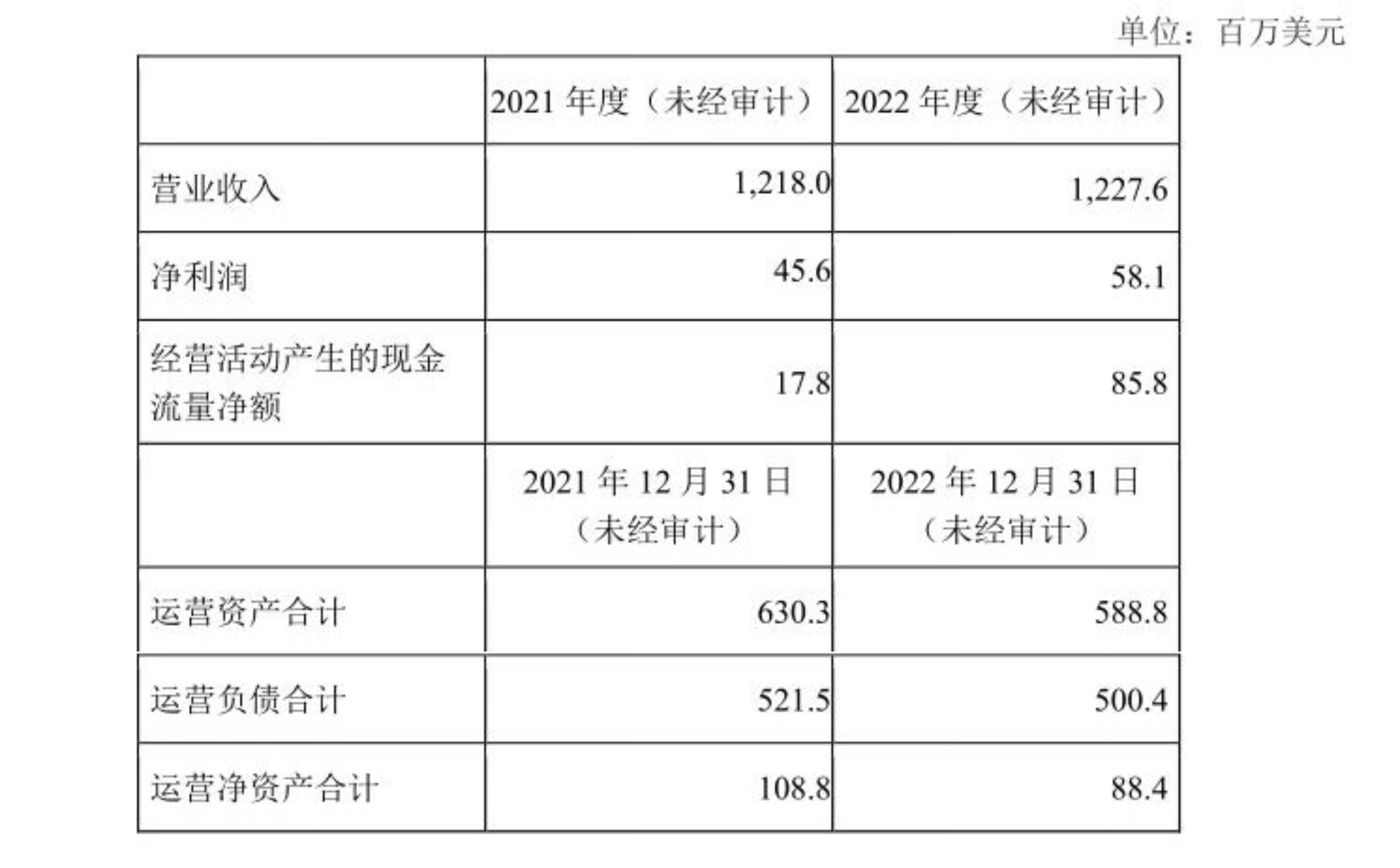

从收购标的的财务状况来看,目标公司2021年实现营收12.18亿美元、净利润4560万美元,经营活动产生的流量净额1780万美元;2022年实现营收12.28亿美元、净利润5810万美元、经营活动产生的流量净额8580万美元(未经审计)。

对于此次收购作价6.4亿美元,界面新闻致电海尔智家证券部,相关负责人回应称,“此次交易系竞标交易,6.4亿美元的价格是一个初步的价格,后续可能会有一些调整。根据项目后续进展情况,预计明年才能做完”。

值得一提的是,开利集团此前就曾与海尔有过数十年合作,二者早在2001年成立了面向中国市场的合资公司,其中开利集团通过联合技术远东有限公司持股51%,海尔持股49%。

界面新闻注意到,该合资公司为“青岛海尔开利冷冻设备有限公司”,主业便是拓展商用制冷业务,包括超市陈列柜(1000余种规格)、压缩机组(定频、变频)及并联机组(涡旋、活塞、螺杆)、换热器(冷凝器和冷风机),提供冷冻冷藏的整体解决方案。2022年,该公司税前利润率为7.1%。

据悉,此次收购对象 Carrier Refrigeration Benelux B.V. 是一家注册在荷兰的公司,开利集团目前正在将旗下的商用制冷业务重组至该公司,截至本公告日,该重组正在进行中。

上述海尔智家证券部相关负责人表示,合资公司的年收入大概在1亿美元左右,通过本次收购,公司从参股变成了100%控股后,可以更好地整合上市公司的客户资源、渠道资源、供应链资源及采购资源,从而实现效率提升。

海尔智家表示,依托与开利在中国二十余年的合作基础,通过本次交易,借助公司在中国及亚太市场大规模采购、核心供应链基础、渠道协同等领先优势,将抓住中国及亚太市场商用制冷行业快速发展机遇,实现潜在增长。

与此同时,随着本次交易签署,买卖双方还拟在交割前签署一系列战略合作协议及商标许可协议,其中品牌使用安排为:买方将获得2年内全球范围内目标业务相关的“开利”商标的使用授权,并将获得体现“开利”“商用制冷”等特色要素的目标业务专用商标,买方将有权在合计16年的时间内免费在全球范围内就目标业务使用该标识。

此外,本次交易涉及境外收购,尚需中国及境外相关政府主管部门的备案或审批程序。

海尔智家表示,本次交易将打造海尔智家的商用制冷平台,促进“ 大冷链战略” 实施,拓展增长空间。通过本次交易,海尔智家将从家庭制冷场景拓展到商用零售制冷、冷库制冷场景,并以此为平台,未来拓展到其他商用冷链场景。

截至12月14日收盘,海尔智家股价上涨0.20%,收于20.21元/股。

评论