文|天下财道 杨帆

临近年尾,有关年度垫底基金的悬念,就要揭晓答案了。

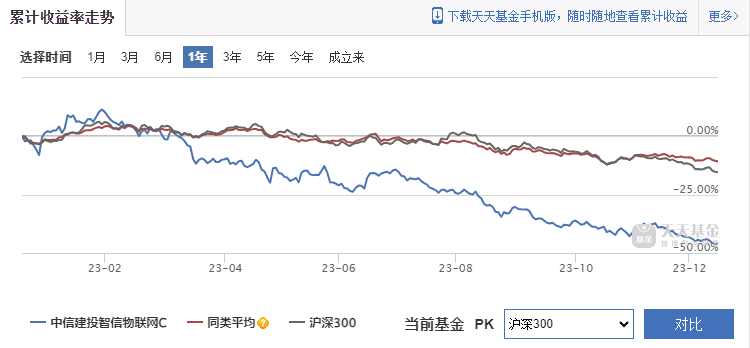

截至12月15日,中信建投低碳成长混合C(013852)今年来收益为-51%,在14500多只公募基金中排名垫底,这只基金出自中信建投基金管理有限公司(下称“中信建投”),公司旗下另一只基金中信建投智信物联网C(004636)今年来收益为-47%,位列倒数第11位。

(来源:天天基金网)

(来源:天天基金网)

(来源:天天基金网)

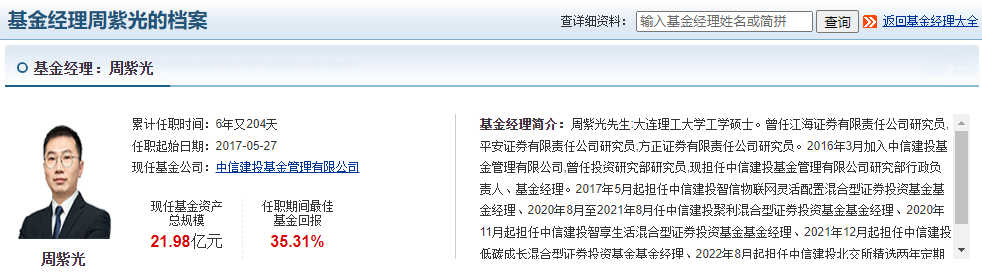

这两只基金的经理都是周紫光。

周紫光的管理业绩曾在2022年进入行业前十,为何今年落差如此之大?这里面有多少市场因素,又有多少是自身的原因?

有些难堪

周紫光曾在江海证券、平安证券、方正证券任研究员。

2016年3月,周紫光加入中信建投任研究员,2017年5月起开始担任基金经理。周紫光可以说是中信建投从研究员开始一手培养起来的基金经理,也是有6年以上经验的“老将”了,其任职期间最佳回报超过35%。

(来源:天天基金网)

中信建投低碳成长成立于2021年12月,自成立伊始,其十大重仓股就集中在新能源光伏赛道。

(来源:天天基金网)

这倒也符合该基金的定位,随着新能源赛道上个股飙升,周紫光也迎来了自己的高光时刻,其管理的中信建投低碳成长2022年全年净值增长率约为11%,在同类的超2600只基金中高居第十位。

(来源:天天基金网)

时隔9个月,新能源赛道早已成明日黄花。但是,中信建投低碳成长的前十大持仓股依然是高度集中在新能源光伏产业,大多只是前后名次发生了变化。

(来源:天天基金网)

具体来看,去年底排名第一的天合光能降到了第四,排名第二的晶澳科技降到了第三,排名第三的德业股份降到了第六。

变化比较大的是,隆基绿能、锦浪科技、亿纬锂能、派能科技被调出前十,新加入了宁德时代、钧达股份、爱旭股份、阿特斯。

但是,无论是调出的,还是调入的,基本都属于同一板块,其走势也基本趋同。

即使如此,买点还是有学问的。把握买卖时机,对专业人士而言,本应体现出更高的水平。

但是,中信建投低碳成长调入的4只个股的买点,有些耐人寻味。

其中,宁德时代、钧达股份、爱旭股份都是在今年二季度进入十大重仓股的,如果从6月底算起,截至目前跌幅分别在32%、53%、50%以上;阿特斯是在今年三季度进入的,因为时间较短,因此目前跌幅“只有”20%。

尤其令人不解的是,钧达股份和爱旭股份几乎都是在阶段高位区域买入的,因此也就难怪其回调幅度巨大了。

(来源:天天基金网)

(来源:天天基金网)

换句话说,从结果来看,二季度的调仓换股效果有点儿适得其反。

客观地讲,新能源光伏产业整体走势确实不佳,但从中信建投低碳成长持仓变化上,也的确没有看出基金经理在主动管理能力上有什么高招儿。

否则,有很多基金专盯新能源赛道,为什么中信建投低碳成长却滑落到队尾了呢?

另一方面,中信建投今年上半年共收取了约1.4亿元管理费用,其中仅中信建投低碳C就收取了1138万元的管理费。

“低碳成长”名字起得挺好听,结果却这般“不堪”,难怪基金吧中吐槽声一片。

高度雷同

仅仅是新能源赛道的沉寂,拖累了周紫光吗?再来看看周紫光执掌的另一只基金——中信建投智信物联网。

有点奇怪了,其前十大重仓股,让投资人大有似曾相识的感觉。

(来源:天天基金网)

没错,中信建投智信物联网与中信建投低碳成长的重仓股是高度重合的,相似程度接近80%。

具体来说,前7大重仓股几乎完全一样,只是名次略有差别,唯一不同是,前者中多了长电科技、精测电子,少了爱旭股份和阿特斯。

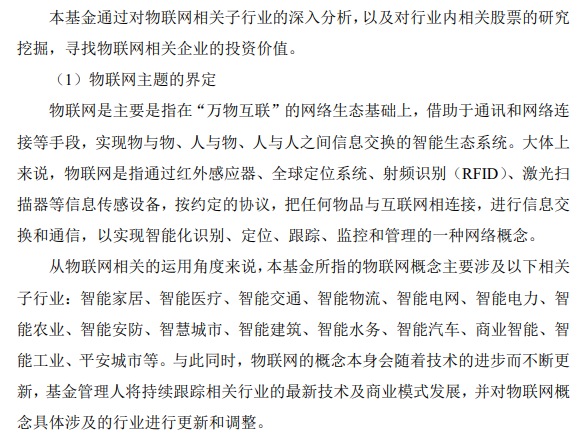

按理说不应该如此,来看看中信建投智信物联网的招募说明书。

(来源:中信建投智信物联网招募书)

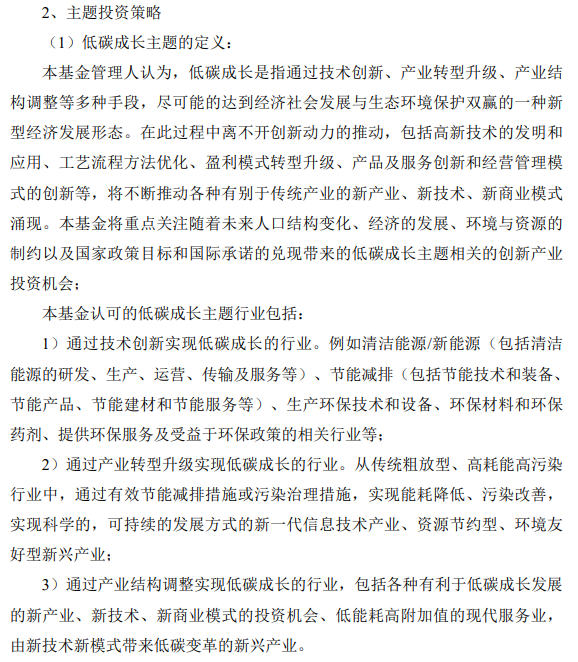

下面是中信建投低碳成长的招募说明书。

(来源:中信建投低碳成长招募书)

其实,仔细阅读招募书可知,这两只基金可选股票的范围本来都比较宽泛,而中信建投智信物联网的自由度更大。

但结果,两只基金基本都缠住跌入下行通道的股票不放,而且做法还高度雷同。是不是有些令人费解?

看上去,周紫光对此也有反思。在三季报中,基金经理对中信建投智信物联网和中信建投低碳成长分别进行了总结——

“因为我们仍旧更看好新能源行业的前景和基本面,但由于上述风格和资金交易层面的原因,我们预判了行业变化的趋势,却错判了节奏和下跌的幅度。”

“因为我们仍旧更看好光伏行业的前景和基本面,但由于上述风格和资金交易层面的原因,我们预判了行业变化的趋势,却错判了节奏和下跌的幅度。”

实际上,反思也很雷同,而且雷同的语句还有许多。

(来源:中信建投智信物联网三季报)

(来源:中信建投低碳成长三季报)

差强人意

实际上,不仅是周紫光执掌的基金,中信建投旗下的多数权益类产品今年业绩都有些差强人意。

今年以来,在可比较的42只混合型基金中,只有6只盈利,这其中还包括了两只专门投资于北交所的基金,另有13只亏损超过了10%。

当然,这同今年的市场整体状况密切相关。

但另一方面,也和投资方向过于集中有关。在公司前十大重仓股中,有6只属于新能源产业链。

(来源:天天基金网)

中信建投基金成立于2013年,目前是中信建投证券的全资子公司,其管理规模达到536亿元,位列第80位。

从横向比较来看,同一年成立的券商系基金公司还有前海开源、兴银等。从管理规模上看,前海开源和兴银分列第50名、第58名。

前海开源规模超过了1085亿元,几乎是中信建投的两倍,兴银规模也接近889亿元。

(来源:天眼查)

中信建投应该奋起直追了,其背后的母公司——中信建投证券似乎也在发力。

今年7月28日,中信建投发布公告,经股东中信建投证券决定,中信建投基金的注册资本由原来的3亿元增至4.5亿元。而就在2022年,中信建投证券才刚完成从75%到100%对中信建投基金的全资持有。

母公司加码投入一年之久了,注册资本增加也快半年了。2023年度基金赛进入冲刺阶段,中信建投会有起色吗?中信建投未来又会有哪些新变化?市场正在拭目以待。

评论