文|公司研究室基金组 雪梅

临近年底,各家基金年度排名战又开始变得激烈起来。不过,据公司研究室观察,对排名战热衷的多是一些资管规模相对偏小的基金,那些资管规模上万亿的头部公司,似乎更重视综合实力的较量。

近日,公司研究室追踪分析了部分头部公司近1年来各类资产的表现,从多个维度对它们2023年的业绩进行分析,以得到一个更贴近这些基金年度业绩的画像。比如,公募行业多年排名第一的易方达基金公司。

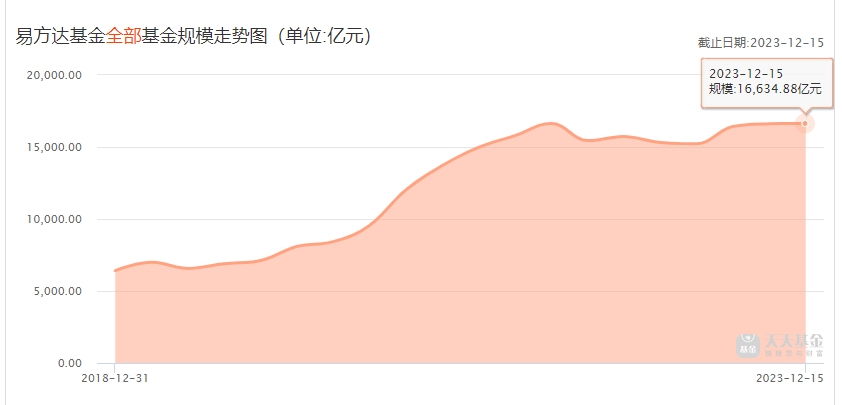

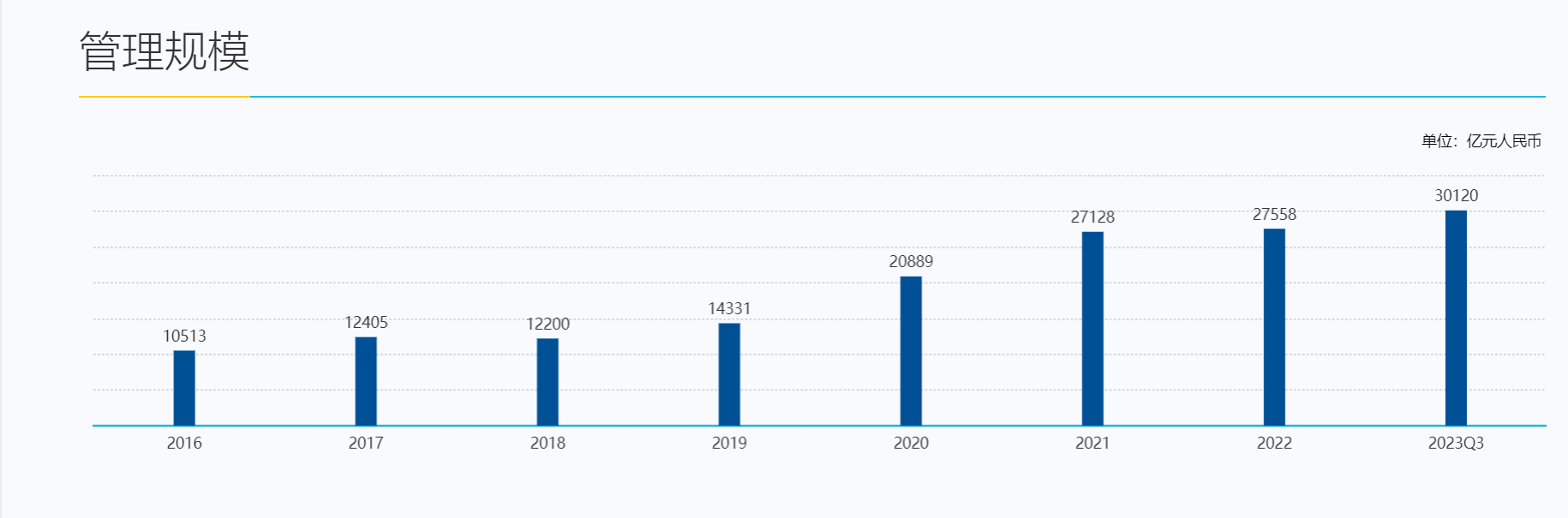

截止2023年12月15日,易方达基金公司基金经理82人,在管基金规模1.66万亿。事实上,其整体管理规模在2023年3季度已高达3.012万亿,属于206家基金公司中名副其实的资管巨头。

不过,公司研究室注意到,这家公司在公募基金细分品类上的排名,似乎没有像它的资管规模那样独占鳌头,而是出现了比较明显的分化。这一点,在其大类资产在管规模TOP10基金经理们的业绩上表现得尤其明显。

01、固收基金经理:在管规模最高超5000亿,TOP10现任有6只位居同类前20%

就公募基金而言,截至2023年12月15日,易方达1.66万亿资产中,货币基金6802亿,债券基金3251亿,合计10053亿,资产占比60.43%。

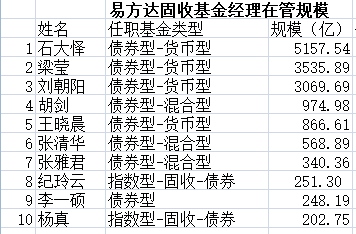

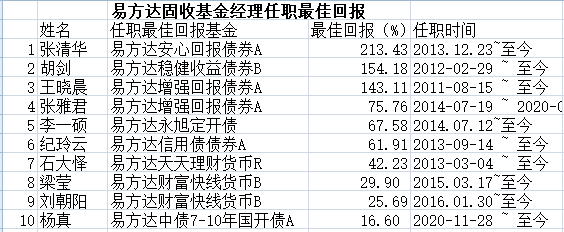

截止2023年12月18日的相关数据显示,与其他基金公司类似,易方达在货币、债券等固收产品上的基金经理,所管资产规模巨大(其中,部分基金经理在管产品有交叉,这里不做详细区分)。

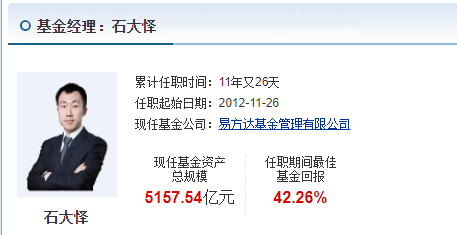

易方达固收基金经理在管规模TOP10中,在管规模3000亿以上就有3人,分别是石大怿、梁莹、刘朝阳,其中,石大怿在管规模高达5157.54亿。

虽然在管规模第一,任职期间回报最高的人,并不是石大怿,而是在管规模仅568.89亿,且产品多是股债混合的张清华,最佳回报是213.43%,所在基金是易方达安心回报债券A,其从2013年12月管理至今。

公司研究室注意到,这10位固收基金经理任职期间的最佳回报,有9人业绩来自现任基金,且都已管理多年;排名第三的易方达增强回报债券A,基金经理王晓晨最早从2011年8月就开始管理。

这说明,易方达公司固收基金经理队伍相对稳定,对于追求稳定收益的大资金而言,这是一个好消息。

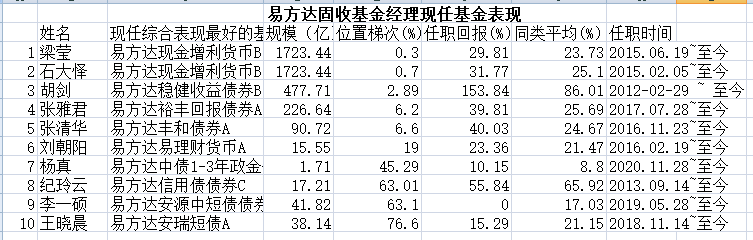

一般而言,基金经理任职最佳回报往往发生在过去,是其历史上曾达到的业绩高点;基金经理目前在管规模,往往代表着所在公司对其综合能力的认可程度;基金经理现任综合表现最好基金的业绩,以及在同行中的位置梯次,则代表着其现实的投资回报与行业地位。

上述第三点,某种意义上,对于基民来说更重要。

当然,一只基金的表现,不能代表一个基金经理的整体业绩,只是一斑窥斑。不过,就基金经理间的业绩比较而言,这又是一个非常便捷的指标。

为了便于比较,公司研究室将基金在同类产品中的位次,统一化为百分数,数字越小,位次越靠前。与同类业绩的对比,可以佐证基金位次的实际内涵。此外,基金规模也很重要,规模越大,业绩增长往往越难。

数据显示,易方达上述10位固收基金经理,现任综合表现最好的基金中,10只有6只位居同类前20%。考虑到这类基金规模相对较大,客观地说,这个成绩已很可观。

当然,这10只基金也有3只排在同类50%以后,最差的一只排在76.6%。

其实,这只短债基金,任职回报15.29%,但同类产品平均21.15%,排名自然就靠后了。(上述数据截止2023年12月18日,数据来源:天天基金网,下同)

公司研究室注意到,排名第一、第二的梁莹、石大怿,上榜的其实是同一只基金——易方达现金增利货币B,只因为两人上任时间不同,导致彼此的名次出现差别。无论如何,位置梯次得分小于1%,已经属于同类产品中排名前几甚至第一的优质基金了。

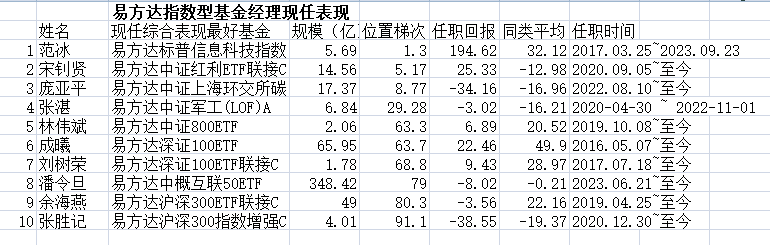

02、指数基金经理:在管规模最高超1300亿,TOP10现任基金有7只排在同类后50%

临近年底,更多基金公司选择布局指数型产品。

据媒体不完全统计,12月第2周共有29只基金发售,其中16只为指数型产品,包括多只赛道型ETF,比如,易方达国证机器人产业ETF。

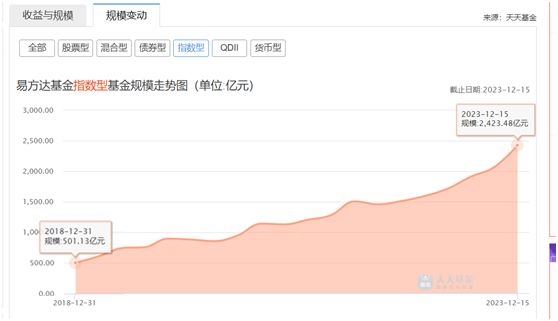

公开信息显示,易方达公司在指数型基金布局上动手较早。

2018年底,易方达的指数基金仅501.13亿,不到5年,已发展到目前的2423.48亿,增长了3.84倍。截至2023年12月15日,易方达指数基金在总资产中占比14.57%。

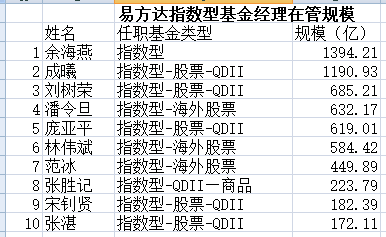

从在管规模看,在易方达指数基金经理TOP10中,在管规模600亿以上的5人,其中,余海燕在管规模1394.21亿。在管规模600亿以下的4人,规模最小的也在172亿。

公司研究室注意到,上述10只基金中,有9只涉及海外股票,由此可见,易方达基金公司在指数基金上布局的广度。

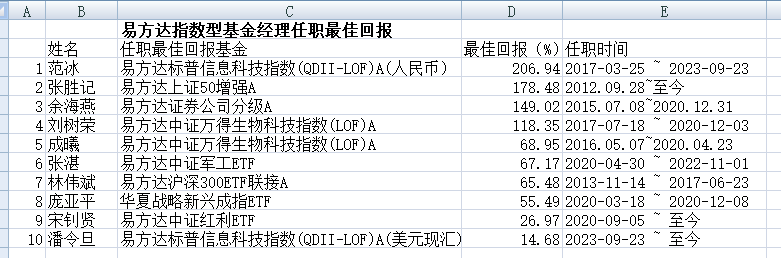

与固收基金一样,易方达指数基金TOP10里,任职回报最高的人,并不是在管规模第一的余海燕,而是在管规模449.89亿,且产品多是海外股票的范冰,最佳业绩是206.94%,所在基金是易方达标普信息科技指数(QDII-LOF)A(人民币)。

公司研究室注意到,这10位指数基金经理的最佳回报,有7人业绩来自已卸任基金。

排名第三的易方达证券公司分级A,基金经理余海燕2020年12月就已卸任。那一年卸任的还有2人。回过头来看,当时大盘正在高点,卸任高业绩产品,某种意义上是对这些基金经理的保护。

易方达指数基金TOP10经理,现任综合表现最好的基金中,10只有3只位居同类前10%,有6只排在50%以后,最差的1只排在91.1%。客观地说,这个成绩已很差了。

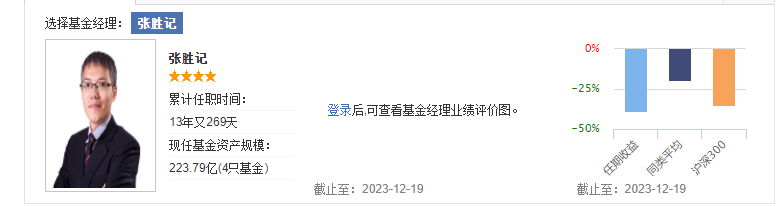

公司研究室注意到,排名倒数第一的是张胜记,上榜的易方达沪深300指数增强C,规模并不算大,只有4.01亿,任职回报亏损38.55%,同类平均亏损19.37%。这样大的业绩差距,已足以说明问题了。

03、混合基金经理:规模TOP10集体坚守,5只现任位居同类前5%有1只倒数

普通投资者最关心的基金,多半是股票型与混合型基金。

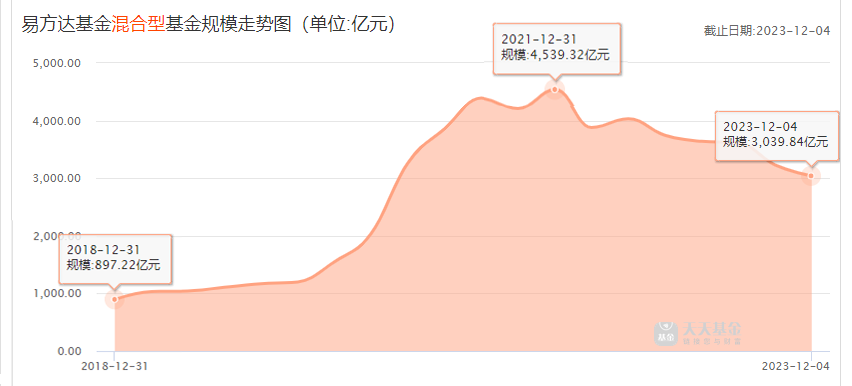

随着A股行情走熊,这几年股票型基金业绩多数都很惨,即使连前些年走红的混合型基金,业绩后撤也很厉害。

数据显示,易方达公司旗下混合型基金规模,从2018年底的897亿,2021年底上升到4539亿,如今已下滑到3039亿。截至2023年12月15日,易方达公司混合型基金资产占比18.27%。

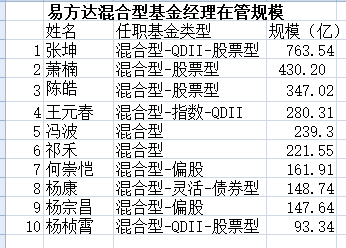

易方达混合型基金的规模。从2018-2021的快速上升,到2021-至今的快速下滑,其实也是整个基金行业的缩影。公司混合基金在管规模TOP10中,200亿以上的6人,其中,张坤在管规模763.54亿;200亿以下的4人,规模最小的93亿。

公司研究室注意到,上述基金经理在管产品中,有3只涉及海外股票,也有的涉及指数或债券基金,由此可见,易方达旗下混合基金经理在产品布局上跨度之大。

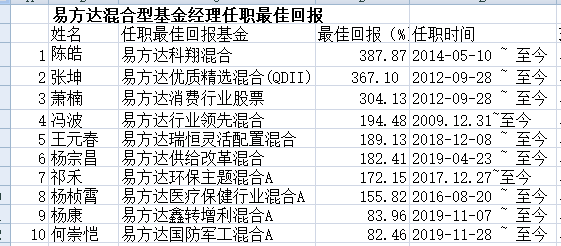

与前两类基金一样,易方达混合基金TOP10里,任职回报最高的人,并不是在管规模第一的张坤,而是在管规模347亿的陈皓,最佳业绩是387.87%,所在基金是易方达科翔混合。

公司研究室注意到,这10位混合基金经理的最佳回报,业绩全都来自现任基金。

其中,冯波管理的易方达行业领先混合,从2009年坚守至今;曾被誉为易方达基金消费三剑客的张坤、萧楠、陈皓,也在2012年-2014年间就任职。其余的7位基金经理,最迟任职也在2019年11月底。

也就是说,易方达混合型基金在管规模TOP10 经理,对当初带来巨大荣誉的基金,集体坚守到了当下。从对基民负责角度来说,这种坚守不失为一种利好。

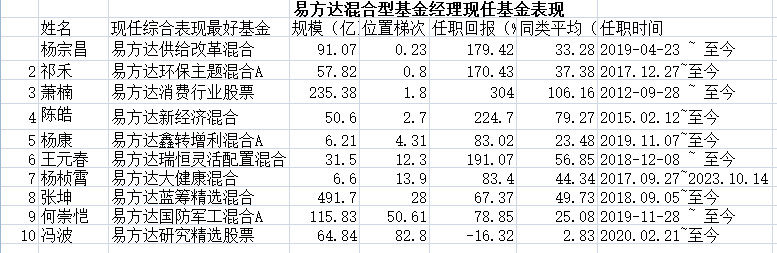

易方达上述10位经理,现任综合表现最好的基金中,10只有7只位居同类前20%,其中,有2只排在前1%,3只排在前1.8%-5%。客观地说,这个成绩称得上出类拔萃。从这些基金与同类的业绩对比中也可以得到证实。

公司研究室注意到,张坤的易方达蓝筹精选混合,规模491亿,排名在同类的28%,这个成绩尚可说得过去。冯波的易方达研究精选股票,规模64.84亿,任职回报亏损16.32%,同类平均盈利2.83%,差距有点大,难怪位次排在同行的82.8%,已经比较靠后了。

评论