文 | 36氪出海 常薇倩

编辑 | Jason

计划停售燃油车的公告接连从全球各大车企发出。

油换电,是汽车产业已经无法改变的前进轨迹,但在欧洲和美国,作为基建的充电桩似乎还没有“跟上脚步”。OECD 去年曾做过一个调查,欧洲部分国家1/3的受访者表示,其住宅3公里范围内没有充电站。

车多桩少,对围绕着充电做生意的企业来说是个好消息,从卖元器件、硬件,到做充电桩、运营充电桩,甚至开发找桩的第三方平台,这中间充斥着大量机会。

对出海企业,亦然。

但相对于燃油车,电车仍然属于新生事物,行业风向还在快速变幻之中,电车出海淘金的前景尚有不确定性,充电桩出海又如何在挑战与机会之间寻找平衡?

车越来越多,但桩不够

电车与充电桩,像是“鸡与蛋”。

油车换电需要足够的充电桩,电车增加会带动充电需求的上涨,充电更方便又让消费者更愿意买电车。

AFID(Alternative Fuel Infrastructure Directive)建议,每座公共充电桩服务10辆电车,即公共车桩比10:1,然而大部分欧洲国家都没有达到这一标准,美国车桩比甚至更高——16辆车用1座充电桩。

为了让“油换电”提速,早在2019年,欧洲和美国就对充电桩建设发布了政策指引,比如欧盟计划到2025年部署100万个公桩。

然而,欧美市场对充电桩产品的要求严苛,且产品认证周期漫长,加之前期政策又基本以数量为指引,因此充电桩建设和运营并未起大的波澜。

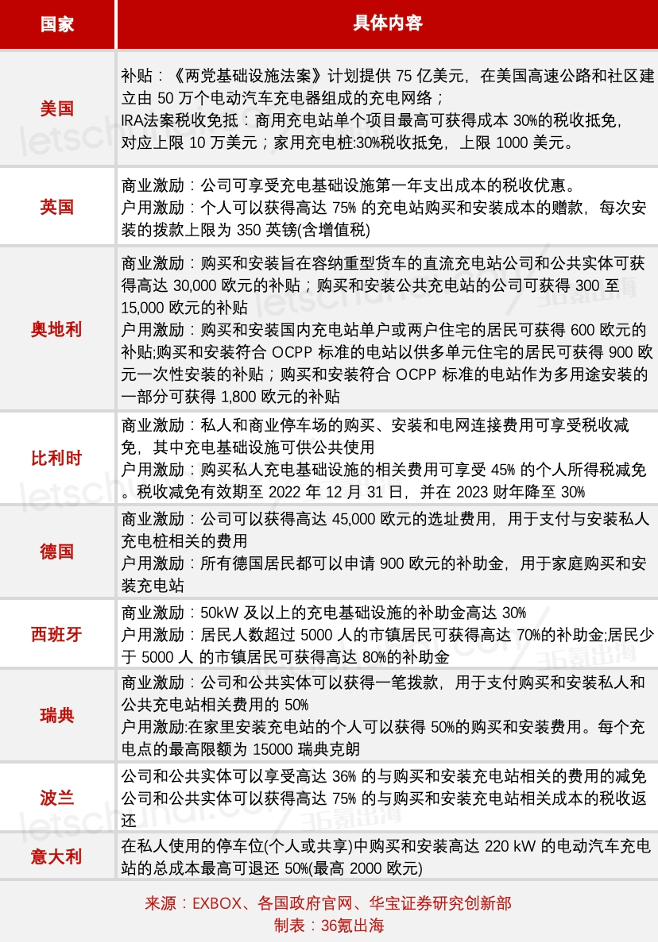

直到 2022 年,针对充电桩的经济补贴政策才真正落地。

比如德国,高于 100KW 的大功率桩最高有机会享受3万欧元补贴,交流公共桩最高补贴2500欧元,私桩900欧元。美国核心政策是联邦政府50亿美元补贴公桩建设,及 IRA 对应的充电桩税收抵免。

补贴政策加持下,国内主要充电桩企业纷纷加速海外标准认证,抢占先机。能链智电创始人兼 CEO 王阳观察到:“去年不少充电桩出海企业都在做欧洲 CE、美国 UL 及充电标准 CSS1、CSS2 的认证,因为认证周期普遍在3-6个月,经过去年的准备,今年是我国充电桩出海放量的一年。”

出海放量,渠道是核心

在整条充电桩产业链上,出海企业目前大部分涉及上游和中游制造端,下游运营端也有小部分企业布局。

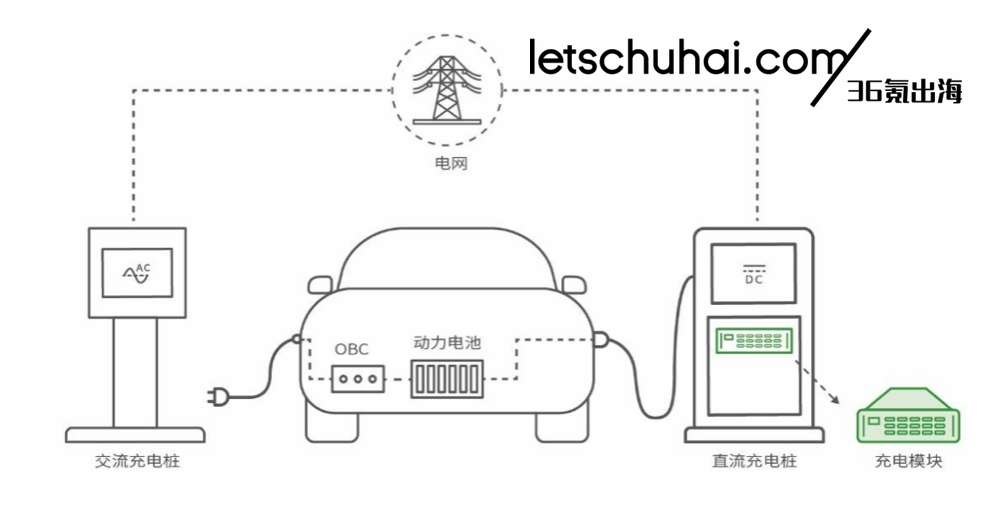

在制造端,出海充电桩产品线与国内几乎一致,以交流慢充桩和直流快充桩为主。交流桩多面向 C 端用户,在海外市场与户用储能存在着类似的商业模式——更看重品牌效应和渠道建设。

“在外观上打破‘充电桩是电气工业品’的刻板印象、提供顺畅的人机互动体验,是交流桩出海打造品牌认知度的关键之一。”蚂蚁国际李明向36氪出海谈到。

获得欧洲各大设计奖成了桩企展示产品力的捷径,比如盛弘股份研发的 Interstellar AC Charger 交流桩在2022年获得了德国 iF 设计奖、EN+ 旗下 Caro 系列家用充电桩获得了2023德国红点产品设计奖。

打造设计前卫、质量过硬的产品也是交流桩进入海外 B 端客户供应商行列的门槛之一,盛弘股份就凭借着 Interstellar 成为了英国石油集团(BP)的首批中国供应商。

此外,外形小巧的交流桩也能通过线上(电商、官网)与线下(商超、零售商等)渠道直接面向 C 端客户销售。

主要面向 B 端客户的直流桩,竞争的核心点则在性价比上。天风证券的一份研报中提到,在品质相同或相近的前提下,国产直流桩平均价格约为1元/W以内,ABB 等国际品牌的价格约为2元/W,而我国厂商的毛利率甚至优于海外竞争对手。

为国际品牌代工,是直流桩进入欧美市场最基础的方式,也有桩企利用已有业务渠道和客户资源横向拓展,比如电能质量管理龙头厂商盛弘股份,就利用了储能业务渠道开拓欧洲大运营商客户。

通过运营充电站带动设备销售也是进入市场的方式之一,其商业模式与国内星星充电为代表的一体化企业类似,但在营收结构上有所不同。王阳谈到:“欧美充电运营商的主要收入来源并非是电费、服务费等充电服务,而是销售充电桩。这一点与能链智电的收入结构类似。2023年前三季度,能链智电的能源解决方案业务中,EPC 建设、储能、设备销售等的收入在总收入中占比达到了62%。”

能链智电是中国充电服务第一股,目前已在荷兰设立欧洲总部,并在新加坡建立了东南亚办事处和团队,同时还在布局阿联酋、阿曼、沙特阿拉伯等中东市场。

在下游运营环节,尽管美国与欧洲部分国家对充电桩建设提供了补贴,但与国内一样,运营充电桩还不能称得上是一门好生意。

原因在于,运营充电桩一方面要承担租金、一方面要预支电费,前期投入大、回本周期长。在中国,当使用率达到15%左右时,一个布局合理的电车充电站需要4-5年时间才能实现盈利。

换作成本更高、枪效更低的欧美,或许要花费更长时间。蚂蚁国际李明谈到:“如果一个运营商同时投资多个充电站,那么他的盈利周期会被拉得更长。资金实力雄厚的运营商才有可能拿到最好的地皮、同时承担沉没成本。”

能链智电王阳谈到:“欧美充电运营商尚未进入规模化盈利阶段,且2023年欧洲电动汽车销售增长放缓,美国电动汽车销量增幅较大,但整体看电车保有量还处于较低水平,没有到达爆发阶段,这也限制了充电运营商的市场空间。”

此外,充电桩运营涉及到政府部门、供电机构、车企与充电服务商之间的协调,大面积快速建桩并不现实。在收费模式上,也存在着按充电量、按充电时间、月租、服务费等多种方式,在通信、支付、故障报修等方面也有诸多问题待解决。

因此,王阳认为,现阶段进入海外充电服务市场不仅门槛较高,且市场尚不成熟,出海企业短期不适合进入,长期采取寻找本地合作伙伴或资本层面的方式是可行的。

快充需求带来的想象空间

快速补能一直是电车车主的诉求,无论是国内还是海外,除了住宅、工作地点外,高速公路、商场停车场等场景都需要快速充电。

然而,欧美市场交直流桩数量悬殊,在美国公共充电桩仅有25%为快充直流桩,欧洲则更少仅有10%。

需求确定、政策补贴充裕,快充直流桩的市场增速可以预见。东吴证券研究所预计,2025年欧洲直流桩市场空间可达187亿元,22-25年复合增长率76%,美国直流桩市场空间79亿元,22-25年复合增长率112%。

与此同时,随着欧美市场大功率直流桩、超充桩覆盖率的增加,在直流桩总成本中价值量占比最大的充电模块、液冷充电枪线有机会配套桩企出海,且充电桩零部件出口短时间内受产地政策影响较小。

充电模块是直流充电设备中最为重要的部件,被誉为直流充电设备的“心脏”,占充电桩生产成本的40-50%。

目前,国内充电模块市场头部企业包括英飞源、华为、优优绿能、特来电等,2021年行业 CR5(业务规模前五名的公司市场总份额)超过70%。优优绿能是充电模块出海企业代表,在全球各个地方所铺设的充电桩里面,内部核心模块大部分采用优优绿能的产品,该公司是德国英飞凌中国唯一合作伙伴,ABB、CHAEVI 也是其主要客户。据优优绿能招股书披露,其外销毛利率能够保持在40%以上的水平。

尽管充电模块市场集中度较高,但 EN+ 产品总监甘春明认为,出海面临海外众多国家的本地化要求,留给非头部厂商和桩企自研的空间较大。EN+ 是一家全球化的充电设备提供商,公司产品涵盖交流桩、直流桩、电源模块及充电运营平台,业务覆盖海外40多个国家和地区。

甘春明谈到:“充电桩在海外的售后服务是一个巨大挑战,这就要求桩企将产品做得更稳定、维护成本更低,免维护是目前出海桩企的一大竞争点,这很大程度上取决于充电模块的功能指标,所以充电模块还需要进化。”

海外不同国家的电力要求、通信标准、气候条件等也需要桩企去匹配。甘春明补充道:“通用模块厂商能够提供的大多是标准品,但比如在欧洲各个国家就有大功率、智能化、网络平台化等不同功能要求,一些功能需要充电模块去支撑,自研或定制有更高的灵活性。”

此外,占直流桩成本20%的充电枪线也是零部件出口的机会点,尤其是匹配超充桩等的大功率液冷充电枪。

目前,国内液冷充电枪的主要参与者不少,沃尔核材、永贵电器、中航光电等都取得了技术突破,加之国内供应链的完善,液冷充电枪线出海既有技术壁垒,也有成本优势。比如,沃尔核材掌握了大功率液冷充电枪的核心技术,并拥有多项自主知识产权,目前已形成小批量销售。

欧美“关门”,对桩企出海影响大么?

尽管欧美国家想要铺开市场建桩的心情急迫,但对外来桩企的态度并不那么开放了。

今年2月份,美国要求所有获得补贴的充电桩都必须在美国本土制造,从2024年7月开始,所有部件的成本至少有55%在美国国内生产,欧洲则正推进《关键原材料法案》、《新电池法》、“碳税”等政策的落地。

如果这些政策在未来某一天落地,对渴望出海的中国桩企会产生多大影响?

能链智电王阳认为,“从短期看,很多政策还处于过渡期,尚未真正落地实施,对充电桩出口暂时还未产生直接影响,但一旦正式实施,中国企业进入对应的市场,就需要做到合规。如果计划长期发展的话,可以通过投资建厂等方式规避限制政策的风险。”

海外建厂是整个新能源产业的一大趋势,当前欧美市场充电桩市场仍处于蓝海爆发期,即便寻找代工厂或在当地设厂一定程度上提升了成本,头部企业仍然有利可寻。

并且,“充电桩出海涉及到安装、调试、维护和售后服务,这需要本地化的合作伙伴或建立本地服务团队,海外建厂或者寻找本土深度合作伙伴有利于补齐短板,”王阳补充道。

从根本上而言,对海外当地市场、政策的敏感程度是出海企业必备的硬技能之一。甘春明总结道:“对政策风向保持敏感,与行业协会、本地组织、政府部门保持沟通本身就是企业经营的一部分。根据市场需求、规则风向的变化去提前调整业务和产品布局,这种预判即是出海风险所在,也是机会所在。”

评论