量化投资策略,最早诞生于上世纪50年代的美国,并于90年代被引入我国,而后被广泛应用于金融市场的各类产品中。今年AI大模型的加速渗透,令量化策略再次“火”了一把,不少新技术被积极采用,比如机器学习、神经网络、遗传算法等,以协助投资者在复杂的金融环境中做出更明智的投资决策。

量化“固收+”优势何在?

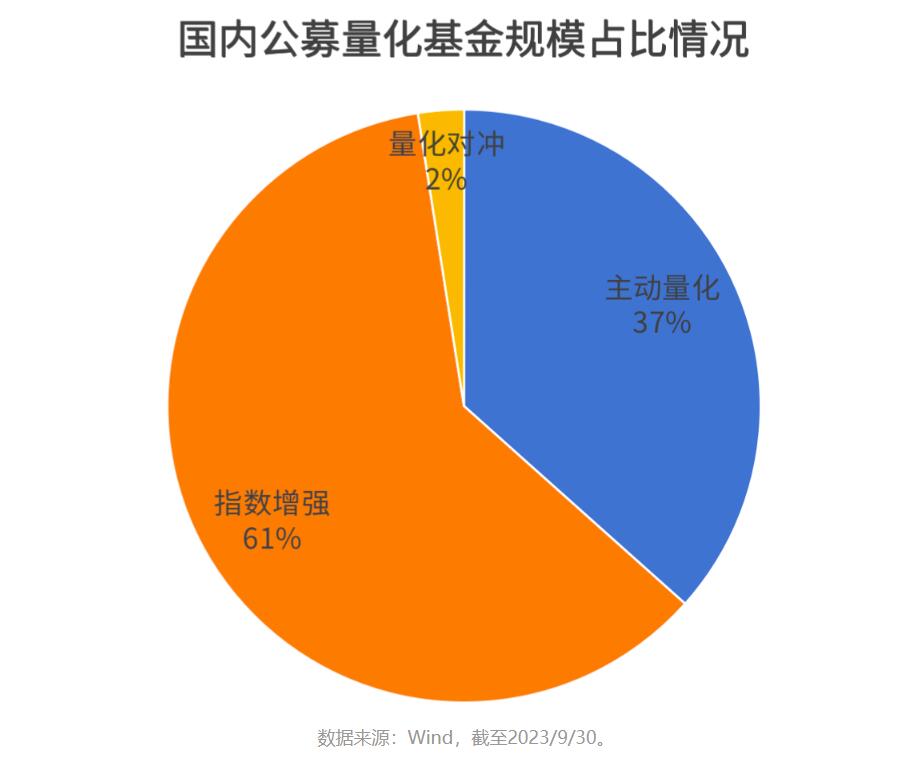

我国公募量化基金主要包括指数增强型基金、主动量化型基金和量化对冲基金,自第一只公募量化基金于2004年发行以来,相关产品规模显著增长,截至今年三季度,公募量化基金资产净值合计规模达5627.01亿元,环比增长8.04%(数据来源:Wind,截至2023/9/30)。

近年来,随着国内金融市场的不断创新,基金产品线日益丰富,量化策略也被进一步推广开来。“固收+”基金具有平滑波动和增厚收益的需求,量化策略可以通过系统化的选股,在提升“固收+”权益部分个股覆盖的广度和深度的同时,有效降低产品的波动。

不仅如此,依托大数据分析和模型预测,量化策略还能够提高投资决策的效率和准确性,从而降低“固收+”基金投资的成本和风险;而其严格的纪律性还有利于克服个体情绪因素的影响,较高的投资透明度则可以帮助投资者更清楚地了解投资策略和产品管理的情况,从而更好地把握潜在的机会与风险。

量化红利低波加成,招商安康发行在即

借着量化策略快速发展之势,招商基金推出招商安康债券型基金(A类:018892,C类:018893),2024年1月2日正式发售。该基金运用量化红利低波策略对权益资产进行投资,依托量化的广度和自下而上的个股精选方法,并结合多种股票投资策略,重点挖掘低波动率、高分红的行业和公司,力争在实现底层收益的基础上有效地增强组合整体收益,并将组合波动控制在较小范围内。

当前市场上采用量化红利低波策略的产品表现究竟如何?中证红利低波100指数(930955)的表现一定程度可以反映量化红利低波策略的特征,从历史数据来看,中证红利低波100全收益指数(H20955)的长期表现不逊于沪深300、中证500等宽基指数的全收益指数,并且波动程度更低,显示出较优的风险收益水平。

除了投资性价比突出之外,中证红利低波100指数在不同市场环境下韧性十足。比如2022年至今,宏观经济复苏波折重重、市场震荡不止,在如此复杂多变的情况下,该指数亦取得了不俗的表现,充分体现了红利低波策略的优势所在(数据来源:Wind,统计区间为2022/1/3-2023/11/30。过往业绩不代表未来表现,亦不构成任何投资建议及本基金投资收益的保证。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及基金投资收益的保证)。

数据来源:Wind,统计区间为2013/12/1-2023/11/30。中证红利低波100指数(价格指数)近5年(2018年至2022年)完整会计年度收益率分别为:-16.99%(2018)、12.43%(2019)、-1.98%(2020)、13.90%(2021)、-3.92%(2022);中证红利低波100全收益指数近5年(2018年至2022年)完整会计年度收益率分别为:-14.12%(2018)、16.88%(2019)、2.34%(2020)、19.27%(2021)、0.77%(2022)。全收益指数和价格指数的区别在于全收益指数的计算中将样本券分红计入指数收益,在样本券除息日前按照除息参考价予以修正,与实际投资更贴合;年化夏普比率:计算周期选择周频率,收益率算法选择普通收益率,无风险收益率选择一年定存利率(税前)。Sharp(年化)=(年化后的平均收益率-无风险收益率)/年化后的波动率。过往业绩不代表未来表现,亦不构成任何投资建议及本基金投资收益的保证。中证红利低波100、中证红利低波、沪深300和中证500指数在基日、成份券构成、筛选规则等方面存在不同,仅供参考。指数运作时间较短,不能反映市场发展的所有阶段。指数过往涨跌幅不代表未来表现,亦不构成任何投资建议及基金投资收益的保证。

招商基金二级债基相关产品针对不同客户群体度身定制,并根据长期计划权益仓位不同,按照波动与弹性从大到小大致可分为3类,招商安康债券型基金正属于其中权益仓位低于20%的“固收+”产品,具体如下:

1.长期权益仓位高于20%(除股票投资外,还会通过积极投资可转债等含权债券投资增强组合弹性)

2.长期权益仓位10%-20%(主要通过股票投资(≤20%)增强组合弹性,可转债投资没有或很少(≤10%),以债性可转债为主)

3.长期权益仓位不超过10%(为控制波动与回撤,长期权益仓位一般不超过10%,主要通过投资于股票、可转债或者权益型基金等方式进行弹性增强,可能会采取量化选股或权益基金增强等策略)

凭借分层的投资策略,招商基金二级债基过往持有体验尚佳,想要提升投资“幸福感”的小伙伴不妨了解下即将发行的招商安康债券型基金。

注:红利低波为本基金的股票量化投资策略,并非对未来基金净值低波动的保证。

风险提示:基金有风险,投资须谨慎。本资料仅作为宣传用品,不作为任何法律文件。本基金不保证本金安全,基金业绩具有波动的风险,过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。相关观点、看法及思路根据截至当前情况作出,今后可能发生改变。基金可根据投资运作或市场环境的变化,选择将部分基金资产投资于以上所列示行业或选择不将基金资产投资于以上所列示行业,基金资产并不必然投资以上所列示行业。基金投资有风险,请谨慎选择。请在投资前认真阅读《基金合同》和《招募说明书》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。

评论