文|GPLP Perry

谁都知道成功的三大要素,天时、地利、人和,天时排名第一。投资成功三大要素,选时、选股、配置,选时排名第一,那如果你是一家投资公司的CEO,会选择在资本寒冬时,让自己的公司上市吗?可能大多数人都会说不会,但总有愿意“唱唱反调”的公司,在“寒冬”中,给市场带来一股“春风”,提振大家的信心。

12月11日,据媒体消息,私募股权机构General Atlantic(泛大西洋投资集团)向美国证券交易委员会(SEC)提交了意向书,并谋求在明年年初IPO,虽只是迈出了上市的第一步,但低迷的环境,更需要希望来提振活力,于是,泛大西洋投资成为当前资本市场关注的焦点。

(泛大西洋投资集团:1980年由查克·费尼 (Chuck Feeney) 创立,旨在投资有潜力的成长型企业,投资领域包括气候、金融、消费、医疗保健、生命科学、技术等领域,目前资产管理规模770亿美元,在全球五大洲拥有16个办事处,2000年首次进入中国市场,参与投资阿里巴巴、字节跳动等企业。)

客观而言,美股IPO市场其实在过去的一年多中,一直较为平静,影响市场的要素太多太多,如果General Atlantic上市成功,对资本市场,无疑是一件令人振奋的好消息。

同时,“蠢蠢欲动”的不止General Atlantic一家,在早些时候,总部位于卢森堡的CVC(CVC Capital Partners 1981年成立,目前资产管理规模1770亿欧元,在香港、上海设有办事处)、法国资产管理公司Ardian以及由LVMH支持的奢侈品投资公司L Catterton等投资界明星公司,都已将IPO提上了日程。

逆势而上,黑石投资启示录

开私募投资公司IPO先河的,当属巨头Blackstone Group(黑石集团),而且,其上市的背景也同样是资本寒冬。

关于黑石的名字,Schwarzman(苏世民)和彼得·彼得森(Pete Peterson)反复斟酌了好几个月,二人当时同在雷曼公司,彼得·彼得森当时是苏世民的上司。1985年,二人决定以各自的名字组合而成公司名,Schwarz在德语里有黑色的意思,而Petros在希腊语中意为石头或岩石。黑石在这一年正式诞生。

二人共同筹资了40万美元,做为黑石的启动资本,不喜欢股市投机主义的苏世民,将并购、收购和新业务线做为黑石的三大核心业务。本以为并购是黑石的开端项目,但第一个敲开黑石大门业务的是一位从事房地产业务的商人,而他名下的房地产企业,足以打造当时在美国最大的房地产投资组合,双方一拍即合,并在之后进行了多次合作。

1986年,苏世民开始计划筹集黑石的第一笔私募股权基金,在历经了一年左右艰苦卓绝的多轮谈判后,1987年10月19日,Blackstone Capital Partners I正式关闭,资金全部到账,共有33位投资者,资金总额共8亿美元,其中投资规模最大的为保诚保险公司、日航证券、通用汽车养老基金。

而就在这天,道琼斯指数暴跌508点,创下美国股市历史上的单日最大跌幅。然而这一天,黑石投资集团成立,此后,黑石开启了投资之路。

在当时,投资圈盛行“恶意收购”,黑石反其道而行,与收购的公司共同成长,投入资金用以改善收购的公司。“我们兜售一种理念,你们可以信任我们,我们会跟你们在一起,”彼得森说,“这在那时候很另类,但非常管用。”同时,二人还坚持“不要赔钱”的投资原则,做到这一点,离不开黑石程序严格、冷静稳健的风险评估流程,以及对形势的分析。黑石的每一次业务线拓展,都是“天时地利人和”的产物,例如,1991年左右,黑石进军房地产并购投资,当时小型金融机构遍布美国,他们向房产市场提供了过剩的贷款,建筑热潮席卷美国,而随着90年美国经济的衰退,大量地产项目价值暴跌,泡沫破裂,RTC(重组信托公司)为了处理不良资产,将大量地产项目抛售,黑石在保证投资者利益的前提下,对地产项目开启了大量收购。注:上世纪80年代末90年代初,美国政府成立储蓄信贷协会,该协会为从事储蓄业务和住房抵押贷的非银行金融机构,提供购房融资。而随着市场的逐渐下行,为了解决危机,美国政府成立了RTC。

2007年,黑石成功IPO,通过IPO,黑石成功募集到了40亿美元,是之后五年同类型公司的最大首次公开募资,要知道这是金融危机开始爆发的年份。通过IPO,黑石筹集到了足够的资金进行多元化的投资布局。除此之外,黑石的上市也给苏世民带来了可观的收入,仅2022年,苏世民从股息收入中就获得了10.2亿美元收入。

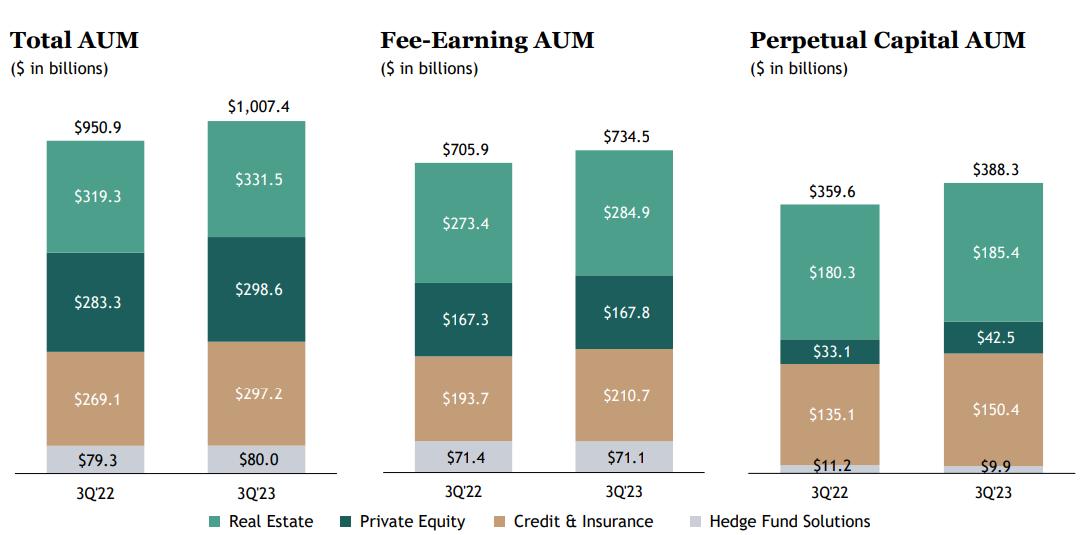

但黑石的“贪婪”绝不止于此,苏世民在黑石创立之初就认识到多元化投资的重要性,所以随着公司发展,黑石将业务触角伸向了更多的领域。黑石也从最初的私募股权投资公司,转变为综合性的另类资产管理集团。它的投资之道和对于资产的管理方法,转化为了超强的募资能力和收益回报。截至2023年9月30日,黑石的资产管理规模,突破1万亿美元,达到了10074亿美元,同比增长6%,其中仅私募股权基金的管理规模就高达2986亿美元。

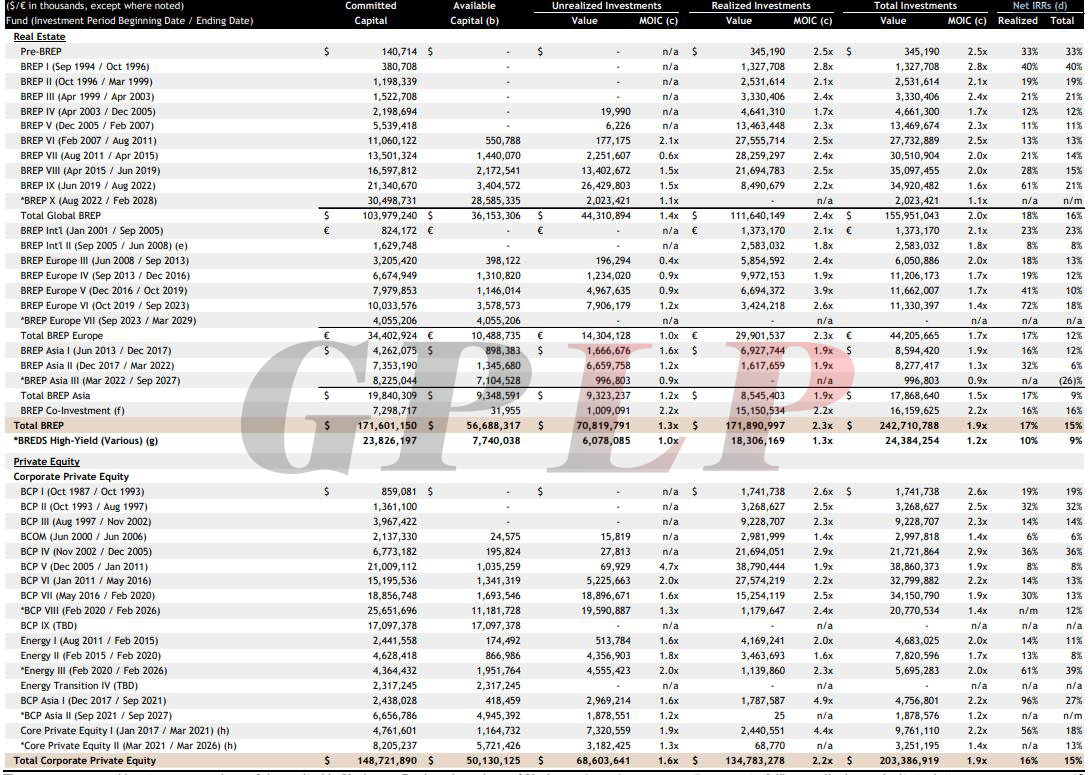

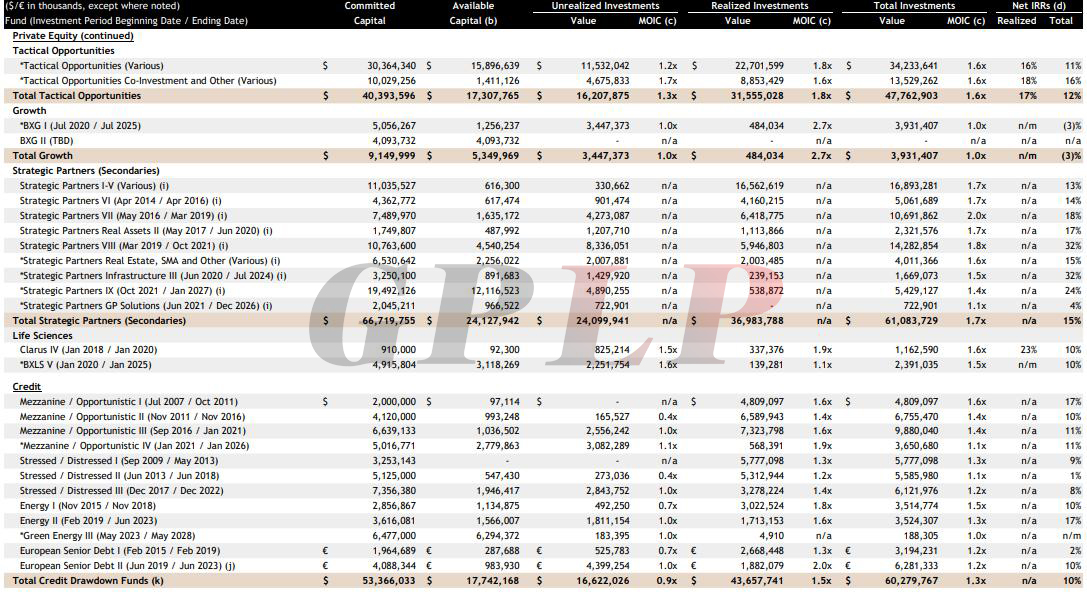

同时,支撑黑石成为全球另类资产管理巨头的还有其卓越的投资收益率,从历史来看,黑石旗下的基金,几乎每一只都取得了不错的成绩,超过90%以上的基金,收益率都在两位数。

黑石旗下基金投资记录(截至2023年9月30日,数据来源:黑石财报)

一部黑石发展史,也是另类资产管理公司发展的缩影。而它的成功上市,更是整个行业发展的代表性事件,通过IPO,黑石获得了永久性资本,可用于投资公司,扩大业务范围,就算市场转向,也无需担心后续募资问题,时至今日,黑石的一言一行,对于整个行业都具有风向标的意义。

不止黑石,EQT(殷拓集团)也通过IPO获得发展

纵观整个行业,通过IPO获得更快发展的,还有另一家另类资产管理巨头,北欧PE“巨兽”—EQT(殷拓集团)。

EQT起源自瑞典已传承6代的名门望族—瓦伦堡家族。1994年,家族旗下的核心投资平台Investor AB,出资成立了私募投资公司EQT。

注:Investor AB“脱胎”于1856年,安德烈·奥斯卡·瓦伦堡创立的斯德哥尔摩恩斯基尔达银行 (Stockholm Enskilda Bank SEB)。

从创立之初,EQT秉持着与黑石相似的投资理念,给予被投企业的不仅仅是资本,同时面向被投公司的未来,对其产生积极的影响。1999年EQT开启全球化之路。2006年,殷拓进入亚洲,2008年推出基础设施业务线,不久后切入信贷,2015年组建房地产投资部门。2019年,EQT登陆斯德哥尔摩证券交易所(EQT AB),IPO共募集资金超过5亿欧元,是当时北欧地区最大的IPO之一,在上市当天,EQT股价飙升超过25%。

同在这年,EQT成立了独立的慈善与投资平台—EQT Foundation,EQT Foundation成为EQT的长期股东,同时负责殷拓的全球慈善活动。

注:EQT Foundation既是慈善机构,又兼做投资,主要领域集中在“净碳”、清洁能源等领域,此外,EQT Foundation独立运作,并持有EQT 1%的股份。

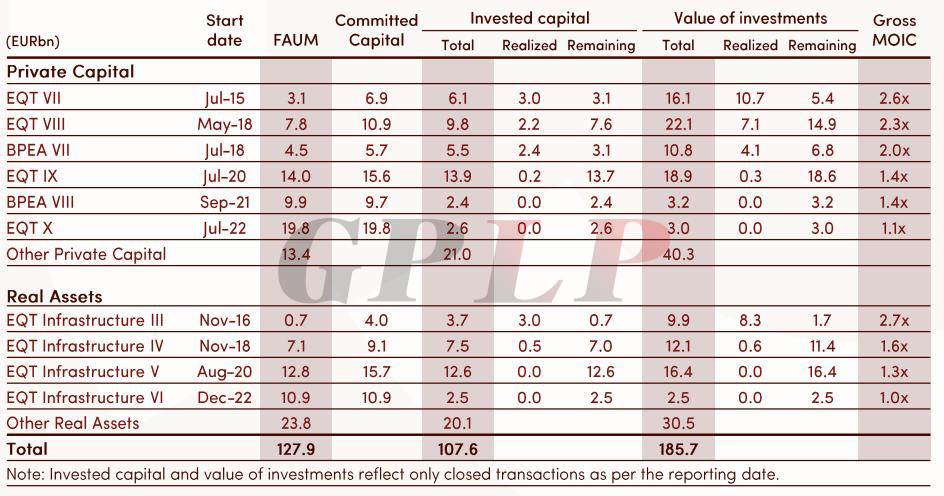

从投资板块看,EQT目前已发展成两大核心,私募投资(Private Capital,其中又包括:PE、VC、EQT未来、生命科学、成长型股权等)及实物资产(Real Assets,包括基础设施、房地产)。而从收益情况来看,EQT旗下主要基金,都取得了至少翻倍的成绩。

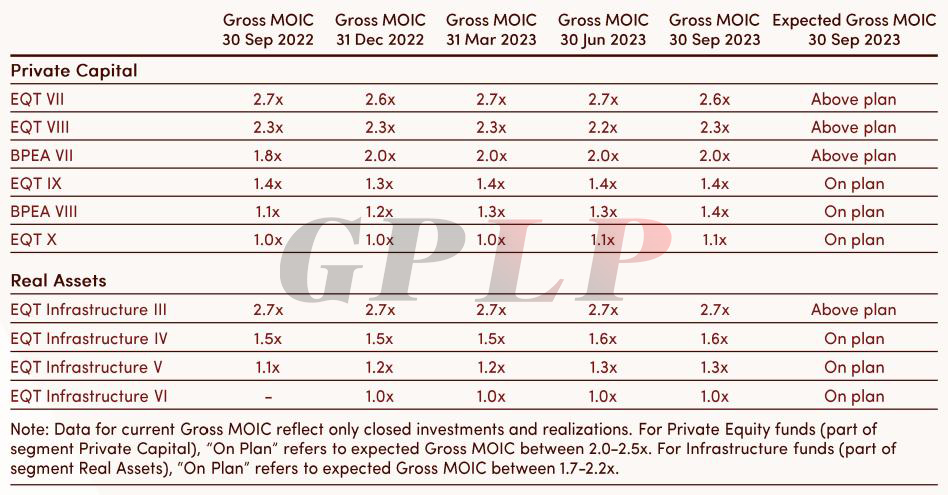

EQT旗下主要基金投资记录(截至2023年9月30日,数据来源:EQT财报)

同时,EQT X等旗舰基金,也都在募资途中,目前已完成近200亿欧元的募集,整只基金预计在2024年第一季度完成全部募集。

从黑石和EQT两家巨头的发展过程来看,IPO都是其全球扩张的重要一环,通过IPO获得核心资本与长期资本,在全球范围内,吸引更多的机构投资者共同参与,更是加速实现这一目标的重要路径。EQT CEO Christian Sinding在EQT上市前夕的发言也证实了这一点,“我们打算在全球范围内扩张,而这将帮助我们实现这一目标”。

General Atlantic虽然目前只是迈出了上市的第一步,但或许将成为“全村的希望”,成为另类资管巨头在不景气的环境中,“逆水行舟”的另一个典型,在“寒冬”中,优秀机构的“唱唱反调”,在寒冬中傲立枝头,也会为冰冷的空气带来思思暖意。

而对于未来的发展,从巨头的态度可以看出一些端倪,黑石总裁兼首席运营官Jon Gray曾表示:随着股市上涨,IPO和并购活动回升,私募股权发起人、房地产发起人可能会再次出售资产,从而减少分子的风险敞口。

“现在在这里发出全面明确的信号还为时过早,但我认为我们已经开始看到这种投资的回升。随着市场上涨,这往往会导致人们更有信心地进行交易。”他表示,市场将正常化,交易活动将回升。“与12个月前相比,我对今天的市场状况感觉更好。”

评论