文|AI商业评论

即使是像宁德时代这样的世界级动力电池巨头,也有自己不为人知的焦虑。

12 月 21 日,宁德时代在社交媒体发布了一则视频,大概目的是告诉广大消费者用户:包括理想、阿维塔、问界、特斯拉、极氪、宝马、蔚来等汽车品牌的车型,都在采用来自宁德时代的电池。

视频结尾还不忘了提醒一句:选电车,认准宁德时代电池。

这个视频固然有秀肌肉的成分,毕竟确实宁德时代拿下了中国电动汽车产业的绝大多数客户,是当之无愧的动力电池龙头;尤其是在拿下特斯拉这个世界级的大客户之后,宁德时代的龙头老大地位更是坚如磐石。

但另一方面,作为一家并不直接面向消费者的供应链企业,宁德时代却在通过在消费者心智层面强化电车与宁德时代之间的勾连。这固然是宁德时代的一种品牌策略,但实际上,如果结合当前行业的现状,我们也能察觉:这也是宁德时代未雨绸缪的结果。

毕竟,市场在变,时代在变,宁德时代也要跟着变。

从麒麟电池,到神行电池

12 月 20 日,就在发布上述视频的前一天,宁德时代又与车企签了一份合作协议。

这家车企,就是与华为达成深入合作的赛力斯集团。当天,赛力斯集团董事长张兴海与宁德时代董事长曾毓群一起出席了双方的全面深化战略合作协议会场——类似于与车企这样的合作,作为董事长的曾毓群往往亲自出席,也体现了他对于这类合作的重视。

根据双方协议,双方将在超充技术、电池安全、“车、电、充” 一体化发展以及大数据等方面展开深度合作,携手拓展海外业务,共同推动电池技术创新和全球化布局。同时,宁德时代将长期为 AITO 问界系列车型提供高质量电池产品,并在新产品研发、新技术和新材料的应用方面深度协同。

从协议内容来看,很显然,在这次的合作项目中,宁德时代已经与赛力斯集团达成了就超充电池的供货协议。

其实,宁德时代一直是赛力斯集团的供应商,而且双方早已经签订协议。

早在 2021 年 9 月,在更名为赛力斯集团之前,小康股份的控股子公司重庆金康新能源汽车有限公司与宁德时代签订了一份《五年供需联动和产能保证框架协议》 。其中,宁德时代正式进入金康新能源电池供应链,将在 2022 年至 2026 年间向金康新能源旗下产品提供动力电池的长期稳定供应。

到了 2022 年 7 月,宁德时代与赛力斯共同宣布 AITO 问界系列新车型将搭载宁德时代的麒麟电池,同时,AITO 问界车型全面搭载宁德时代动力电池。不过到目前为止,麒麟电池尚未搭载在问界车型之上。

那么问题来了:明明双方的合作还在协议期内,而且关于麒麟电池的合作还没有落地,为什么宁德时代又与赛力斯集团签订了新一轮合作?

答案是,市场环境已经变了。

一方面,麒麟电池固然是产品优秀,最高能够实现超过 1000 公里的续航,而且被宁德时代寄予厚望;但是据一位产业人士告诉我们,麒麟电池的价格昂贵,成本高企,很多车企对麒麟电池虽然很感兴趣,但由于它更适用于高端车型,因此量并不大。

就目前已经搭载麒麟电池的车型而言,极氪 001 WE 版从 100 度电池升级到 140 度麒麟电池,价格需要增加超过 10 万元;极氪 009 的起售价格更是在 50 万以上。另外,此前宣布搭载宁德时代麒麟电池的理想 MEGA 还没有上市。

所以总体上来看,麒麟电池的成本,注定了它只能搭载在 30 万甚至更高价位以上的车型上;从目前的情况来看,车企们对麒麟电池的接受度并不算高。

另一方面,新能源汽车市场对电池的需求,已经从长续航变成超快充。

此前,宁德时代国内乘用车事业部 CTO 高焕在采访中表示,过去几年新能源汽车在续航里程方面的焦虑已经缓解,而如今续航已经不再是新能源汽车最核心的痛点,而是补能。

这也正是宁德时代今年 8 月在麒麟电池之外又推出神行电池的原因之一。

神行电池主打的就是超充,它号称是全球首款采用磷酸铁锂材料并可实现大规模量产的 4C 超充电池,能够实现充电 10 分钟续航达到 400 公里的效果;另外与麒麟电池不同,神行电池瞄准的是 15 万到 30 万的纯电动车型,更加讲究经济性,其在当下以及未来的潜在市场空间显然也是更大的。

所以,我们可以看到,在神行电池发布之后,宁德时代又在接下来的几个月内反复扩大神行电池的车企朋友圈,其中也包括哪吒、奇瑞、北汽、集度、岚图、广汽等一众车企。

车企自研电池,该如何应对?

进入到 2023 年,宁德时代不得不面临的一个现实境况是:有实力的车企,已经开始自研电池,并且开始集中落地。

换句话说,以往车企们对于宁德时代的电池供应依赖,正在逐渐减轻。

今年 12 月 12 日,广汽埃安宣布旗下的因湃电池智能生态工厂正式竣工,该工厂规划建设 36 GWh 动力电池和储能电池产能,可满足 60 万辆新能源汽车的庄家需求。对此,广汽埃安总经理、因湃电池董事长古惠南表示,因湃电池工厂竣工投产,可以更好实现降成本、稳供应的目标,极大提升广汽埃安体系竞争力。

有意思的是,除供应给广汽埃安外,因湃电池也已经在给广汽集团旗下其他车企开发配套的电池产品,明年开始陆续供应。

紧接着,极氪也在 14 日发布了自研的 800V 超快充磷酸铁锂电池,并称之为金砖电池,它能够匹配 800V 极充技术,最高充电功率可达 500 千瓦,最高充电倍率达到 4.5C,充电 15 分钟,续航可增加超过 500 公里。据了解,金砖电池由吉利位于衢州的极电三电未来工厂研发制造。

对于自研金砖电池,吉利控股集团总裁、极氪智能科技 CEO 安聪慧表示,动力电池是新能源汽车最核心、最昂贵的零部件之一,不仅事关成本,更事关安全、续航和充电效率等用户直接体验。随着市场竞争越来越激烈,车企全栈自研电池,是提升技术实力、深挖品牌护城河、掌握市场主动权的关键一环。

有意思的是,在采访环节,安聪慧还透露,这个工厂属于吉利控股集团,未来不仅仅给极氪供货,也可能会给大吉利体系下的其他品牌供货。当然,安聪慧也强调,即使是有了这个工厂,吉利体系与宁德时代的合作还会继续。

但毫无疑问的是,有了这个工厂,吉利就有了与宁德时代进行讨价还价的资本。

之所以说讨价还价,是因为去年 7 月份,广汽集团董事长曾庆洪曾经在世界动力电池大会上吐槽称:“动力电池成本已经占到新能源汽车的 40% 到 50%,甚至是 60%,那我现在不是在给宁德时代打工吗?”这样的说法虽然不免调侃,也足以说明在新能源时代车企对于宁德时代的供应依赖关系。

在这种情况下,有一部分车企选择了宁德时代之外的其他动力电池供应商作为备份方案,比如说中创新航、欣旺达等。

但影响更加深远的一个趋势是,一旦车企具备了一定的体量优势,就开始寻求投资自建电芯工厂。这并不容易,但确实是正确的选择——毕竟,在长周期的汽车战争中,车企自建电池厂,一方面是是出于成本控制的需求,但另一方面也是保证供应链的安全。

从另外一个角度来看,车企自建电池厂,还有一个重大考虑,那就是构建产品的差异性。因为在新能源时代,整车产品层面的同质化已经很难避免,在这种情况下,通过在电池方面的技术和产品创新构建整车的产品差异化,也是企业需求长期竞争力的必然结果。

目前来看,包括比亚迪、长城、吉利、广汽在内的汽车巨头,都已经或者正在构建出自己的电池自研自产能力。

当然,宁德时代的强大之处在于,尽管这些巨头已经自建电池厂,但依旧有不少玩家选择与宁德时代合作,比如说广汽埃安就在 11 月份宣布了与宁德时代在神行电池方面的合作。另外,在巨头之外,包括理想、蔚来、小鹏、哪吒、问界在内的一批造车新势力,也依旧在与宁德时代进行密切合作。

宁德时代的未来,不限于动力电池

一个非常明确的趋势是,在动力电池领域,宁德时代的统治性份额和龙头地位在被侵蚀。

来自中国汽车动力电池产业创新联盟的数据显示,2021 年全年,在国内动力电池企业中,宁德时代的装车量占比高达 52.1%,可以说是妥妥的半壁江山;到了 2022 年全年,宁德时代动力电池的装车量虽然同比增长,但整体占比下降到了 50% 以下,为 48.2%。

今年 1 月到 11 月,宁德时代动力电池的装车量占比已经回落到 42.91%。

这其中,还有一个更能够让宁德时代感到焦虑的数字是:在今年 9 月份,宁德时代电池装车量占比仅为 39.41%,居然跌破到了 40% 以下,市场份额创下了 17 个月以来的新低(2022 年 4 月为 38.28%)。

对此,宁德时代的态度也是非常清醒的,它在公开回应时表示:

从保障供应角度,车企可能自制一部分电池。但宁德时代作为全球领先的独立第三方电池供应商,能够提供全市场最有性能竞争力、最具成本潜力、更多元化的产品和解决方案,有能力为重要的车企客户提供其主要的电池供应。车企自建电池产能一般会挤压二、三线电池厂的空间。

当然,在绝对体量上,宁德时代依旧是老大,而且短期内很难被撼动。

但是,一个日渐明朗的趋势是,在动力电池领域,宁德时代面临着来自于其他第三方动力电池供应商的激烈竞争,而且车企自研也是一个日渐明朗的威胁因素。短期内,宁德时代还面临着动力电池价格战和全球范围内需求减弱的影响,这对它的价格和利润也造成了影响。

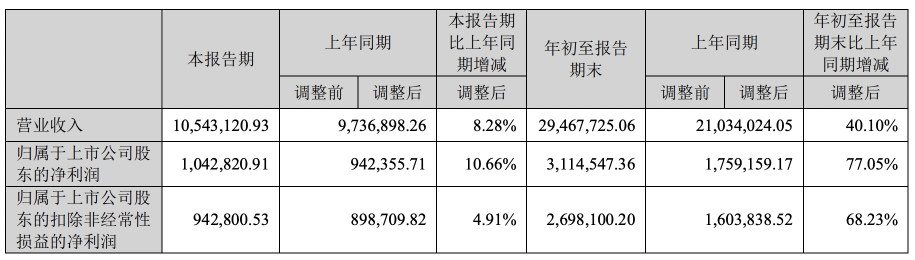

根据宁德时代在今年第三季度发布的财报,宁德时代第三季度营业总收入 1054.31 亿元,同比增长 8.28%,归母净利润为 104.28 亿元,同比增长 10.66%。很明显,宁德时代的总营收在已经显著放缓,另外,与第二季度的 108.95 亿归母净利润相比,宁德时代在第三季度的净利润出现了 4.2% 的环比下滑。

体现在资本市场层面,宁德时代的股价也从 2021 年 12 月的最高点 382.68 元,回落到如今的 156.29 元,市值蒸发超过万亿元。其中,仅仅在过去四个月的时间里,宁德时代的股价已经跌去了 40%。

当然,对于宁德时代这样的世界级电池巨头来说,它的腾挪空间还很大。

一方面,在动力电池领域,宁德时代正在瞄准新能源汽车市场的新动向,推出经济性更好、符合快充需求的神行电池,并且正在获取大量的车企客户,甚至包括此前曾经吐槽宁德时代的广汽集团。同时,宁德时代也在积极拓展其海外客户,一个最新的案例是,就在 11 月,宁德时代与世界汽车巨头 Stellantis 达成合作,将在欧洲市场面向 Stellantis 提供磷酸铁锂电池。

另一方面,在动力电池业务之外,宁德时代也在积极布局储能、换电等其他业务,它的研究部门也在积极探索类似于凝聚态电池、固态电池、钠离子电池等新兴的电池技术方向。从业务布局上来说,宁德时代也在在重卡换电、船舶领域电动化方面有所动作。

所以,从更长远的角度来看,宁德时代在未来的发展依旧是不可小觑的。

正如宁德时代方面所言,在碳中和目标引领下,除动力、储能外,还有中型电池、工程机械、重卡、船舶、飞机等各领域全面电动化刚刚开始,从长周期维度看,新能源行业有 20 倍的市场空间。而宁德时代董事长曾毓群也表示,全面电动化是零碳社会的必由之路,已成为全球的共识和行动,电池应用的空间巨大,现在只不过是小荷才露尖尖角。

其实,宁德时代本质上我国在转向新能源和实现碳中和目标的发展道路上的一个见证者、参与者、受益者,而新能源汽车眼下无疑是这个发展过程中最重要的一个环节。宁德时代已经在这环节证明了自己的龙头老大地位,但它也要随着市场大环境的变化而不断自我调整。

毕竟,没有任何成功和地位,是理所当然的。

评论