文 | 野马财经 张凯旌

编辑丨高岩

蒙牛、伊利可能是日常生活中超市货架上消费者见到最多的两个乳业品牌,对渠道强有力的把控也体现了两者在行业中的龙头地位。华创证券研报显示,2022年常温奶赛道蒙牛、伊利合计市占率近70%。

即便如此,两大巨头目前仍有不少烦恼。反映在资本市场上,至2023年12月29日,伊利股份(600887.SH)的股价较2021年1月阶段性高点已接近腰斩,报收于26.75元/股,市值1702.9亿元;同期蒙牛乳业(2319.HK)的股价跌幅更是达60%,报收于21港元/股,市值826.4亿港元(约人民币751.38亿元)。

为了提振市场信心、让股价回暖,蒙牛、伊利双双开启回购。野马财经梳理发现,2023年以来,两大巨头在回购上耗费的资金均达到约7亿元。

但无论哪家公司的回购,似乎都不能让投资者满意。雪球论坛上,有投资者称蒙牛的股价“炒也不是,不炒也不是。死翘翘的行情谁能爱?”也有投资者认为,伊利“也该回购了”。

双方回购的的策略、方式、节奏有什么异同?对股价又产生了什么影响?

蒙牛、伊利回购总金额类似,策略不同

从蒙牛、伊利披露的公告来看,双方除了耗费的总金额接近以外,回购的股份数量、时间,以及回购方式都有不小的差异。

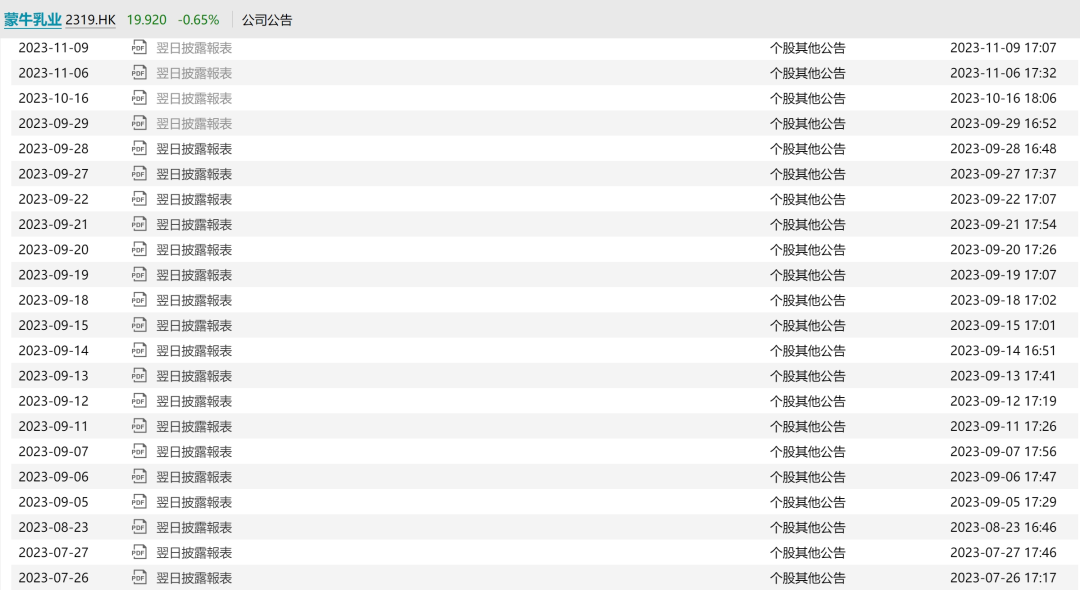

这首先源于港交所和上交所规则的不同。港交所规定,上市公司股本由于配股、回购等发生任何变化时,公司需要在下一交易日开始前予以披露,也就形成了公告中常见的“翌日披露报表”。

今年2月22日开启回购前,蒙牛的上一次“翌日披露报表”还要追溯到去年6月27日为员工行使期权,而上一次在翌日披露报表中回购甚至已经是2016年的事。可见回购并非蒙牛进行资本运作的常规手段。

不过,这次蒙牛的回购从今年2月一直持续至9月,即便最后一个季度停止了回购,时间跨度和次数在公司历史上也都可谓“难得一见”。

整体来看,2月22日至9月29日,蒙牛在7个月的时间里共计回购了62次,累计回购2686.9万股,占公司总股本的0.68%。如果以每个回购日公司的最低股价和最高股价计算,则蒙牛为此耗费的资金约在7.83亿港元(约7.16亿元)至8.08亿港元(约7.39亿元)间。

来源:Wind数据

相比之下,伊利回购的开始时间更早。2022年12月初,伊利就公布了自己的回购计划,预计在半年内斥资至少10亿元,至多20亿元,以不超过46.83元/股的价格回购。

今年5月26日,伊利宣布回购计划完成,实际回购公司股份3246.84万股,占公司总股本的0.51%,使用资金总额约10亿元。

由于伊利回购的进程是以月为节点披露,因此可能会给投资者造成其仅用少数几次回购,就完成了10亿元大手笔的“错觉”。但实际上如果单看每个月使用的资金,两大巨头在回购节奏上的差异可能并没有想象中明显。

具体而言,蒙牛的回购主要集中在2月、5月、6月、7月和9月,分别至少耗资9772.75万港元(约9131万元)、1.25亿港元(约1.17亿元)、1.69亿港元(约1.58亿元)、1.27亿港元(约1.19亿元)、2.43亿港元(约2.22亿元)。

而伊利今年的回购,则集中在1月、2月、3月和5月,分别耗资1.49亿元、1.5亿元、9991.06万元和2.97亿元。总耗资6.97亿元。

为了增强投资者对公司未来发展前景的信心,切实给股东带来利益,蒙牛和伊利还都选择了在回购后注销股份。其中,伊利是将本次回购的所有股份全部注销,而蒙牛截至11月也已经注销了所有今年回购的股份。

中国企业资本联盟副理事长柏文喜表示,回购和回购后注销都是为了提振市场信心以维护股价,回购后注销实际上缩小了总盘面,等于每股净资产与净收益都提升了,自然也就会推动股价的上涨。

考虑到蒙牛上一次回购还是在9月底,其今年内的回购计划已经到此为止。

市值1703亿元的伊利,和市值约751亿元的蒙牛,今年回购的金额几乎相当,均约7亿,只是跨度上蒙牛长了3个月。

回购见效了吗?

不过,从二级市场的情况来看,蒙牛和伊利的回购并没有起到明显的效果。

蒙牛回购期间,公司股价不仅没上涨,反而持续下跌,跌幅达27.59%,甚至要高于同期恒生指数13.25%的跌幅;伊利也出现了类似的情况,自其抛出回购计划之日至宣告计划完成,公司股价下跌了5.64%,同期上证指数还涨了0.47%。而如果算上回购结束后至今的股价走势,两大巨头只会跌得更多。

值得一提的是,投资者对于蒙牛、伊利回购后股价仍下跌的反应并不完全相同。

相比蒙牛,伊利收获了更多的关注。毕竟作为乳企“老大”,伊利今年上半年实现营收661.97亿元,几乎超过蒙牛150亿元,63.14亿元的净利润也是蒙牛的两倍以上;但截至12月28日,伊利的动态市盈率只有15.9倍,蒙牛则有16.5倍。

考虑到通常情况下,港股上市公司的动态市盈率本就比A股低,这个现象就引发了部分伊利投资者的不满。

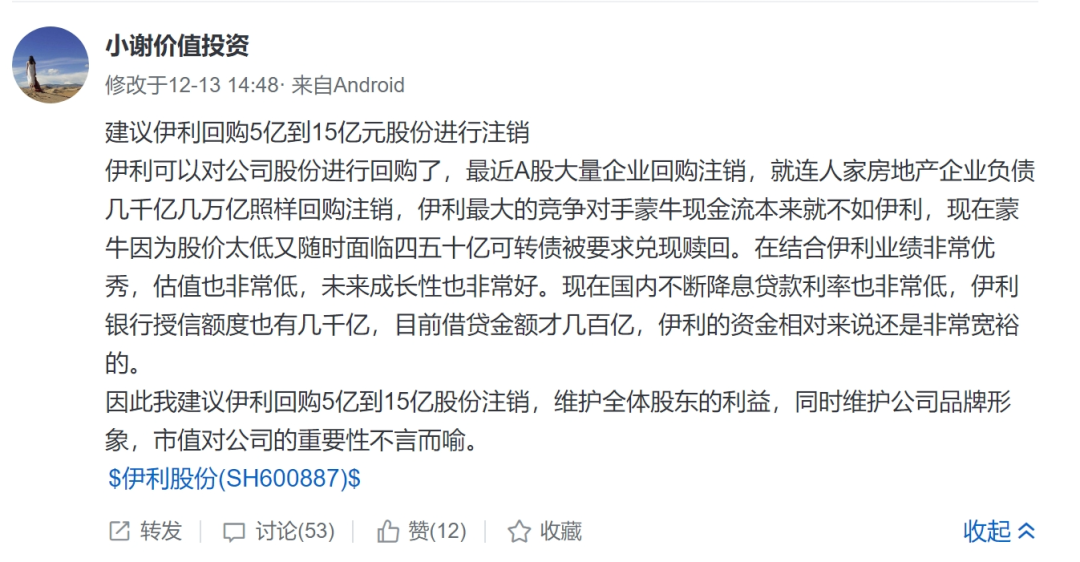

雪球用户“小谢价值投资”就认为,伊利应该再拿出5亿到15亿回购注销自己的股份。“最近A股大量企业回购注销,就连房地产企业也照样回购注销。结合伊利业绩非常优秀,估值也非常低,未来成长性也非常好。现在国内不断降息贷款利率也非常低,伊利的资金相对来说还是非常宽裕的。市值对公司的重要性不言而喻。”“周阆令”也表示,“即使资本开支过大,也可以通过其他措施增加现金流,从而回购股份。伊利接下来是有可能进行股份回购并注销的。”

来源:雪球

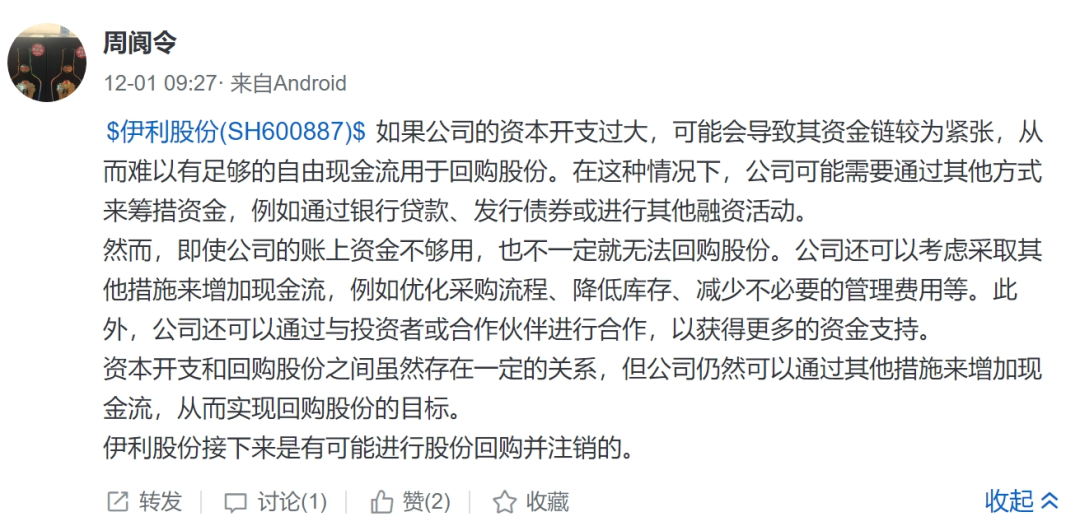

而蒙牛由于采用的是“细水长流”的回购方式,并未引发市场的广泛关注。只是有投资者在谈及蒙牛、伊利的估值对比时,为蒙牛打抱不平,称“蒙牛现在的市值偏低”“蒙牛的财产确实比伊利强,所以市场才会认可”。

来源:雪球

截至12月29日,伊利市值为1703亿元,蒙牛市值为826亿港元(约751亿元)。双方之间已经拉开了一倍以上的差距。

业绩增速放缓,两大乳企“烦恼”各不相同

两大乳企纷纷开启回购、提振市场信心背后,是各自业绩增长已经逐渐放缓的事实。

今年上半年,蒙牛营收增速为4.34%,抛去2020年的负增长,是近7年同期以来最低;公司还出现了增收不增利的现象,净利润同比下滑了19.48%。而在此之前,公司2020年本该完成的“双千亿”目标已经食言了两年。

伊利也出现了业绩“失速”的情况,今年前三季度,公司营收同比增长3.77%,也是近7年同期以来最低;净利润虽然同比增长了16.36%,但需要注意的是,伊利目前的毛利率仍在33%以下,而在2016年-2019年,这个数值是37%以上。

两家公司的营收结构中,主力都是液态奶业务。今年上半年,液态奶为蒙牛、伊利贡献的收入分别为416.4亿元、424.23亿元,十分接近。

而这条赛道,早已度过了野蛮增长时期。《经济日报》在“牛奶行业发展前景研究2023”中指出:“当前我国奶业发展呈现阶段性过剩,养殖企业面临原料奶价格持续下行,乳品企业面临消费需求不振与奶源消化压力加大的困境。”

这其中既有消费习惯和结构的原因,也有乳企发展速度快、奶源建设过快的影响。在此背景下,巨头们将希望寄托在了开拓第二增长曲线上。

这方面蒙牛、伊利也是殊途同归,目前除了液态奶之外,双方都将重点放在了奶粉、奶酪、以及以冰淇淋为主的冷饮业务上。

区别在于,蒙牛对液态奶的依赖程度更高,其有超81%收入来自液态奶,而伊利这一比例为64%。此外,蒙牛的销售费用率也长期高于伊利。今年上半年,蒙牛销售及经销费用同比增长9.4%,销售费用率达27.2%;伊利销售费用则同比减少了0.17%,销售费用率17.6%。

浦银国际证券认为,销售费用率的差距与双方在渠道网络上建设的深度有关。蒙牛的销售体系在结构上依然较为集中,不够扁平化,在分销和配送上更为依赖大经销商。

乳业专家宋亮表示,目前对于蒙牛、伊利来说,最大的困难都是在传统品类放缓的情况下,探索新的赛道和品类;而蒙牛作为追赶者,更需要考虑如何在奶粉、常温酸奶、冰品等短板上缩小与伊利的差距。特别是常温酸奶单品方面,其在很大程度上就是蒙牛、伊利差距的体现。

不过,伊利在前面趟的路也能为蒙牛提供值得借鉴的经验教训,让蒙牛总结出一条适合自己成长的路径。

多条新曲线,哪支是未来?

作为扎根行业多年的龙头,蒙牛、伊利当然也深知开拓多元化业务曲线的重要性。事实上,现在已经是蒙牛上市以来液态奶收入占比最低的时期;而伊利也在9月传出了管理团队上任澳优奶粉的消息,双方都对新市场展现出了浓厚的兴趣。

宋亮认为,蒙牛、伊利下一个阶段竞争的关键点有三个方面:低温奶、专业营养以及奶酪业务。

根据彭博数据测算,受益于冷链物流、终端低温网点快速增长以及高线城市乳制品消费升级,2017年-2022年低温鲜奶复合增速达到13.2%,在液态奶各品类中遥遥领先。而且哪怕是到2022年,我国低温鲜奶在白奶消费占比也仅有30.36%,对比美国、日本等低温鲜奶占比超90%的发达国家还有充分的增长空间。

在这方面,蒙牛已经推出了新品牌“每日鲜语”,而伊利则以“金典鲜牛奶”迎战。

专业营养则与大健康产业息息相关,目前国外企业在这方面技术优势较为明显,国内上市的专业营养产品还相对较少。

至于奶酪,蒙牛则通过收购妙可蓝多强势入局,伊利前不久还传出了并购行业另一大巨头百吉福的绯闻,目前仍没有下文。但即使不通过并购,伊利自身的奶酪也已经在2022年卖到了行业第三。

不过在宋亮看来,虽然乳企都在扎堆布局这些赛道,但就现在的情况而言,很难说有某个赛道的体量能扛起业绩第二主力的大旗。毕竟诸如专业营养、奶酪等细分市场的培育都并非一朝一夕之功。

即便如此,这些赛道还是反映了奶业发展高端化的趋势。如果说蒙牛、伊利在2020年之前的5年强调的是收入规模、市占率以及彼此间竞争的差距,那么在2021年-2025年,两大品牌就都将重心放在了利润率上。

蒙牛集团总裁卢敏放在半年报的业绩会上表示,消费市场的新变化和机会给蒙牛更好的增长提供了可能,首先就是持续的高端化和品类结构的改善。其甚至透露,蒙牛很快会宣布高端牛奶特仑苏的涨价。

值得一提的是,除了在国内“卷”,巨头们还盯上了海外市场。今年上半年,伊利已经将产品卖到了全球60多个国家和地区,而蒙牛收购的冰淇淋品牌艾雪,也在印尼拿下了市占率第一的成绩。

但无论是哪种突破的路径,被蒙牛、伊利“套住”的投资者们,可能都要耐心再等上一段时间了。

你认为蒙牛、伊利的回购谁更有诚意?现在喜欢买哪个品牌的奶制品?评论区聊聊吧!

评论