文丨直通IPO 邵延港

错失“科创板云计算第一股”后,白山云转战港交所,冲击“港股独立边缘云第一股”。

2023年12月29日,边缘云服务提供商贵州白山云向港交所提交招股书。这已是其第二次冲刺资本市场。据了解,白山云于2019年4月24日向科创板提交申请,与另一家独立云厂商优客得竞争科创板云计算第一股。白山云在完成4轮问询后,却在2020年7月7日主动撤回科创板上市申请。

白山云坐落于“云上”贵州,于2015年4月成立,算得上是业内比较年轻的参与者。成立四年就有敢闯资本市场的勇气,与白山云的缔造者有很大关系。

不过,包括CEO霍涛、高级副总裁沙涌、代翔等在内的创始团队,白山云中有多人都出自同行业公司蓝汛控股,甚至创业初期的供应商与客户都出现了大面积重合的现象。

创业近9年,白山云多次受到资本关注,先后完成9轮融资,在一级市场融资超9亿元。借助资本攻势,白山云成长迅速,也让其在三年半之后转战港股冲击上市的底气,又增加了几分。

大学讲师创业,被质疑“掏空”前东家

白山云创始人霍涛,1996年从山东师范大学毕业后,进入山东建筑大学担任讲师,教学水平还不错,每年都能评优。但在2002年7月,霍涛从坚守了6年的讲师岗位上辞职,决定去“北漂”。

霍涛来到北京读了三年工商管理专业的硕士,毕业后入职了国内第一家CDN服务商蓝汛控股。

2005年到2015年,霍涛在蓝汛控股一干就是10年,刚开始写代码,然后转行做销售并一路做成销冠,后又转向管理,成为了核心高管,历任销售总监、副总裁、高级副总裁。这十年也成为霍涛人生中很重要的一段经历。

其实,在蓝汛控股做到第三年的时候,霍涛就已经是销售冠军,并开始带团队,这对于一个教师来说,转行销售和管理是一个艰难的转变。霍涛在之后的访谈中也透露,过程很难,刚开始我给客户打陌生电话的时候,常常躲到会议室打,说话的时候磕磕巴巴,打完了心依然怦怦跳。但他知道,当老师和做销售,虽然“术”有不同,但“道”相通。

2015年时,霍涛已担任蓝汛控股的COO,负责包括公司企业销售业务的总体运营。而在当年的年会上,霍涛当着1500人的面宣布离职创业。

与此同时,白山云的另外两位联合创始人沙涌和代翔,已经在做筹备工作,霍涛的辞职只是加速了白山云的成立。

霍涛办完离职后,白山云就随即注册成立,他们在酒仙桥租了一千多平米的办公室,房租和装修几百万,这让他们自己都瘆得慌。随后,他们将创业主场从北京迁到了贵州。

值得注意的是,白山云的创始团队均有蓝汛控股的工作经历,其中沙涌自2005年7月至2011年8月期间,历任蓝汛的财务总监、首席财务官;代翔在2008年7月到2014年9月期间,一直就职于蓝汛,任副总裁,负责IDC及云计算业务。

由于三人都没有相应的技术背景,霍涛他们也在四处寻找合伙人。据悉,白山云早期核心技术人员人物中的符立佳,在2010年至2014年11月担任蓝汛控股的平台运维部运维总监,是一位熟知技术平台的整体架构及运营体系的技术专家;与符立佳同期加入白山云的,还有曾任蓝汛控股运营分析经理王雪云。

在白山云成立初期,业务方向还是熟悉的CDN业务,其中霍涛主要负责公司的管理和营销,沙涌负责公司财务及融资相关事宜,代翔负责公司的采购及产品落地事宜。但三位前高管联合创业,难免会对前东家蓝汛控股造成影响,因此在科创板招股书披露后,有媒体质疑白山云创业“掏空”前东家。

据悉,2015年7月,白山云CDN产品上线,8月就与第一批客户签约,第一个大客户是搜狐。白山云在2020年5月的科创板问询函回函中表示,公司与搜狐的接洽时间仅1个月就签署了第一份商务合同。而搜狐也是老东家蓝汛控股的第一个大客户,公开报道显示蓝汛控股当年是花费了两年多的时间才完成CDN平台的搭建及运营。

除搜狐外,白山云与蓝汛控股的客户与供应商中,重合的还有腾讯、云中飞、华为、京东、新浪、百度、网易。不过,白山云在此前科创板问询函回函中回复称,重叠客户不涉及通过不当手段获取蓝汛控股客户的情形。

在2015年之前,中国CDN市场处于网宿科技和蓝汛科技“瓜分天下”的寡头垄断时期,而如今的蓝汛控股已从CDN行业竞争中步步后退,白山云则在CDN行业逐渐争夺话语权。

9年融9轮,获阿尔法公社、火山石资本押注

白山云在创业9年内走向行业头部,不只是创始团队对市场风向的押注,也有资本市场的支持。

CDN是一个对资产投入有着较大规模壁垒的行业,带宽和服务器机柜租用成本就会占去CDN营业成本的绝大部分,而三个创始人自己掏腰包才凑了不到1000万元资金。因此,在白山云成立前,作为联合创始人的代翔就已经开始写BP找投资人融资了。

据招股书,在白山云的天使轮融资中,阿尔法公社和春珈资本分别投资1700万元和1400万元,收购创始团队控股公司通势丰的股权,白山云这才有了相对充分的启动资金。

值得注意的是,天使投资基金阿尔法公社,是由曾经带领蓝汛控股在纳斯达克上市的许四清和参与创新工场百余个项目投资孵化的联合合伙人蒋亚萌创立。许四清在蓝汛上市时,担任的职务和霍涛一样也是COO。

招股书显示,白山云自2015年10月起,先后完成9轮融资,在2020年7月撤回科创板IPO之后,白山云又完成几轮资本押注。白山云此次IPO前的累计融资额达9.1948亿元。

来源:白山云招股书

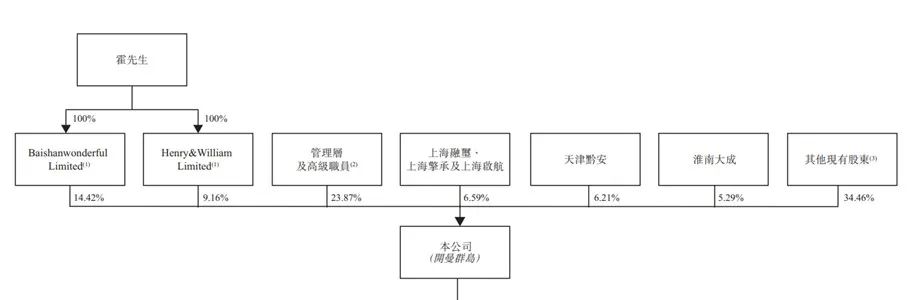

通过股权结构发现,霍涛通过Baishanwonderful持股14.42%,通过Henry&William持股为9.16%;管理层及高级职员持股为23.87%,其中,沙涌通过PhoenixPeak Limited持股8.42%,沙涌通过Qogir Wealth持股3.13%;代翔通过Sirius Information Technology持股为0.97%。

在机构投资者中,上海融玺、上海擎承及上海启航合计持股6.59%,贵安发展基金持股为6.21%,桉树资本管理的淮南大成持股为5.29%,火山石资本持股为2.97%,澜峰资本持股为3.30%。此外,投资方中还有声网、英诺天使基金等。

业务线单一,尚未走出亏损

白山云如今的定位是独立边缘云服务供应商,将计算和存储资源从云端迁移到网络边缘设备上,从而实现数据处理和应用部署的快速响应与高效运行,主要服务行业主要包括音视频、社交媒体、游戏、电子商务、电信、金融、公共服务、交通、智能制造及医疗。

与传统的云厂商相比,独立服务供应商的定位为白山云提供了独特的机会,使其能够服务于忠实的、多元化的客户群。

招股书显示,2020年、2021年、2022年及2023年上半年,白山云营业收入分别为18.03亿、22.66亿、21.32亿及10.84亿元,同期毛利率分别为4.3%、7.4%、9.1%及12.7%;净亏损分别为1.83亿、1.69亿、1.93亿及0.36亿元。

其中,同期的带宽及机架租赁成本分别为15.95亿元、19.55亿元、17.87亿元及8.66亿元,分别占同期总收入的88.4%、86.3%、83.8%及79.9%。

在创业初期,白山云仅有节点32个,主要产品为云分发服务,适用于网页加速和流媒体加速等应用场景,这也为白山云CDN业务发展打下基础。白山云的边缘云服务可大致分为两类,包括网络服务和安全与计算服务,网络服务业务主要是CDN业务。

2020年、2021年、2022年及2023年上半年,白山云网络服务付费客户分别为601家、722家、786家及684家,来自网络服务的收入分别为17.23亿元、20.60亿元、19.75亿元及9.45亿元,分别占总收入的95.6%、90.9%、92.6%及87.2%。

同期,白山云来自安全和计算服务付费客户分别为549家、601家、647家及381家,来自该业务的收入分别为7967.6万元、2.06亿元、1.57亿元及1.39亿元,分别占同期总收入的4.4%、9.1%、7.4%及12.8%。

来源:白山云招股书

值得注意的是,白山云的业务拓展定位于全球,于2018年开始在全球范围内开展业务。招股书显示,2020年、2021年、2022年及2023年上半年,白山云海外业务收入分别为1.43亿元、2.92亿元、3.9亿元及2.84亿元,占同期总营收的比例由2020年的7.9%增加至截至2023年上半年的26.2%。

截至2023年6月30日,白山云在超过50个国家和地区的300多个城市部署了1700多个全球边缘节点,网络带宽超过80Tbps。在东南亚及中东的主要国家,已经实现了对主要电信运营商网络及IXP的全面覆盖。

此外,2022年,白山云收购了蓝汛控股已建立的海外客户网络以及销售及营销团队资产。为进一步发展海外业务,白山云自2022年第三季度起建立独立品牌EdgeNext,拥有独立的运营团队来进行客户开发及服务。据悉,白山云海外的客户中还包括知名的游戏发行商steam。

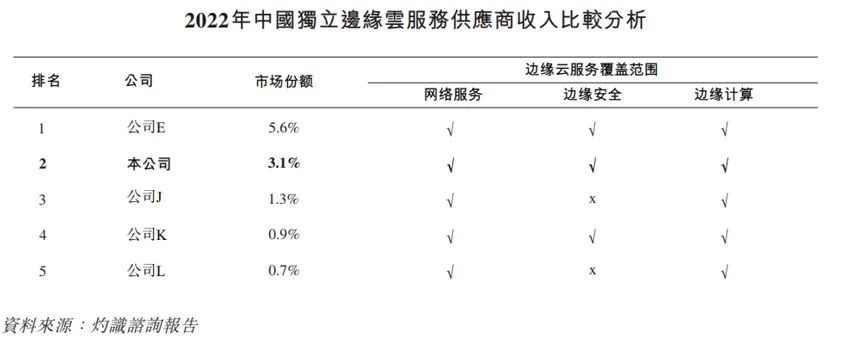

根据灼识咨询报告,按2022年总收入计,白山云是中国第二大独立边缘云服务供应商,拥有强大的全球拓展能力。按2022年海外收入计,白山云也是具有成熟海外业务的中国独立边缘云服务供应商中增长最快的一家。

来源:白山云招股书

虽然未能达成创始人团队此前所规划的,创业五年成功上市的“极致状态”,但白山云此番时隔三年多再次冲击上市,也有望成为“港股独立边缘云第一股”。

评论