文|酒讯 子煜

编辑|念祎

2024年开局,百威中国裁员20%传闻不胫而走,引广泛热议。百威亚太相关部门向酒讯表示,此传言不属实,百威中国人员组织稳定。

从占据市场半壁江山,到被国产酒企越追越紧,百威在中国经历着转变。为守住市场,大规模扩张与不时传来的负债、裁员消息并存,让百威经受着重重考验。

如今,新年已至,无论从业绩,还是销售,百威仍未摆脱渠道“焦虑症”。百威将以何种姿态迈出步伐呢?

01 屡陷裁员风波

百威中国裁员风波并非空穴来风。无论百威亚太还是百威英博,都有裁员“动作”。

2023年7月,百威英博宣布将在美国公司裁员数百人,裁员规模为公司总人数的2%。关于裁员原因,该企业首席执行官惠特沃斯表示:“裁员是一个非常困难但必要的决定,我们希望借此确保我们的组织为未来长期成功做好准备。”

2019年发生的裁员则与大规模扩张有关。百威英博宣布从其“高端”啤酒部门裁掉 300 多名员工。该企业公开表示,裁员的主要原因是功能重复,百威英博在美国收购多家酒厂之后,接收了这些酒厂约 2000 名员工,其中大部分人均从事销售相关岗位。

同年也是百威亚太谋求IPO的一年。根据招股说明书显示,截止2019年3月31日的全职员工总数为3.06万人,相比于2018年末的3.15万人下降约3%。仅3个月时间,百威员工总数减少超900人。其中中国地区成为裁员最多的地区。全职人员数量从2018年末的2.61万人下降至2019年一季度末的2.53万人,减少了800多人。

图片来源:百威亚太财报截图

时间线收回,百威亚太的员工减少显而易见。从2023年中报来看,百威亚太员工总数2.62万人,相比2018年末下降16.8%,中国员工总数2.23万人,相比2018年末下降14.6%。

业内人士认为,所有人才结构的变化都和企业的求生欲紧密相关。大规模扩张和大规模裁员都是企业求生欲的表现。对于一路扩张成为中国啤酒企业龙头到市场份额渐渐被国内酒企蚕食的百威来说,这种求生欲表现得更为强烈。

公开资料显示,2015年,百威设立ZX Ventures,在全球范围内寻找可投资、收购的精酿啤酒品牌。百威相继收购了啤酒巨头南非米勒、上海精酿啤酒品牌拳击猫,增持珠江啤酒精酿生产线等。

相伴随的是,百威亚太的中国市占率正在悄然下滑。Euromonitor数据显示,百威亚太中国高端市场占有率在2015年时将近50%,到了2020年下滑到42%左右,且下滑趋势还在持续。

02 增收不增利

在扩张与裁员的焦虑中,百威还面临着利润低迷的阵痛。

三季报数据显示,2023年前9个月,百威亚太总销量为77.1亿公升啤酒,较去年同期增长6%。公告称,这主要归功于中国市场的复苏动能及印度市场的强劲增长。不过,百威亚太股权持有人应占溢利8.75亿美元,同比减少5.41%。

“增收不增利”的情况在半年报中也有体现。2023年上半年,百威亚太实现营收36.66亿美元,同比增长14%,股权持有人应占溢利5.75亿美元,同比减少8%,4-6月百威亚太股权持有人应占溢利2.97亿美元,同比减少1.7%。对此,百威认为主要是由于销售成本上涨。

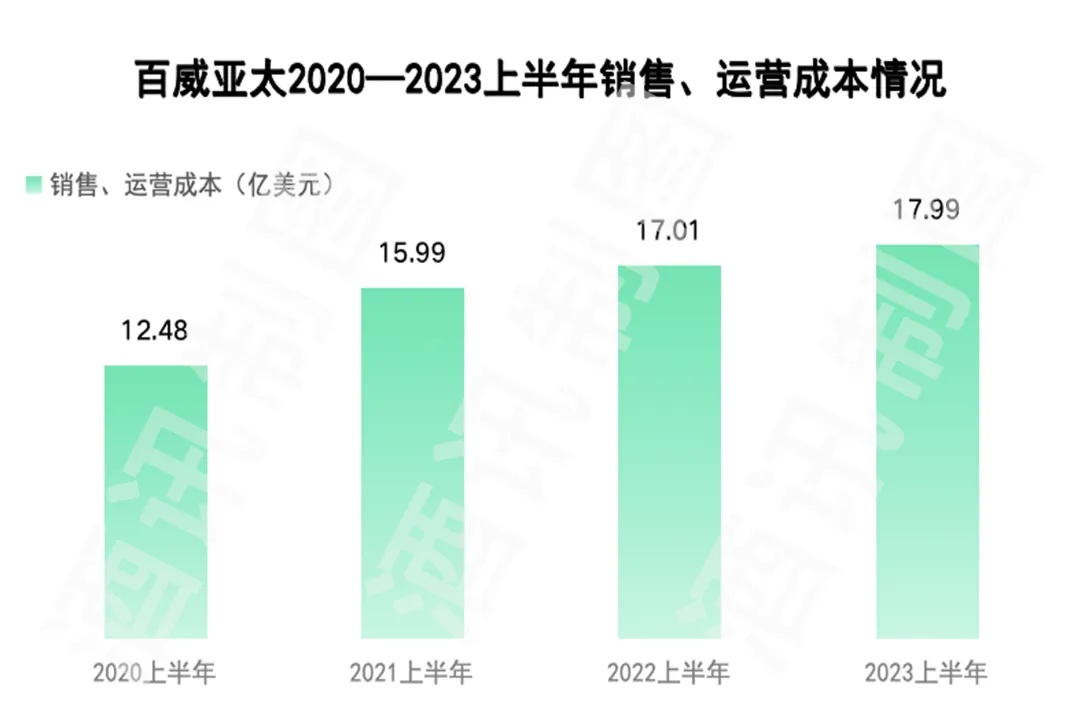

酒讯梳理百威亚太财报发现,2020年上半年至2023年上半年,百威亚太销售成本及运营成本分别达12.48亿美元、15.99亿美元、17.01亿美元以及17.99亿美元。

图片来源:酒讯制图

对比来看,前三季度,国内啤酒企业利润增长较为显著。珠江啤酒、重庆啤酒、青岛啤酒净利润同比增速均超10%,分别为12.78%、13.67%、15.02%,惠泉啤酒、燕京啤酒、兰州黄河净利润同比增速均超30%,分别为30.56%、42.16%、158.04%。

对于一直占据国内啤酒高端产业的百威亚太,却没能拿出符合预期的利润表现,部分机构下调了目标价格。天眼查显示,瑞银基于最新业绩表现,该行将2023年至2024年盈利预测下调3%至9%,目标价由26.7港元下调至24.05港元。此外,花旗银行将百威亚太目标价由28.1港元下调至25.5港元。

此外,浦银国际曾发布研报表示,公司中长期增长逻辑不如中国啤酒企业,相较中国啤酒企业,百威亚太一方面高端与超高端产品的销量占比已达到50%以上,未来高端化带来的边际利润率扩张效应相对较弱;另一方面韩国市场中长期将继续拖累公司整体的业绩和估值。较大幅度的下调百威2023-25年的盈利预期。

03 渠道扩张之后

当国内主要竞争对手进一步攻城略地之时,百威加深了渠道布局。

2023年12月,太古可口可乐和百威在安徽和湖北的经销签署合同达成合作,在安徽省、湖北省主要渠道中,百威公司系列产品经销权归太古可口可乐所有;11月,百威亚太首席执行官杨克与福建省委书记周祖翼达成会见,双方就百威啤酒未来在福建的发展深入讨论,达成共识;9月,百威中国与酿酒狗在香港兰桂坊区开设一家酒吧;此前3月,酿酒狗便已开始借助福建莆田百威雪津啤酒厂,代工生产Punk IPA和其他精酿啤酒。

纵观2023年百威中国主要渠道动作,几乎走不出东南优势区域,南北受力极不均衡。

根据华鑫证券发布的《啤酒行业深度报告》显示,百威在福建、湖北、浙江拥有领先市占率,分别达58%、58%、31%。而在包括重庆、四川以及云南等西南地区,百威的市场占有率均低于其他品牌。

业内人士指出,在啤酒竞争日趋激烈的当下,尤其是当青岛啤酒与华润雪花啤酒的渠道触角逐渐向华南地区延伸的前提下,巩固核心市场对于百威而言尤为重要。中国啤酒市场有70%以上的省份格局已定,百威若想在撬动其他龙头企业的优势市场的份额,将会十分困难。

百威亚太首席执行官杨克曾公开表示,从地理和渠道分布来看,百威高端和超高端仍有很多增长空间。比如,规模已经很大的百威品牌仅进入了三分之一的中国商店,其超高端啤酒分销点占比低于10%。

不过,在高端市场方面,国内混战也十分激烈。以高端化代名词精酿啤酒来看,百威收购了上海精酿啤酒商“拳击猫”,并在上海开设了旗下精酿品牌“鹅岛”酒吧餐厅,而燕京啤酒线下布局狮王精酿小酒馆,华润、青啤、金星等啤酒巨头均已布局线下酒馆业务,产品以精酿和鲜啤为主。

啤酒专家方刚指出,尽管高端化市场红利显著,但该赛道参与者也随之增多。各家啤酒企业在高端化均有所动作,对百威而言也是压力重重。

酒类分析师肖竹青则表示,过去的中国高端啤酒市场是百威股独大,但华润雪花、青岛啤酒、燕京啤酒等国产啤酒发力中高端,加上进口啤酒和精酿啤酒等一系列力量,都对百威高端市场地位产生很大冲击。从母公司即可看出未来中国啤酒市场局势,国产力量会蓬勃上升,进口啤酒和精酿啤酒也会占有一定的市场份额,百威亚太将面临两面夹击。

评论