界面新闻记者 |

顺控发展(003039.SZ)1月8日晚公告,公司拟以2.596亿元收购盈峰环境(000967.SZ)持有的佛山市顺合环保有限公司(以下简称:顺合环保)100%股权。

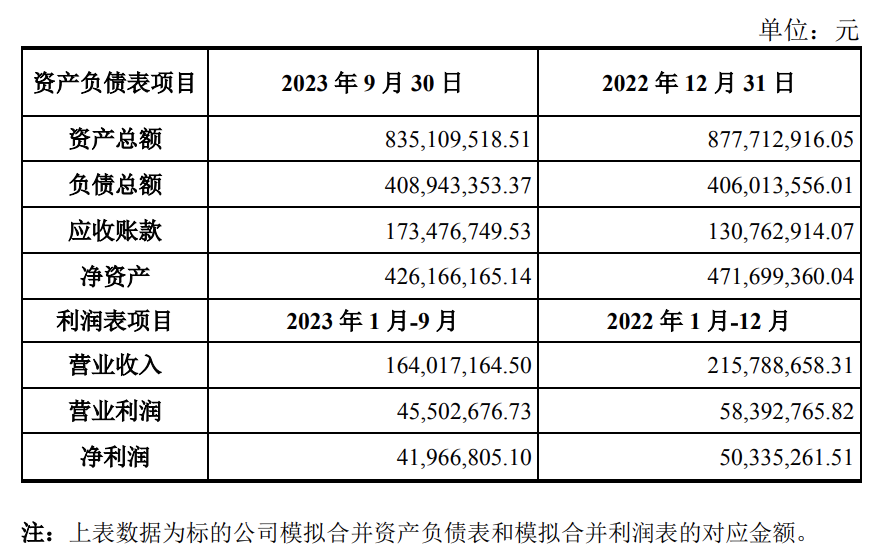

根据深圳君瑞资产评估所(特殊普通合伙)出具的资产评估报告,截至评估基准日2023年9月30日,在持续经营的前提下,经资产基础法评估,顺合环保模拟股东全部权益评估价为4.36亿元(较账面模拟所有者权益增值1.86亿元,增值率为74.53%)。

因顺合环保在评估基准日后对股东作出分红1.76亿元的决议,经交易各方协商确定,本次交易的股权对价款总额为2.596亿元。

根据经审计的顺合环保模拟合并报表,顺合环保2022年、2023年1-9月分别实现营业收入2.16亿元、1.64亿元,分别实现净利润5033.53万元、 4196.68万元。

顺控发展2021年3月上市,立足于佛山市顺德区,主营业务为自来水制售业务和垃圾焚烧发电业务,同时围绕自来水制售业务提供配套的供排水管网工程服务。拟收购的顺合环保也位于佛山市顺德区,同样涉及污水处理及垃圾焚烧发电业务。

公告显示,顺合环保及下属子公司的污水处理项目均位于佛山市顺德区内,各污水处理厂合计总设计规模为28.8万吨/天(已全部建成投产运营),顺合环保下属子公司运营的垃圾发电项目位于安徽省阜阳市阜南县,一期设计处理规模500吨/日,终期规模1000吨/日(一期工程于2020年3月开始投入商业运营),前述项目均已取得相应的特许经营权。

对于本次交易,顺控发展表示,将极大提升公司污水处理业务规模及运营能力,增加公司垃圾焚烧发电板块的运营规模,从而提升整体业务的经营效能和收益。

为推进本次收购,顺控发展拟变更募集资金用途,拟分别调减IPO募投项目中的顺德右滩水厂二期扩建工程募集资金投入金额1.38亿元、乐从至北滘DN800给水管道连通工程的募集资金投入金额3242.29万元,将原用于上述项目的部分募集资金合计1.7亿元用于收购顺合环保100%股权。顺控发展IPO募集资金净额3.14亿元,本次拟变更用途的募集资金额占比54%。

顺控发展董秘办人士表示,“调减募集资金投入金额对募投项目不会有特别大的影响,我们在公告中也特别说明了这一点。”

实际上,就在两个月前,顺控发展才进行了一笔股权收购,同样存在超70%的“溢价”。

2023年11月,顺控发展及下属控股子公司广东顺控环境投资有限公司共同收购沧州京投环保科技有限公司(以下简称:沧州京投)10%并对该公司进行增资,顺控发展和顺控环投在股权转让和增资环节合计总出资1.68亿元。交易完成后,顺控发展和顺控环投合计持股比例超过80%。

截至评估基准日2023年6月30日,沧州京投资产总额为5.78亿元,负债为5.58亿元,净资产为2000.89万元,沧州京投100%股权的评估值为人民币3447.80万元,净资产增值率为72.31%。

根据公告,沧州京投成立于2019年,拥有河北省河间市垃圾综合发电项目的特许经营权,但业绩尚处于亏损中,2022年及2023年1月-6月,沧州京投营业收入分别为5655.41万元、2789.81万元;净利润分别为-984.61万元、-192.87万元。公告称,亏损原因在于标的公司投产前期的营业成本较高,加之资产负债率较高、财务费用占比较大。

顺控发展认为,本次收购完成后将提升公司在垃圾焚烧发电板块的日处理能力和运营规模,进一步提升垃圾焚烧发电业务的管理能力和盈利能力。

不过,顺控发展作为顺德本土市场的区域性企业,也存在收购完成后的跨区域运营的风险。运营管理地域范围从珠三角区域跨越至京津冀区域,对公司的管理和运营能力提出较高的要求。同时,沧州京投目前的垃圾处理量尚未达到设计规模,面临较大的市场开拓压力。

顺控发展董秘办人士也向界面新闻表示,“跨区域计划我们一直都有考虑,在年报中也有披露过这个战略方向。只是要需要找到合适的标的且双方意见达成一致才能实现。”收购沧州京投是公司跨区域经营计划的首次实现,对公司来说是一个挑战,至于后续是否还有跨区域扩张的计划,其表示“还不大确定”,如有计划会公告披露。

包括沧州京投在内,近一年,顺控发展已有过3笔股权收购。2023年2月,公司收购广东自华科技有限公司62.8%的股权;2023年6月,公司收购佛山市顺德区汇丰源环保工程有限公司95%的股权。至此,顺控发展连续十二个月内购买股权所涉及的资产总额经累计计算超过公司最近一期经审计总资产的30%。

截至2023年前三季度末,顺控发展账上货币资金9.37亿元,流动资产合计13.23亿元;短期借款2.24亿元,流动负债合计9.93亿元。

实际上,若将时间拉长看,顺控发展上市刚满一年半时,便曾发布过一则超8亿元金额的股权收购公告,即拟以8.40亿元现金收购中能源工程集团资本控股有限公司持有的中机科技发展(茂名)有限公司(以下简称:中机茂名)60%的股权。不过,因标的公司评估值较净资产增值率258.07%,而受到深交所关注。该笔收购计划最终在股东大会上被投票否决。

多笔股权收购动作彰显着顺控发展扩张业务版图的野心。近年来,顺控发展业绩较为平稳。

2019年-2021年,顺控发展营收为11亿元~13亿元左右,同比增速从40%放缓至8%;归母净利润维持在2.3亿元~2.7亿元左右,同比增速从19%降至2%。

2022年,顺控发展营收与上一年基本持平,为13.20亿元;净利润同比下滑12.83%,为2.38亿元。2023年前三季度,营收和净利润分别同比增长约9%和2%。

评论