文 | 杠杆游戏 张银银

编辑 | 欣欣然

对于大部分民营房企来说,不管怎么说,能活下去最重要。对企业如此,对购房者、供应商都是好事。

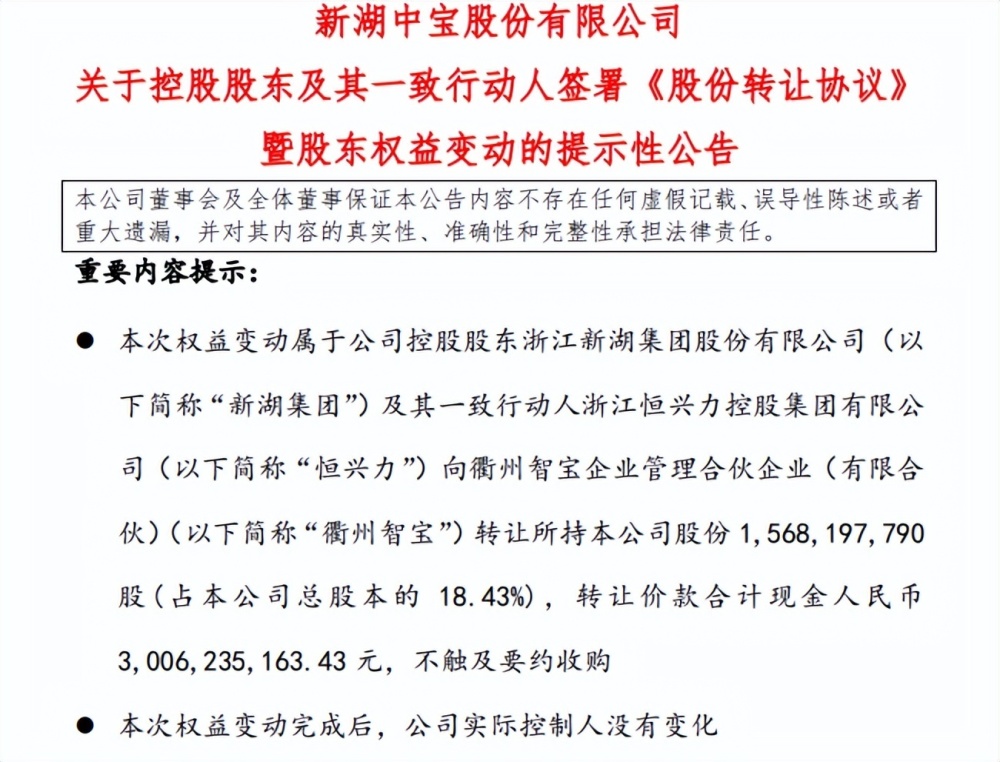

继2022年末,浙系大佬黄伟的新湖中宝,拟转让出去部分股份之后,2024年1月8日,该司再次发布“关于控股股东及其一致行动人签署《股份转让协议》暨股东权益变动的提示性公告”。

公告说:

本次权益变动完成后,公司实际控制人没有变化。

上述两次股份转让,对象其实都是地方国资。仔细看细节,杠杆游戏还发现很有意思的地方。

新湖系在地产圈算是默默无名型,但在资本圈,可是很厉害的。从金融到高科技转型,玩得可牛了。

当然,对新湖系的核心上市公司新湖中宝来说,无论怎么样,营收主要还是靠地产。

新湖中宝缺钱是显而易见的,地产业的困难过去2年证明超乎想象。所以只有这条路。

1、新一轮出售股份,衢州国资30亿元出手

不管是新湖系,还是上市公司新湖中宝,作为民企,特别房地产占比较高的民企,迄今为止没有出险过。

可以说,这是非常不容易的,我们先来说一下最近的系列动作。

新湖中宝股份有限公司(下文简称“新湖中宝”)接到该司控股股东新湖集团的通知,为进一步优化公司股东架构、争取地方政策支持、全面深化合作、推进公司转型,2024年1月8日,新湖集团、恒兴力与衢州智宝签署了《关于新湖中宝股份有限公司之股份转让协议》。

新湖集团、恒兴力拟以协议转让方式向衢州智宝分别转让其所持有的新湖中宝1,358,206,250股(占该司总股本15.96%)和209,991,540股(占该司总股本2.47%)的无限售条件A股流通股股份,合计转让股份数为1,568,197,790股(占本该司总股本18.43%),转让价格为1.9170元/股(未低于协议签署日前一日该司股票收盘价的9折), 转让价款合计现金人民币3,006,235,163.43元,即30亿元出头。

此次权益变动后,新湖集团将直接持有新湖中宝557,969,620股股份,占该司总股本的6.56%,恒兴力不再持有新湖中宝股份,实际控制人黄伟及其一致行动人合计持有新湖中宝2,415,541,766股股份,占总股本的28.39%;

如上图,衢州智宝将直接持有新湖中宝1,568,197,790股股份,占总股本的18.43%;衢州智宝及其关联方衢州市新安财通智造股权投资合伙企业(有限合伙)(下文简称“新安财通”)合计持有2,428,132,090股股份,占总股本的28.54%。

不用杠杆游戏提示,事实上,衢州智宝及其关联方的股份,已经略多于实际控制人黄伟及其一致行动人。

不过公告说了:

本次股份转让后,上市公司董事会和经营管理层将继续保持稳定。目前公司董事7名,新安财通提名1名,新湖集团提名3名,剩余3名独立董事,且短期内不会有变化,黄伟及其一致行动人仍能控制上市公司董事会。基于此,本次股份转让不会导致上市公司实际控制人变化。

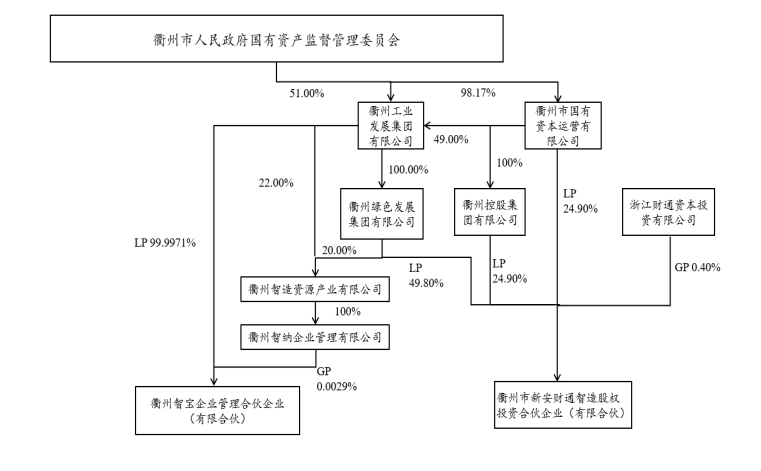

衢州智宝由衢州工业发展集团有限公司(下文简称“衢州工业”)、衢州智纳企业管理有限公司出资设立。

衢州工业系衢州智宝的控股股东,衢州工业同时是该司股东新安财通(持有该司10.11%的股份)的有限合伙人的控股股东,持有新安财通49.80%的合伙份额。

截至目前,衢州智宝及其关联方新安财通的股权控制关系结构如下:

如上图,说穿了就是衢州国资在出手购买新湖中宝的股份。

如果回溯一下,起始于2022年末,2023年完成上一轮股份出让自救,出手方其实也是衢州国资。

上一次的转让价格为2.64元/股,此次的价格是1.9170元/股,折价拿下,衢州国资这门生意到底赚还是亏?

1月8日,新湖中宝报收2.09元/股,1月9日上涨5.74%,以2.21元/股收盘。新湖中宝近期的股价是近10多年以来从来没有过的低。

下文我们回溯一下,上一轮衢州国资的出手细节。

2、衢州国资上一轮出手22.7亿元!反复大手笔值得吗?

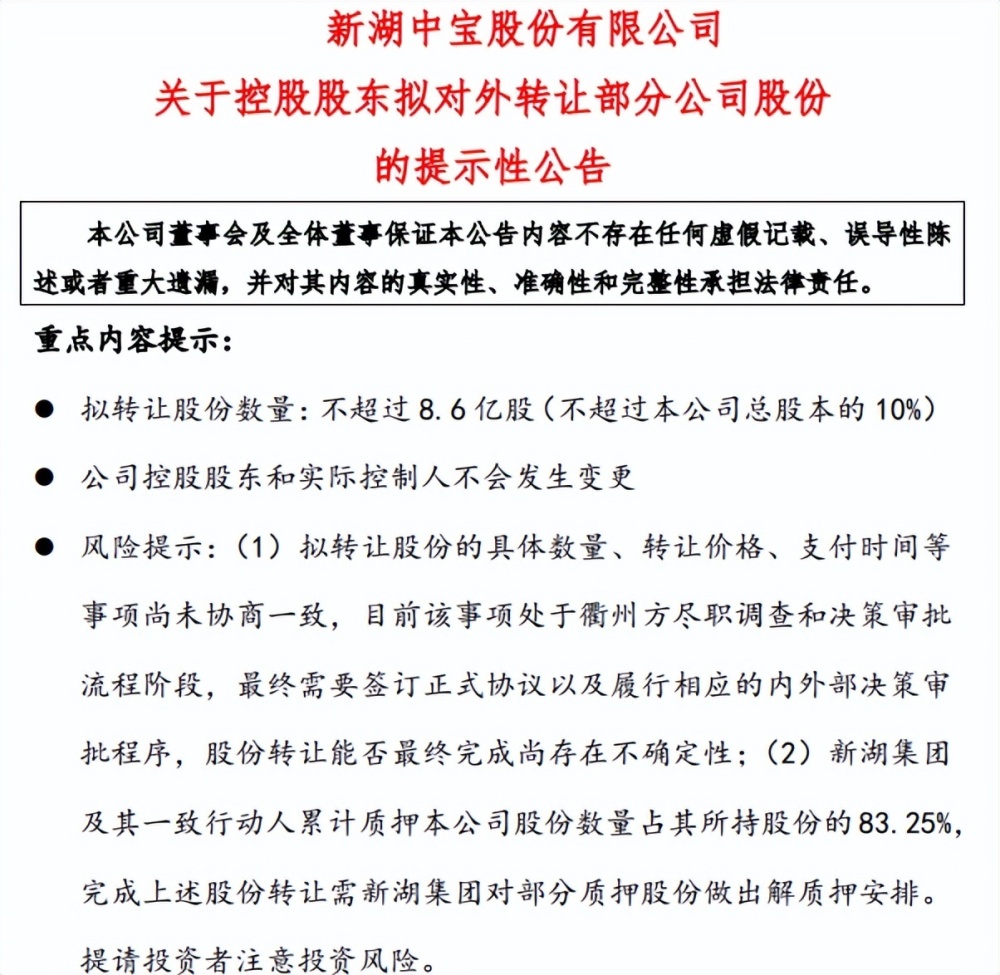

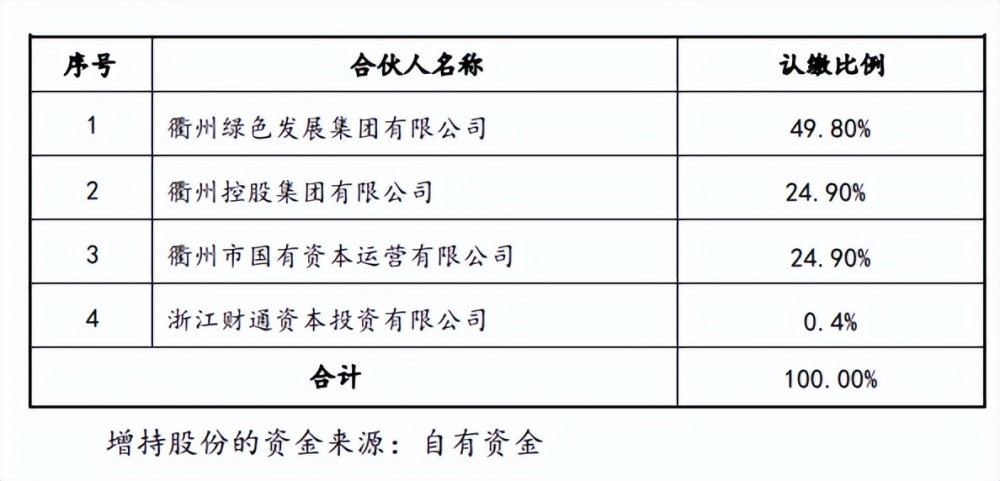

2022年12月8日新湖中宝发布公告,当时股份转让的乙方有3个:衢州市国有资本运营有限公司、衢州控股集团有限公司、衢州工业发展集团有限公司。

听名字就知道都是浙江衢州的国企,杠杆游戏当时也核实了一下工商资料,确实如此。

当时的公告说,新湖集团拟通过股份协议转让的方式,向上述公司或相关方,转让合计不超过8.6亿股(不超过新湖中宝总股本的10%)的无限售条件A股流通股股份。

当时的协议只是初步方案、初步共同认识,最终需要签订正式协议。

到了2023年2月21日,新湖集团与新安财通签署了《关于新湖中宝股份有限公司之股份转让协议》,新湖集团拟以协议转让方式向新安财通转让其所持有的新湖中宝859,934,300股无限售条件流通股股份(占总股本的10.00%),转让价格为2.64元/股(未低于协议签署日前一日新湖中宝收盘价的9折),转让价款合计现金2,270,226,552元,即22.7亿元。

上述转让完成后,新湖集团及其一致行动人合计持有4,049,269,556股股份,占总股本的47.09%;新安财通将直接持有859,934,300股股份,占总股本的10.00%。

新安财通什么来头?如下图,和上文杠杆游戏所写一样,其实就是衢州国资。

前后花了这么多钱,衢州官方图什么?

首先,帮助本土企业,这不罕见,各地都有相似案例,但如此大力度的似乎不多。

为什么是衢州?

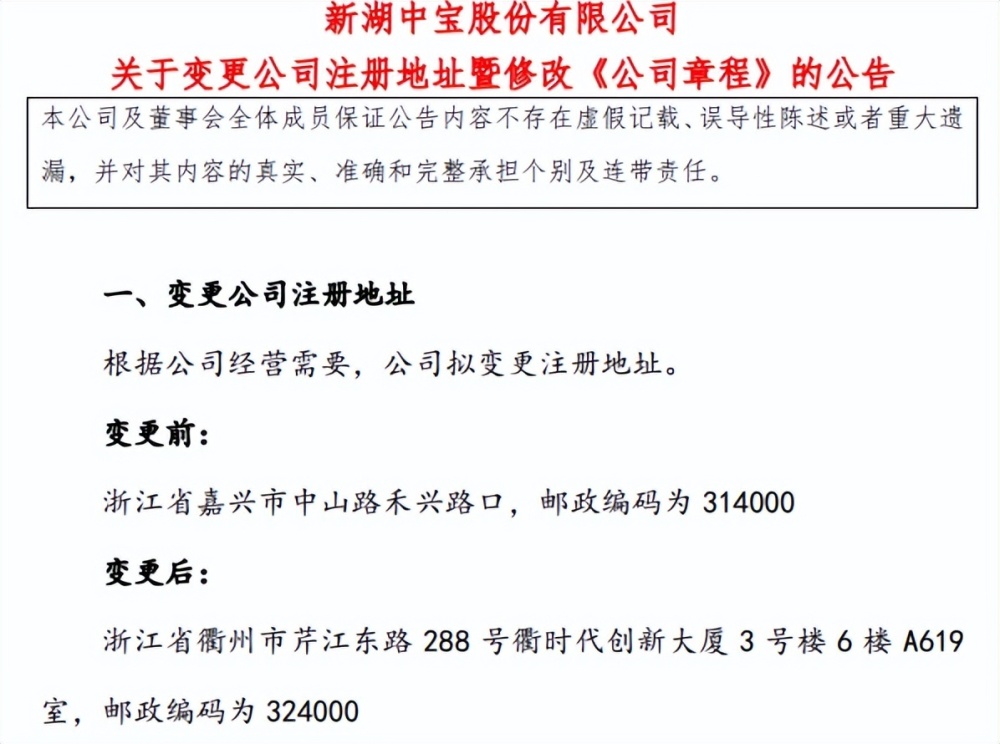

有意思,新湖中宝是衢州企业了,部分杆友印象中似乎不是。完全没错:2021年11月23日晚,该司曾发布公告,拟变更注册地,从嘉兴市搬迁至衢州市。

公告说,为深入贯彻“在高质量发展中促进共同富裕”的指示精神,响应践行《中共中央 国务院关于支持浙江高质量发展建设共同富裕示范区的意见》,该司与衢州市将开展全方位战略合作。

当时新湖中宝还说:

将深入利用在区块链、大数据、人工智能、新材料等技术领域的投资和布局,与衢州市展开在绿色能源、智能制造、智慧城市、数字化转型等方面的多层次全面合作,互利互惠,不断提高合作的广度与深度,加速公司战略转型,同时吸引集聚一批重大产业投资项目,助力衢州打造成为四省边际共同富裕先行示范区。

如上,我们大概可以猜测,和衢州的深入合作,甚至入股事宜,可能2021年末就是酝酿了。

2022年末时我写文章发现,此前,衢州海创园二期落成,新湖中宝说有意向,后来说借助衢州的“中国氟硅之都”的产业优势,合作合资投资氟化工投资项目。氟化工是新能源汽车产业链上的一环。

新湖中宝地产之外的布局广泛,2022年末时如其官网所言,是趣链科技、邦盛科技、万得信息、宏华数科等高科技公司的重要股东,其中众多企业拥有国际领先的自主技术,增长迅速潜力巨大,已经或将于科创板上市。

该司还持有证券、期货、保险、银行等多家金融机构的股权,是中信银行、湘财证券、新湖期货、阳光保险等机构的主要参股股东。

简单说,我们可以把新湖中宝迁址到衢州,理解为当地的招商引资。

当然了,招商引资有时候不成功,有时候很成功。

对了,2023年9月时,新湖控股以协议转让的方式将其所持湘财股份的部分股票转让给新湖中宝,以抵偿其剩余应付新湖中宝借款本息32.25亿元,转让价格7.52元/股,转让股数约4.29亿股(占总股本的15.00%)。本次转让为同一实际控制人控制的不同主体之间股份转让,不涉及公司控制权变更。

2023年4月下旬,湘财股份曾披露控股股东新湖控股将所持湘财股份向关联方新湖中宝“以股抵债”,总价值约34.6亿元,但因信息披露违规被调查。

3、新湖系压力不小

如杠杆游戏上文所述,衢州国资方面和新湖系的持股比例已经旗鼓相当,黄伟会不会出局?

我想,企业家的能力、企业家精神本身就是一种资产,这是地方需要的。

当然新湖系的难,也是事实。

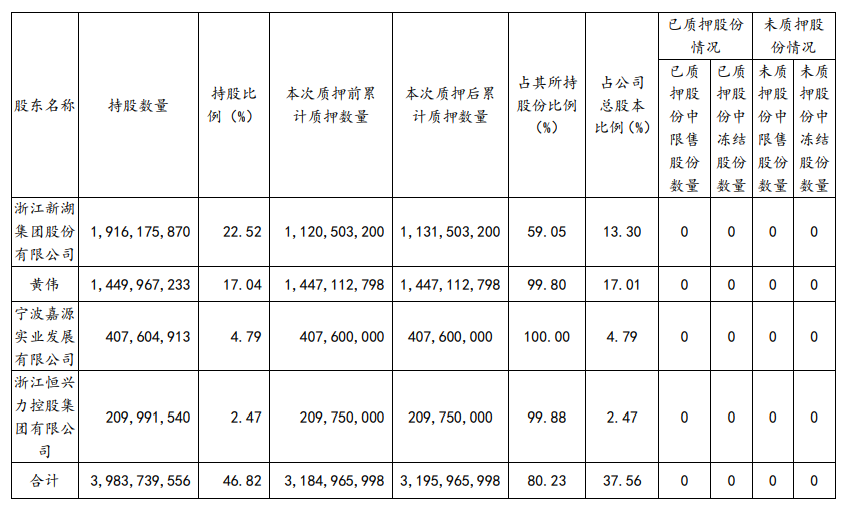

此次最新股份转让公告同时,新湖中宝披露其最新的质押情况。

如下图,相关方面累计质押数量3,195,965,998股,占其所持股份比例的80.23%,占新湖中宝总股本37.56%——要完成此次股权出售,需解押部分已质押股份。

公告还披露,控股股东新湖集团未来半年内到期的质押股份数量46457万股,占其所持股份的24.65%、占总股本的5.46%,对应融资余额10.3亿元;未来一年内(不包含半年内)到期的质押股份数量 63481万股,占其所持股份的33.68%、占总股本的7.46%,对应融资余额13.2亿元。

资金链的压力可见一斑。

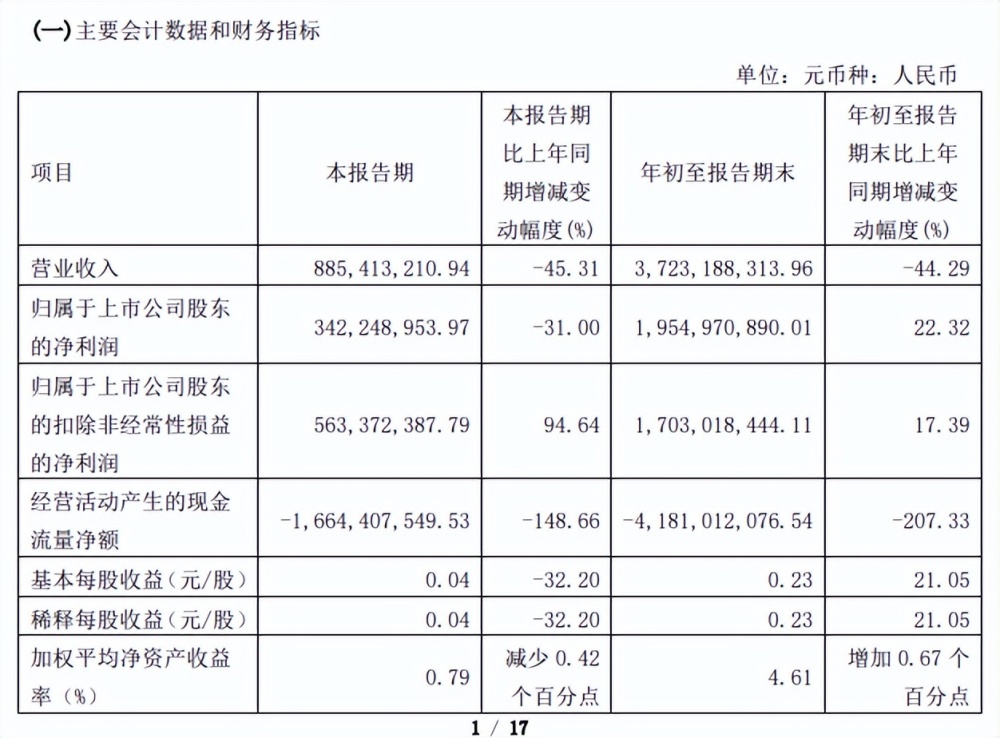

2023年前三季度,新湖中宝的营收仅为37.23亿元,2022年同期为66.83亿元,同比下滑44.29%。

值得一说,2021年前三季度新湖中宝的营收为89.89亿元,2020年同期为80.25亿元,2019年同期甚至过百亿元,达到110.6亿元。

显然,新湖中宝近3年的困难是显而易见的。

利润指标方面,如上如似乎不错。

但是如果看经营活动产生的现金流量净额,2023年前三季度为-41.81亿元,同比下滑高达207.33%。

2023年三季报披露,截至2023年9月末,新湖中宝手上存货余额小482亿元,货币资金68.5亿元,短期借款62.1亿元,一年内到期有息债务60.3亿元,可看出其短期偿债压力巨大。此外,其长期借款和应付债券合计187.5亿元。

如杠杆游戏上文所述,新湖系迄今为止没有出险,非常不容易,但愿形势可以好起来,祝好运。

本文未标注出处的财务图表,均源自新湖中宝有关公告,特此说明并致谢

评论