文|赶碳号

不久前,赶碳号在进行2023年终盘点时大胆预测,2024年硅料将跌破5万元/吨,有相当一部分硅料企业会进入亏钱模式。

不把“行情”当能力,不把“运气”当能力,这句话说起来容易做起来难。和我们每一个人一样,绝大多数企业只善于打顺风战,遭遇逆境就往往一蹶不振。

拥硅为王时代,新特能源能凭借产能优势,大口吃肉。但在硅料产能过剩,价格急速下跌之时,低成本、高品质成为行业竞争王道。赶碳号经过测算后认为,在这一轮N型对于N型的全面替代与大洗牌之中,新特能源极有可能成为首家掉队的硅料老玩家,被踢出第一阵营。而硅料格局,或将由过去的“四大天王”变成未来的“三足鼎立”。

01 新特销售成本,远高同行

硅料价格就是这个价格,各家硅料企业的日子过得究竟怎么样,关键要看成本。

各家企业披露的成本口径不一,有销售成本、生产成本和现金成本。赶碳号以前解释过,再次重申一下。

销售成本>生产成本>现金成本

1. 现金成本:是指企业在生产经营过程中所支付的现金支出的总和,包括企业的日常运营费用、购买设备和原材料的费用、支付员工薪酬和福利的费用等,但不包括折旧摊销。

2. 生产成本:现金成本+折旧摊销,即企业为生产产品而发生的成本。在硅料行业,就是指生产制造产成本(电费+金属硅原料+人力+蒸汽+其它)再加上折旧费。之所以把“折旧”单独提列核算,是因为现金成本只和产量相关,而折旧成本不但和产量有关,也与时间相关——只要时间流逝,这块成本就一直会发生,无论是否开工,折旧费用都要提计。

3. 销售成本:生产成本+四项费用(管理费用、销售费用、研发费用、财务费用)=全成本。销售成本=全成本×113%。

各家企业情况如何呢?

大全能源披露最清楚:2023年3季度,单位成本(即销售成本)为4.78万/吨,单位现金成本为4.16万元/吨。

协鑫科技在2023年中报时披露:乐山基地颗粒硅生产成本约3.568万/吨(赶碳号注:这并不代表协鑫科技全集团的平均生产成本)。

通威股份在2023年三季报业绩交流会时说,多晶硅生产成本已降至4万元/吨以内。

对应安泰科发布的硅料市场价格来说,以上这三家企业的利润应该都还不错。那么,新特能源的成本是多少呢?

新特能源在2023年12月28日披露:2023年业绩测算中关于多晶硅销售成本的预测区间为 6.15-6.18 万元/吨。现在的硅料市场售价,估计已经跌破了新特能源的成本线。

我们采用销售成本这个统一指标,新特能源和大全能源的差距,每吨在1.37-1.4万元。

其实,早在2023年6月,新特能源的多晶硅业务就已经出现了阶段性亏损 :“在 2023年6 月末,因多晶硅市场价格处于最低点(根据硅业分会于2023年6月末报价,单晶菜花料/致密料/复投料/N 型料等主要类别多晶硅的市场成交均价(含税价)区间为 6.20—7.37万元/吨),在此极端情形下,因发行人多晶硅生产成本与市场价格存在倒挂。”

新特能源预计:2023 年末对多晶硅相关存货计提跌价准备,预计2023 年末计提金额为 2.81亿至5.82亿元。

02 N型料之困

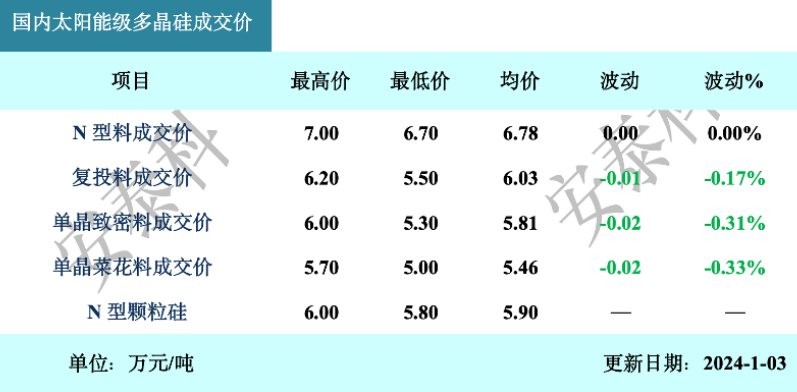

安泰科最近一期的多晶硅周评,文章标题即为《本周N型价格维持相对稳定 N-P价差继续拉大(2024年1月3日)》。

分析报告指出,”在最近一期多晶本周N型硅料价格暂稳,主要在于N型硅片开工暂无明显下调,且有部分N型硅片产能转化为N型,N型硅料产量能得到充分的消耗。而P型硅料则处于相对过剩的局面,下游P型硅片开工持续下滑对其价格有极大的不利影响。"

现在TOPCon快速抢占PERC市场份额,大有把PERC挤出市场之势。硅片企业对于硅料的需求,也全面从P型硅料转向N型料。正因N型硅料相对紧张,所以才会出现市场的N-P硅料价差现象。

N型料产能在现有产能中的占比,也是判断新特能源是否掉队的一个重要指标。赶碳号在特变电工的官网上看到,其展示的重点多晶硅产品,只包括菜花料和免洗料,产品备注均为太阳能级,并无N型硅料。

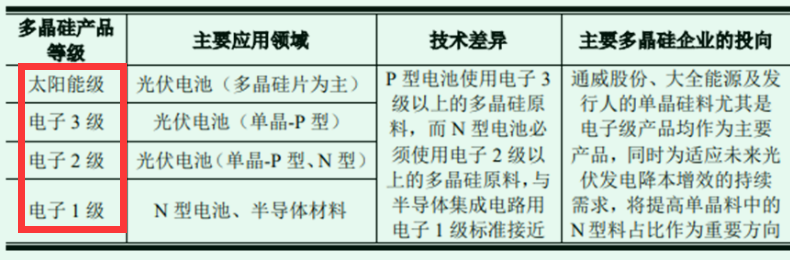

实际上,生产N型硅料,还是有相当的门槛的。从以下表格可以看出来,N 型电池必须使用电子 2 级以上的多晶硅原料,这与半导体集成电路使用的电子1 级标准接近。

来自2023年12月27日的《关于新特能源股份有限公司 首次公开发行股票并在沪市主板上市申请文件的审核问询函之回复》

现在N型料市场,目前还只是技术领先的几位老玩家的天下。

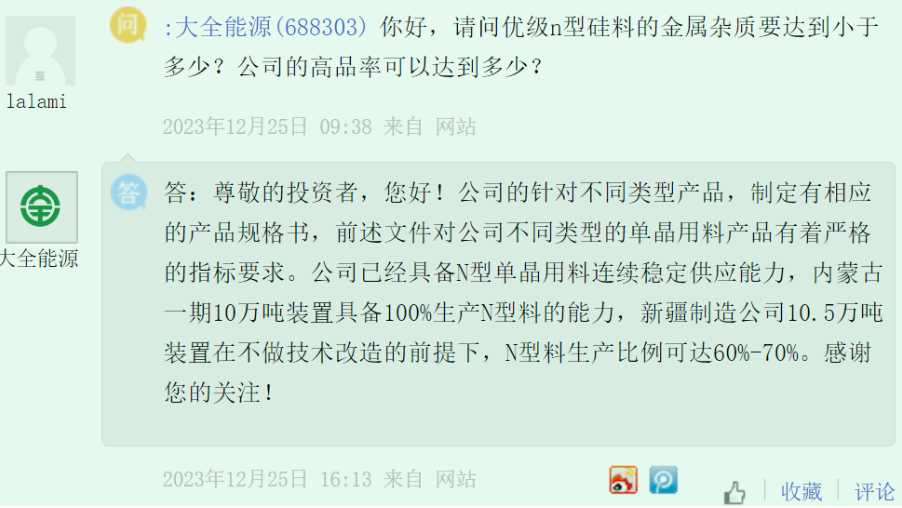

在最近的一次投资者交流会上,大全能源副董事长徐翔透露,大全能源目前的N型硅料占比已到60%,未来将很快达到100%。

在2023年12月25日,大全能源回复投资者提问:

“内蒙古一期10万吨装置具备100%生产N型料的能力,新疆制造公司10.5万吨装置在不做技术改造的前提下,N型料生产比例可达60%-70%。”

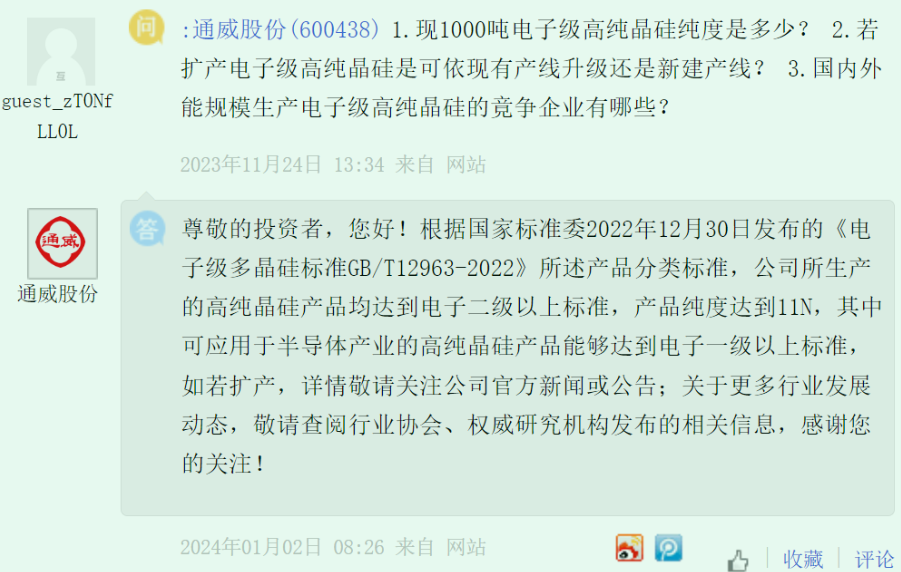

通威股份在2023年11月24日回复投资者提问:

“根据国家标准委2022年12月30日发布的《电子级多晶硅标准GB/T12963-2022》所述产品分类标准,公司所生产的高纯晶硅产品均达到电子二级以上标准,产品纯度达到11N,其中可应用于半导体产业的高纯晶硅产品能够达到电子一级以上标准。”

2024年1月2日,协鑫科技的投资者交流会上,朱共山提到:

“现在市场上只有通威、大全,还有我们协鑫三家企业可以提供N型硅料。”随后,朱共山又补充说:“新特也有一点。其他的N型硅料产能在哪里呢?没有的。”一句话道破了当下产能过剩和N型硅料紧张的现实。

新特能源的N型料产能如何呢?

去年在上证路演中心,特变电工回答投资者提问时较乐观地表示:

“2023年上半年,公司甘泉堡多晶硅生产线N型硅料的占比约50%,内蒙古10万吨多晶硅生产线N型硅料占比约30%。后续公司会根据客户需求供应对应的硅料。”

然而,赶碳号在2023年12月27日更新的上市材料中,并未找到有关新特能源N型料占比具体数据。新特能源公开披露的文件中的表述,或可以帮助我们判断新特能源的N型料产能现状。

(1)“发行人(新特能源)与同行业主要企业的多晶硅产品主要以单晶产品为主,并向提高N型料占比的方向发展。发行人年产20万吨高端电子级多晶硅绿色低碳循环经济建设项目投产后,可以提升N型料的产量占比,适应未来因光伏降本增效对 N型等高效率电池需求增加的变化。”

(2)发行人IPO募投项目一期工程、二期工程预计于2023年、2024年建成投产后,届时新增20万吨多晶硅产能达到电子1级产品质量标准,将提升发行人的 N型硅料产量占比。

(3)目前(2023年12月),公司多晶硅产品质量标准已达到电子级3级以上(适用P型电池或更高等级的产品),公司IPO募投项目的硅料产品质量设计标准为电子级1级。

(以上信息摘自2023年12月27日《信永中和会计师事务所(特殊普通合伙)关于新特能源股份有限公司 首次公开发行股票并在沪市主板上市申请文件的审核问询函之回复》等文件)。

综合上述公开信息,新特能源现在产能为“电子级3级以上(适用P型电池或更高等级的产品)。新特与通威、大全、协鑫在N料这个关键指标上的确存在差距。

03 背靠中国第一煤老板,无惧成本高企

2023年5月7日,无人驾驶的各类施工车辆在特变电工新疆天池能源有限责任公司南露天煤矿进行采掘作业(无人机拍摄)。来源:天山网

在成本方面,新特能源自己也承认不及大全能源。新特能源公开披露的原文这样表述:

“2020年、2021年、2022年及2023 年上半年发行人多晶硅销售单位成本分别为4.79万元/吨、6.01万元/吨、6.86万元/吨及6.74 万元/吨,同期同行业公司大全能源的多晶硅单位成本为4.14-5.86万元/吨。”

当然,成本并不是一成不变的。

新特能源公告中提及,由于在“改良西门子法”和“冷氢化”等工艺优化和技术进步的影响下,目前新建生产线的多晶硅生产成本总体可控,如按照预定标准,公司IPO募投项目的单位生产成本可控制到5万元/吨以下。

其降本的理由是“新产线的技术水平较高,生产的硅单耗及电单耗相对较低,投产运行后将降低发行人多晶硅的硅耗及电耗”。

来自《关于新特能源股份有限公司首次公开发行股票并在沪市主板上市申请文件的第二轮审核问询函之回复》

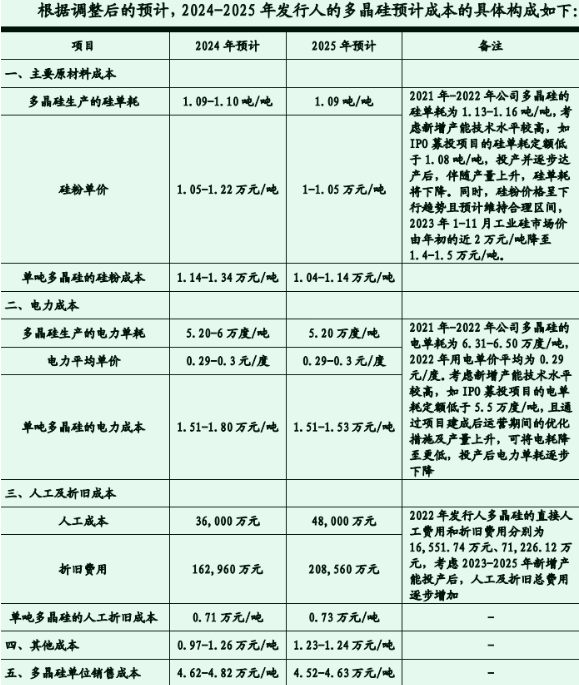

降本预期中包括新特能源对硅粉和电力消耗的美好愿景。新特能源披露的测算图展示了降本的空间,也暴露出其与其它三家头部企业的差距。

第一, 多晶硅生产的电力单耗差距大。新特能源预计2024年将达到52-60度/千克。通威股份综合电耗已稳定在45度/千克左右。在最近的投资交流中,协鑫科技朱共山表示,颗粒硅的电耗现在是15度/千克,未来会下降至13度/千克。

第二, 多晶硅生产的电力均价为0.29-0.3元/度。这估计是所有硅料企业中最低的电价了,甚至都不需要对比。这是因为新特能源拥有自建电厂:公司于2011年起投资建设了一座 2×350MW的热电联产自备电厂,2013年投入使用。更重要的是,新特能源的电厂直接向大股东——特变电工采购,后者拥有丰富的煤炭资源。

新特能源的大股东有多强悍呢?新特公告:“公司关联方天池能源在准东地区拥有两座露天煤矿,煤炭总储量超过120亿吨,核定年产能7,000万吨。”

来自《关于新特能源股份有限公司 首次公开发行股票并在沪市主板上市申请文件的第二轮审核问询函之回复》

这个120亿吨是什么概念?中国第一煤老板、身价950亿的宁夏首富党彦宝,拥有多少煤呢?宝丰能源曾经披露,公司有4座自有煤矿,保有资源储量超9亿吨。特变电工,是宝丰能源煤炭储量的13倍还要多!

特变电工在2021年10月回复投资者,控股子公司天池能源的煤炭主要为动力煤。天池能源的煤矿是露天煤矿,开采成本仅为71元/吨。2023年,我国动力煤长协议平均价713.83元/吨。2023年上半年,特变电工煤炭业务实现营收99.54亿元,看上去并不大。但120亿吨的储量对应多少价值呢? 大家可以自己算一下,用一句流行语来说,这泼天的富贵!

有一个如此强大的大股东,并不代表新特能源在硅料业务上不会亏钱。

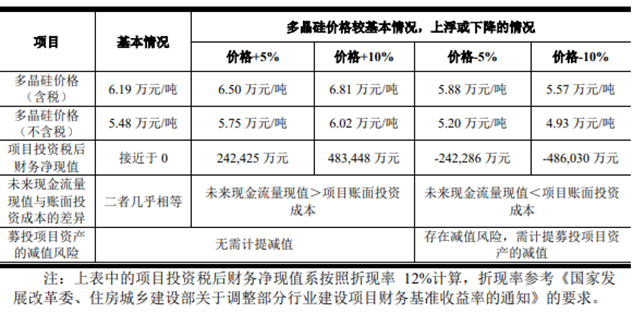

新特能源自己对募投的多晶硅项目减值风险的敏感性分析结论是:“若未来多晶硅市场价格,长时间持续维持在低于含税价6.19万元/吨(不含税价为5.48 万元/吨,以下简称“减值临界价格”)的区间,则发行人募投项目将存在较大减值风险。”

来自《关于新特能源股份有限公司首次公开发行股票并在沪市主板上市申请文件的审核问询函之回复》募投项目减值风险的敏感性分析

不过,新特能源对自己业绩预期仍然较好,除了特变电工这位大股东外,还有两个原因:

一是因为“发行人主营业务的另一重要组成部分——电站业务亦可贡献较大规模规模盈利,叠加2023年上半年国内风能、光伏新增装机需求增长及电池片、组件等光伏制造业产品价格下调等利好因素”。这一点是较确定的。

二是完全是由于新特能源的自信。公司预计:“多晶硅价格短期持续下行,影响多晶硅生产企业短期内的盈利规模,甚至在市场价格跌至成本线附近时,可能产生临时性亏损。但是在光伏终端需求规模持续增长的背景下,多晶硅价格长期维持现行低位水平的可能性较低。”

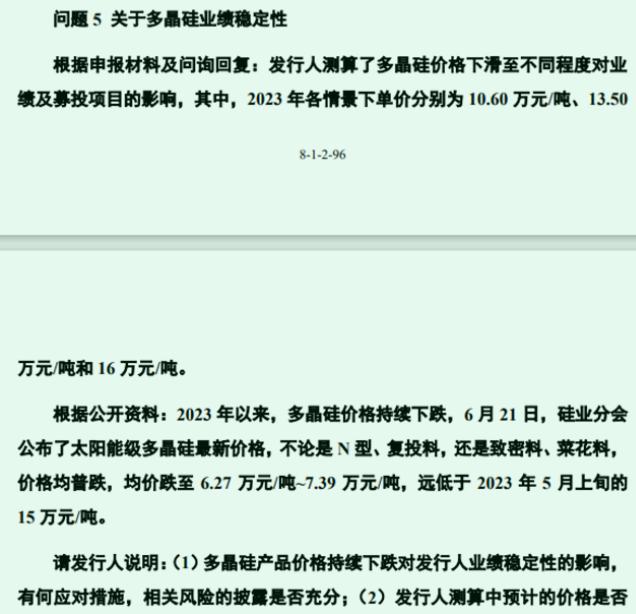

第二点就值得探讨了。毕竟,目前行业主流观点都认为硅料价格将会继续下行。其实,新特能源对硅料的价格预测与现实的偏差较大。这个问题,交易所也已关注到了,也就此问题进行过问询。

来自《关于新特能源股份有限公司 首次公开发行股票并在沪市主板上市申请文件的第二轮审核问询函之回复》

尾声

新特能源预测:2023年公司营业利润、归属于母公司所有者的净利润较2022 年的业绩高位将下滑50%以上。若是硅料持续亏钱,那么2024年的情况,只可能更差。

不论是新玩家还是老玩家,不论在门槛低的组件环节,还是门槛高的硅料环节,没有技术优势,没有成本优势,都将会被市场无情碾压!

来源:赶碳号

评论