界面新闻记者 |

家居行业最大并购案在两个月内完成了。

1月10日晚间,顾家家居(603816.SH)公告,此前和盈峰睿和投资(全称“宁波盈峰睿和投资管理有限公司”)签订的股权转让协议,现已完成过户。

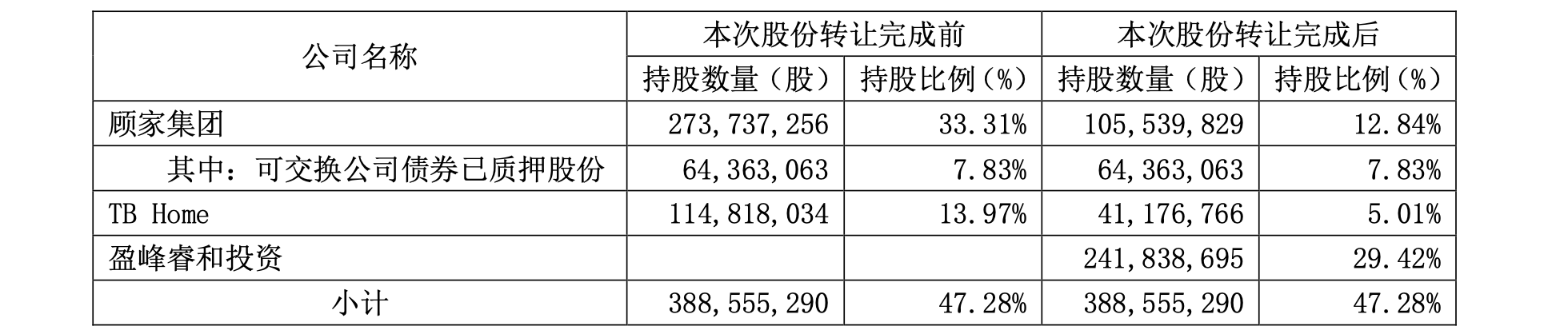

如今,盈峰睿和投资直接持有顾家家居2.42亿股,持股比例29.42%。而顾家集团及其一致行动人TB Home共持有顾家家居1.46亿股,占总股本17.85%.

顾家家居控股股东正式由顾家集团(全称“顾家集团有限公司”)变更为盈峰睿和投资;实际控制人由顾氏家族(顾江生、顾玉华、王火仙)变更为何剑锋。

两个月时间即完成过户,顾氏家族未回应转让原因

关于公司管理权的变更,本次公告中没有作过多描述。但根据此前顾家家居披露的公告显示,盈峰睿和投资拟推荐交割日后新一届董事长为顾江生;以及各方同意总经理李东来继续留任,即曾经的美的高管,也被业内视为此次交易的背后推手之一。

- 2023年11月6日晚间,顾家家居首次公告,控股股东正与盈峰集团筹划有关顾家家居的股权转让事宜。

- 2023年11月9日晚间,顾家家居控股股东正式和盈峰睿和投资签订战略合作及股权转让协议,敲定转让股数为2.42亿股,转让价格42.5846元/股,转让总价102.99亿元。

- 2023年12月25日晚间,顾家家居公告,股权转让价格下调至36.7187元/股,转让总价下调至88.8亿元。

- 2024年1月10日,顾家家居公告已完成过户。

从时间线上来看,顾家家居此次股权转让可谓“飞速”。从2023年11月6日,顾家家居首次披露,到初步敲定股数、价格,随后价格下调,紧接着完成股权过户,前后才用了2个月的时间。

可以对比的是,2023年家居行业另一笔大并购——厦门国资建发股份以约63亿元收购家居卖场龙头美凯龙控制权,从公布到完成股份过户,前后时间达到约6个月。

值得注意的是,在顾家2023年12月25日宣布收购价格下调的同时,转让款的支付也发生变化。首期转让价款从总额的80%变更为总额的85.59%,即76亿元。

公告显示,第一期价款于交割日由受让方以人民币(含跨境人民币)支付。这意味着,顾氏家族或已收到第一期价款,但公告中没有披露。

第二期价款为总额的14.41%,即12.8亿元。此次新调整的价款支付,也同样需满足一系列条件,在2024年5月30日前完成支付。盈峰睿和投资列举的条件包含了董事换届、不存在体系外的担保等。

2023年12月6日,顾家家居曾召开三季度业绩说明会,这是敲定股权转让事项后,顾氏家族首次露面。

彼时投资者提问“新实控人是否有计划主导公司经营”、“董事会成员是否会改选”、“美的是否会将顾家纳入旗下”等问题,管理层并未进行正面回答,仅表示待相关公告披露。

同时,面对“为何要在此时转手家族生意”的问题,现场顾氏家族也未作回应。

顾氏家族几乎已将剩余股份全部质押

需要关注的是,顾家家居在发布股权过户的同时,还发布了原控股股东股权质押的公告。

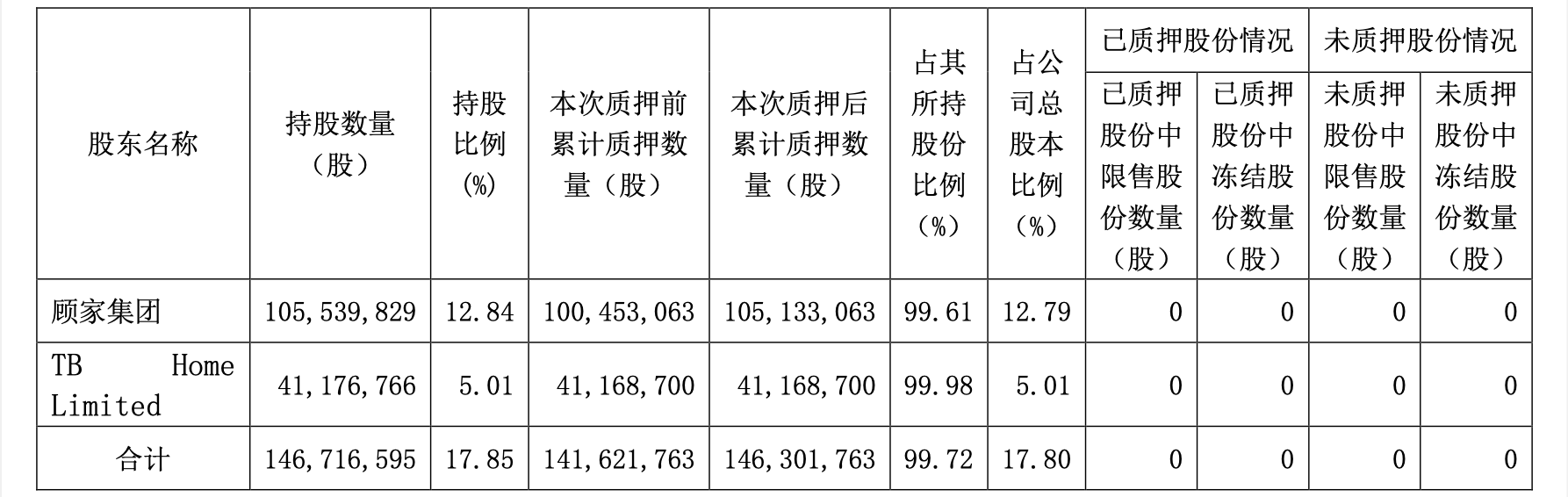

本次顾家集团增加468万股进行质押,累计质押股票已达到1.05亿股,占其所持有顾家家居股份比例高达99.61%;同时TB Home累计质押股票已达到4116.87万股,占其所持顾家家居股份比例达到了99.98%。

这意味着,顾氏家族几乎把剩余持有的顾家家居股份全部进行了质押,这不禁让外界担忧其本身是否有资金问题。

回顾过往,顾氏家族最开始进行股权质押可以追溯至2017年。彼时顾家集团进行第一次股权质押,占其所持有顾家家居总股数的11.66%,占顾家家居总股本5.94%。

往后几年,顾氏家族不断地增加股权去进行质押,且在解除质押后继续再质押。对顾氏家族来说,质押上市公司股权已是常态。

在此次股权转让协议敲定前,顾氏家族最后一次股权质押动态更新是在2023年8月。彼时顾家集团及其一致行动人TB Home累计质押股票已经达到2.27亿股,占其所持有顾家家居股份的57.63%,已经过半。

但在股权转让协议敲定后的第一次股权质押,2023年12月28日,顾家家居公告表示,顾家集团和TB Home资信状况良好,具备资金偿还能力,质押风险可控。

此次的公告中还强调,未来顾家集团的资金还款来源,主要包括上市公司分红、投资收益、股份转让款等。这是顾氏家族数十次的股权质押公告中,少有地对资金偿还进行了解释。

除了股权质押外,顾家集团在2021年还发布了非公开发行可交换公司债券(第二期),发行规模为15亿元。其上市日期为2021年6月9日,摘牌日期为2024年6月4日,也就是今年年中。

也许这也是顾家“卖”掉两代人心血的最主要原因。

曾经顾家集团被诟病频繁且高溢价收购其他资产,但由于被收购企业表现不佳,大多产生商誉减值影响。2018年,顾家集团海内外共收购10家企业,产生商誉17亿元,截至2020年已累计计提减值4.9亿元。

根据《Rating dog》2021年针对顾家集团发债的研究报告,彼时集团已通过减持顾家家居股份24亿元和发行25亿元可交换债以置换债务,但短期偿债压力仍高企,为37亿元,自身主要是管理职能,拥有的货币资金12亿元和上市公司分红(每年2至3亿元)难以覆盖短债,预期融资滚续债务,整体看存量资本市场债务不大。

顾家集团披露的业务数据也仅停留在2021年。2021前三季度,集团实现总营收159.34亿元,同比增长27.68%;归母净利润7.44亿元,同比增长131.05亿元。但同期的经营活动现金净流量一直为负值。

如今,股权转让已经尘埃落定,接下来顾氏家族还需等待剩余部分约12.8亿的转让款到账。

截止1月11日午间收盘,顾家家居股价报34.91元/股,跌幅0.82%,总市值约289.31亿元。

评论