文 | 野马财经 于婞

编辑丨武丽娟

在猪肉价格持续低迷的当下,稳坐“养猪一哥”宝座的牧原股份(002714.SZ)继续大举借钱。

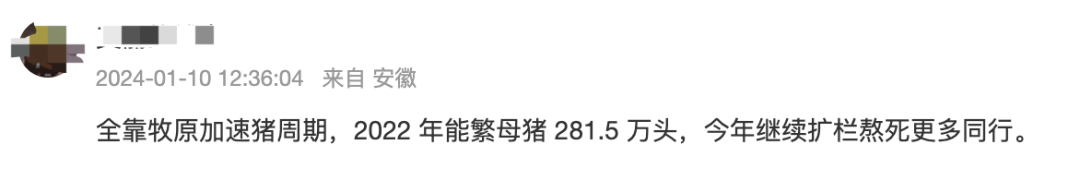

1月10日,牧原股份公告称,截至2023年12月31日,公司年累计新增借款金额占2022年末净资产的21.24%。

牧原股份2022年末净资产为880.7亿元,也就是说,公司去年新增借款187.03亿元。而牧原股份2022年末的借款余额已经有592.95亿元,算上新增,公司截至2023年12月31日的借款余额共779.98亿元。

根据《证券法》等相关规定,公司在转债存续期间内,如果新增借款超过上年末净资产的20%,公司需对此情况进行披露。

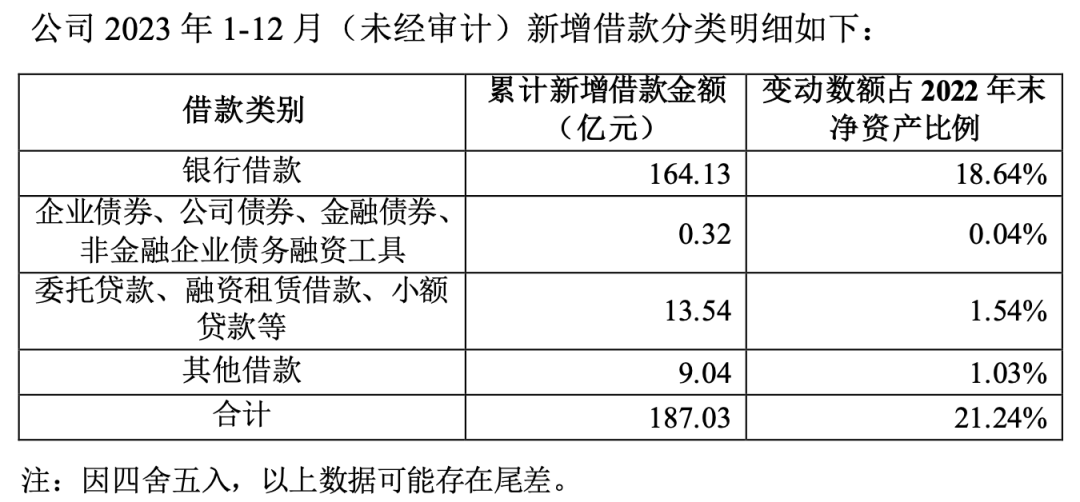

值得注意的是,这已经是牧原股份第三次发布关于累计新增借款超过上年末净资产20%的公告。

但投资者对于牧原股份如此之多的借款依然反应激烈,1月10日公司盘中一度跌超8%,截至收盘跌幅有所收窄,报36.73元/股,总市值2007.42亿元,较2021年的90.06元/股的高点蒸发约2900亿元。

有投资者表示:“整个行业都够卷的,大家都想多赚点钱,使劲的熬。”“今年继续扩栏熬死更多同行。”

来源:股吧

2020年至今3次公告,新增借款超上年末净资产20%

此次牧原股份的新增借款,主要来自银行。

公告显示,其去年向银行累计借款164.13亿元,占2022年末净资产的18.64%;委托贷款、融资租赁借款、小额贷款等共计13.54亿元,占比1.54%;此外还有其他借款9.04亿元,以及企业债券、公司债券、金融债券、非金融企业债务融资工具等0.32亿元。

来源:牧原股份公告

牧原股份表示,新增借款用于满足公司业务发展需要,公司经营状况稳健、各项业务经营情况正常。上述新增借款对公司偿债能力无重大不利影响。

那么公司目前现金流是否稳定?牧原股份在投资者互动平台称,与2023年9月30日相比,2023年四季度新增借款数不到20亿元,是为满足业务需要。公司当前现金流安全稳定,各项业务经营情况正常。公司采取稳健的资金管理措施,从经营活动、投资活动、融资活动等方面,结合生猪价格、原粮价格等市场因素,规划资金收支,保证高质量稳定发展。

事实上,在2020年和2021年,牧原股份也曾大量借钱,且分别在当年3月末和8月末,借款就已经超过上年末净资产的20%。

来源:wind

在“猪周期”下,当前猪企都存在较大压力。数据显示,2023年平均猪价在14-15元/公斤左右,低于行业平均成本线。除牧原股份外,温氏股份(300498.SZ)、新希望(000876.SZ)、唐人神(002567.SZ)等上市猪企也都面临较大资金压力。

香颂资本董事沈萌认为,目前猪肉价格持续低迷,对猪企的日常经营造成严重影响,特别是曾逆市扩张产能的大企业,压力更加突出。为了维持现金流动性,又很难通过资本市场获得资金,不得不增加借款。

下调2023年生猪出栏量,“养猪一哥”何时熬出头?

大量借款的同时,牧原股份当前经营情况如何?

从营收来看,牧原股份上市以来一直保持稳健增长,即便是在“猪周期”下,其2022年营收也实现了58.23%的增长率,达1248.26亿元。

中国企业资本联盟副理事长柏文喜表示,主要是牧原股份的自繁自养的全产业链模式不但有效控制了生产成本,而且也解决了食品安全问题。温氏股份、新希望与正邦科技的“公司+农户”代养模式,市场化采购的仔猪成本占到出栏商品猪售价的40%左右,大大抬高了商品猪的养殖成本,使得牧原股份自繁自养的重资产模式在行业价格大幅下挫至成本线之下依然尽显成本优势,这是牧原股份保持盈利和顺利度过猪周期的主要原因。

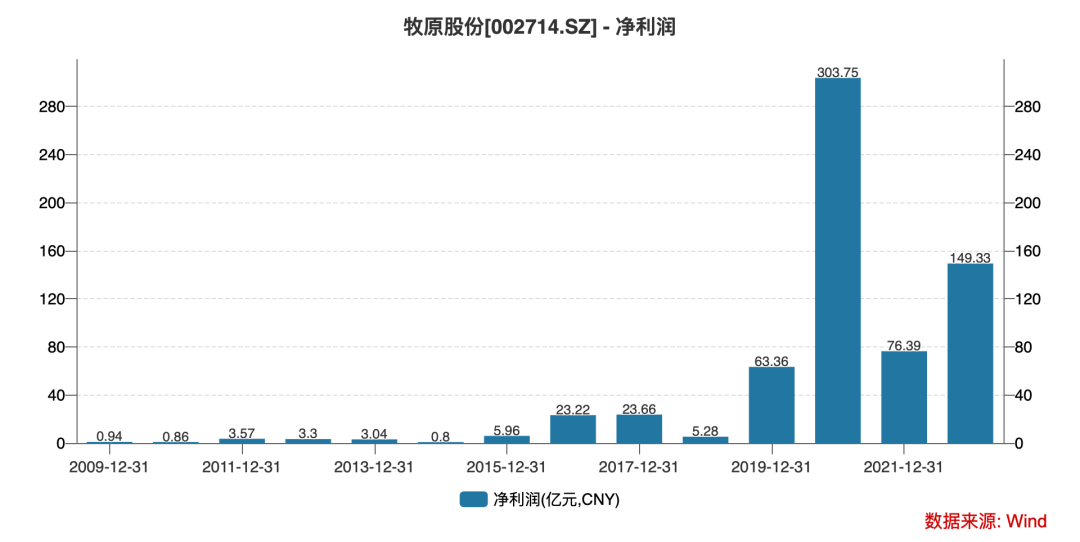

不过近年来,公司净利润不太稳定,2020年冲高后回落,2022年净利润149.33亿元。

来源:wind

而2023年以来,在行业出现全面供过于求、猪肉价格低于养殖成本的情况下,牧原股份业绩也不尽人如意。

2023年上半年,牧原股份实现营业收入518.69亿元,同比增长17.17%;净利润-27.79亿元。

虽然较上年同期的66.84亿元亏损有所缩减,但从具体数据来看,牧原股份一季度和二季度的净利润分别为-11.98亿元和-15.81亿元,亏损幅度有扩大迹象。

到了第三季度,公司净利润回正,为9.37亿元,但营收只有311亿元,同比下降14.81%。

在业绩之外,公司现金流压力不小。

从2019年开始,包括牧原股份在内的各大猪企开始斥巨资进行产能扩张。由于激进扩产,牧原股份的资金压力也在逐年增加。2020年和2021年,牧原股份投资现金流出分别高达453.53亿元、359.68亿元,远远超过同期净利润274.51亿元、69.04亿元。为此,牧原股份大举借债,资产负债率两年间从40.04%飙升到61.3%。

2023年第三季度,牧原股份资产负债率为59.65%。

2023年上半年,牧原股份经营活动现金净流量为-10.44亿元,2022年同期公司的经营活动现金净流量为1.9亿元。

不过三季度,公司经营活动现金流回正,为77.32亿元。

就在大家对公司年底业绩冲高抱有期望之时,2023年末,牧原股份又宣布下调2023年生猪出栏量,修正为6250万头至6400万头之间,12月单月出栏量在532万头至682万头之间,打破了业内对该公司年底冲量的预期。

华泰证券分析,2023年出栏目标的下调或主要系猪价低迷、行业补栏积极性差的背景下公司放缓仔猪销售,叠加MSY(每年每头母猪出栏肥猪头数)等生产指标提升进度不及预期所致。

沈萌表示,如今如果仅仅是产能过剩,那么猪企依靠不断融资可以熬过竞争者,但现在叠加需求收缩,那么对低迷周期的预期就难以准确把握。

不过中国食品产业分析师朱丹蓬认为,牧原股份整体发展还是挺快的,生猪是一个重资产行业,这种模式之下,牧原股份作为前三大的企业,其资金占用量肯定是非常庞大的,所以其如今大量借钱,朱丹蓬认为是很正常的。实际上牧原股份运营利润各方面还是不错的,加上它作为国家战备肉的主要供应商,是有国家兜底的,在政策红利加持下,朱丹蓬觉得如此借款虽然有风险,但是不高。

你怎么看牧原股份去年大举借钱?评论区聊聊吧。

评论